前言

今年持有的美元计价的海外对冲基金业绩表现实在糟心,所以计划后面将这部分接回来自己管理;为此做了相关资产配置的研究(嗯,人总是在亏钱的时候才比较努力),最终发现:在无知的前提下,折腾不如躺平根据我的发帖习惯,还是先给出结论:满仓持有 必选消费ETF(XLP)+ 医疗类ETF(IHI + IHF)

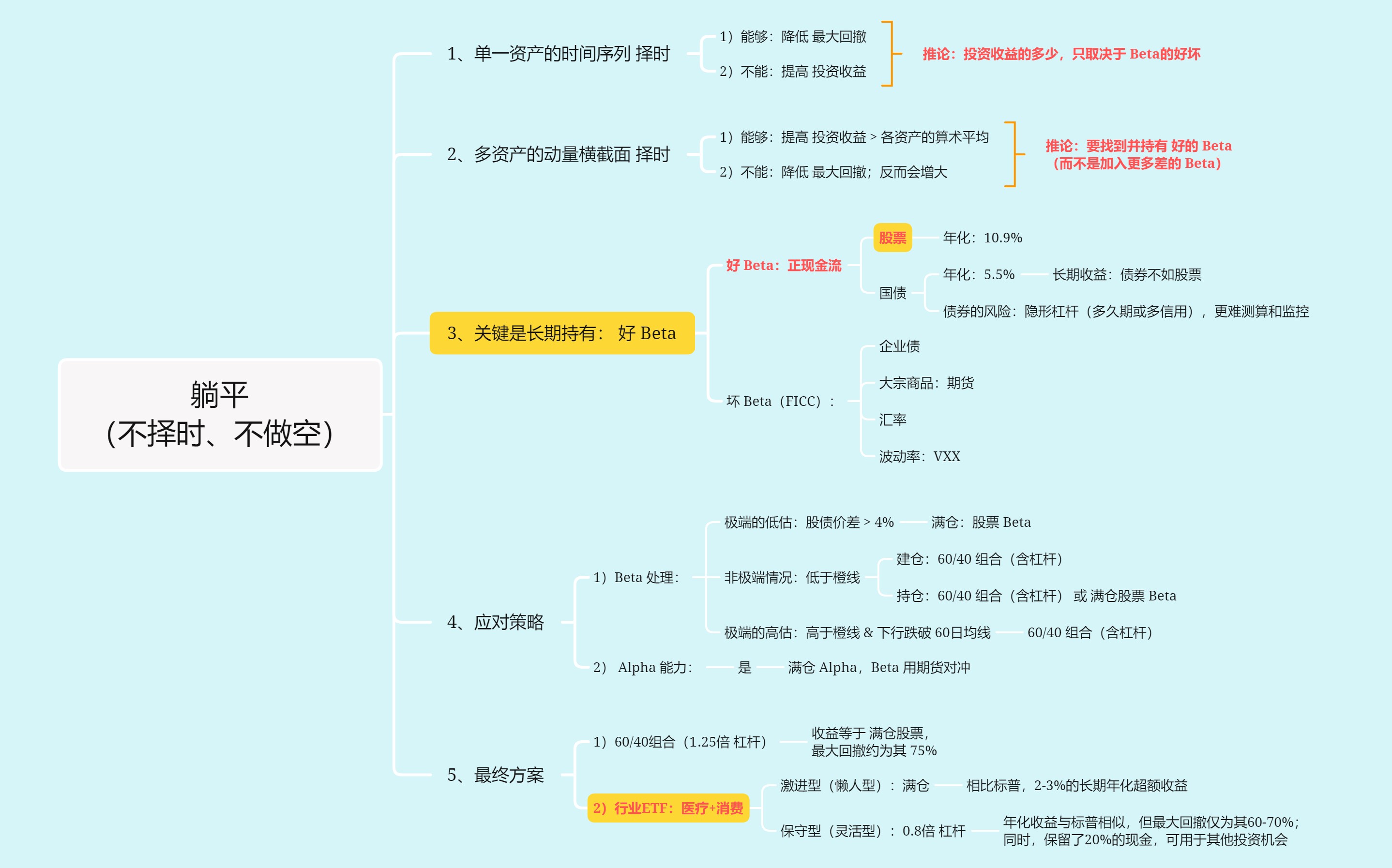

具体的推导过程,参见下图:

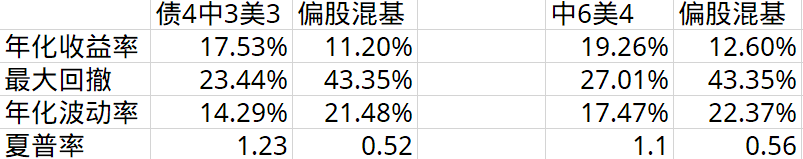

一、关于长期持有和系统性的择时

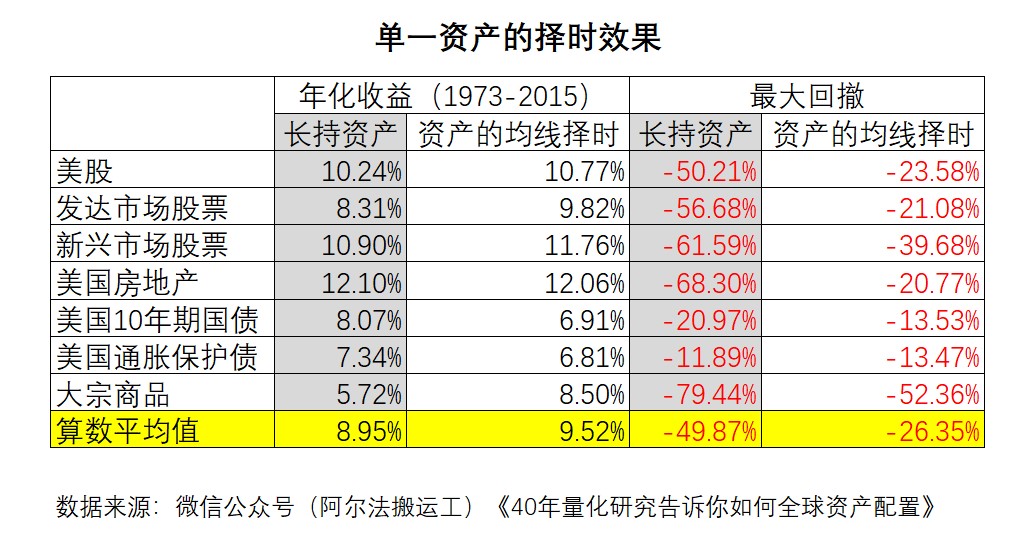

1、单一资产的时间序列择时,能够显著降低最大回撤,但不能提供更高的投资收益这里借用了公众号文章《40年量化研究告诉你如何全球资产配置》中的相关数据(详情参见下表);而我自己的回测结果也与其类似,只是在扣除交易成本(以单笔千二计算)之后,投资收益会略低于指数。

2、多资产的动量横截面择时,则正好相反:能够提供高于多资产均值的投资收益,但最大回撤的增幅会更大

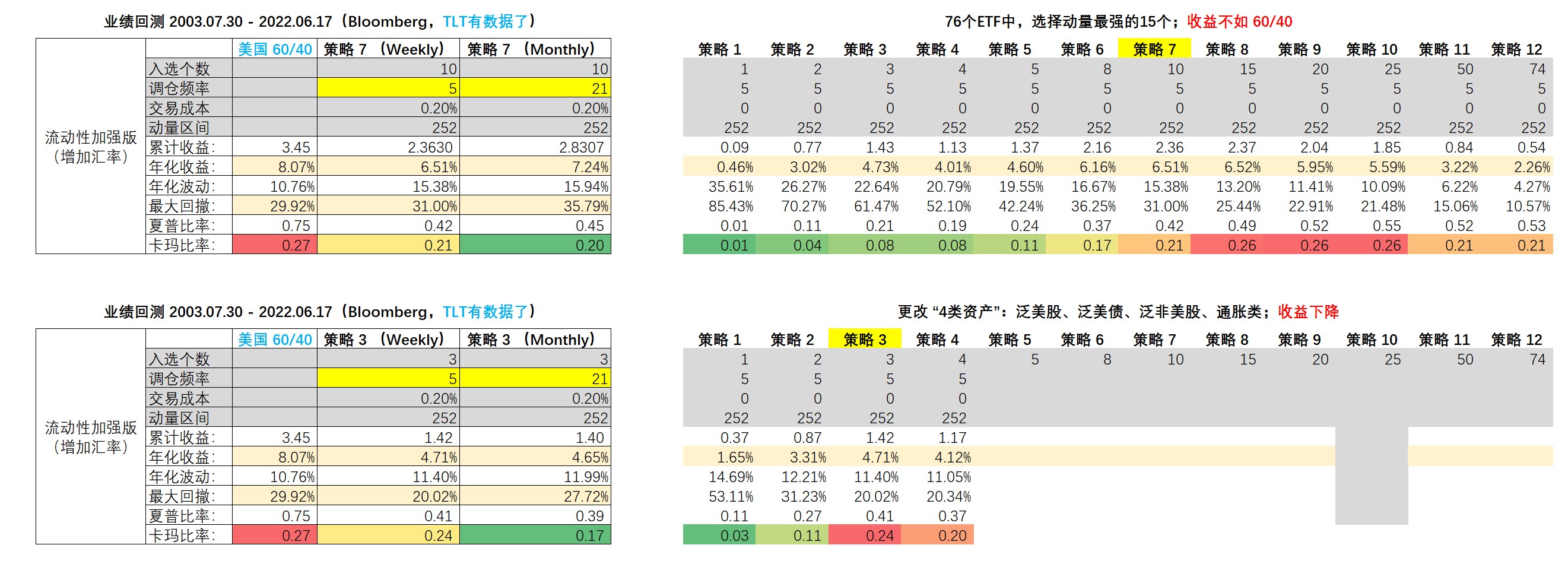

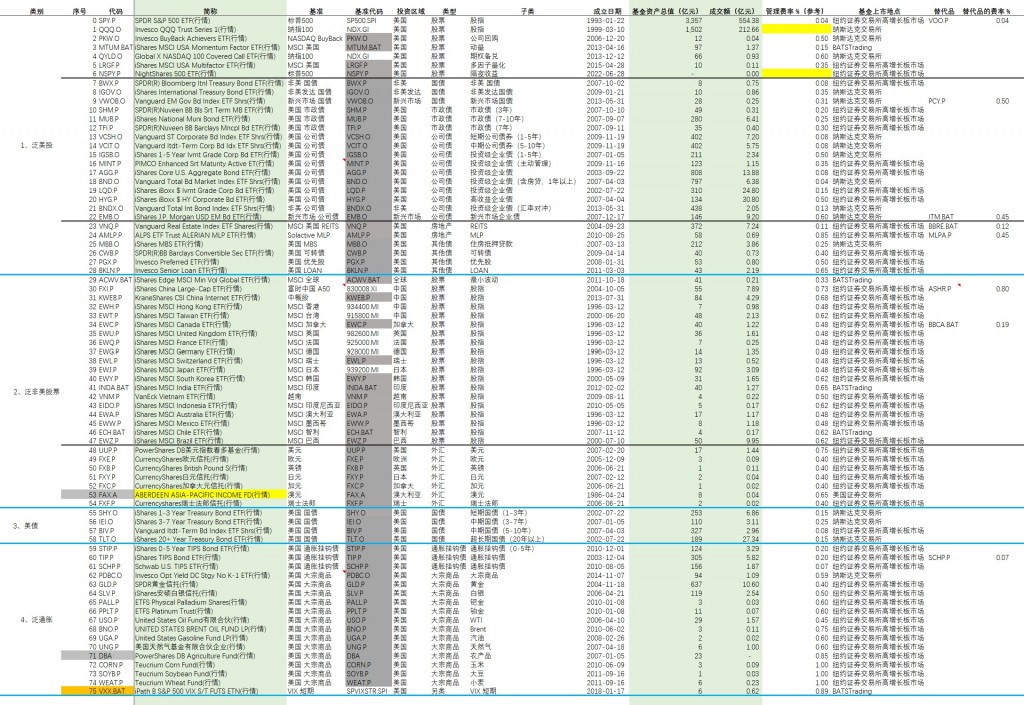

在美国上市交易且美元计价的ETF之中,我选择了流动性较好的76个ETF、覆盖了泛美股(含公司债、REITS、VXX等)、泛美债(短中长期的国债)、泛非美股(全球主要国家的股指)、通货膨胀(大宗商品和通胀挂钩债)等四类;并分别采用了纯动量择时、四大类资产等金额配置且在单一资产类别中动量择时的两种方式,详情参见下表(表中的择时,用的是1年的动量;3个月和6个月的动量也回测了,收益更差):

3、推论:

1)通过单一资产的时间序列择时,我们可以发现:择时并不能带来更高的投资收益,因为投资收益就是长期持有该资产的投资回报;换句话说,投资收益的多少,只取决于资产本身的好坏。

2)通过多资产的动量横截面择时,我们可以发现:增加投资的资产类别,并不能提高投资回报;换言之,想要提高投资收益,只能是去找到更好的资产。

3)上述两条结合在一起,那么提高投资收益的思路就清晰了:找到好的资产类别,并长期持有(不择时)

二、什么是好的资产类别?

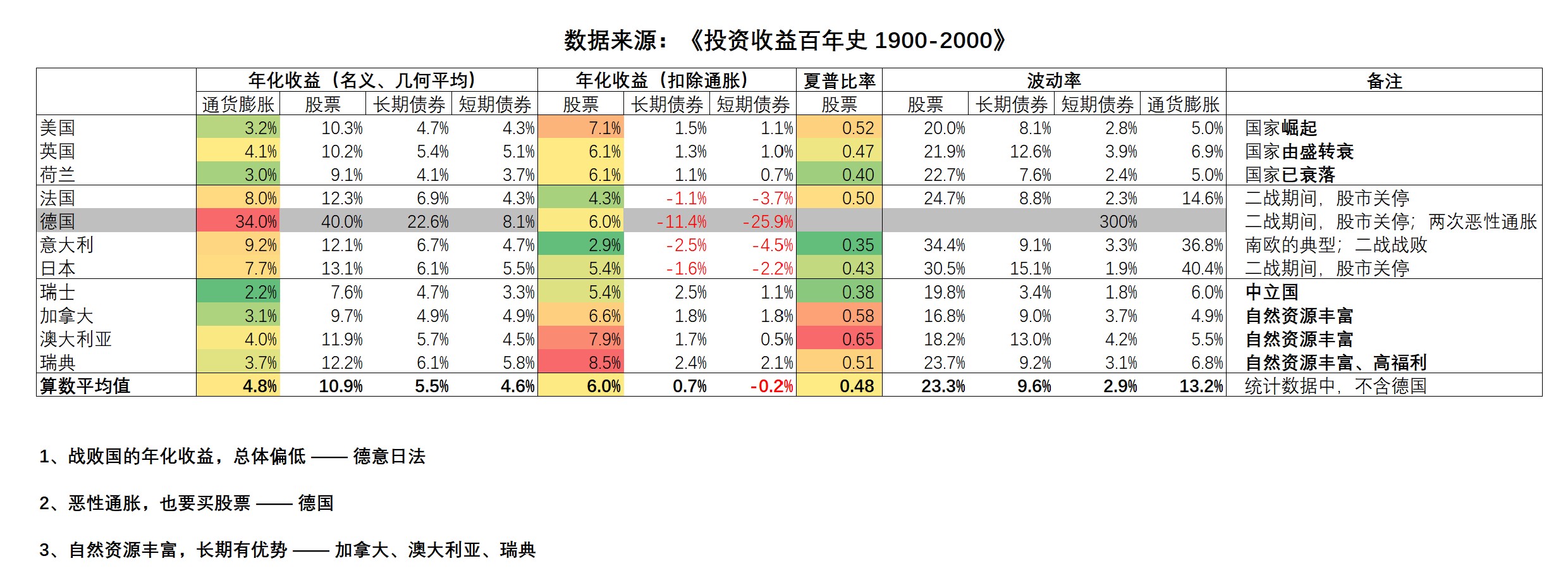

我个人认为,好的资产 = 能够长期提供正现金流的资产;换言之,股票和国债。下表是股票、国债和通胀,在上一个百年(1900-2000)的长期历史数据:

其他备选:房地产(REITS)和市政债;这两类都是巴菲特在某些特定场景下喜欢的;但在我做的上述回测中,它们的表现并不突出。

另外,也简述一下为什么说下列资产不那么好:

- 企业债:信用风险类似于股票(有资产归零的风险)、而投资收益不如股票(因为上有封顶);PanAgora基金曾经写过一篇研报《企业债是披着债券外衣的股票》

- 大宗商品:通过对比GSCI ER指数和GSCI SPOT指数过去30年(1982-2012)的数据,可以发现长期仓储实物资产的年化收益为 -1.86%,而长期持有期货敞口的收益仅为 2.36%(这微薄的正收益,主要还是来自于抵押品——美国短期国债)

- 波动率(VXX):做多波动率,长期不赚钱(参见 ETF:VXX.BAT);而做空波动率,长期赚钱、但可能瞬间赔光(参见2020年3月)

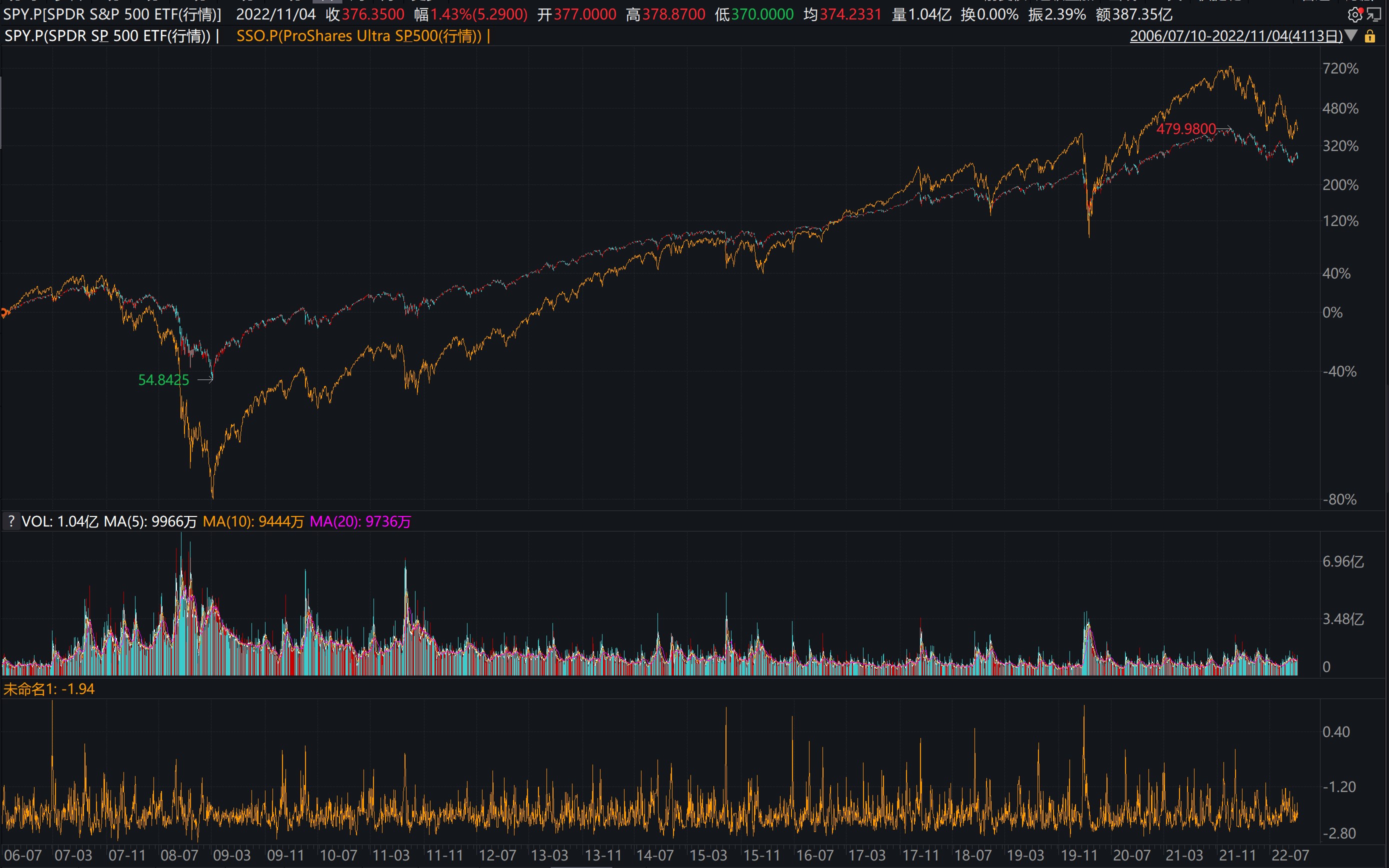

- 自带2倍和3倍杠杆的ETF:我做了回测,引入这类资产会降低组合的投资收益;无论是做多还是做空的,都一样

三、两种应对策略

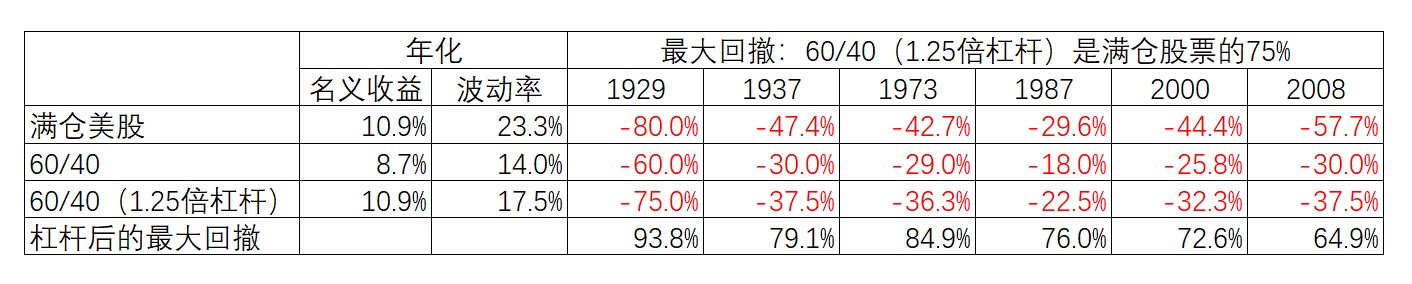

1)1.25倍杠杆的60/40组合由于美国的金融衍生品市场发达,所以完全可以通过股指期货和国债期货实现1.25倍杠杆的60/40组合——投资收益与满仓股指相同,而最大回撤约为其75%;缺点是操作比较麻烦(要季度操作,实现期货合约滚动和资金配置比例的再平衡)。详情参见下表:

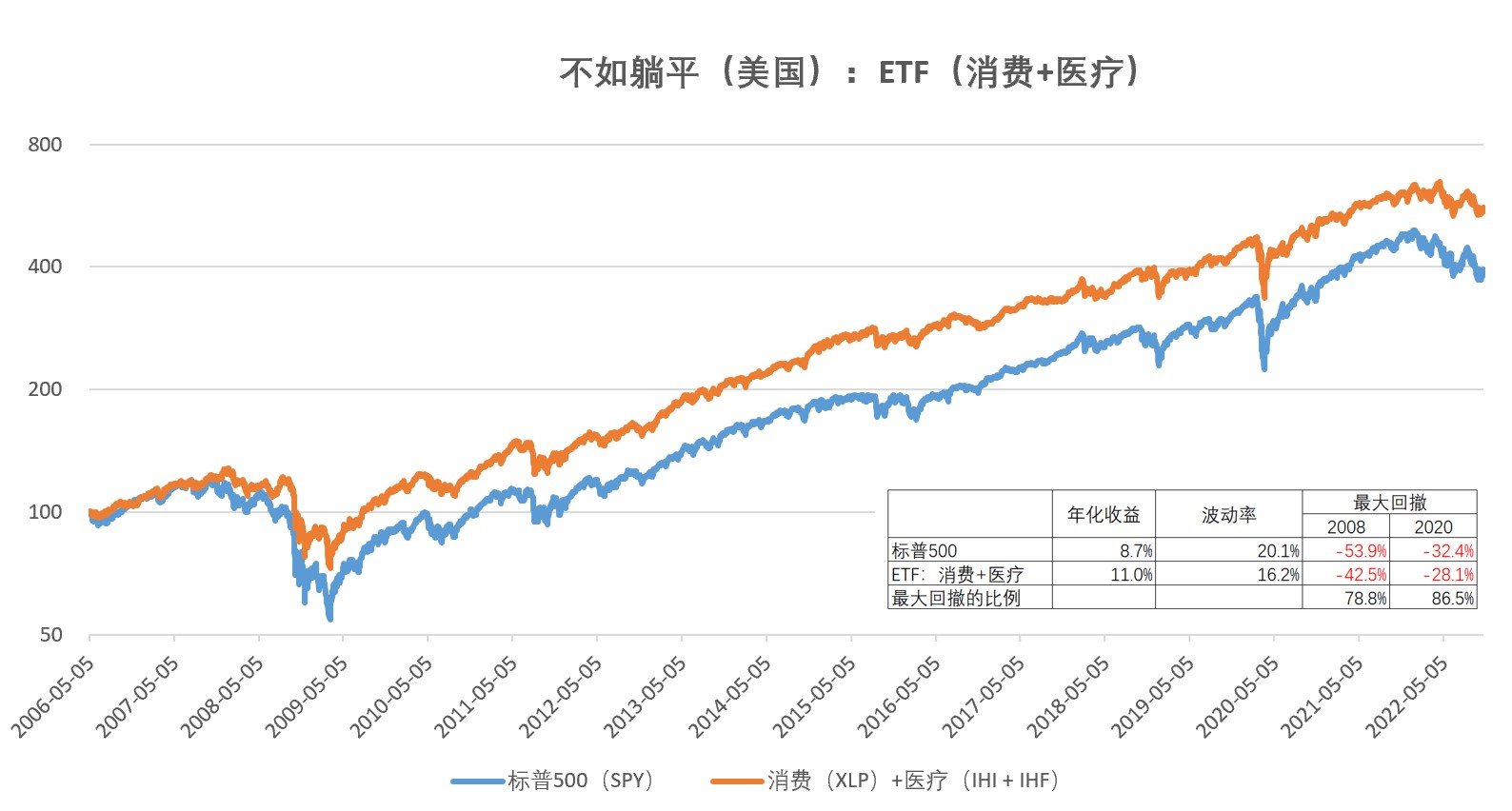

2)在美股里,找到更好的资产 —— 必选消费和医疗行业

它们的长期业绩高于股指、但最大回撤却相对较小,参见下图:

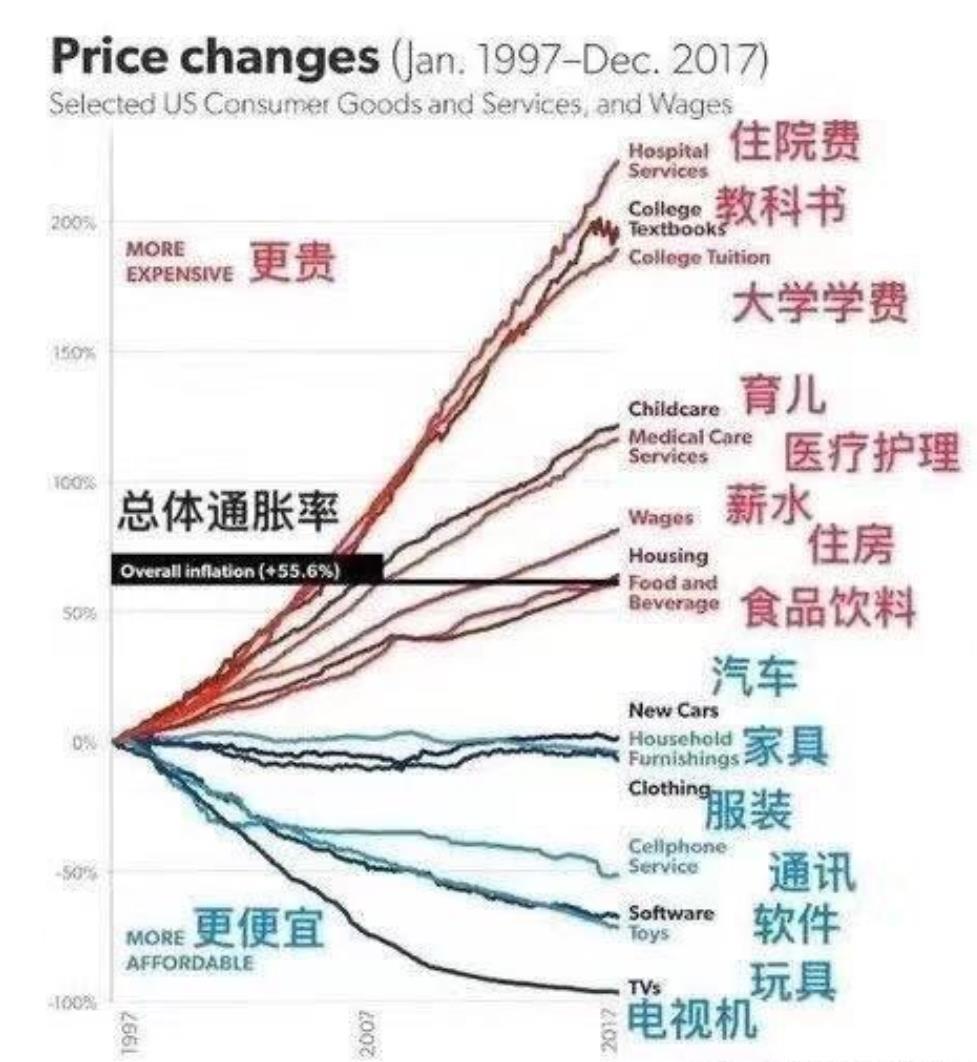

至于必选消费和医疗行业的长牛业绩,下面一张图应该能够解释清楚了:

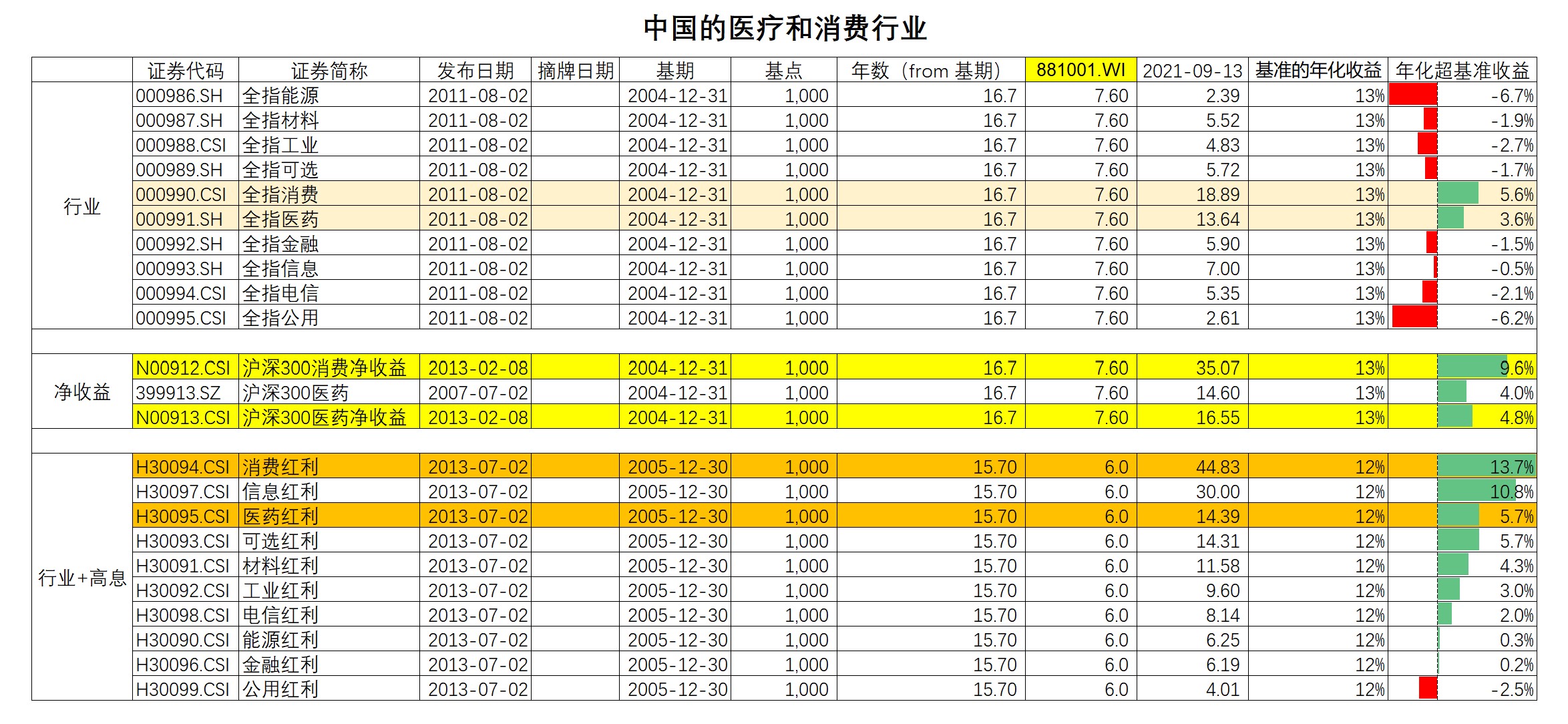

3)延伸一下:中国的中证红利指数中,消费红利和医疗红利也有着显著高于股指的超额收益(详情参见下面的图表);当然,在未来深化医改和集采的背景下,是否能够继续长期保持,就不是本文讨论的范畴了。

4)两种应对策略的比较

在同一预期收益率(与股指相等)的假设下,对比两种策略,长期持有ETF策略 占用资金较少、最大回撤较小,并且在操作上则更简单、低频。

5)长期持仓美股ETF的两种仓位控制方案

- 激进型(懒人型):满仓ETF(消费+医疗);相对标普500,可以获得年化2-3%的超额收益

- 保守型(灵活型):8成仓位的ETF(消费+医疗);投资收益和标普接近,但最大回撤只有其60-70%;并且还持有20%的剩余资金,可以用于其他策略

四、最终结论 —— 我的选择:折腾不如躺平

在“无知和懒惰”的前提下,海外资产配置方面,不如长期持有美股的行业ETF(必选消费和医疗)而在“超额收益丰厚”的A股市场,还是长期持有Beta、不断赚取Alpha吧 —— 顺便吐槽一下自己最近的加减仓,以后再也不干这傻叉的事了 。

不过,“人性本贱”;话是这么说,估计未来大概率还是会有“怂”的时候 。。。

要不怎么说,“知行合一”难呢~~~

附件:四大类资产的76个美元计价的ETF

REITS 美国房地产指数 5.00%广发家有,名字应该是:广发美国房地产啥的,但是否限购就不清楚了。

请问这个怎么买?

不然直接搜reits,也能看到其他家的。但是QDII,限购是个问题

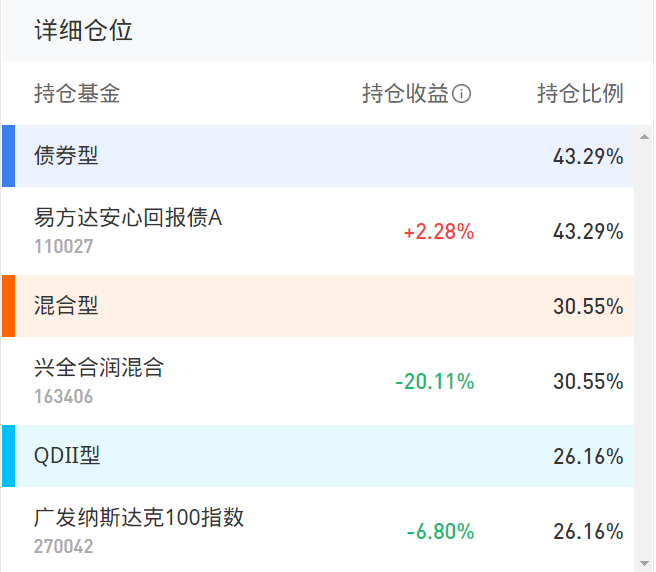

我的躺平配置,国内国外一起躺平。建仓后 ,每月有余钱,就按此比例定投,计划到退休为止。REITS 美国房地产指数 5.00%

类别 标的 最终比率

大盘 沪深300指数 25.00%

中盘 中证500指数 5.00%

小盘 中证1000指数 4.00%

红利 ...

请问这个怎么买?

sothin - 仓位决定心态和收益

深度好文,金币奉上。看了结论,与@账户已注销老师的“四猛行业”与“九债一购”有异曲同工之妙。今年向二位老师学习了非常多的知识,学生斗胆用不到一年的期权实践经验,写一下我对资产配置和躺平的浅薄理解。先说资产配置。我认为资产配置就是要找到市场中不变的东西,然后坚持一套模型,从不变中获利。那有什么是不变的呢?我想到了一个和投资完全不相关的寓言,这还是小时候学的。宋国有个人养了一群猴,每天早晨给猴子三个...看柠檬老师的分享,似乎有点顿悟,要闭关再理解理解。

深度好文,金币奉上。看了结论,与@账户已注销老师的“四猛行业”与“九债一购”有异曲同工之妙。今年向二位老师学习了非常多的知识,学生斗胆用不到一年的期权实践经验,写一下我对资产配置和躺平的浅薄理解。先说资产配置。我认为资产配置就是要找到市场中不变的东西,然后坚持一套模型,从不变中获利。那有什么是不变的呢?我想到了一个和投资完全不相关的寓言,这还是小时候学的。宋国有个人养了一群猴,每天早晨给猴子三个...赞

ylxwyj - 承认未知 & 用数据说话

赞同来自: 明园 、nodreamyy 、rogerc 、Luff123D 、丢失的十年 、 、 、 、更多 »

其实,查理芒格的《穷查理宝典》里面就有类似的论述;大意是:对于资本家而言,大多数情况下,科技进步带来的是更多的不确定性;因此资本家整体从内心来说,其实是比较厌恶科技进步的 —— 这个其实和普遍的常识存在较大差异。今天,正好翻到了当时的读书笔记,芒格的原文是:“互联网对于社会是极为美好的,但是对于资本家来说纯属祸害。互联网能提高效率,但是有很多东西都是提高效率却降低利润的。互联网会让美国的企业少赚钱而不是多赚钱。”

另外,段永平也说“我也这么认为:因特网实际上是就业杀手,需要很多年才能消化。但是,如果能看懂这个变化则会非常有收获。”

上述观点,和《资本论》更接近,主要说的是现象;其实就是萨伊定律:生产容易,销售困难。泛舟的说法,其实是往前延伸了一步。

此外,再多想一点,必选消费的销售是相对容易的;毕竟人吃马嚼,每天都要消耗掉一部分库存。

赞同来自: huron 、skyblue777

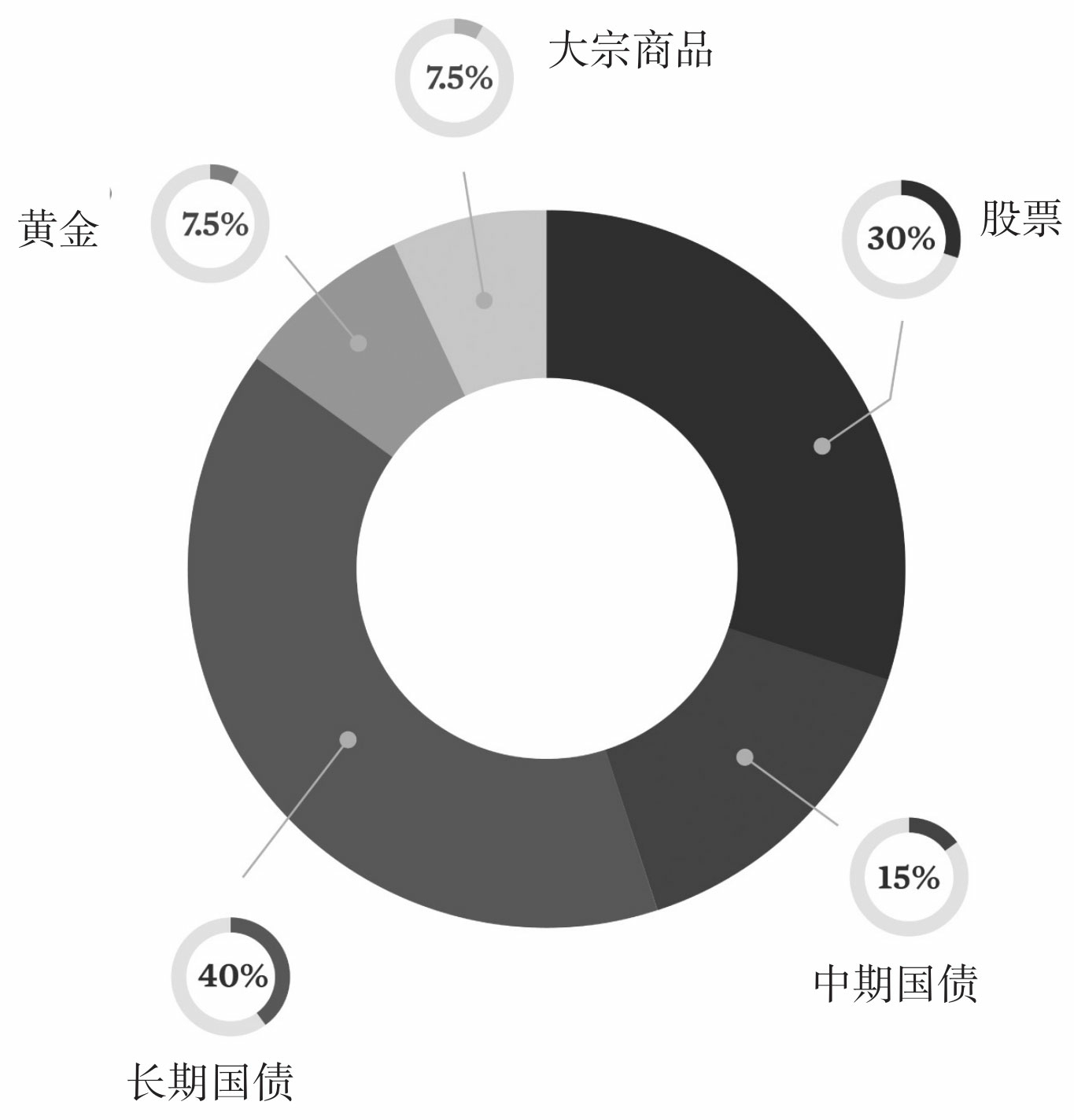

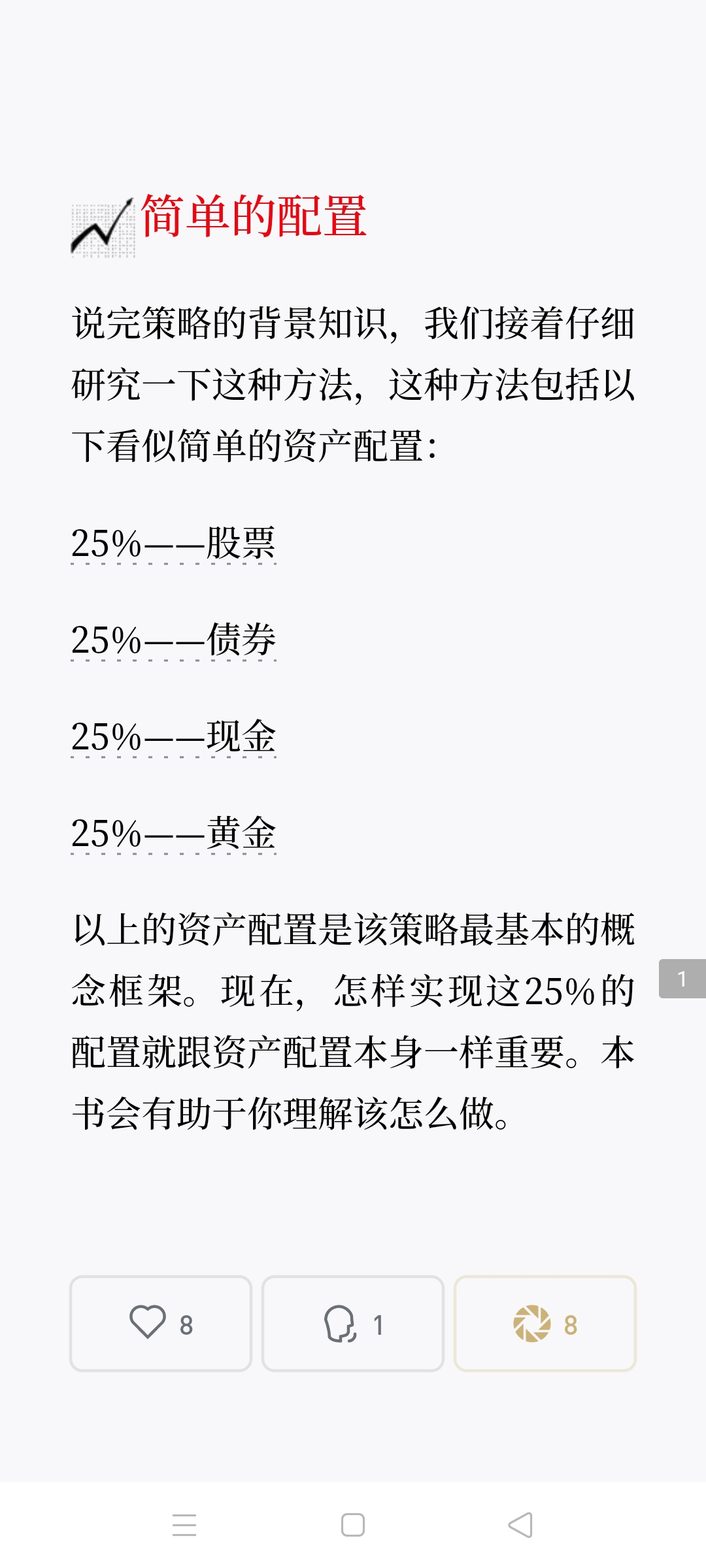

2016年就山寨过桥水的“全天候”了 —— 虽然说是“全天候”,其实也是适用环境的。简单来说,桥水的策略,放大了债券的风险敞口。从1980年至去年,美国是债券大牛市,所以该策略一直都还比较爽;但是今年快速加息,就不行了。不加杠杆,收益低,看不上;高夏普比率,对散户意义不大。加了杠杆,今年的美国股债双杀,死得比标普还惨。我感觉还不错啊,在雪球跑赢75%的组合.另外的“永久投资组合”是股票债券黄金现金各配25%,效果也不错

赞同来自: 普罗旺斯的树 、Kennis 、苦咖啡2022 、飞起来的鱼 、肖申克信徒 、 、 、 、 、 、 、 、 、 、 、 、更多 »

类别 标的 最终比率

大盘 沪深300指数 25.00%

中盘 中证500指数 5.00%

小盘 中证1000指数 4.00%

红利 红利指数 4.00%

消费 消费指数 4.00%

香港 恒指ETF 4.00%

欧洲 德国DAX30或法国指数 6.00%

美国 标普500 6.00%

日本 日经225 6.00%

印度 中信证券印度ETP指数 1.00%

REITS 美国房地产指数 5.00%

债 债基 30.00%

合计 100.00%

深度好文,金币奉上。看了结论,与@账户已注销老师的“四猛行业”与“九债一购”有异曲同工之妙。今年向二位老师学习了非常多的知识,学生斗胆用不到一年的期权实践经验,写一下我对资产配置和躺平的浅薄理解。先说资产配置。我认为资产配置就是要找到市场中不变的东西,然后坚持一套模型,从不变中获利。那有什么是不变的呢?我想到了一个和投资完全不相关的寓言,这还是小时候学的。宋国有个人养了一群猴,每天早晨给猴子三个...水平这么高又这么长的话,我猜就是这位有个善于理财妈妈的仁兄

赞同来自: skyblue777

说到底,国内市场的投资工具还是太少了。

你看一下H30178的选股逻辑(参见下图),就会发现它是一只追逐疫苗检测的主题型基金。这两年疫情,带来了显著的超额收益,但是未来是否有持续性呢?谢谢,我没有注意到这是主题性基金,比行业型基金逻辑还是不够坚固

ylxwyj - 承认未知 & 用数据说话

赞同来自: hnhaiou 、wangzixu28

楼主您好,中证指数发布了一个中证全指医疗保健设备与服务指数 (H30178),您看看是不是符合国内的IHI+IFH所划定的医疗细分行业?你看一下H30178的选股逻辑(参见下图),就会发现它是一只追逐疫苗检测的主题型基金。这两年疫情,带来了显著的超额收益,但是未来是否有持续性呢?

另外这指数年化比医药红利都高,算是中证发布的医药类年化最高指数了

楼主您好,中证指数发布了一个中证全指医疗保健设备与服务指数 (H30178),您看看是不是符合国内的IHI+IFH所划定的医疗细分行业?这指数发布的时间不太妙,几乎是发布即巅峰。。。

另外这指数年化比医药红利都高,算是中证发布的医药类年化最高指数了

另外这指数年化比医药红利都高,算是中证发布的医药类年化最高指数了

深度好文,金币奉上。看了结论,与@账户已注销老师的“四猛行业”与“九债一购”有异曲同工之妙。标记一下,钱多事少善思考的柠檬,成了大思想家和哲学家啦

今年向二位老师学习了非常多的知识,学生斗胆用不到一年的期权实践经验,写一下我对资产配置和躺平的浅薄理解。

先说资产配置。

我认为资产配置就是要找到市场中不变的东西,然后坚持一套模型,从不变中获利。那有什么是不变的呢?我想到了一个和投资完全不相关的寓言,这还是小时候学的。

宋国有个人养了一群猴,每天早晨给猴...

ylxwyj - 承认未知 & 用数据说话

赞同来自: 水管duoduo 、czy34916806 、六毛 、xineric 、chineseumi 、更多 »

是否要对冲这个事情,今年真是血泪教训。8月份觉得自己超额能够覆盖对冲成本,于是开了空单。本以为高枕无忧,结果反而茶饭不思。奇怪的心态开始作祟:每天盼着大盘跌,不然就是在滴血。手贱很正常;因为“人性本贱”。

相比裸多的时候反而神清气爽,跌了也不怕,扛住就好。大盘还能每年跌个2,30%?

最后结局就是在8月那波小反弹中,高位平了空单,然后指数一路下跌。。。吐血三升

我之前也发过帖子,关于怎么处理下跌的预案。然后,10月中还是减了股票仓位,然后11月初加回去了;Beta上亏了2%。

要不怎么说,“知行合一”难呢~

被市场毒打多了,就知道自己不够聪明了,也就不会太折腾了。

dhhlys - 积重而返

赞同来自: skyblue777 、好奇心135 、xineric

其实前面也有写,1.25倍杠杆的60/40组合也是一个选择(收益和标普500相当,最大回撤只有标普的75%左右);只不过至少每季度要操作一次、比较麻烦,而我是个比较懒的人。另外,我个人认为,对于散户的闲钱(至少3年不动用的),在“不死”的前提下,还是要去追求更高的收益。但是,对期间最大回撤的容忍度,和个人的性格和经历有关;所以,是否对冲、或部分对冲,因人而异。我最早做的期货,所以风险容忍度比较高...是否要对冲这个事情,今年真是血泪教训。8月份觉得自己超额能够覆盖对冲成本,于是开了空单。本以为高枕无忧,结果反而茶饭不思。奇怪的心态开始作祟:每天盼着大盘跌,不然就是在滴血。

相比裸多的时候反而神清气爽,跌了也不怕,扛住就好。大盘还能每年跌个2,30%?

最后结局就是在8月那波小反弹中,高位平了空单,然后指数一路下跌。。。吐血三升

ylxwyj - 承认未知 & 用数据说话

赞同来自: 好奇心135 、xineric 、gaokui16816888 、阳光下的生活

谢谢楼主荐书,单独持有国债收益可能不佳,不过如果搞成股债组合的话,收益率可能不会降低太多,但是能够减少点回撤(绝大多数情况下)。其实前面也有写,1.25倍杠杆的60/40组合也是一个选择(收益和标普500相当,最大回撤只有标普的75%左右);只不过至少每季度要操作一次、比较麻烦,而我是个比较懒的人。

另外,我个人认为,对于散户的闲钱(至少3年不动用的),在“不死”的前提下,还是要去追求更高的收益。

但是,对期间最大回撤的容忍度,和个人的性格和经历有关;所以,是否对冲、或部分对冲,因人而异。我最早做的期货,所以风险容忍度比较高,会偏向于更高的收益;就好像我的股票量化策略组合从来不对冲,但是,泛舟Rain 就会做对冲。

ylxwyj - 承认未知 & 用数据说话

赞同来自: 不驯服的野猪 、汨江水 、Kennis 、zyc95 、zhuqi123456 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

请问能不能详细介绍,付费也可以当然不可能分享啦,因为策略赚得比付费多太多了。

所以啊,付费荐股啥的,千万别信;真有百分百的好事,有几个会拿出来分享?

来论坛分享,主要就是发些还拿不准的想法,想听听别人的意见,看看有没有启发(无论是理念还是具体标的);或者是对一些理念的实证分析 —— 这个主要是满足个人的倾诉欲和嘚瑟一下:想直接用理念就赚钱不太可能,从理念到开发出实际策略之间还有很长的路要走。

嗯,我就是这么老实。

赞同来自: xineric 、skyblue777

资金量小的,国内还是有一些阿尔法的,例如打新、折价期指。

集思录更关注阿尔法,毕竟低风险投资寻找阿尔法(例如寻找折价)和无风险套利有点类似,有办法做对冲就是套利,没办法做对冲就是阿尔法(折价)。

赞同来自: 厚朴

深度好文,金币奉上。看了结论,与@账户已注销老师的“四猛行业”与“九债一购”有异曲同工之妙。今年向二位老师学习了非常多的知识,学生斗胆用不到一年的期权实践经验,写一下我对资产配置和躺平的浅薄理解。先说资产配置。我认为资产配置就是要找到市场中不变的东西,然后坚持一套模型,从不变中获利。那有什么是不变的呢?我想到了一个和投资完全不相关的寓言,这还是小时候学的。宋国有个人养了一群猴,每天早晨给猴子三个...很有意思,标记一下,回头再读一遍

赞同来自: 子非鱼b 、hanbing0356 、dongdong5765 、木丁 、袁XT 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

今年向二位老师学习了非常多的知识,学生斗胆用不到一年的期权实践经验,写一下我对资产配置和躺平的浅薄理解。

先说资产配置。

我认为资产配置就是要找到市场中不变的东西,然后坚持一套模型,从不变中获利。那有什么是不变的呢?我想到了一个和投资完全不相关的寓言,这还是小时候学的。

宋国有个人养了一群猴,每天早晨给猴子三个枣,晚上给猴子四个枣,猴子们很生气。后来这个养猴人灵机一动,早晨给猴子四个枣,晚上给猴子三个,猴子们就变得很高兴。

读这个故事的时候,我可能还只有几岁。我那时候觉得猴子特别傻,一共七个枣,朝三暮四有区别么?可是后来我长大了,发现人似乎并不比猴子聪明多少,就像我发现,生活其实比电视剧还离谱。

一个人做了99件好事,然后做了1件坏事,那这个人是坏人。一个人做了99件坏事,但是做了一件好事,那这个人是好人。

一个女大学生,私下当外围,那是道德沦丧。一个外围,努力考上大学,那是励志典型。

一个人兢兢业业为家庭付出,结果在诱惑之下出轨了一次,那是人渣。一个人从小就渣男,但是后来收了心,那叫浪子回头。

朝三暮四和朝四暮三有区别么?没区别,又有区别。那没区别,又有区别有什么用呢?

如果我说,钱=资产,股票=债券,九债一购=半股半债,一堆的人要跑出来说我不懂投资。如果我说,人心=钱,有人就要说我搞玄学。

但是问题是,资产它就是那个资产啊,有时候大家都觉得资产好,纷纷追捧,有时候大家都觉得资产差,都想要钱。金子这么踏实的资产,它的价格都会变来变去,何况股票和债券。那么,我想问,朝三暮四和朝四暮三真的有区别么?养猴人为什么不顺应着这群猴,他们想早晨吃三颗就三颗,他们想早晨吃四颗就四颗。反正都是七个枣,顺应了猴子,你就会得到猴子对你的好感。那么顺应了这个市场,你就能得到钱,因为人心=钱。

一样的东西,不同的价格,这就是资产配置超额的本质。猴子要啥就给啥,猴子就会给你笑脸。猴子变了不?猴子老变。人变了不?人没变。

我有一次陪老婆去看法拉利玩,如果我说法拉利不如比亚迪,估计一群人要跑出来说我不懂车。可是,法拉利选配一个副驾娱乐屏的价格可以买一部比亚迪,你告诉我,为啥一个娱乐性还赶不上一个iPad的东西,比一部车还贵?

茅台浑身都是宝。如果我说茅台不如牛栏山,懂酒的人都要说我脑子有问题,但是一个茅台瓶子比牛栏山还贵,这个就是事实呀,可是,牛栏山可以喝,瓶子喝不得。

这个市场上,什么都在变来变去。股票涨了,其实就是钱跌了。股票跌了,其实就是钱涨了。什么在变,人心在变。

每个人都被变化裹挟,被群体裹挟,被共识裹挟,我们想喝茅台,我们想开法拉利。可是静下心来想一想,我们真的要喝茅台,要开法拉利么?这是谁告诉我们的呢?

什么都在变的市场,变是不变的。坚持一个不变的东西很难么?择一城终老,白首不相离,为了一个目标而奋斗终身,不好么?所以资产配置的本质就是不忘初心,就是持之以恒,就是不失起所者久,就是知行合一。

很多人都追求稳定,害怕意外。如果我说,这个世界,是由意外决定的,而不是稳定,很多人就又要说我了。

可是,我们的生命,难道不是来源于两个互不相识的人的一次相逢。

我们的同学情深,难道不是来源于学生时期的随机派位。

一场意外,会夺取生命,一场意外,会断送一个家庭。

这个市场的命运,不取决于广大的中小散户,而取决于少数掌握大资金的人。

世界的动向,可能和大多数人都没啥关系,只有少数政治家才能掌控。

蝴蝶在亚马逊煽动翅膀,蚂蚁在大坝上安巢,一匹马失去了它的马蹄铁,都是微乎其微的意外,却决定了一场风暴,一次洪灾,一个国家的灭亡。

所以我选择赌意外,而不是赌稳定。

就像债券收益率上升,代表着债券价格下跌。赌意外,其实是选择稳定。因为稳定才会变成意外嘛。

所以,老师的双行业和4060,我坚定的选择后者。因为前者坐在意外之上,必须要稳定延续。后者坐在稳定之上,一来意外,就是超额。这就是马无夜草不肥,人无横财不富。

ylxwyj老师说,历史是我们唯一的拐杖,除去历史,我们无枝可依。这句话我十分认可,可是如何去理解,如果去执行,却因人而异。

就像我看到的,对于历史单位的选择上,许多人都喜欢动辄10年20年回测,然后真正实践时,评分的标准又定在一个月甚至几天,这不是矛盾么?另一方面,我无法理解,一个可以回测20年数据,同时又用几天一个月为评分标准的人,难道不会在实践的过程中,不断优化自己的投资模型么,那这样的回测,又有什么意义呢?

为什么不干脆一步一个脚印的走,一年一年的看,市场给什么机会吃什么,有转债搞转债,有贴水吃贴水,有新打就打新,有利套利。顺应市场,而不是战胜市场。躺在舒适区,而不是挑战高难度。

同时,意外是算不出来的。新冠疫情这么大的事,就是算不出来的。连巴菲特都意外了的美股多次熔断,也是算不出来的。年初的时候,如果有人说腾讯会跌到1字头,大家会说他脑子有病。教培行业的A4纸,医疗行业的集采都是意外都是算不出来。但是所有的这些算不出来,其实就是构成了超额,只要你选择屁股坐在稳定之上,赌意外。

稳定变意外,则每一次都是欣喜,是意外之喜。意外变稳定,则每一次都是痛苦,是变得平庸。人,真的要选择和痛苦相伴么?为什么不天天开心呢?

我再谈谈我对躺平的理解。

我这辈子仅仅上了半年班。我用我那不多的上班经验,来阐释一下什么是好工作。那便是,做事少,挣钱多。最好自己还喜欢。

那么在投资里面,我们真的只是需要投入金钱么?其实不是的,我们还有一个比金钱更稀缺的投入,那便是时间。

我为什么选择躺平主义,因为我发现,许多人天天研究公司,最后的结果是亏钱。许多人天天画线,最后的结果是亏钱。他们真的和打麻将的,买彩票的,去地下六合彩的,去澳门的有什么区别么?

最可怕的,是钱没了,时间也没了。本可成就一番伟业,本可纵享人生,却沉沦股海,蹉跎岁月,一场空。

很多年前有个问题,如果可以穿越回10年前,你愿意用100万来买房,还是用100万来投资马云马化腾?这个问题,现在和前几年的回答就不一样了。是时代变了,还是人变了?但是我知道我的选择。想当将军,那就是九死一生,想当地主,那就是就地躺平。

人皆向往英雄,人皆向往赌神。扶社稷于将倾多厉害呀,一夜暴富多令人羡慕啊。可是我们中学时候学过的扁鹊见蔡桓公就告诉了我们,病要治在腠理,能把灾难扼杀在摇篮里的人,才是真正厉害的人。所以老话才说,善战者无赫赫之功,善医者无惶惶之名。为什么我们非要追求力挽狂澜,妙手回春。我们就追求岁月静好,细水长流不好么?凡事有所为,有所不为,君子不立危墙,行事问心无愧,不就可以啦?知足不辱,知止不殆,可以长久。

投入金钱在市场,时间用来享受生活,手上有股,心中无股。这就是我追求的躺平人生。

yongwc

- 低买高卖

- 低买高卖

赞同来自: 小樱2018 、肖申克信徒 、tangzheci 、stevezhang89 、skyblue777更多 »

ylxwyj - 承认未知 & 用数据说话

说个题外话,中国烟草是亏损的,即使这种高度成瘾的垄断企业,在重税和恐怖的人力成本面前也很难受。。现在国内外都很流行投资ESG企业啊,强调有社会责任感的企业有更长久的投资回报。

而且这些公司要被迫承担更多的社会责任,在各种乱七八糟的事上进行支出,面对糟糕的舆论压力。。。当然酒要比烟和菠菜好很多。。

更糟糕的是A股一些低估蓝筹,没有高度成瘾和垄断,却有着同样恐怖,不断增长的员工数量,同样沉重的社会责任。。

另外,中国烟草亏损,有什么可怕的?你也提到了重税,那就是承担了很重的社会责任啊。事实上,两桶油之前也有过严重的亏损,因为零售汽油价格里面有50%左右是各种税费,这些也都是社会责任啊。

如果有兴趣,可以去看看英国的喜剧连续剧《是,首相》,里面对烟草行业有着很有意思的说法,如下:

“烟民是我们大英帝国的恩人啊。

每年至少10万烟民死亡。虽说卫生部每年要花费1.65亿英镑在吸烟引起的疾病上,但如果这10万人活到寿终正寝,他们的养老金和社保比医疗费还要多。

2.5万个烟草业的工作岗位,出口也蓬勃发展;烟草税支付了1/3的公共卫生开支。

这些烟民为挽救同胞,牺牲了自己。”

ylxwyj - 承认未知 & 用数据说话

赞同来自: 小樱2018 、ttxie 、等待等待牛市 、好奇心135 、gaokui16816888 、 、 、 、更多 »

中证酒,年化23%,可以算吗算。

如果不像老外的大型投资机构那样“装逼的考虑什么道德风险”,烟、酒、博彩类的公司,都是很好的投资品种(嗯,美国军火公司的长期业绩好像不太行;但遇到它们分拆军转民、或者大型并购的时候,可能会有些事件驱动的套利机会。)

这类“高度成瘾”行业,出现的时间比股市都早,有着长久的生命力,而且行业内的科技进步通常都很慢(电子烟,算少数的例外吧);这类公司多数已经形成垄断,比如:烟草的菲利普莫里斯、英美烟草等(中国烟草没上市),酒类的茅台五粮液(国外酒类公司不如国内),赌博类的竞争比较激烈(美国和中国澳门都是,不太好随便买完就长期持有)。

巴菲特没买这些“高度成瘾”的公司,买了次一级的:可口可乐、喜诗糖果等。

ylxwyj - 承认未知 & 用数据说话

赞同来自: 小樱2018 、XIAOHULI92 、xineric 、jonathanzn 、拉格纳罗斯 、 、 、 、 、 、更多 »

我有个疑问,如果标普长期是上涨的,那么直接2倍杠杆ETF不就可以跑赢标普了?你看看下面的图,还愿不愿意持有杠杆ETF?

2007年,SSO(2倍做多标普)开始跑输标普;

2008年,标普跌50%+,SSO(2倍做多标普)跌80%+;

2017年,SSO(2倍做多标普)在10年之后,累计收益才重新开始超过标普

pppppp

- +---++--+-+++++++++++

- +---++--+-+++++++++++

赞同来自: JRsmith 、好奇心135 、skyblue777 、闲菜

但总体的产业链也会聚合在国内,技术专利话语权及大量就业都随之而来;

大体上,对全球人民来说是好事,能更容易地拥有这些曾经高不可攀地东西;

汽车,就是下一个大电视;

ylxwyj - 承认未知 & 用数据说话

赞同来自: 小樱2018 、hnhaiou 、柚子不好哭 、路人甲pro 、好奇心135更多 »

楼主出品,必属精品。只要时间够久、交易次数够多;我认为是没有区别的,别折腾了。

不知道楼主有没有做个这样的类似回测:将沪深300(如510300指数基金)根据估值水位的高低,划分为12345共5档,估值最高为1档时,仓位20%;次高2档时仓位40%;中等3档时仓位60%;次低4档时仓位80%,最低5档时满仓。与楼主文中引用的按照12月移动平均线的追涨杀跌择时策略不同,这种属于高抛低吸的择时策略,请问这种策略与始终满仓持有沪深300的收益是否有显著差异?

...

关于这方面的内容,等我数据整理完,会单独发个帖子的。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号