最近市场和转债低迷,要约收购股却时有增加,几乎已经到了可摊大饼的程度,那我来梳理和点评一下现在的要约收购股吧:

先说集思录已登记的:

https://www.jisilu.cn/data/taoligu/#cna

1. 东风科技, 溢价太高,时间太久,价格不定,暂不考虑。

2. 中百集团, 太久无进展,风险较大,但我仍觉得希望尚存,风险收益相当。

3. 聚隆科技, 还有10天左右结束,折价较少,大概率全收走,但不全收可能会亏损。

4. 汇通能源, 还有10天左右结束,折价较少,大概率全收走,但不全收可能会亏损。

5. 重庆百货, 全面要约大概率通过,肉不太多。

6. *ST人乐, 全面要约较大概率通过,肉不太多。

再说几个集思录未登记的:

7. 哈药集团,全面要约大概率通过,已溢价,如回到要约价附近可考虑。

8. 人民同泰,全面要约大概率通过,已大幅溢价,如回到要约价附近可考虑。

9. ST康达, 公告触发全面要约收购,去年要约过的老熟人了,较大概率通过,可能会私有化退市。

就这些吧,欢迎补充。

@鼎级外星人 补充 沧州大化 (可能要约)

@Stars 补充 申通快递 (可能要约)

@mingmingniu 补充 金科股份 (可能要约)

其实我还收藏了不少可能会实施要约的股,比如顾地科技因未履行要约收购义务被证监会责令改正,但大股东估计没钱了所以一直没有下文,我都准备删自选了。

目前看来2-9摊个大饼,然后根据进展和折价率的情况进行高抛低吸应该是不错的策略。

如果你比较保守可以3、4、5、6先入一些,2、7、8、9视折价率和进展情况再买吧。

孔曼子

- 一名普通的职业投资者。本人没有公众号等自媒体和微信群,请勿上当。

- 一名普通的职业投资者。本人没有公众号等自媒体和微信群,请勿上当。

赞同来自: singleline123 、不够再加 、odesklaura 、echo99 、chasedreamcj 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

孔曼子

- 一名普通的职业投资者。本人没有公众号等自媒体和微信群,请勿上当。

- 一名普通的职业投资者。本人没有公众号等自媒体和微信群,请勿上当。

赞同来自: wz2105 、好奇心135 、kolanta 、basementkids 、IvychenYL更多 »

孔老师,请问一下:这种要约股一般相比要约价溢价多少开始买入?还是不同个股具体分析?还是具体分析吧。今年是要约大年,目前就有好几个已出了摘要的品种,根据风险偏好,选自己更为看好的吧。

孔曼子

- 一名普通的职业投资者。本人没有公众号等自媒体和微信群,请勿上当。

- 一名普通的职业投资者。本人没有公众号等自媒体和微信群,请勿上当。

赞同来自: 流溪Pro 、乐鱼之乐 、wz2105 、zqbkzz 、起个名更多 »

@孔曼子今天,济川药业的要约即将结束,要约期间股价表现不错,应该是皆大欢喜的结局。参与的人基本都赚到钱了吧,我也不例外,不过买得不多,收益较为有限。今天我基本卖完了,继续持有有可能赚得更多,但就不是要约股的逻辑了。今天,ST凯利的要约正式开始了,要约价5.18元,目前溢价约21%。凯利是有控股权博弈的品种,提高收购价也并非不可能,想象空间是有的。但我还是想再观察一下,或者等一个更好的价格,等不到...核心逻辑就是下有保底,最坏情况也就是跌到要约价左右。

而且中途多半会有波动,只要坚持做T,即使跌了也未必会亏。

至于上涨的原因就不用分析太多了,反正基本面还行,靠天吃饭即可。

孔曼子

- 一名普通的职业投资者。本人没有公众号等自媒体和微信群,请勿上当。

- 一名普通的职业投资者。本人没有公众号等自媒体和微信群,请勿上当。

赞同来自: 何必当初 、老鸟菜菜 、hunter007 、乐鱼之乐 、happysam2018 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

参与的人基本都赚到钱了吧,我也不例外,不过买得不多,收益较为有限。

今天我基本卖完了,继续持有有可能赚得更多,但就不是要约股的逻辑了。

今天,ST凯利的要约正式开始了,要约价5.18元,目前溢价约21%。

凯利是有控股权博弈的品种,提高收购价也并非不可能,想象空间是有的。

但我还是想再观察一下,或者等一个更好的价格,等不到的话就算了。

wbb渐入佳境 - 2033十年十倍

赞同来自: 业1994 、v3kk2 、狂奔的奶牛 、D2u25 、chivesreaper 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

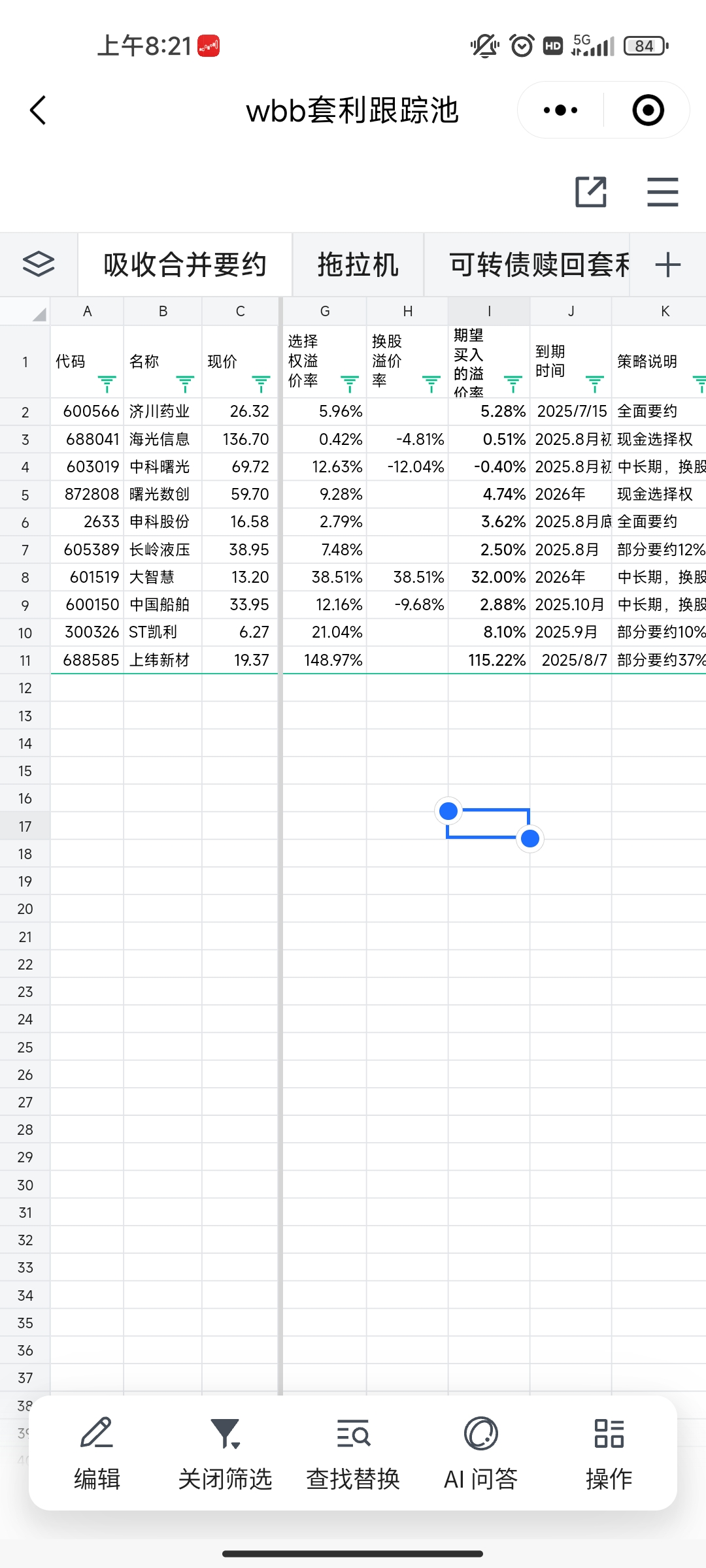

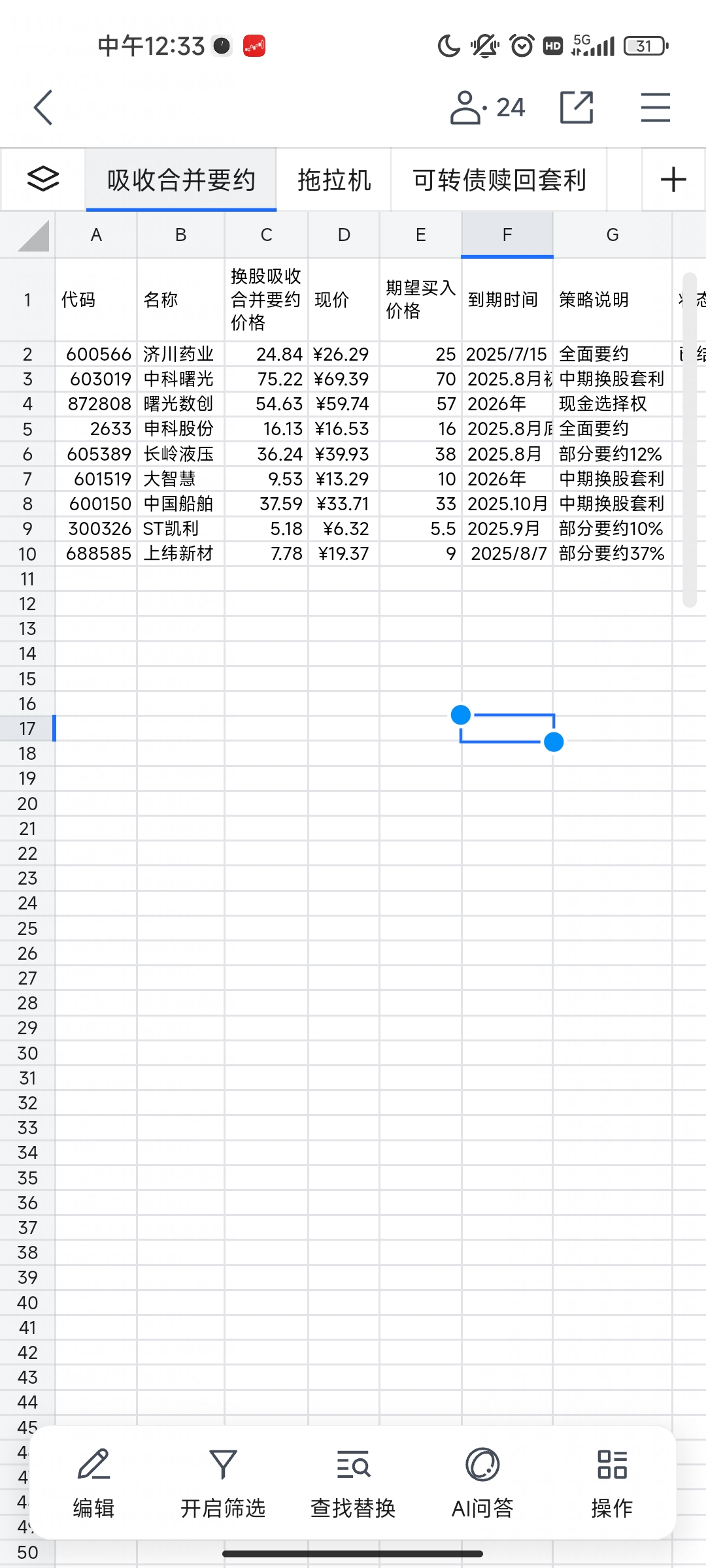

我做了一个简表【腾讯文档】wbb套利跟踪池 https://docs.qq.com/sheet/DTlR1bHdSVGJOZ2VP更新了一版,大家不要申请编辑权限,可以自己copy一份到您自己的腾讯文档自己用就行啦

我做了一个简表中科曙光现金选择权是61.900,不是75.22吧。

【腾讯文档】wbb套利跟踪池 https://docs.qq.com/sheet/DTlR1bHdSVGJOZ2VP

我擦,原来我的工作白做了,我吭哧吭哧半天才做出来一个简表,没想到有现成的,真是让人沮丧,浪费生命。我也经常干这种事情。干完后安慰自己,至少更清楚理解了。

https://www.jisilu.cn/data/taoligu/#cna

我擦,原来我的工作白做了,我吭哧吭哧半天才做出来一个简表,没想到有现成的,真是让人沮丧,浪费生命。不过你这个表格里面,是怎么实现实时获取股票现价的,能说一下吗,我看你用的stock函数,但好像execl里没这个函数啊

https://www.jisilu.cn/data/taoligu/#cna

wbb渐入佳境 - 2033十年十倍

赞同来自: franckC

你这表jsl不是有吗,比你这个全我擦,原来我的工作白做了,我吭哧吭哧半天才做出来一个简表,没想到有现成的,真是让人沮丧,浪费生命。

https://www.jisilu.cn/data/taoligu/#cna

赞同来自: 长沙君 、wugreat 、blank赵 、Lawyer王 、小猫50128015更多 »

我做了一个简表你这表jsl不是有吗,比你这个全

【腾讯文档】wbb套利跟踪池 https://docs.qq.com/sheet/DTlR1bHdSVGJOZ2VP

https://www.jisilu.cn/data/taoligu/#cna

wbb渐入佳境 - 2033十年十倍

赞同来自: 不张小七 、乐鱼之乐 、夜慕光临Alex 、门灯闪烁 、路德费奇 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

您提到的“中科曙光套利截止时间”与“曙光数创要约截止时间”是两个完全独立的套利事件,其时间线、触发机制和操作逻辑均存在本质差异。以下是具体解析:⏳ 一、中科曙光(603019)套利截止时间:2025年8月初核心逻辑中科曙光因被海光信息换股吸收合并而终止上市,其套利机会围绕换股操作展开:换股比例:1股中科曙光换0.5525股海光信息股票。现金选择权:异议股东可按61.9元/股将股票卖给公司(若未接...我做了一个简表

【腾讯文档】wbb套利跟踪池 https://docs.qq.com/sheet/DTlR1bHdSVGJOZ2VP

wbb渐入佳境 - 2033十年十倍

⏳ 一、中科曙光(603019)套利截止时间:2025年8月初

核心逻辑

中科曙光因被海光信息换股吸收合并而终止上市,其套利机会围绕换股操作展开:

换股比例:1股中科曙光换0.5525股海光信息股票。

现金选择权:异议股东可按61.9元/股将股票卖给公司(若未接受换股)。

关键时间节点

股权登记日:预计2025年7月中下旬(最后买入中科曙光并参与换股的截止日)。

终止上市日:预计2025年8月初(中科曙光退市,股份自动转换为海光信息股票)。

操作窗口关闭:股权登记日后无法再通过持有中科曙光参与换股套利。

⏰ 二、曙光数创(872808)要约截止时间:2025年底或更晚

核心逻辑

因母公司中科曙光被吸收合并,曙光数创控制权转移至海光信息,触发强制全面要约收购:

要约价:54.63元/股(收购除控股股东外的其他股东股份)。

前提条件:需待海光信息成功吸收合并中科曙光后启动。

关键时间节点

前置审批:海光吸收合并中科曙光需通过双方股东大会(2025年Q3)、反垄断审查及证监会注册(周期约6个月,或延至2025年底)。

要约启动日:审批通过后发布《要约报告书全文》,次日起进入30天收购期。

实际截止日:最早2025年底,若审批延迟则可能至2026年Q1。

当前状态

截至2025年7月15日,海光吸收合并中科曙光尚未完成审批,因此曙光数创的要约尚未启动。

- 三、两者时间差异的核心原因

项目中科曙光套利曙光数创要约套利类型换股吸收合并(主动退市)强制全面要约(被动触发)触发事件海光直接合并中科曙光母公司合并导致控制权变更当前状态股权登记日临近(7月中下旬截止)前置审批未完成,要约未启动核心时间节点2025年8月初退市审批通过后+30天(最早2025年底)套利操作换股或现金选择权接受现金要约或博弈退市回购

- 总结:为何表述“矛盾”?

中科曙光套利:聚焦母公司合并时间线(8月初退市),操作窗口在股权登记日(7月中下旬)关闭。

曙光数创套利:依赖母公司合并完成后的被动要约,当前审批未完成,启动时间必然晚于中科曙光退市。

根本差异:中科曙光套利是“合并主体事件”,曙光数创套利是“合并衍生事件”,后者严格滞后于前者。您可理解为:

先完成中科曙光换股(8月初截止)→ 再触发曙光数创要约(年底或更晚)。

- 操作提示:

中科曙光:若尚未持仓,需在7月中下旬股权登记日前决策。

曙光数创:当前股价(59.74元)高于要约价(54.63元),可等待审批进展或股价回落至55元以下布局。

孔曼子

- 一名普通的职业投资者。本人没有公众号等自媒体和微信群,请勿上当。

- 一名普通的职业投资者。本人没有公众号等自媒体和微信群,请勿上当。

赞同来自: 塔塔桔 、大宝爱打新 、KevinLe 、duiry 、起个名 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

海光曙光系列,短线(1周)的结果出来了,结果十分明显:海光曙光系列,中线(1个月)的结果出来了,结果有所变化:

曙光数创好于海光信息,海光信息好于中科曙光。

虽然海光信息的选择权折价、中科曙光的换股权折价都很吸引人,但毕竟时间还早;相比之下,作为北交所股票的曙光数创虽然比要约价尚有溢价,但盘子更小、波动更大、量化更少、无法对冲,因此在短线走势中,优势较为明显。

公布一下我的曙光数创持仓吧,做T之后成本已经下降了不少。

如果不大涨,我会一直持有一些的,等...

曙光数创和海光信息各有优势,中科曙光仍然落后。

曙光数创的波动更大,导致三项均价更高,更适合做T。

但如果一直持有的话,海光信息的涨幅要略大一些。

公布一下我的曙光数创持仓吧,因为做T不用太担心大涨大跌,所以盈利有所上升。

如果不大涨,我会一直持有一些的,等事件驱动结束后再来看看吧。

下一个比较日: 事件驱动结束后。

wbb渐入佳境 - 2033十年十倍

赞同来自: 好奇心135 、小楼观山 、Lawyer王 、宿不移 、满东更多 »

核心破浪向长岭液压"所谓全体"股东发起12%的部分要约。结果仔细一看,比上纬新材还过分。直接引用公告原文吧:“夏继发承诺以其所持上市公司16,253,021股无限售条件流通股份(占上市公司股份总数的11.28%)有效申报预受要约,澜海浩龙承诺以其所持上市公司1,037,427股无限售条件流通股份(占上市公司股份总数的0.72%)有效申报预受要约,夏继发和澜海浩龙承诺以上预受要...根据图片中的核心内容(用户“孔曼子”对长龄液压要约收购事件的质疑),针对其提出的争议点,结合中国证监会《上市公司收购管理办法》相关规定,分析如下:

核心争议点及合规性分析

预受要约承诺的合理性

事实:公告显示夏继发(持股11.28%)和澜海浩龙(持股0.72%)已承诺 不可撤回 地申报预受要约,合计占预定收购量(12%)的 100%。

合规性:

根据《收购管理办法》第41条,收购人可要求特定股东作出预受承诺,但不得排除其他股东参与权利。

关键问题:若预受总量仅来自这两方,其他股东将无实际参与机会。公告未明确是否允许其他股东申报,需进一步核查《要约收购报告书》全文。

要约价格低于停牌前股价

事实:要约价36.24元,较停牌前38.21元 折价5.15%。

定价规则(《收购管理办法》第35条):

要约价格不得低于提示性公告前30个交易日日均价(公告称36.24元 ≈ 前30日均价36.23元)。

合规但存疑:虽满足最低合规要求,但折价发行可能损害中小股东利益,需关注股东大会审议情况。

是否规避全面要约

规则触发条件(《收购管理办法》第24条):

收购人持股份额 超过30% 时,若继续增持 必须发起全面要约。

本案操作:

一致行动人通过协议转让获 29.99% 股份(刻意低于30%红线),再发起12%部分要约,使总持股达41.99%。

合规性结论:属 规则允许的规避手段,未违反强制全面要约规定,但存在利用规则漏洞的争议。

投资者应对建议

预受要约的实际可行性

若夏继发与澜海浩龙已锁定100%收购额度,其他股东申报可能无效或按比例分配极低份额,参与价值极低。

股价博弈策略

折价要约压制股价:短期股价或承压,但若市场认为控制权变更利好发展,可能形成支撑。

套利机会:仅当股价显著低于36.24元时存在理论空间,但需警惕超额认购风险(详见此前分析)。

监管关注点

交易所可能问询:预受承诺是否变相限制其他股东权利、折价定价的合理性等。

总结

合规性:本次收购未违反明文规定,但通过 精准持股29.99% + 预受锁定 + 折价要约 的组合操作,客观上规避了全面要约义务,凸显规则漏洞。

中小股东影响:实质参与机会渺茫,需谨慎评估二级市场波动风险。

建议行动:

关注《要约收购报告书》对预受要约机制的详细说明;

警惕协议转让失败或监管问询导致的变数。

附注:类似操作在A股已有先例(如部分地产公司借壳),但本案预受锁定比例过高引发新的公平性质疑。

对的,收购方原本应该全部都通过协议转让收购,超过30%比例后,向全体股东发起一个同样价格的全面要约。虽然价格依然是低于市价,大多数投资人也没有参与的必要,但是却可以给股价一个支撑,有利于维护全体股东的利益。现在这么搞,只能说收购方真的是把规则运用到了极致,除了他自己,没有任何人有一点点好处。而且,夏家二人持有的股份是71.92%,转让29.99%之后剩下41.93%,澜海浩龙的股份是3.08%;如果他们把所有的股份全部要约,而没有其他人要约,夏家二人要约份额是11.17%,蓝海瀚龙要约份额0.82%,跟要约报告上的数据是相差无几的;所以即使价格跌到要约价以下,普通人也参与不了,他们会把全部股票进行要约,普通人参与进去能够要约的比例只有12/(41.93+3.08)=0.26,26%以下。

赞同来自: 小猫咪稳富 、sybil03 、kolanta 、塔塔桔 、孔曼子 、 、更多 »

直接引用公告原文吧:“夏继发承诺以其所持上市公司16,253,021股无限售条件流通股份(占上市公司股份总数的11.28%)有效申报预受要约,澜海浩龙承诺以其所持上市公司1,037,427股无限售条件流通股份(占上市公司股份总数的0.72%)有效申报预受要约,夏继发和澜海浩龙承诺以上预受要约均为不可撤回且在要约收购期间不得处分”。

要约价36.24元,比停牌前的38.21元要低5.15%。

演一出戏,就是为了规避全面要约,这规则算是已经被资本研究明白了。

wbb渐入佳境 - 2033十年十倍

赞同来自: Lawyer王 、布衣洪儒 、好奇心135 、上官铁 、wind2012 、更多 »

一、套利核心逻辑

无风险套利公式:

当前股价 < 要约收购价 → 存在理论套利空间

当前股价(假设市价):公告后首日开盘价(需实时查询,此处以公告日收盘价15.4元为例*)

要约收购价:16.13元/股(固定,除权除息前)

理论价差:16.13 - 15.4 = 0.73元/股(潜在收益率≈4.7%)

*注:实际需根据要约启动时股价动态计算。

二、套利操作流程

买入时点:

在要约期开始前或初期买入股票(需低于16.13元)。

申报预受:

通过券商系统提交预受要约申请(申报期内可随时撤回)。

交割结算:

要约期满后,中登公司按比例收购预受股份(若超额需按比例分配),资金T+3日到账。

三、关键风险因子评估

⚠️ 风险1:履约风险(极低)

收购方资质:深圳汇理实控人为枣庄市台儿庄区国资,已获国资批复(台儿庄国资[2025]6号文),并缴纳20%保证金(2.79亿)。

资金保障:收购资金来自控股股东山东鸿晟借款,法律义务明确。

结论:国资背景+保证金机制,违约概率极低。

⚠️ 风险2:退市风险(核心变量)

退市条件:若公众股东接受要约后,社会公众股比例<25%(当前公众股占比58.11%)。

安全边际测算:

最大可接受要约数量 = 总股本 × (当前公众股占比 - 25%) = 150,000,000 × (58.11% - 25%) = 49,665,000股

实际要约数量:86,587,534股 → 超额认购风险高(若预受量>49,665,000股,将触发退市)。

收购人承诺:若退市,将按要约价回购剩余股份(法律兜底,但流动性丧失)。

⚠️ 风险3:时间成本与机会成本

要约周期:30天(资金冻结期)。

年化收益折算:

若套利收益4.7%,周期1个月 → 年化收益≈56.4%,但需扣除交易佣金和印花税。

⚠️ 风险4:市场波动冲击

若大盘或板块暴跌导致股价跌破安全边际(如跌破15元),套利可能转为亏损。

四、套利策略选择

✅ 策略1:保守套利(低风险)

条件:股价显著低于16.13元(如价差>5%),且预受量动态监测未达退市警戒线。

操作:

买入并申报预受要约;

每日跟踪深交所公布的预受要约股份数量(代码:002633)。

退出机制:若预受量接近49,665,000股时,立即卖出股票(避免退市风险)。

⚠️ 策略2:对冲策略(专业投资者)

做空对冲:

融券卖出等量股票,锁定价差(需承担融券利息)。

难点:融券券源可能紧张,成本较高。

❌ 回避情形:

股价已接近或超过16.13元(溢价交易);

预受股份比例超38.5%(距退市红线仅1%安全垫)。

五、数据监测清单

指标阈值/行动信号数据来源每日预受要约数量>40万股/日(警戒速度)深交所官网-要约收购专区社会公众股剩余比例<30% → 高风险信号公司公告+预受数据测算股价与要约价价差<3% → 性价比低实时行情软件

六、最终决策树

graph TD A[当前股价 < 16.13元?] -- 是 --> B[预受量是否逼近退市红线?] A -- 否 --> C(放弃套利) B -- 否 --> D[买入+申报预受要约] B -- 是 --> E[监测退出或对冲] D --> F[到期结算获利] E --动态监测--> G{预受量超安全垫?} G -- 是 --> H[立即卖出股票] G -- 否 --> F

结论:

当前存在理论套利空间,但核心约束在于退市风险。若操作需:

严格监控每日预受量;

设置股价止损线(如15元);

预留退市预案(资金占用周期拉长)。

建议:仅适合风险承受能力强、具备实时盯盘能力的投资者,保守投资者建议观望。

注:以上分析基于公告信息,实际交易前请以《要约收购报告书》全文及实时市场数据为准。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号