1. 这里是我自己的量化交易之旅的跟踪记录,以期留下教训,优化系统。

2. 发问之前,请先阅读本贴。欢迎各位提出宝贵建议。

3. 请不要发送“关注/mark/看看”之类的回复,此类文字没有营养,对包括我在内的所有读者来说,都只是浪费宝贵的关注力。屡犯者拉黑。

4.

****************以下文字写于2025-10-9***************************************************

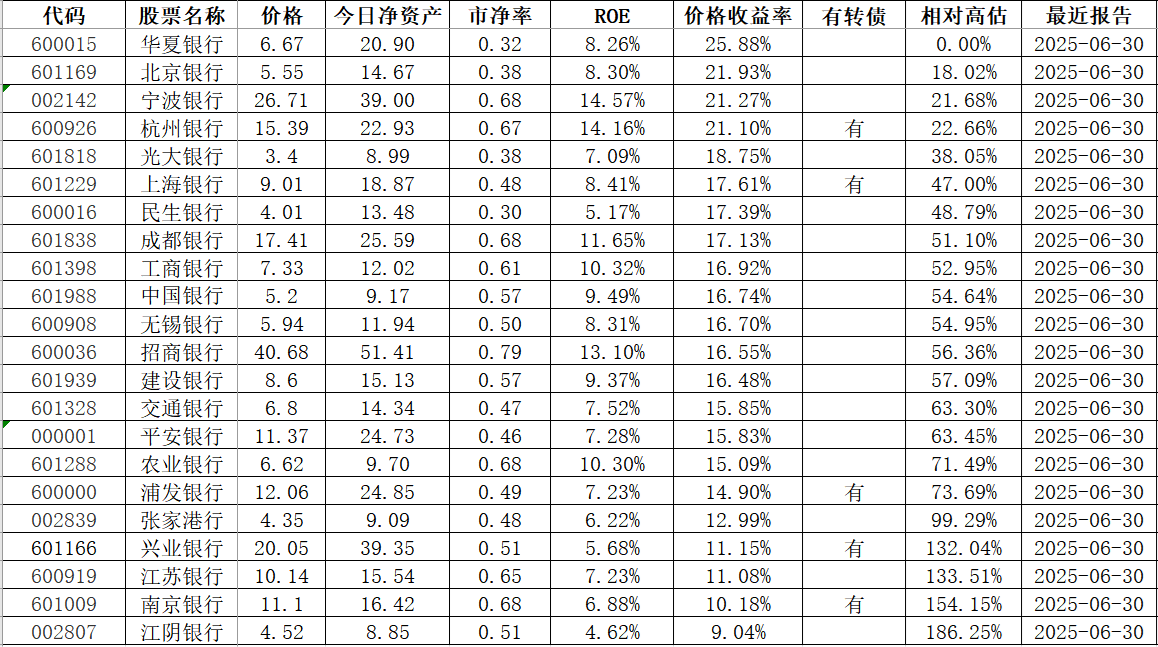

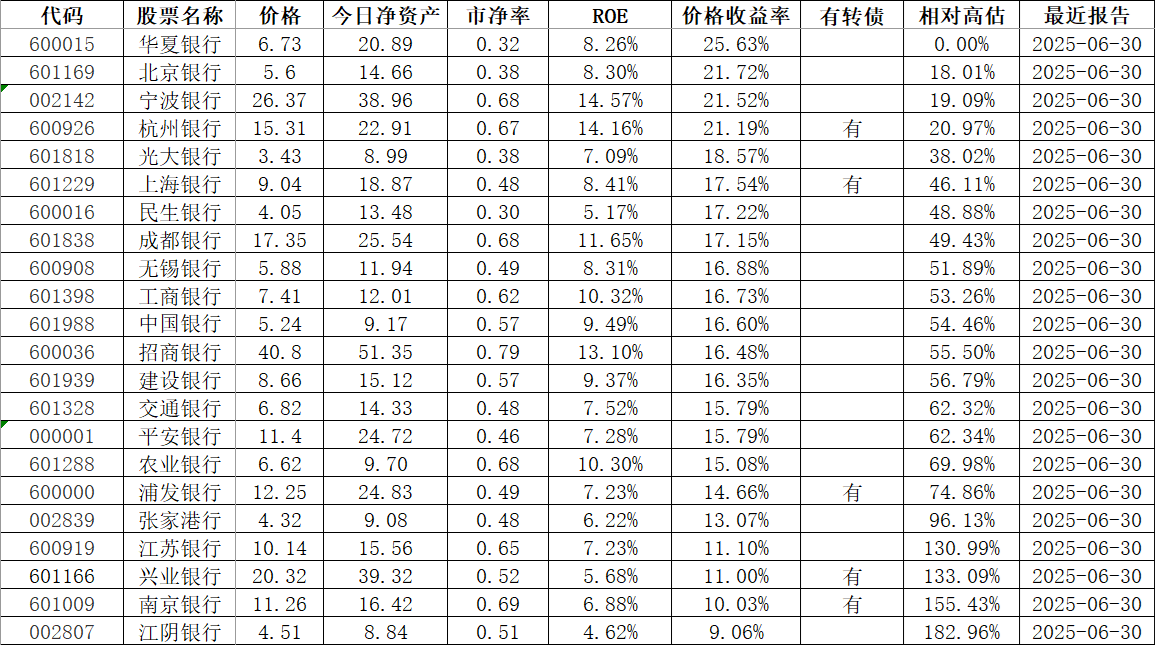

轮动策略未达预期,实验失败,未来不再发布银行估值排行榜

我认真反思了过去十几年投资银行股的经历,虽然收益尚可,年化10%+,但远没有达到我当初预想的年化20%+的目标。

总结原因,我认为我的估值模型存在巨大缺陷:

1.把赚到银行净资产当作自己的收益。

银行的净资产的确涨了,但是市净率持续走低,净资产的增加不能反映到股价上。我原以为随着ROE的降低,银行会增加分红率,但似乎只有招商银行在慢慢这么干。导致大部分银行的分红增加和净资产的增加不成比例。ROE已经这么低了,几大国有银行还在低价定向增发,ROE未来只会更低。所以这几家大银行不太可能大幅增加分红率。

2.静态看待业绩,不对未来进行预测。

我的模型是计算过去8个季度的ROE取平均值计算年ROE。当股价反应未来银行业绩而下滑的时候,历史的业绩却会把该银行推到排行榜的顶端,容易轮到坑里去。

未来怎么修正模型,我还没有思考成熟,“分红现金流折现模型”可能是一个方向,欢迎大家群策群力。

****************以下文字写于2020-1-1***************************************************

我粗略地看了几份其他人的年终总结,总体感觉就是大家都很牛,很厉害。很多人投资回报率50%以上,个别大侠在100%,还有标题党250%,看完整个人都不好了。

言归正传吧,先说重点。实验盘单位净值1.59210,2018年末净值1.344,收益率18.46%,不含打新收益。中证银行指数2018年底5564.16,2019年底6824.51,上涨22.65%,考虑到分红因素,当年实验盘实际跑输指数7%左右。实盘方面,包含新股收益,总的收益率为26.25%,绝对收益7位数。仓位组合包括农行银行52%,南京银行34%,江苏银行12%,宁波银行1%。

我在去年的年终总结中提到发现了轮动系统的巨大缺点,就是系统没有将银行的“规模”和“非经常损益”作为因子纳入系统考虑。而市场的反应似乎对于银行的“投资收益”的比较迟钝,反而对于“息差收入”非常敏感。这里插一句,很多银黑们看空银行的理由之一就是,相对于国外银行,国内银行的“手续费收入”“投资收益”占比太低。但从市场表现来看,市场更加看重银行的存贷业务。从实际盈利表现来看,也是存贷业务占比较高的银行,业绩比较平稳。

正是考虑到系统的这一缺陷,今年的轮动不再根据单一“阈值”作为唯一指标。而是采用深入研究的基础上的多”阈值“轮动。这个多”阈值“除了包含传统的性价比排名之外,还综合考虑了”资产质量“,”投资收益“和”市场情绪“。目前运转下来还不错。成功在农业银行和南京银行之间进行了切换。

2019年虽然跑输了中证银行指数,但是2020年依然会保持当下的操作策略,继续持有以农业银行为代表的低估银行。过去两年农业银行股价涨了大概6%,同期中证银行涨了4.6%,加上年分红率3.5%,实际涨幅在11.6%。希望2020年农业银行能够后来居上,或者当其他银行跌出机会时,择机切换。

****************以下文字写于2018-12-28***************************************************

2018年度得失小结

这个年度小结写得实在勉强。做股票要忘掉成本,向前看,所以我并不会天天计算盈亏。加上最近一直亏损,我更是眼不见心不烦,和股市保持距离。如果不是突然意识到今天是2018年股市的最后一个交易日,就不会有今天这个小结了。咬咬牙,还是坚持一下吧,虽然这个总结令人不快,还是写下来把,总结经验,希望2019年能将功补过。

实验盘2018年全年收益-6.35%。中证银行指数全年收益-14.69%,上证指数全年收益-24.59%。阿尔法收益8.34%。实盘收益-10.83%,仓位115.8%。之所以有这个差异,主要是因为我将20%仓位的农业银行换入南京银行。相对于换入价格,此次的轮换收益为-10%。

2018年最大的“失”是系统的缺点巨大。

我的系统没有将银行的“规模”和“非经常损益”作为因子考虑其中。如果完全按照系统的排序进行轮动,估计会损失巨大。系统在发掘出农行的投资价值的同时,也将民生银行和南京银行也列为投资首选。2018年1月12日,我按系统排序将农业银行全部换入民生银行。事实证明是个失败的轮动。

2018年9月初,系统再次给出信号,将华夏银行和南京银行排入首位。华夏银行的问题F大已给出分析。遂放弃。 我在陆续换入南京的同时,对南京银行开始进行深入研究。发现南京银行的收益主要来自于投资所得,难以持续。遂中止了南京银行换入操作,但决定继续持有已经换入的20%的仓位。事实证明,这个决定是错误的。相对于农业银行,南京银行多下跌了10%。

两次换股操作均告失败。如果年初一直持有农业银行,加上新股收益,今年应该是正收益。

2018年最大的“得”就是发现了这个“失”。

回测非常重要,但是也有它的局限性。它对未来具有重要的参考价值,但是不能100%覆盖未来的情况。如果一定要量化,我想90%靠系统,10%靠人脑分析。

2019年操作策略

1.在没有对系统进行优化之前,只在有限的几个大银行间进行轮动,并对换入对象进行深入研究。研究重点是收益的真实性和可持续性。

2.谨慎加仓。今年的加仓线就定在3.5元吧。每跌0.1元,再加一次。

*****************以下文字写于2017-12-29***************************************************

2017年终总结

哇!2017年一下子结束了。感慨时间飞逝似乎有些无病呻吟,但年轻的岁月的确在一年年减少。2017年总的来说是一个丰收年。

实盘方面,最后一个交易日以全年次高点收官。全年收益36.7%,其中新股收益贡献了27.7%的利润,其他都是得益银行股的上涨。先后持有过兴业银行/平安银行/华夏银行/农业银行。其中深圳门票(平安银行)贡献了11.6%的利润。新渣债券的成功回售也贡献了不到1%的利润。如果不能回售,全额计提的话要损失4%。债券这东西,利润低,风险大。真的是赚着卖白菜的钱,操着卖白粉的心,以后不会再碰了。去除所有上述收益,量化交易仓位(八成)的真实收益贡献率只有可怜的60%。

在量化交易方面,今年系统表现并不好,主要原因是没有考虑到光大发行可转债,误入光大银行,导致至少4%的收益损失。接近年底时候痛定思痛,重新计算并调整了量化交易的主要参数。根据新的排名换入农业银行,使得年底临近收官重新获得了4%以上的阿尔法收益。

2016年12月30日单位净值1.26822, 2017年12月29日单位净值1.43503,年度收益率只有13.15%。同期中证银行指数涨幅为14.37%。跑输中证银行指数1.2个百分点。实盘的表现要好一些,实际轮动收益率是21.9%。主要是因为我的换股是逐步进行的,和公布的系统持仓并不总是完全同步。

今年是个丰收年,但是丰收的原因是啥?系统的确有效?还是只是运气好?从去年一年的盈利数据来看,我想三分之一(阿尔法部分)是系统的确有效,三分之二是运气好,赶上银行股的估值回归。

明年的收益目标仍然是20%-30%。F大之前制定过一个小目标,就是“3.5年8倍”,目前已经超额完成,实在是厉害。F大是我学习的榜样。我也东施效颦一下,斗胆提出个6年计划,到2023年底收益率10倍。

*****************以下文字写于2017-12-14***************************************************

本系统运行开始于2015-12-21,初始资金10万。随着系统的成熟,盈利也在稳定增加,信心开始膨胀,逐步加仓至今,目前已是满仓加融资。为了保持系统的一致性,方便比较和统计收益,仍然使用10万元作为对比仓位,且不计入任何系统之外的收益,比如打新。手续费方面,印花税1%,买卖手续费合计按万7,共0.17%。

2016-12-30 单位净值 1.26822, 当年盈利21.99%

2015-12-30 单位净值 1.03963。时间太短当年盈利不做统计。

*****************以下文字写于2015-12-21***************************************************

看了Flitter大神的文章,很受启发,仿照其原理,自己也做了个估值模型,回测效果和Flitter大神的模型基本吻合。不同的是我的排序依据是“净资产收益率/市净率”。在大仓位应用之前,先开个试验盘,用实际操作测试效果。

今日估值排序

证券代码 证券名称 最新价格

601166 兴业银行 16.86

601939 建设银行 5.92

601398 工商银行 4.69

601288 农业银行 3.31

600016 民生银行 9.97

600036 招商银行 18.23

600000 浦发银行 19.14

000001 平安银行 12.51

600015 华夏银行 11.98

601009 南京银行 18.43

601169 北京银行 10.48

601818 光大银行 4.40

601328 交通银行 6.69

601988 中国银行 4.12

601998 中信银行 7.60

002142 宁波银行 16.18

赞同来自: 积少成多66

海康威视DDM估值:合理股价区间16.85-26.33元海康威视处于「AIoT转型成长后期→成熟稳定期」过渡阶段,短期靠AI创新业务(智能物联、机器人)带动盈利增长,长期随行业渗透率见顶进入稳态增长,单一稳定增长DDM偏差极大,分阶段DDM(3阶段:高速增长期+增速放缓期+永续稳定期) 更贴合实际,也是机构隐性推导高成长企业分红估值的核心框架。一、估值前核心数据准备(来源:Wind+2024年报...嗯,据我所知,海康威视的净资产收益率在下降,另外它的应收账款里面很大一部分是政府单位,而政府的欠款他不是一些从来都不是一次性给的,而是分批给的,,现在政府单位没有钱了,里面就有很大很不少的坏账准备,坏账,那么你这个盈利空间就要更加压缩,所以不建议购买,你这只是从书本上去看这个估值空间,它有现实的一些因素。

Twenty - 助力中国半导体技术突围

问:使用 DDM 模型对德赛西威股票进行估值,分成 3 年、3 年、4 年和永续。各个阶段的增长率参考市场主流分析师的观点,永续增长率按 2% 计算,折现率 9%。

豆包:

采用多阶段DDM模型估值,需先确定基准每股股利、各阶段股利增长率,再分阶段折现求和。以下结合市场分析师预测及公司数据分步计算,具体如下:

- 确定核心基础数据

◦ 基准每股股利(D0):2024年德赛西威每10股派12元,折合每股股利1.2元,以此作为基期股利。

◦ 股利支付率:公司当前股利支付率稳定在33.06%,且机构未预测该比例大幅变动,故假设各阶段股利支付率保持不变,股利增长率等同于归母净利润增长率。

◦ 折现率(r):按要求取9%;永续增长率(g):按要求取2%。

◦ 各阶段增长率:参考多份机构研报,结合公司海外扩张、舱驾一体业务推进节奏,划分增长率如下:第一阶段(2026 - 2028年)为高速增长期,取25%、23%、26%(对应机构预测2025 - 2027年归母净利润增速);第二阶段(2029 - 2031年)增长放缓,取20%、18%、15%(海外产能释放放缓,竞争加剧);第三阶段(2032 - 2035年)平稳过渡,取10%、8%、5%、3%(逐步趋近永续增长率)。

- 计算各阶段每股股利(Dt)

股利计算公式为 Dt = D_{t - 1}×(1 + 当年增长率),各阶段股利计算结果如下:

阶段 时间 增长率 每股股利(元) 阶段 时间 增长率 每股股利(元)

第一阶段(3年) 2026年 25% 1.2×1.25 = 1.5 第三阶段(4年) 2032年 10% 3.32×1.1 = 3.65

2027年 23% 1.5×1.23 = 1.85 2033年 8% 3.65×1.08 = 3.94

2028年 26% 1.85×1.26 = 2.33 2034年 5% 3.94×1.05 = 4.14

第二阶段(3年) 2029年 20% 2.33×1.2 = 2.8 2035年 3% 4.14×1.03 = 4.26

2030年 18% 2.8×1.18 = 3.3 永续阶段 2036年起 2%

2031年 15% 3.3×1.15 = 3.8 - 分阶段折现计算现值

现值计算公式为 现值 = \frac{Dt}{(1 + r)^t},永续阶段需先计算2035年末的终端价值,再折现至当前,具体计算如下:

◦ 各阶段股利现值(单位:元):

时间 每股股利 现值 时间 每股股利 现值

2026年 1.5 1.5÷(1 + 9%)^1≈1.38 2033年 3.94 3.94÷(1 + 9%)^8≈1.95

2027年 1.85 1.85÷(1 + 9%)^2≈1.55 2034年 4.14 4.14÷(1 + 9%)^9≈1.91

2028年 2.33 2.33÷(1 + 9%)^3≈1.78 2035年 4.26 4.26÷(1 + 9%)^10≈1.83

2029年 2.8 2.8÷(1 + 9%)^4≈1.95 2035年末终端价值 4.26×(1 + 2%)÷(9% - 2%)≈61.76 61.76÷(1 + 9%)^10≈26.79

2030年 3.3 3.3÷(1 + 9%)^5≈2.10

2031年 3.8 3.8÷(1 + 9%)^6≈2.21 各阶段现值合计 39.55

2032年 3.65 3.65÷(1 + 9%)^7≈2.03

综上,通过多阶段DDM模型计算,德赛西威当前合理每股估值约为39.55元。该结果依赖增长率假设,若后续公司海外订单落地超预期或智能驾驶渗透率提升更快,实际估值可能高于此数值,反之则可能更低。

Twenty - 助力中国半导体技术突围

答:

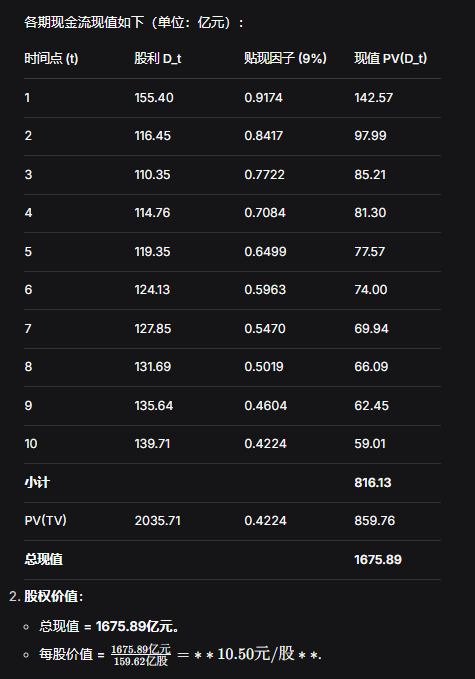

中远海控DDM估值分析

估值:10.5元/股,当前股价 15.44元 对应的隐含折现率为 6.89%。我对中远海控(601919.SH)进行了四阶段股利贴现模型(DDM)估值。以下是详细假设和计算过程:

一、估值基础假设

1. 模型选择:四阶段DDM,阶段划分如下:- 第一阶段(2025-2027年):3年,使用机构净利润预测。

- 第二阶段(2028-2030年):3年,假设净利润年均增长率4%。

- 第三阶段(2031-2034年):4年,假设净利润年均增长率3%。

- 第四阶段(2035年后):永续阶段,增长率2%。

- 关键参数:

- 折现率(r):9%(用户给定)。

- 股利支付率:50%(固定,基于2024年分红占净利润比例)。

- 永续增长率(g):2%(用户给定)。

- D0(2024年股利):244.31亿元(2024年全年现金分红总额,占净利润50%)。

- 净利润预测:

- 2024年基期净利润:491.00亿元 。

- 2025-2027年:采用机构预测均值(2025年310.8亿元、2026年232.9亿元、2027年220.7亿元)。 - 2028年后:基于假设增长率推算。

- 其他说明:

- 股份数量:总股本159.62亿股(基于公告总股本15,961,686,166股)。

- 现金流贴现:股利现金流贴现至2024年末(t=0)。

- 永续价值:计算2034年末的终值(TV),公式为 ( TV = \frac{D_{2035}}{r - g} )。

二、净利润与股利预测

下表汇总了各阶段净利润预测及股利计算(股利 = 净利润 × 50%):三、贴现计算

四、敏感性与说明

1. 关键假设合理性:- 折现率9%:高于永续增长率(2%),符合DDM要求(r > g)。

- 阶段增长率:

- 第一阶段反映短期供需压力(机构预测净利润下滑)。

- 第二、三阶段过渡至稳定增长(4%、3%),基于行业长期趋势:船队老化更新需求及新兴市场货量增长。

- 永续增长2%:与全球GDP潜在增长率一致,避免高估。

- 风险提示:

- 净利润波动:2025-2027年预测基于当前运价(受红海局势、供需关系影响),实际可能偏离。

- 宏观风险:全球经济下滑、运力过剩(2025年供给增速超需求)或贸易政策变化可能影响增长假设。

- 模型局限:DDM依赖永续增长和折现率假设,小幅变动对价值影响显著(例如折现率8%时,每股价值升至12.10元)。

- 参考比较:

- 当前股价约15元(2025年11月报告收盘价),估值结果(10.50元)偏低,反映市场可能包含更高增长预期或更低折现率。

- 机构目标价:高盛2025年11月A股目标价16元,但评级"中性",提示短期压力。

此估值基于公开数据和合理假设,仅供分析参考。建议结合最新财报和市场动态调整。

Twenty - 助力中国半导体技术突围

赞同来自: th604

问:使用DDM模型对美的集团进行估值,分成三段,5年,5年,永续。永续增长率按2%计算,折现率9%。以2024年的分红作为D0。

答(Deepseek):

我对美的集团(000333.SZ)使用股利贴现模型(DDM)进行估值,基于以下假设和步骤:

- 分红基础:以2024年年度分红作为D0。根据公告,2024年分红方案为每10股派发现金35元(含税),因此每股股利D0 = 35 / 10 = 3.5元 。

- 模型结构:采用三段式DDM模型:

- 第一阶段(前5年,2025-2029年):增长率设为g1。

- 第二阶段(中间5年,2030-2034年):增长率设为g2。

- 第三阶段(永续期,2035年后):永续增长率g3 = 2%。

- 折现率:根据用户要求,折现率r = 9%。

- 增长率假设:

- g1(第一阶段增长率):基于美的集团历史盈利预测和行业趋势,设定为10%。理由:公司2024年净利润同比增长14.3% ,券商预测2025-2027年净利润年均复合增长率约13.94% ,但考虑到增长逐步放缓,保守取10%以反映长期稳健性。

- g2(第二阶段增长率):设定为6%。理由:作为过渡阶段,增长率从第一阶段的10%下降至永续期的2%,符合企业生命周期理论。美的集团作为成熟企业,未来增长将逐步趋近行业平均水平。

- g3(永续增长率):按用户要求设为2%,反映长期通胀或GDP增长预期。

- 关键公式:

- DDM一般公式:( P_0 = \sum_{t=1}^{\infty} \frac{D_t}{(1+r)^t} ),其中 ( D_t = D_0 \times (1+g)^t )。

- 三段式估值:

- 第一阶段:计算前5年股利的现值(2025-2029年)。

- 第二阶段:计算中间5年股利的现值(2030-2034年)。

- 第三阶段:计算永续期价值的现值(从2035年开始),公式为 ( V_{\text{永续}} = \frac{D_{11}}{r - g_3} ),其中 ( D_{11} ) 是2035年的股利。

- 总现值 = 第一阶段现值 + 第二阶段现值 + 永续期现值。

估值计算步骤:

1. 第一阶段(2025-2029年):股利以g1=10%增长,折现率r=9%。- 计算每年股利及其现值(下表所示)。

- 第一阶段现值总和:18.00元。

- 第二阶段(2030-2034年):股利以g2=6%增长,折现率r=9%。

- 计算每年股利及其现值(下表所示)。

- 第二阶段现值总和:16.87元。

- 永续阶段(从2035年开始):股利以g3=2%永续增长。

- 首先计算2034年股利(D10)后的第一笔股利D11 = D10 × (1+2%) = 7.5433 × 1.02 = 7.6942元。

- 永续价值(2034年末):( V_{10} = \frac{D_{11}}{r - g_3} = \frac{7.6942}{0.09 - 0.02} = 109.92 )元。

- 永续价值折现至现值:( PV_{\text{永续}} = \frac{109.92}{(1+0.09)^{10}} = 46.43 )元。

- 总内在价值:

- ( P_0 = 18.00 + 16.87 + 46.43 = 81.30 )元。

详细计算表:

| 年份 | 股利增长阶段 | 股利计算 (元) | 股利 (元) (保留4位小数) | 折现因子 (9%) | 现值 (元) (保留4位小数) ||------|---------------|----------------|--------------------------|----------------|--------------------------|

| 2025 | 第一阶段 | 3.5 × 1.10^1 | 3.8500 | 1.09^1 = 1.0900 | 3.5321 |

| 2026 | 第一阶段 | 3.5 × 1.10^2 | 4.2350 | 1.09^2 = 1.1881 | 3.5642 |

| 2027 | 第一阶段 | 3.5 × 1.10^3 | 4.6585 | 1.09^3 = 1.2950 | 3.5973 |

| 2028 | 第一阶段 | 3.5 × 1.10^4 | 5.1244 | 1.09^4 = 1.4116 | 3.6303 |

| 2029 | 第一阶段 | 3.5 × 1.10^5 | 5.6368 | 1.09^5 = 1.5386 | 3.6632 |

| 第一阶段现值总和 | | | | | 18.00 |

| 2030 | 第二阶段 | 5.6368 × 1.06^1 | 5.9750 | 1.09^6 = 1.6771 | 3.5621 |

| 2031 | 第二阶段 | 5.6368 × 1.06^2 | 6.3335 | 1.09^7 = 1.8280 | 3.4650 |

| 2032 | 第二阶段 | 5.6368 × 1.06^3 | 6.7135 | 1.09^8 = 1.9926 | 3.3700 |

| 2033 | 第二阶段 | 5.6368 × 1.06^4 | 7.1163 | 1.09^9 = 2.1719 | 3.2770 |

| 2034 | 第二阶段 | 5.6368 × 1.06^5 | 7.5433 | 1.09^10 = 2.3674 | 3.1870 |

| 第二阶段现值总和 | | | | | 16.87 |

| 2035 | 永续阶段 | 7.5433 × 1.02 | 7.6942 | - | - |

| 永续价值 (2034年末) | ( V_{10} = \frac{7.6942}{0.09 - 0.02} = 109.92 )元 | | | | |

| 永续价值折现至现值 | ( PV = \frac{109.92}{(1.09)^{10}} = 46.43 )元 | | | | |

| 总内在价值 (P0) | 18.00 + 16.87 + 46.43 = 81.30元 | | | | |

结果说明:

- 美的集团每股内在价值为81.30元。- 该估值基于DDM模型,假设第一阶段增长率10%、第二阶段增长率6%、永续增长率2%,折现率9%。这些假设考虑了美的集团的历史财务数据 和行业增长趋势 。

- 敏感性分析:估值对增长率假设敏感。例如:

- 如果g1降至8%,估值可能降至约75元。

- 如果g1升至12%,估值可能升至约88元。

- 局限性:

- DDM模型依赖股利支付稳定性。美的集团分红比例约69% ,但未来可能调整。

- 增长率假设基于预测,实际增长可能受经济周期、竞争或政策影响(如"以旧换新"政策 )。

- 折现率9%假设资本成本稳定,但市场变化可能影响其合理性。

建议投资者结合其他估值方法(如DCF或PE比较 )综合判断。当前股价与估值对比可提供投资参考,但需注意风险。

Twenty - 助力中国半导体技术突围

赞同来自: th604

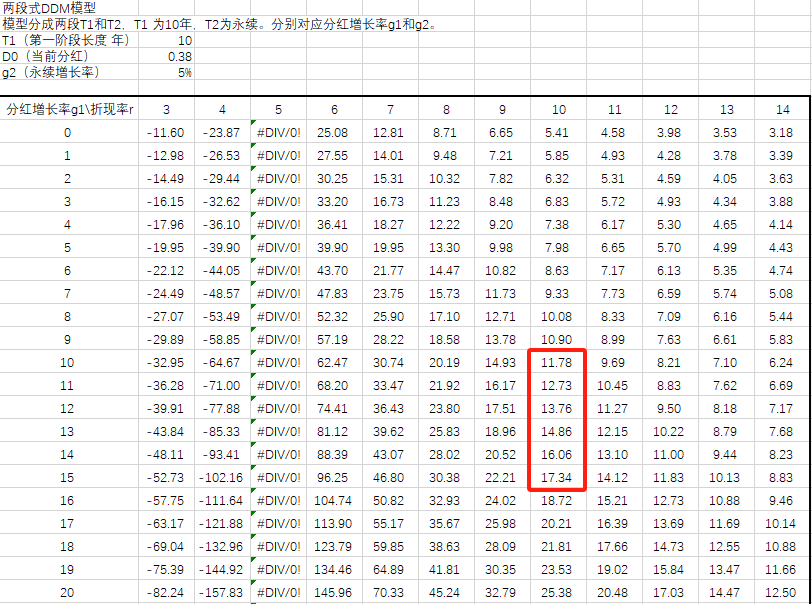

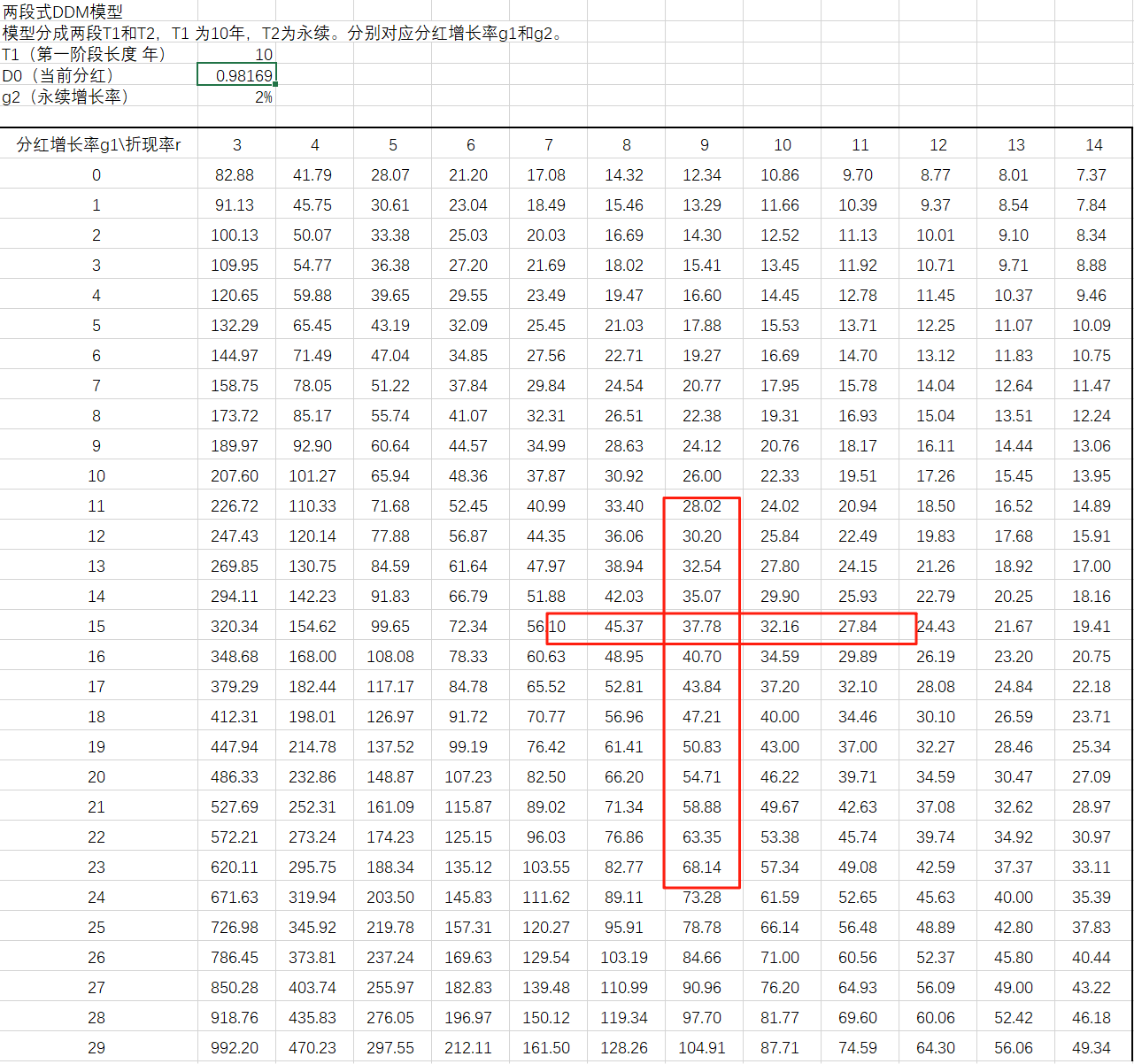

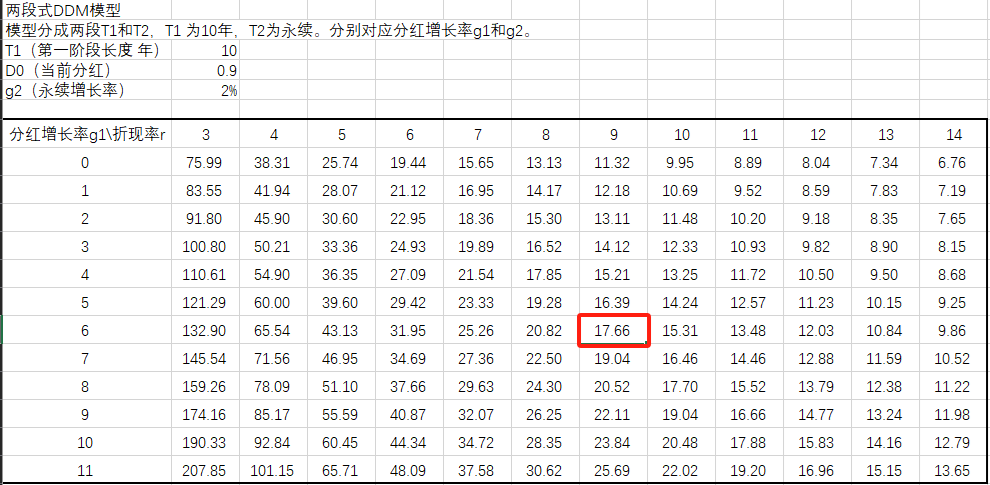

模型分成两段T1和T2,T1 为10年,T2为永续。

分红增长率g1和g2的确定,

紫金矿业2019–2024年每股盈利复合增长率(CAGR)为46.39%,2019–2024年每股分红复合增长率(CAGR)为30.6%。豆包预测“结合紫金矿业的业务结构、产能规划、行业趋势及机构预测,未来 10 年其净利润增长率预计呈现前高后低、周期性与成长性并存的特征,整体年均复合增长率(CAGR)可能在 10%-15% 区间”,我们取中间值12.5%,计为g1=12.5%。过去50年,金价的年化增长率约7.2%,铜价的年化增长率为4.7%。我们以5%作为永续增长率,计为g2=5%。

折现率的确定,

当前10年期无风险国债的收益率约为1.87%,考虑到经营风险,我们要求9%的收益率,也就是折现率为9%。

初始分红的确定,紫金矿业2024 年报分红为每股0.38元,计为D0.

参数敏感度分析

业绩跟踪

2025年中报公告分红2.2元,预计全年公告分红每股在0.4-0.8元之间。

股利支付率的变化:不太好。

Twenty - 助力中国半导体技术突围

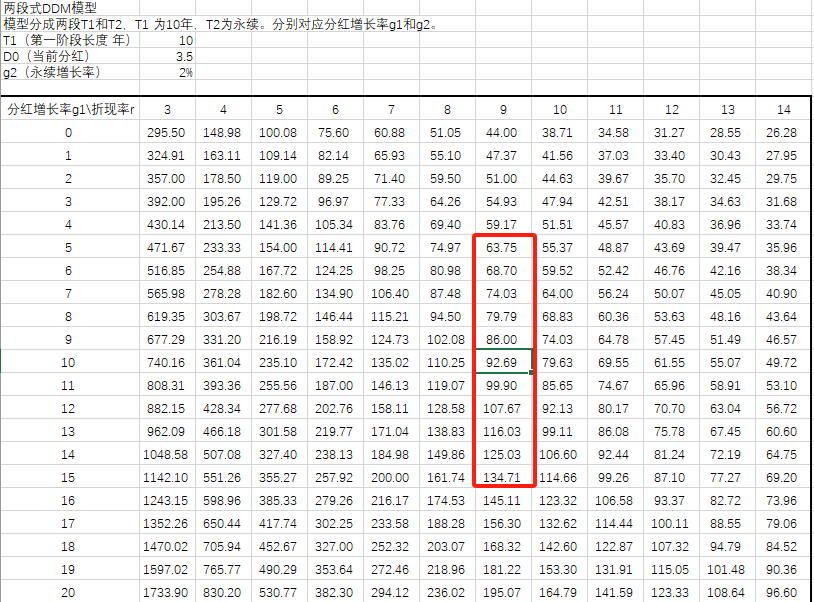

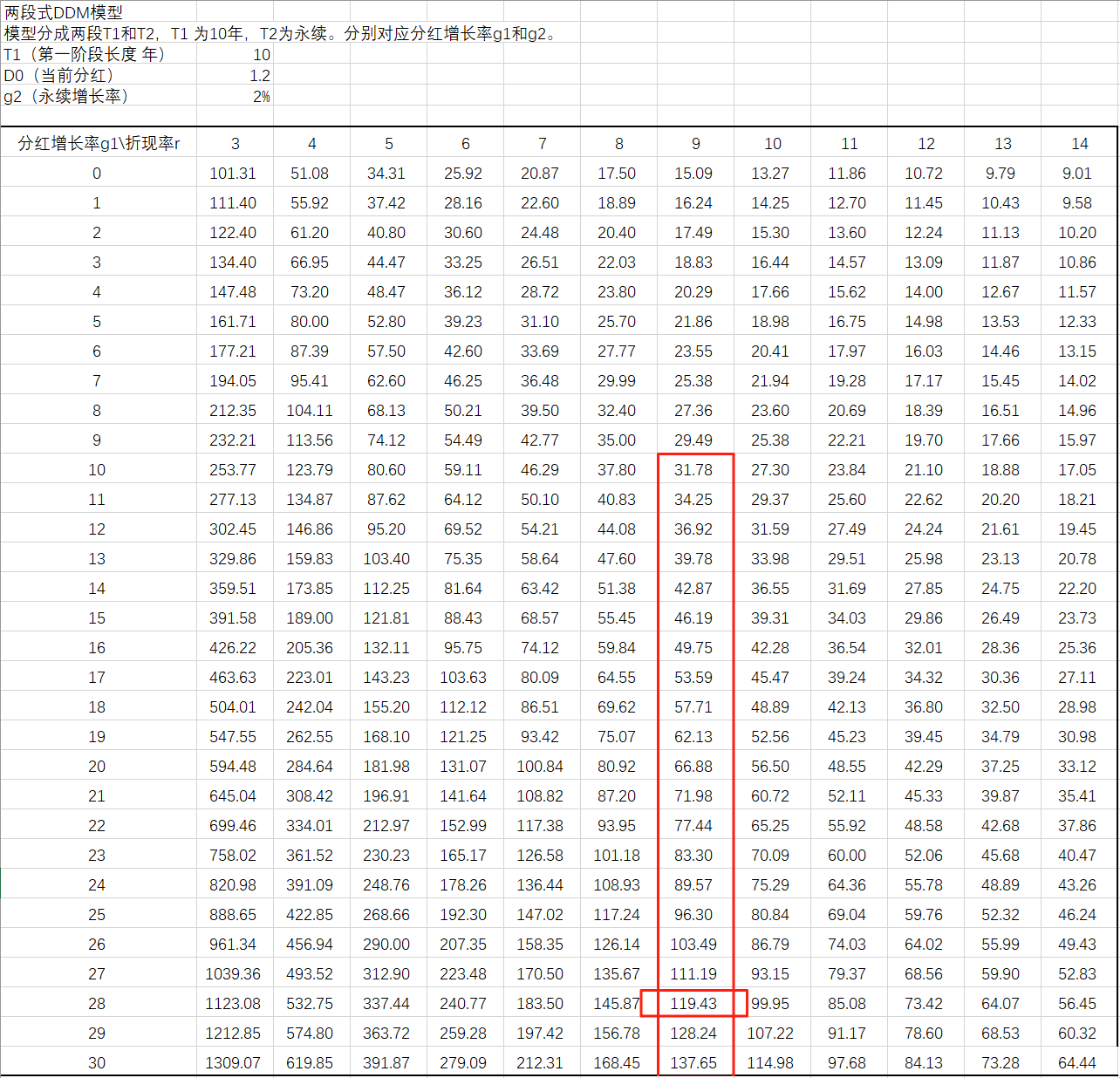

本模型分成两段T1和T2,T1为10年,T2为永续。

分红增长率g1和g2的确定,

美的集团2019–2024年每股分红的复合年增长率(CAGR)约为 16.95%。豆包预测“美的集团未来 10 年净利润增长率预计将呈现先高后低的趋势,整体年均增长率可能在 5%-15% 左右”,考虑到未来增长的不确定性,我们假设未来10年(T1)的分红增长率为年化10%,计为g1。在永续阶段T2,我们假设分红增长等同于GDP的增长,按2%计算,计为g2.

折现率的确定,

当前10年期无风险国债的收益率约为3%,考虑到美的集团的经营风险,我们要求9%的收益率,也就是折现率为9%。

初始分红的确定,我们以2024年每股分红3.5元为起始点,计为D0.

参数敏感度分析

业绩跟踪

1.2025年中报分红每股0.5元。

2.营收利润双增长,但第三季度增速放缓。

前三季度,美的集团营业总收入达 3647.16 亿元,同比增长 13.85%;归母净利润为 378.83 亿元,同比增长 19.51%。第三季度,公司实现营业总收入 1123.85 亿元,同比增长 9.94%;归母净利润为 118.7 亿元,同比增长 8.95%。

3.当前股价76元,对应市盈率13倍,盈利增速13%,PEG=1,合理估值。

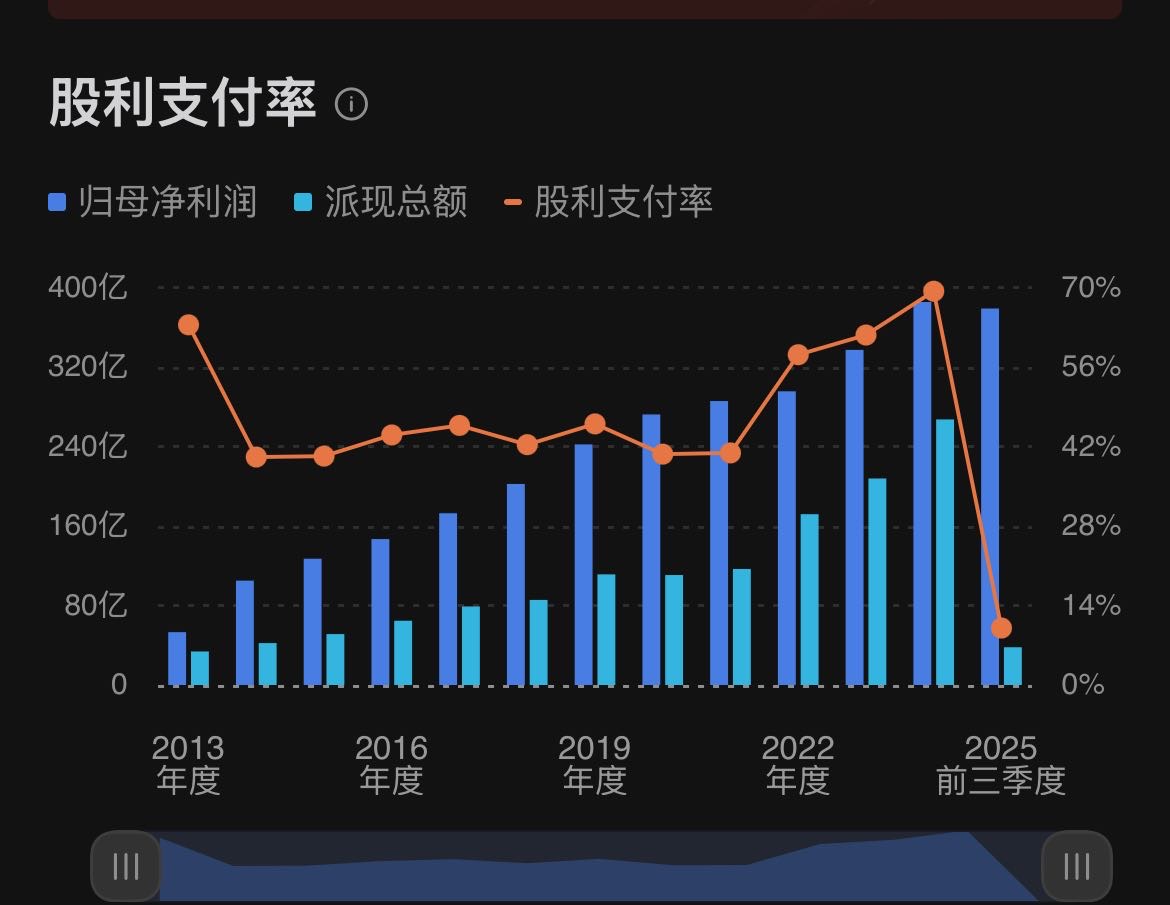

股利支付率:

最新的股利支付率是69%,继续提高股利支付率的空间已经不大了。分红的增速上限基本上就是净利润的增速。

赞同来自: Lawyer王 、zhanghui1224 、Twenty 、青哲

我发现一个有趣的现象,在用DDM对股票进行估值的时候,通过假定的分红增速算出来的股价的市盈率基本就等于增速。比如对于宁德时代的DDM估值,假定分红增速为15%,那么算出来的222元的股价大概就对应于15倍的市盈率。10年前我还对这些有点执迷的,后来的事实一再教育我,散户以这种理念去炒股,大概率是当了韭菜。后来慢慢明白了以追求每年实在、稳定可持续的分红才是散户能够在市场上续命和赚钱的最佳途径。

所以,超过20-30倍市盈率的股票就不用看了。很难想象一家公司能够以30%的增速连续狂飙十年,以20%的速度连涨十年就已经凤毛麟角了。

Twenty - 助力中国半导体技术突围

赞同来自: th604

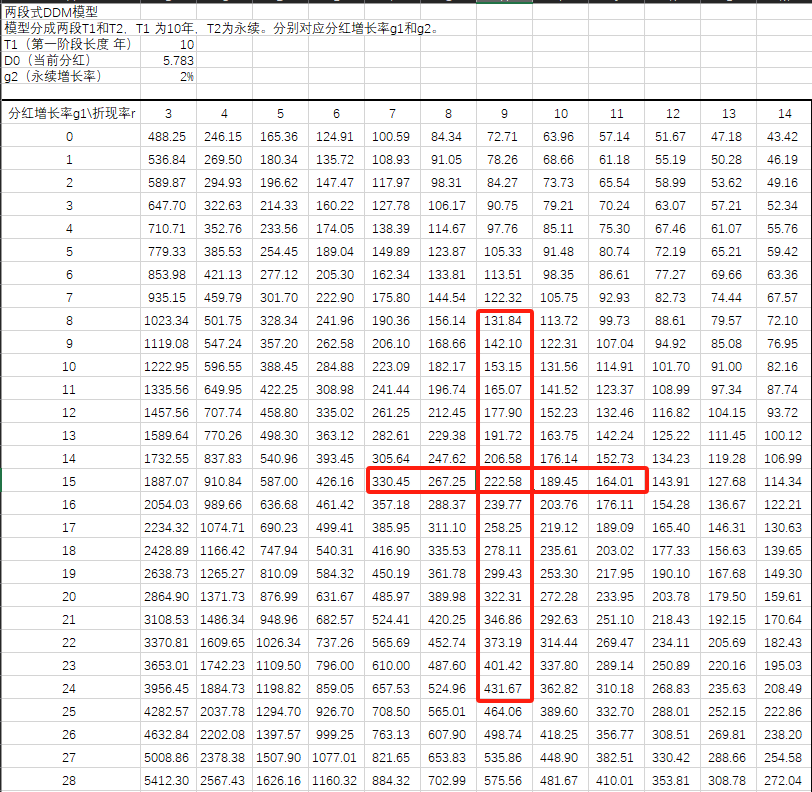

模型分成两段T1和T2,T1 为10年,T2为永续。

分红增长率g1和g2的确定,

宁德时代2019–2024年每股分红复合增长率(CAGR)为120.25%,这个显然是不可持续的。我们以“归母净利润的增速”来作为未来10年(T1)的分红增长率。豆包预测“宁德时代未来 10 年净利润平均年化增长率大概在 15%-25% 左右”,我们取值年化15%,计为g1。

在永续期间(T2),我们假设分红增长等同于GDP的增长,按2%计算,计为g2.

折现率的确定,

当前10年期无风险国债的收益率约为1.87%,考虑到经营风险,我们要求9%的收益率,也就是折现率为9%。

初始分红的确定,宁德时代2024 年年报分红为每股 5.783(税前),计为D0.

股利支付率

2024年的股利支付率已经是76%了,股利支付率上涨的空间几乎已经没有了。分红增长的上限基本就是净利润的增速了。

参数敏感度分析

Twenty - 助力中国半导体技术突围

模型分成两段T1和T2,T1 为10年,T2为永续。

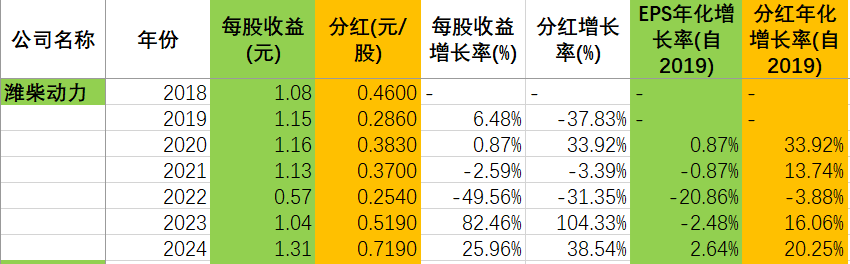

分红增长率g1和g2的确定,

潍柴动力2019–2024年每股分红复合增长率(CAGR)为20.25%,考虑到未来增长的不确定性,未来10年(T1)的分红增长率为年化3%,计为g1。在永续期间(T2),我们假设分红增长等同于GDP的增长,按2%计算,计为g2.

折现率的确定,

当前10年期无风险国债的收益率约为1.87%,考虑到经营风险,我们要求9%的收益率,也就是折现率为9%。

初始分红的确定,潍柴动力2024 年年报分红为每股 0.719(税前),计为D0.

原始数据

参数敏感度分析

业绩跟踪

1、2025年前三季度实现营业收入同比增长 5.3%;归母净利润 同比增长 5.7%。第三季度单季表现尤为突出,营收 同比 + 16.1%,归母净利润 同比 + 29.5%,两项指标均创历史同期新高。

业绩增速高于模型中的设定值g1=3%。

Twenty - 助力中国半导体技术突围

赞同来自: th604

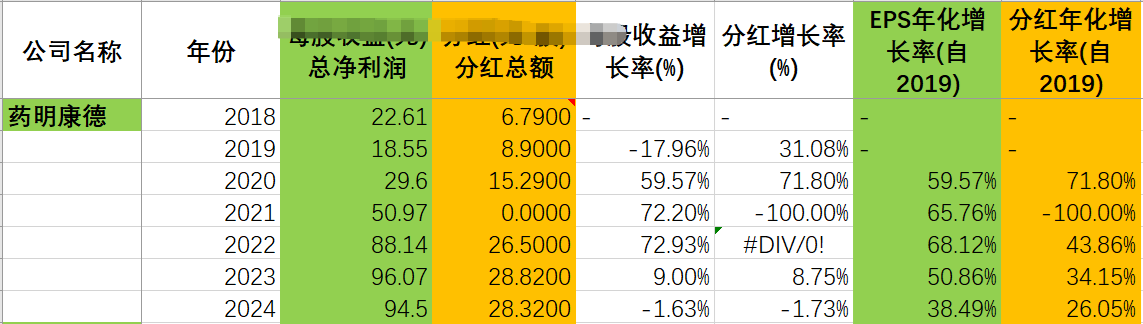

模型分成两段T1和T2,T1 为10年,T2为永续。

分红增长率g1和g2的确定,

药明康德2019–2024年净利润复合增长率(CAGR)为38.49%,2019–2024年分红总额复合增长率(CAGR)为26%。考虑到未来增长的不确定性,未来10年(T1)的分红增长率为年化15%,计为g1。在永续期间(T2),按照2%计算,计为g2。

折现率的确定,

当前10年期无风险国债的收益率约为1.87%,考虑到经营风险,我们要求9%的收益率,也就是折现率为9%。

初始分红的确定,药明康德2024 年报分红为每股0.98169 元,计为D0.

原始数据

参数敏感度分析

股利支付率:常年保持在30%,对小散股东不友好。

Twenty - 助力中国半导体技术突围

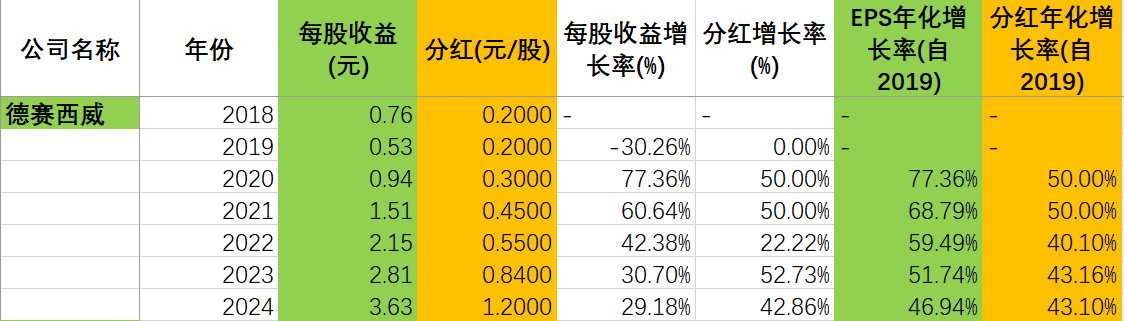

模型分成两段T1和T2,T1 为10年,T2为永续。

分红增长率g1和g2的确定,

德赛西威2019–2024年每股盈利复合增长率(CAGR)为46.94%,2019–2024年每股分红复合增长率(CAGR)为43.1%。考虑到未来增长的不确定性,未来10年(T1)的分红增长率为年化28%,计为g1。在永续期间(T2),按照2%计算,计为g2。

折现率的确定,

当前10年期无风险国债的收益率约为1.87%,考虑到经营风险,我们要求9%的收益率,也就是折现率为9%。

初始分红的确定,德赛西威2024 年报分红为每股1.2元,计为D0.

原始数据

参数敏感度分析

业绩跟踪

当前的股价代表市场对德赛西威的业绩增长预期是年化28%,这个数字很吓人。

Twenty - 助力中国半导体技术突围

“H股”是指这家公司在中国内地注册,主营业务也在内地,是中国内地公司在香港上市;

“红筹股”是指公司在境外注册,但大部分业务在中国内地的香港上市公司。

中国内地个人投资者用港股券商账户投资港股H股和红筹股只收10%的红利税,投资香港本地和外资股则不收红利税。

可见通过港股券商账户投资港股比港股通投资港股红利税要低得多,这就体现出了有港股券商账户的好处。

不过港股券商一般会收取代收红利费用,各券商有所不同,多数是30港币的手续费,和股份登记费(和股份数量相关)

参考资料:https://xueqiu.com/2742791177/299120409

Twenty - 助力中国半导体技术突围

赞同来自: th604

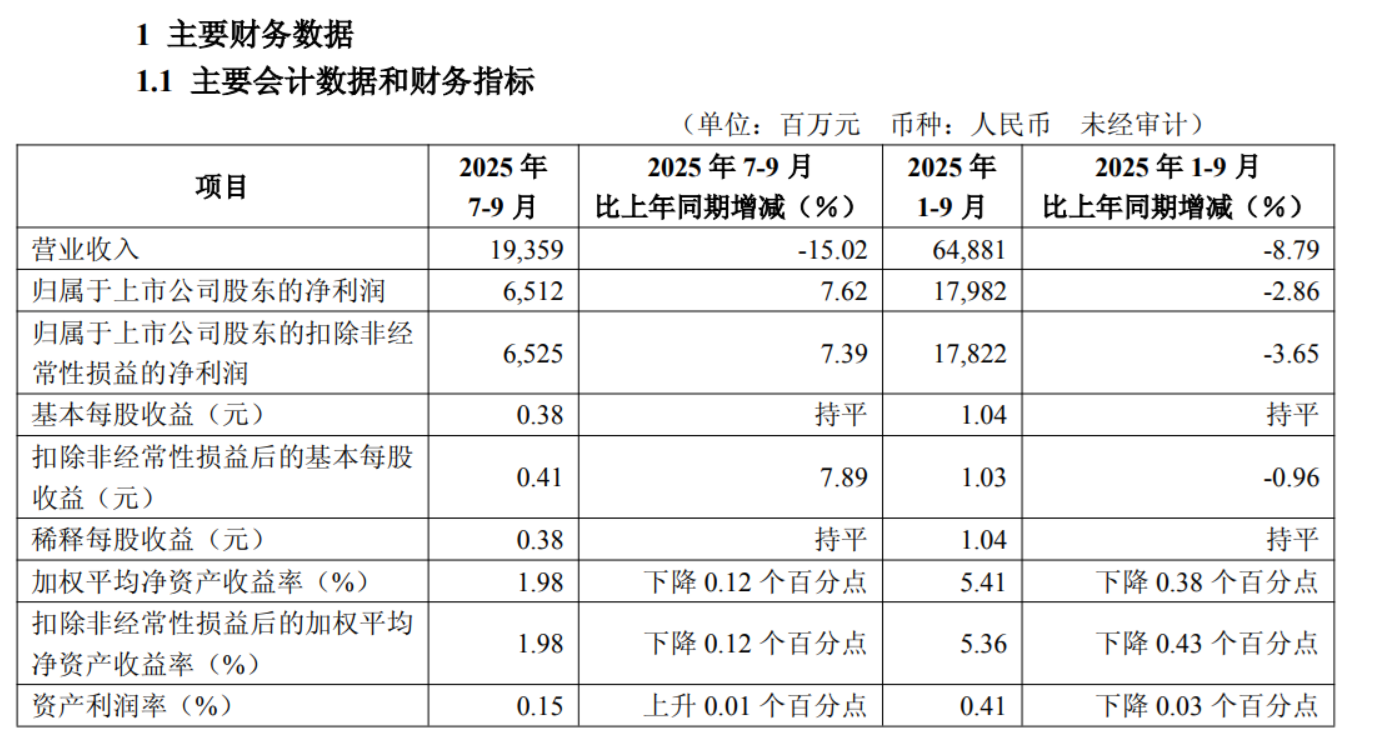

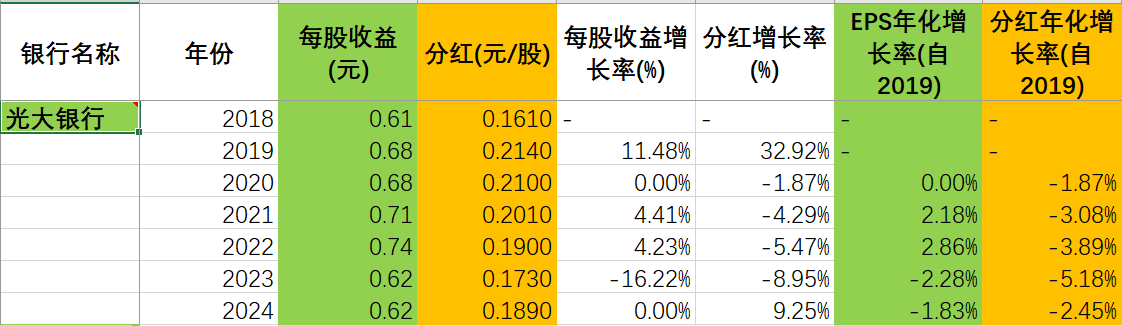

表面业绩依然增长,全年的表面业绩预计也是增长的。实际前两个季度业绩下滑的趋势在第三季度继续。拨备偏低,注意风险,控制仓位。

1.先看表面。三季度归属于上市公司股东的净利润同比增加了7.62%,但前三季度的净利润总额是负增长。总利润增加而“基本每股收益”持平是因为永续债利息支出减少。(注:永续债利息支付被视为利润分配而非利息费用)。不包含“公允价值变动收益”和“永续债利息”的“扣除非经常性损益后的基本每股收益”三季度增加了7.89%。不出意外的话,2025全年的“扣除非经常性损益后的基本每股收益”应该也是增长的。

2. 再看实际。2025年实际拨备覆盖率:149.33%,2024年同期拨备覆盖率:165.89%,如果将2025年三季度的拨备覆盖率保持在2024年同期的水平,则“2025年1-9月累计的扣除非经常性损益后的基本每股收益”只有0.718元,相对于去年同期的0.82元下降了12.44%。

3.拨备只有149%,平滑业绩的能力已经逼近极限。

据我所知,DDM模型(股利贴现模型)是一个绝对估值模型,和股价应该没有关系。近5年净利润复合增速只有百分之2点几,分红复合增速却有百分之20,这是因为最近几年它的股利支付率越来越高。从长远来看,这是不可持续的,所以在预估未来的分红增长率的时候,我更多地采用净利润增长率来作为未来分红增长率。即使过去5年潍柴动力地分红年化增长率高达20%,我只敢将它未来的分红年化增长率定为3%,且依然战战兢兢。9%...感谢回复,用3%分红增长率作为依据推导明白了,但是9%的期望增长还是很奇怪,你说通过折价来磨平差值,那9%是3%的3倍,最终你推到出的股价也要折成三分之一,但显然这样又不合理。

Twenty - 助力中国半导体技术突围

有个疑问请教一下,这个近5年净利润复合增速只有百分之2点几,分红复合增速却有百分之20几,感觉不适用于这种模型,因为这个模型的一般是要收益增长率大于股价的增长率,而且你指定收益率要达9%,前几年复合收益率才2%,怎么突然就能到9%呢据我所知,DDM模型(股利贴现模型)是一个绝对估值模型,和股价应该没有关系。

近5年净利润复合增速只有百分之2点几,分红复合增速却有百分之20,这是因为最近几年它的股利支付率越来越高。从长远来看,这是不可持续的,所以在预估未来的分红增长率的时候,我更多地采用净利润增长率来作为未来分红增长率。即使过去5年潍柴动力地分红年化增长率高达20%,我只敢将它未来的分红年化增长率定为3%,且依然战战兢兢。

9%是投资者希望能够达到的收益率,即使企业的增长只有2%,这之间的差值需要靠企业折价才能实现。

使用分红现金流折现模型对潍柴动力进行估值:11.28元模型分成两段T1和T2,T1 为10年,T2为永续。分红增长率g1和g2的确定,潍柴动力2019–2024年每股分红复合增长率(CAGR)为20.25%,考虑到未来增长的不确定性,未来10年(T1)的分红增长率为年化3%,计为g1。在永续期间(T2),我们假设分红增长等同于GDP的增长,按2%计算,计为g2.折现率的确定,当前10年期无风险国...有个疑问请教一下,这个近5年净利润复合增速只有百分之2点几,分红复合增速却有百分之20几,感觉不适用于这种模型,因为这个模型的一般是要收益增长率大于股价的增长率,而且你指定收益率要达9%,前几年复合收益率才2%,怎么突然就能到9%呢

Twenty - 助力中国半导体技术突围

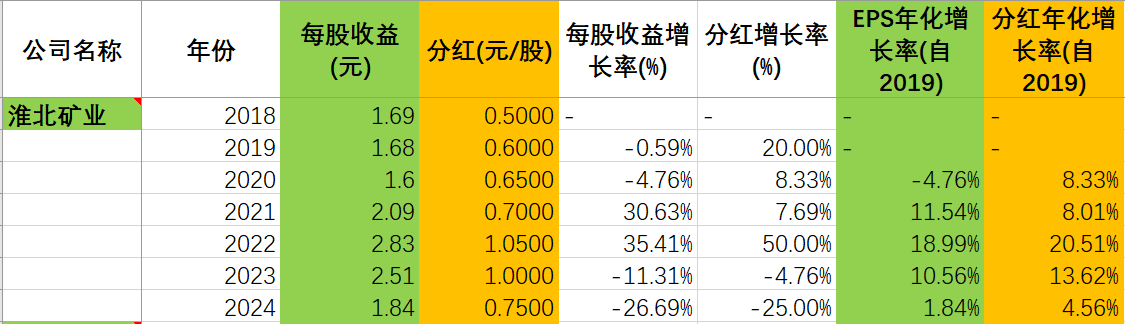

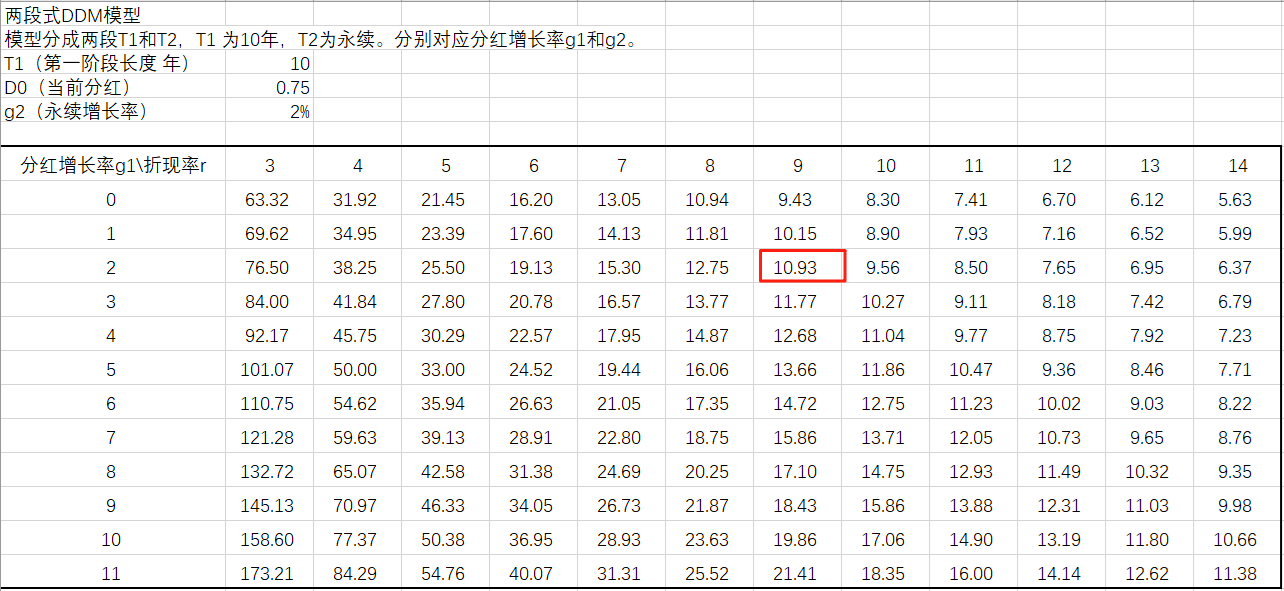

模型分成两段T1和T2,T1 为10年,T2为永续。

分红增长率g1和g2的确定,

淮北矿业2019–2024年每股分红复合增长率(CAGR)为4.56%,考虑到未来增长的不确定性,未来10年(T1)的分红增长率为年化2%,计为g1。在永续期间(T2),我们假设分红增长等同于GDP的增长,按2%计算,计为g2.

折现率的确定,

当前10年期无风险国债的收益率约为1.87%,考虑到经营风险,我们要求9%的收益率,也就是折现率为9%。

初始分红的确定,淮北矿业2024 年年报分红为每10股 0.75(税前),计为D0.

原始数据

参数敏感度分析

当前股价13.5元,对应折现率约7.7%,静态股息率5.42%。

Twenty - 助力中国半导体技术突围

赞同来自: th604

房地产和建设相关的,都不用研究了。——未来增长的不确定性大,还不知道埋了多少烂账。谢谢提醒。我刚才看了一下安徽建工2025年半年报,它的资产基本上都以债权的形式存在,总体还算健康,可以做做波段,不适合重仓持有。

有几个数据的确需要特别注意:

1.剔除其他权益工具的归属于母公司股东权益 = 15,940,320,209.45(母公司所有者权益合计) - 5,000,000,000.00(其他权益工具/永续债) = 10,940,320,209.45元

2. 总应收款项 = 502.00(应收款项) + 9.05(应收票据) + 45.82(其他应收款) + 1.92(应收款项融资) + 313.00(合同资产) + 411.17(长期应收款) = 1,283.96亿元

3.总应付款项= 48.73(应付票据) + 583.62(应付账款) + 79.59(其他应付款) + 3.10(应付职工薪酬) + 9.42(应交税费) = 724.46亿元

4.总应付款项-总应收款项 = -559.50亿。

Twenty - 助力中国半导体技术突围

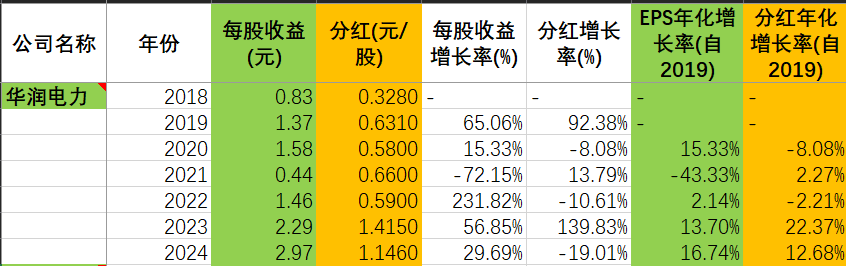

模型分成两段T1和T2,T1 为10年,T2为永续。

分红增长率g1和g2的确定,

华润电力2019–2024年每股盈利复合增长率(CAGR)为16.74%,2019–2024年每股分红复合增长率(CAGR)为12.68%,考虑到未来增长的不确定性,未来10年(T1)的分红增长率预测为年化6%,计为g1。在永续期间(T2),按照2%计算,计为g2.

折现率的确定,

当前10年期无风险国债的收益率约为1.87%,考虑到经营风险,我们要求9%的收益率,也就是折现率为9%。

初始分红的确定,华润电力2025中报分红减少,预计全年分红0.9港币,计为D0.

原始数据

参数敏感度分析

Twenty - 助力中国半导体技术突围

赞同来自: th604

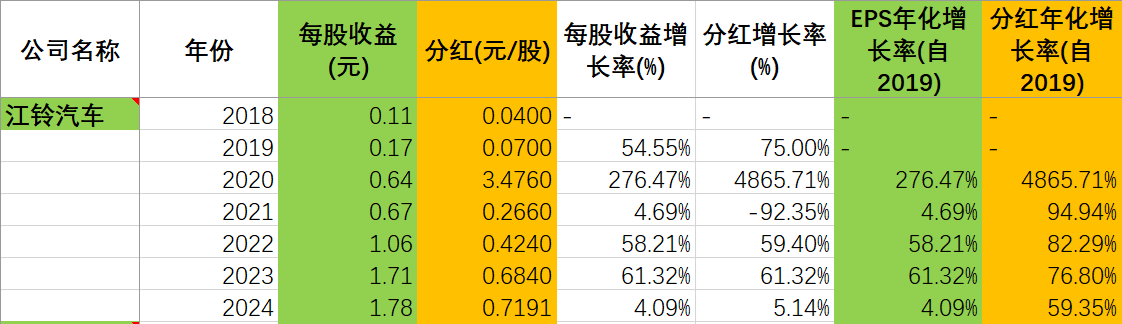

模型分成两段T1和T2,T1 为10年,T2为永续。

分红增长率g1和g2的确定,

江铃汽车2019–2024年每股分红复合增长率(CAGR)为59.35%,考虑到未来增长的不确定性,未来10年(T1)的分红增长率为年化5%,基本等于利润的年化增长率,计为g1。在永续期间(T2),按照2%计算,计为g2.

折现率的确定,

当前10年期无风险国债的收益率约为1.87%,考虑到经营风险,我们要求9%的收益率,也就是折现率为9%。

初始分红的确定,江铃汽车2024 年报分红为每股0.7191元,计为D0.

当前江铃汽车B股的价格为10.99港元,对应的折现率是10.9%。

江铃汽车在2020年和2018年都曾经大幅分红,假设它每4年一次大额分红,幅度+150%。则,当前估值可以升高至14.6元。

Twenty - 助力中国半导体技术突围

你说的我明白,可能我没问清楚。我的意思是过往你银行的年化收益率在11%左右,为啥未来的年化预期在9%,而不是8%或10%,11%。第一个问题,年化回报率的确定。这个是你的预期最低值,就是依靠分红也可以完成的投资回报(假设未来分红预测正确)。这个是拍脑袋的,后面也根据当前股价反算了预期回报率。

另一个看的出你用了过往的分红增长率作为参考,但预期未来十年预期分红增长率的时候,是随便估了个值?还是说有个系数计算的?

第二个问题,分红增长率的确定。这个只能根据未来业绩增长,和过去对股东的回报惯性来推测。有的公司很挣钱,都就是不愿意分红。有的公司业绩逐渐下滑,但是分红率逐年提高,比如招商银行。有的公司业绩上蹿下跳,很难预测,比如中远海控。 我只能估算,并且密切关注公司的分红趋势,随时调整。

一、折现率就是你期望的年化资本回报率。但一般要大于“无风险利率+风险溢价”。你说的我明白,可能我没问清楚。我的意思是过往你银行的年化收益率在11%左右,为啥未来的年化预期在9%,而不是8%或10%,11%。

二、在确定未来10年的分红增长率的时候,使用过去5-10年的分红增长率作为参考。

另一个看的出你用了过往的分红增长率作为参考,但预期未来十年预期分红增长率的时候,是随便估了个值?还是说有个系数计算的?

Twenty - 助力中国半导体技术突围

赞同来自: th604

为啥后面的折现率基准按9%?一、折现率就是你期望的年化资本回报率。但一般要大于“无风险利率+风险溢价”。

过去10年的分红增长率和未来10年(t1)分红增长率是什么关系?

二、在确定未来10年的分红增长率的时候,使用过去5-10年的分红增长率作为参考。

未来不再发布银行估值排行榜为啥后面的折现率基准按9%?

我认真反思了过去十几年投资银行股的经历,虽然收益尚可,年化10%+,但远没有达到我当初预想的年化20%+的目标。

总结原因,我认为我的估值模型存在巨大缺陷:

1.把赚到银行净资产当作自己的收益。

银行的净资产的确涨了,但是市净率持续走低,净资产的增加不能反映到股价上。我原以为随着ROE的降低,银行会增加分红率,但似乎只有招商银行在慢慢这么干。导致大部分银行的分红增加和净...

过去10年的分红增长率和未来10年(t1)分红增长率是什么关系?

Twenty - 助力中国半导体技术突围

赞同来自: th604

本模型分成两段T1和T2,T1为10年,T2为永续。

分红增长率g1和g2的确定,

考虑到未来增长的不确定性,未来10年(T1)的分红增长率为年化2%,计为g1。在永续阶段T2,我们假设分红增长等同于GDP的增长,按2%计算,计为g2.

折现率的确定,

当前10年期无风险国债的收益率约为1.87%,考虑到经营风险,我们要求9%(或者20%)的收益率,也就是折现率为9%(或者20%)。

初始分红的确定,中远海控2024 年度方案为每10股 15.5 元(税前)。我们假设2025年每十股分红10元,计为D0.

Twenty - 助力中国半导体技术突围

华夏银行,推沟里就完事了。 涨的最慢,跌的最凶。 怎么会有人去买华夏银行呢。 便宜没好货, 好货不便宜, 类似以前 最差的民生银行你应该不会投资银行股,涨跌的快慢不是我们投资的考虑因素。华夏银行是我的第三大重仓股票。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号