近期,中金公司与信达、东兴的换股吸收合并正在进行,集思录上的朋友想必也早有了解,具体条款分析网上有很多,不再赘言。这里只贴以下3张图片:

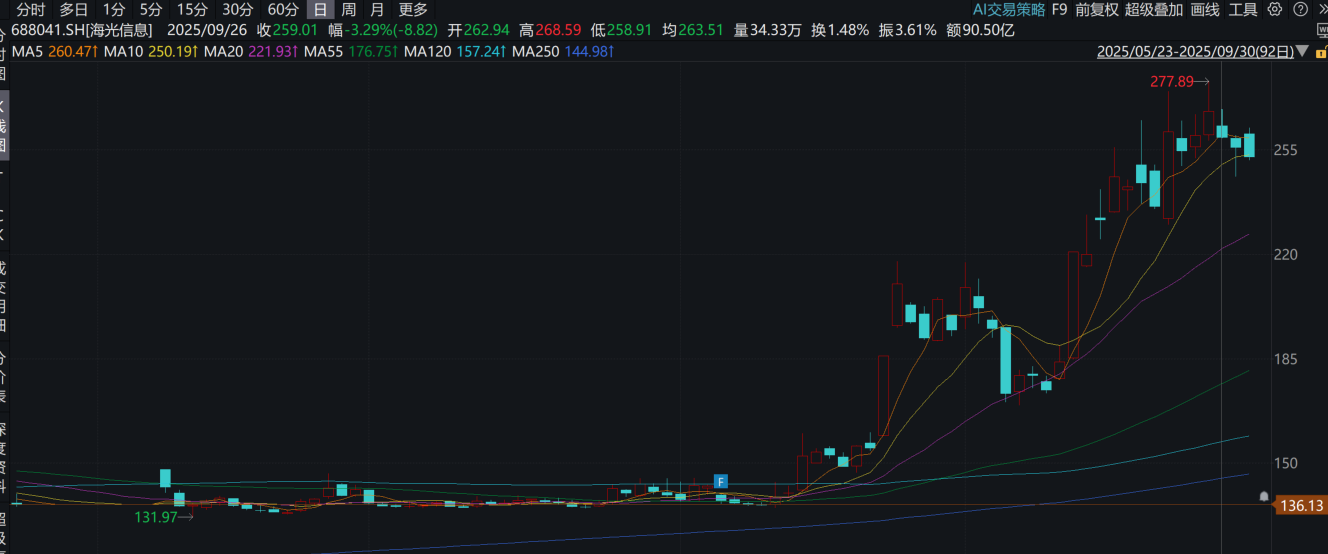

1、海光信息公布换股方案之后

2、中金公司公布换股方案之后

3、海光信息的最终走势

当下大家享受有色金属的狂欢,追逐商业航天的梦想,对于券商版块有诸多偏见。有人担心国家队持续的控盘打压,有人认为券商的渣男属性不值得配置。即便当下是明明白白的牛市,每日交易量2万亿起步,券商的业绩预告家家70%+的增长,绝大多数人也依然认为本轮牛市券商会缺席。

此时此刻恰如彼时彼刻,去年6月份易中天势如破竹时,英伟达链是星辰大海,但市场偏偏瞧不上国产GPU,认为海光没有技术含量,认为100倍估值的海光下不去手。总之,没涨的时候,都是没涨的道理。

此刻的逻辑依然比较简单,中金公司A股的股价已跌破异议股东选择权的34.8元,向下空间有限,最大亏损可预估,可以重仓,是低风险参与牛市的好机会。理由有三:

1、本次合并由中央汇金主导,失败概率极低

2、即便如海光信息换股吸收合并失败,作为吸收方和主导方的海光信息股价也没有下跌。同理,即便中金的合并失败,信达和东兴可能会受些短期影响,但中金大概率不会

3、即便不考虑异议股东选择权,券商在25年业绩大增,且26年大概率持续增长的情况下,股价却持续下跌,本就跌出了足够的安全边际。

最后,还是想说,没有重仓的收益率,意义不是太大。投资最终看的是赚了多少绝对金额,而不是某个小账户有多少百分比的收益率。珍惜每一个值得重仓的标的。

赞同来自: 俊俊218218 、hanbing0356 、憔悴损 、河边的虚空行者 、llllpp2016 、 、更多 »

投资,只能大概率保底,大概率赚钱,没有百分之百保底的事,所以,不用杠,感谢楼主分享。

买中金逻辑很简单:下有大概率保底,吸收合并国家战略大概率会成功,中金公司券商龙头毫无疑问。即使不成功,最差情况不合并了,中金公司历史估值百分位12%,估值很低,你当炒股,也只亏时间,不会长期亏的。你怕什么呢?信达和东兴类似,历史估值百分位都是10%左右。不合并也无所谓,当买券商了,牛市,券商还没有启动,完全不慌。

我已经想到最差情况,最差就是当炒股,现在34.8的价格买中金,套的时间不会超过一年。

赞同来自: 横舟

请问楼主,存在异议股东收购价格调整机制的情况下,为什么“为了保证股东大会通过,理论上股票价格要高于34.8才行”呢?试问已买入的各位,如果股票价格继续下跌20%的情况下开始投票,各位是投“同意”还是“反对”呢?此时的反对票即使方案通过,也肯定是拿一个势必大幅调整后的收购价,保底价已然不存在了,同意还有可能期待股价借势上涨。特别是东兴、信达的股东,在有折价的基础上,“同意”比“反对”似乎才更合乎理...下修选择权价格的条件是在可调价区间股价下跌15%,才可能会触发。从现在一直到股东大会前不属于可调价区间,因此如果在这段时间股价大幅下跌,不会导致选择权价格下调,此时作为股东肯定是会投反对票的,因为不投反对票就不会获得选择权。当然如果大家都投反对票,这件事势必会失败,那么选择权也就失效了。所以我说选择权不是刚性的,和要约收购不一样。它只代表了一种预期,即你相信中央汇金为了促成合并,会维持价格。不相信这个预期完全可以不参与

赞同来自: xueshen

34.8是中金公司的异议股东选择权的价格,作为股东你可以在股东大会投反对票,这样如果最终换股成功了,你可以以34.8的价格把股票卖给大股东。那么为了保证股东大会通过,理论上股票价格要高于34.8才行请问楼主,存在异议股东收购价格调整机制的情况下,为什么“为了保证股东大会通过,理论上股票价格要高于34.8才行”呢?

试问已买入的各位,如果股票价格继续下跌20%的情况下开始投票,各位是投“同意”还是“反对”呢?此时的反对票即使方案通过,也肯定是拿一个势必大幅调整后的收购价,保底价已然不存在了,同意还有可能期待股价借势上涨。特别是东兴、信达的股东,在有折价的基础上,“同意”比“反对”似乎才更合乎理性的选择。

如果目前价格在保底价附近甚至略高于保低价10%-20%,小股东的理性选择才是投反对,期望通过,得到一个免费的认沽权。

所以,有没有可能股价继续向下,反而能减少反对票的数量?

综上,中金公司的A股换股价格为36.91元/股,东兴证券的A股换股价格为16.14元/股,信达证券的A股换股价格为19.15元/股。根据上述公式,东兴证券与中金公司的换股比例为1:0.4373,即每1股东兴证券A股股票可以换得0.4373股中金公司A股股票;信达证券与中金公司的换股比例为1:0.5188,即每1股信达证券A股股票可以换得0.5188股中金公司A股股票。

赞同来自: caifeng2018

参考国泰海通的合并,从公告到股东大会通过历时3个月,速度非常快,当时是上海国资委全力推进促成的。一般的换股吸收项目,从公告到开股东大会可能要半年甚至更久,时间不好预估。这个是越快是不是中间留给预期上涨的时间越少? 因为保底34.8只是在合并前有?

赞同来自: 河边的虚空行者

仔细审阅这份《预案》后,结合集思录帖子的讨论,我发现有几个关键风险点和细节在投资逻辑中未被充分考量,这些可能直接影响"现金选择权套利"的安全性:

---

一、现金选择权的"非刚性兑付"风险(最重要)

帖子中将34.8元视为"保底价",但《预案》第25页明确提示:"如果本次换股吸收合并方案未能获得合并各方股东会或相关监管部门的批准或核准,导致本次合并最终不能实施,则中金公司、东兴证券及信达证券的异议股东将不能行使收购请求权或现金选择权,也不得就此向合并各方主张任何赔偿或补偿。"含义:现金选择权是附条件生效的(以合并成功为前提)。如果合并失败(如股东大会否决、证监会否决),该权利自动失效,股价可能直接跌穿"保底价"且无补偿。

---

二、强制换股机制:投反对票≠保本

《预案》第27页揭示了一个被忽视的风险:"于换股实施股权登记日,未申报、部分申报、无权申报或无效申报行使现金选择权的被吸并方股东...届时持有的东兴证券、信达证券A股股票...将按照换股比例强制转换为中金公司...发行的A股股票。"实务影响:

- 东兴/信达股东风险:如果你想行使现金选择权(13.13元/17.79元),必须在申报期内主动申报且持有至实施日。

- 操作门槛:如果因任何原因(如忘记申报、操作失误、股权被质押/冻结)未能有效申报,你的股票将被强制换成中金股票(按0.4373/0.5188的比例),而届时中金股价若低于34.8元,你将直接受损。

---

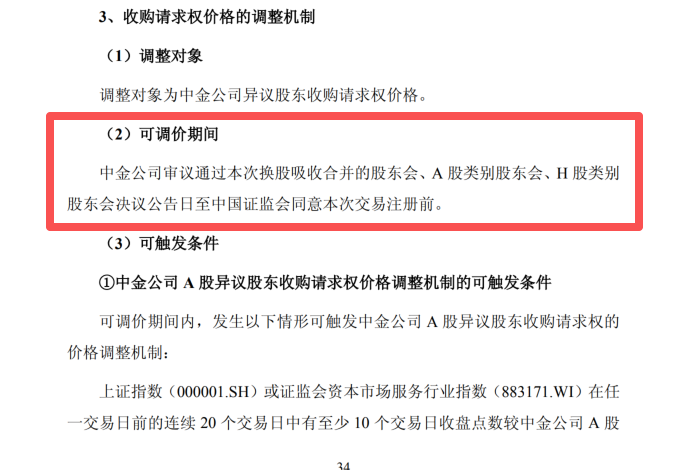

三、价格下调机制(下修条款)的触发条件

帖子中提到的"15%下修机制"在《预案》第13页有明确条款:"是否设置价格调整方案:☑是"但关键细节在于(第34页):

- 可调价期间:"中金公司审议通过本次合作的股东会决议公告日至中国证监会同意注册本次交易前"

- 触发条件:"若中金公司股价下跌超过15%,可以调整现金选择权价格"

风险点:

- 时间窗口:如果在股东大会前股价暴跌,不能下修(这是为了保护中小股东不被"胁迫"同意合并)。

- 但一旦股东大会通过、证监会审核期间股价暴跌超过15%,公司有权下调现金选择权价格(比如从34.8元下调至29元)。

- 结果:你以34元买入赌保底,若股价持续下跌触发下修,你的"安全垫"可能被撤掉。

---

四、每股收益摊薄风险(EPS Dilution)

《预案》第24页明确:"鉴于与本次交易相关的...审计等工作尚未完成,尚无法对本次交易完成后存续公司财务状况和盈利能力进行准确定量分析...就本次交易对每股收益的影响详细测算并披露。"但数据推算显示:

- 中金公司现总股本:48.27亿股

- 拟新增发行股份:30.96亿股(东兴16.41亿股×0.4373 + 信达16.21亿股×0.5188)

- 股本扩张比例:64%

即使合并后利润增长,每股收益(EPS)大概率被摊薄。这解释了为何市场给予折价——合并后的中金可能是个"更大但每股收益更低"的公司,估值中枢可能下移。

---

五、债权人要求提前清偿的风险

《预案》第26-28页提示:"合并各方将按照相关法律法规的规定履行债权人通知和公告程序...债权人于法定期限内提出...要求提前清偿债务或另行提供担保。"潜在影响:

- 东兴、信达若有大额债务(如公司债、次级债),债权人可能要求提前兑付。

- 若集中行权,可能造成短期流动性压力,或迫使中金动用现金应对,影响合并后财务状况。

---

六、审批流程漫长且不确定

《预案》第20页列明尚需履行的程序:1. 各方再次召开董事会

2. 中国东方股东会(东兴的股东)

3. 中国信达股东会(信达的股东)

4. 中金公司股东会、A股类别股东会、H股类别股东会(注意H股也要单独表决)

5. 东兴证券股东会

6. 信达证券股东会

7. 香港联交所无异议函

8. 上交所审核、证监会批准/注册

时间成本:全程可能需要6-12个月甚至更久。期间资金被锁定,若市场风格转向(如券商板块持续低迷),机会成本高昂。

---

七、H股与A股的套利缺口不可跨市场利用

帖子中提到H股选择权价格为18.86港元,按汇率约17-18元人民币,远低于A股的34.8元。《预案》第13页明确:

"中金公司A股、H股异议股东收购请求权价格分别为34.80元/股、18.86港元/股。"关键:A/H股不能互换,H股的安全垫与A股无关,不存在跨市场套利空间。

---

八、整合后业务协同的不确定性

《预案》第28页风险提示:"若整合遇到障碍,合并完成后难以充分发挥合并各方协同效应,将会引发业务发展缓慢、资金使用效率下降、人员结构不稳定和管理效率低下等多方面潜在风险。"三家券商(中金+东兴+信达)文化、系统、薪酬体系差异巨大,历史上券商合并(如申万宏源、中信建投)整合期往往伴随人才流失和业务摩擦。

---

总结:需要补充的风险评估框架

| 风险类型 | 帖子隐含假设 | 预案揭示的现实 | 应对建议 ||---------|-------------|---------------|---------|

| 保底机制 | 34.8元是铁底 | 附条件生效,合并失败则失效 | 评估合并失败概率(极低但非零) |

| 价格波动 | 最多亏时间 | 股价跌15%可下调现金选择权 | 设置止损,不要满仓 |

| 换股执行 | 自动保本 | 必须主动申报现金选择权 | 密切关注申报期公告,确保操作无误 |

| 财务影响 | 规模效应提升估值 | EPS大概率摊薄,ROE可能下降 | 降低合并后的估值预期 |

| 时间成本 | 短期套利 | 流程可能长达1年 | 确保资金1年内无需动用 |

最终建议:这仍是一个"高概率、低收益、低回撤"的策略,但绝对不是无风险套利。适合作为权益底仓(20-30%仓位)而非套利仓位(5%博弈),且必须接受"合并期间股价波动+最终EPS摊薄"的双重不确定性。

赞同来自: 河边的虚空行者

---

一、核心投资逻辑:现金选择权套利

这是一个"下有保底、上有空间"的结构化机会:安全垫机制:

- 中金A股现金选择权为 34.8元,当前股价已跌破该价格(或在其附近),形成"伪保底"

- 博弈逻辑:作为吸收方,为确保股东大会通过合并议案,大股东(中央汇金)有强烈动机维持股价在现金选择权之上,否则中小股东将行使现金选择权退出,导致合并失败

类比海光信息的合理性:

| 维度 | 海光信息(2024) | 中金公司(2025) |

|------|------------------|------------------|

| 角色定位 | 吸收方(强势方) | 吸收方(强势方) |

| 选择权价格 | 136.13元 | 34.8元 |

| 跌破选择权后 | 股价未跌(基本面支撑) | 预期类似(汇金背书) |

| 关键差异 | 国产算力高景气叙事 | 券商基本面改善但缺乏强叙事 |

关键区别:海光后续涨至200元+主要靠算力板块β行情,与换股事件本身关联度不高(如评论"ldm88"所指)。中金若上涨,更可能依赖券商板块整体估值修复,而非合并事件本身的α。

---

二、三标的选择策略:信达、东兴、中金的差异化配置

帖子及评论区提供了清晰的风险收益光谱:1. 保守防御型 → 信达证券

- 逻辑:现金选择权折价率最低(约-1.1%),合并失败时回撤最小

- 适合:纯套利者,只想吃"合并成功"的确定性收益,不承担高波动

- 风险:若合并成功,换股比例相对不利;若券商板块大涨,弹性不足

2. 激进进攻型 → 东兴证券

- 逻辑:现金选择权折价率最高(约+5.9%),且换股比例提供的"含权"价值最高

- 适合:看好券商板块后市,愿承担合并失败风险的投资者

- 风险:合并失败时可能跌停(类比中科曙光案例),需严格仓位控制(如评论建议"最多5%仓位")

3. 中庸平衡型 → 中金公司(楼主推荐)

- 逻辑:合并事件中的主导方(吸收方),极端情况下(合并失败)股价韧性最强(类比海光)

- 核心优势:

- 股价跌破现金选择权,向下空间"理论上"被封住

- 汇金不会让自己主导的合并案因股价问题失败

- 2025年券商业绩大增(日均万亿成交),基本面提供额外支撑

- 适合:作为权益底仓配置,而非纯粹套利,可重仓参与

H股问题:如评论指出,H股现金选择权仅18.86港元,与A股34.8元存在巨大落差(考虑汇率后仍有约30-40%折价),无套利空间,纯属价值投资范畴。

---

三、关键风险点识别(必须警惕)

1. 制度性风险:现金选择权下调条款- 预案规定股价下跌超15%可下调现金选择权价格

- 重要澄清(楼主已说明):股东大会公告日前不得下调,这是保护中小股东的关键制度设计。但一旦股东大会通过,若股价持续暴跌,存在下调可能

2. 流动性陷阱

- 合并流程漫长(6-12个月),期间资金被锁定

- 若期间出现系统性风险(如美股暴跌、地产危机),无法用现金选择权止损

3. 合并失败风险

- 虽由汇金主导,但仍需证监会注册、反垄断审查、股东大会通过

- 历史上并非没有失败案例(如扇贝跑路...哦不对,那是财务造假)

4. 机会成本

- 如评论"ijob"所言:券商是"传统行业",无芯片板块的高增长叙事

- 若市场风格极致偏向科技成长,券商可能持续跑输,"保底"机制虽在,但时间成本高昂

---

四、投资结论与操作建议

策略定位:这不是一个"暴利"机会,而是一个"高确定性、中等收益、低回撤"的防守型配置,适合作为权益仓位的"压舱石"而非"冲锋号"。操作建议:

若选择中金(推荐):

- 建仓区间:34.8元以下(现金选择权下方)

- 仓位建议:可作为股票账户的核心仓位(20-30%),而非5%的套利仓位

- 止损/止盈: holdings至合并完成;若大涨至38-40元区间(10-15%收益),可考虑减仓

若选择组合配置(防守+进攻):

- 60%信达 + 40%东兴:平衡安全垫与弹性

- 或60%中金 + 40%东兴:中金提供确定性底仓,东兴提供超额收益可能

关键监控指标:

1. 日均成交额(券商基本面核心变量,需维持1.5万亿以上)

2. 合并进展公告(关注证监会受理、股东大会日期)

3. 股价与现金选择权折价率(若折价扩大至-5%以上需警惕)

一句话总结:这是一个"国家队保底"的结构性机会,适合担心踏空牛市又恐惧回撤的投资者。但需明确降低预期——赚到10-20%即应满意,不应奢求海光信息式的翻倍行情。

我给增加一条:2025年包括2026年,港股IPO粗略估计60-70%的大票全是中金保荐,这就是业绩大增的来源,当前港股持续扩容还没有刹车的迹象。

您说的这个合并的事儿,主要是时间上是不是不太确定,有没有预估?我也是中金股东哈哈,但没想那么细。我只想吃年报的细粮。

不考虑特别细的话,买三兄弟其实都可以,我重点考虑中金有两点原因:1、中金公司的小股票,跌破现金选择权的情况下,股东大会也会投同意票吧?低价买入套利的会,高价买入的大多数要么现金选择权认亏,要么割肉认亏,投票不通过坐等股价再跌的人少吧?

1、从套利的角度,我们的目标是博弈换股成功,那么为了确保换股成功,关键在于吸收方的股价也就是中金公司的股价不能跌破现金选择权。因为作为被吸收方信达和东兴的股东,即便股价跌破各自现金选择权,只要换股成中金还有利可图,股东大会也是会投同意票的。所以东兴和信达的股东的“统战价值”不如中金股东高,这是逻辑上的推演。从历史上看,如湘财大智慧的...

2、“海光和中科曙光的合并失败后,海光并未下跌,但中科曙光跌停。因此中金比东兴在极端风险下相对更安全一些。”这个类比的逻辑是?

我理解保守选信达,看好证券行情选东兴:

如果合并成功:

从现金选择权算,中金-0.8%,信达-1.1%,东兴5.9%。

从向上弹性算,中金原价,信达9.82折,东兴9.14折。

如果合并失败:相对涨跌幅没法定。

赞同来自: plias 、franckC 、chuxingfei

但是海光毕竟属于高科技,芯片领域,想象空间很大。券商还是有点传统行业,感觉想象空间,后续刺激事件减少。当然去年的业绩应该很好您说的很对,确实没有完美的标的。且不说牛市里那么多有巨大想象空间的行业和版块,就算是买券商,也有很多比中金更好的,比如华泰、东财这些经纪业务强势的公司,业绩弹性肯定更大。纯粹从股票投资的角度,怎么选也轮不到中金。但是综合上现金选择权等一系列条件,只能说中金是一个牛市下中庸的选择,适合想增加权益仓位,但又担心风险的投资人。最终的预期收益也不会很高,我觉得能跟着券商版块反弹10%-20%就很不错。

赞同来自: sg0511 、fanfunfan 、枫林随手记 、caifeng2018

我目前买的东兴,模糊感觉大概率最后能赚钱,但只敢最多上 5% 的仓位。我目前中金上有比较大的仓位,是作为股票仓位配置,不是套利目的配置。风险大家自行判断哈。近期资本市场很动荡,全球大宗商品暴跌,比特币暴跌,美股暴跌,美联储鹰派上台,国家队持续减持,有一种山雨欲来风满楼的感觉。现金选择权和全面要约收购不一样,不是刚性兑付的。博弈的点是,大家相信中央汇金操盘下,不会让这件事儿失败,那么就需要让股价高于现金选择权这样一个预期。这个预期的锚显然是比较脆弱的,或者说中间会承受较大波动的。如果风险偏好比较低,只想做低风险套利,那么去做北交所打新,去做LOF申赎套利,不建议重仓三兄弟。如果拿参与股票投资的资金去配置,可以接受股票波动的风险,那么我认为买中金的性价比还是比较高的。

赞同来自: hanbing0356 、wind2012 、好奇心135 、陈华明聪 、追梦者雷 、 、 、更多 »

在大概率成功的情况下不考虑特别细的话,买三兄弟其实都可以,我重点考虑中金有两点原因:

1、套利应当买入信达

2、看好中金长期发展应当买入东兴

1、从套利的角度,我们的目标是博弈换股成功,那么为了确保换股成功,关键在于吸收方的股价也就是中金公司的股价不能跌破现金选择权。因为作为被吸收方信达和东兴的股东,即便股价跌破各自现金选择权,只要换股成中金还有利可图,股东大会也是会投同意票的。所以东兴和信达的股东的“统战价值”不如中金股东高,这是逻辑上的推演。从历史上看,如湘财大智慧的换股,大智慧作为被吸收方,股价曾跌破现金选择权10%之多,且长时间未收敛,但湘财股价从未跌破选择权。从近期股价表现看,信达也比中金相对弱一些。

2、东兴的弹性肯定好于中金,但东兴的风险在于万一换股吸收合并失败,作为被溢价收购的一方,股价可能会大幅下跌。海光和中科曙光的合并失败后,海光并未下跌,但中科曙光跌停。因此中金比东兴在极端风险下相对更安全一些。

综上,中金是三者里比较中庸的选择。具体选哪个标的,或者三个都配一些,看个人选择。

赞同来自: a123 、夏花秋果 、sg0511 、憔悴损 、新的绿茶 、 、 、 、更多 »

根据公告,当股票价格下跌超过15%,中金公司是有一次机会调整现金回购价格的

可以看下换股预案的第34页,根据换股预案的表述,从目前一直到股东大会通过前,不属于“可调价期间”,公司是不能下修现金选择权价格的。可调价期间是指中金公司审议通过本次合作的股东会决议公告日至中国证监会同意注册本次交易前。 下修现金选择权的机制,并不影响当前对股价的博弈,因为当上市公司可以下修价格的时候,股东大会已经通过了,作为套利者此时应该已经功成身退了。

这里再多说一句,一般换股吸收合并都是这样的条款设计,体现了对大股东和小股东的公平。首先,大股东当然可以保留应对市场极端下跌风险的手段,即下修选择权价格。但是下修选择权价格的工具不可以用来迫使小股东"就范”。在股东大会前,如果大股东可以形式下修权利,那么大股东就有可能在股价低迷的时候下修迫使小股东同意,这显然是对小股东不公平的。因此制度设计上,兼顾了大股东和小股东利益的平衡。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号