证券亏损30+,首次连续两年亏损,基本打回20年底,3年白干。

房产亏损300+,首次连续两年亏损,基本打回16年中,7.5年白干。

证券部分:

12手IM是主仓位,1000跌6%,贴水约4.5%,略亏。

中概ETF跌9%,套利2%,亏7%。

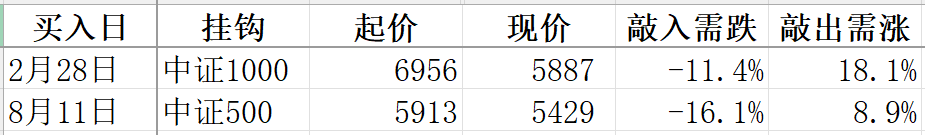

雪球有2月底买的1000和8月中买的500,目前都套着,500还是有望敲出的,1000能不敲入就行。

少许尝试了一下卖PUT、雪球,算是少许扩大了一点能力圈。

拿1-2手的仓位,用增速线和央行居民调查做少许区间交易,尚待完善中。

A股港股情绪的低迷是显而易见的,年底三连阳,亏损收窄不少,只有30+,

在显著看错大盘行情的情况下,只亏这么点,结果上还算幸运了。

低迷的时候就和上一个低迷的周期比,有没有增长,不要看上一轮最高点,那是泡沫。

上一个低迷期是2018年底,我06-17年赚的钱,在那时候基本亏没了,

现在估值和那时差不多,300五年只涨了14%,总浮盈还是有显著增长,

怎么说呢,指数拉胯,全靠贴水……

房产跌幅已经够大,以南京几个热点板块二手为例,

河西南从6.0万跌至4.0万,

岛北 从6.0万跌至4.4万,

江核 从4.5万跌至3.0万,还持续有爆仓盘显著低于3.0万。

江核熊市拿地价1.9万,新房售价不应低于3.2万,

熊市拿地的新房,总归还是应该有点利润,新房卖3.5万,隔壁次新卖3.0万,也是合理价格,

从跌幅看应有支撑了,但二手抛盘看,还在加速下跌,没看到一点熊市结束的迹象。

情感上我不希望房价涨,因为这样我距离最好的房子就越来越近,

虽然房价只要不涨了,人对房子的兴趣就和老男人对异性的兴趣一样,消退的非常快,

但有个奔头总是好的。

对于很多依靠房子致富的人来说,面临着重大转折,因为很多人除了签字、借钱,其他技能储备确实几乎没有,

一定要想清楚,如果未来房子连贷款利息4%都跑不赢,自己怎么办。

我最后一次买房是20年国庆把证券的利润拿去打新了一套倒挂25%的(现在已经正挂了),

短期内也不打算在房子上投钱了。

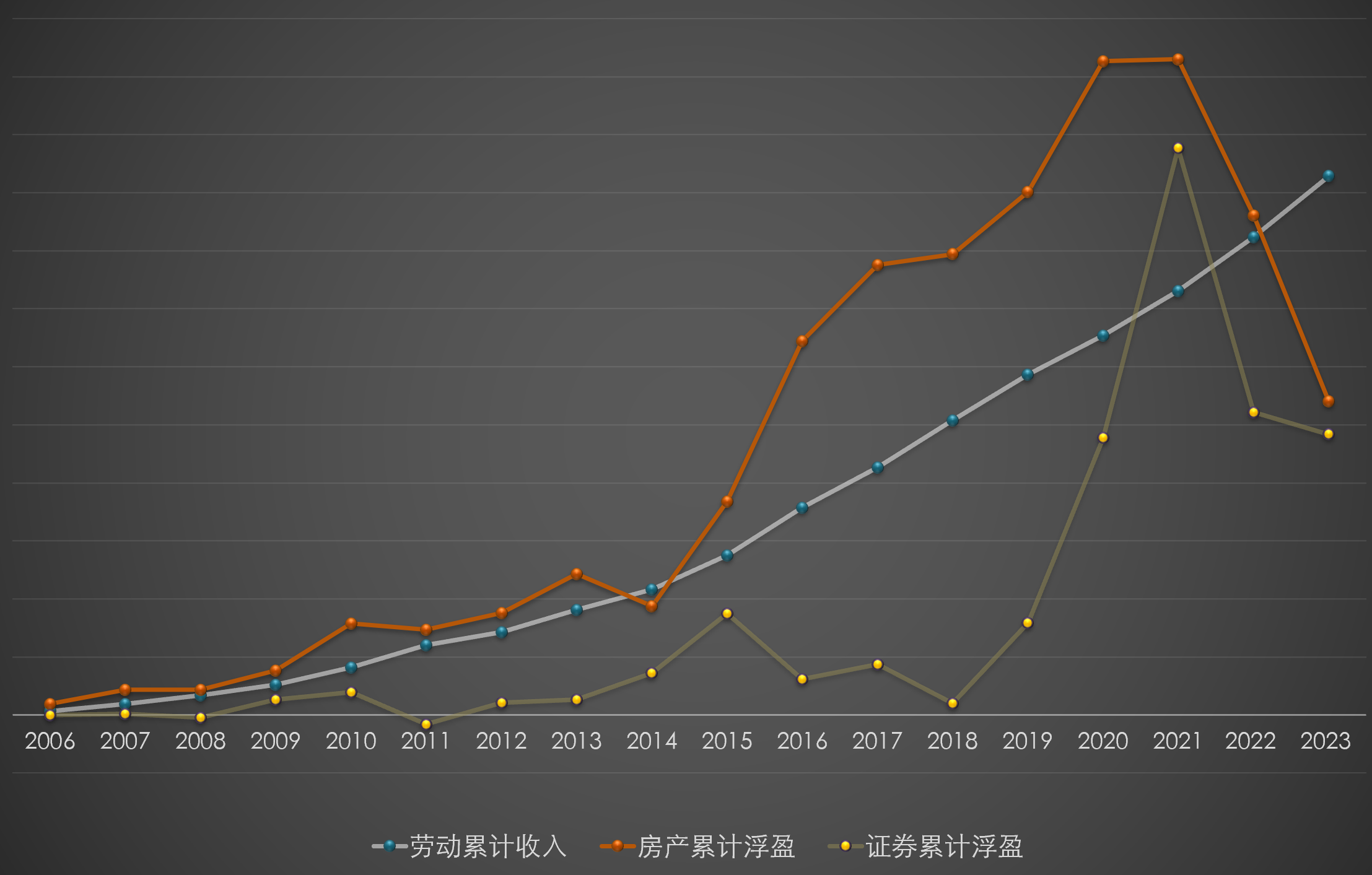

劳动累计收入再次超过证券、房产浮赢,重返第一大腿。

24年是大学毕业的第19年了,和同学聚会,都觉得我们这一代人已足够幸运,

得到的比付出的多,只要踏实靠谱,都过上了当年自己想都不敢想的日子。

这两年雄心勃勃的既饶争时,目前是遇到重大挫折,但也吓不死人,

依靠劳动收入,流动资产比22年底还是小有增长。

PS:制作这个图是个非常好的厘清思路的方法,

证券快速拉高后要防守防回撤,

楼市看着牛逼了二十年,其实倒下来的时候杀伤力远超你想象,这么多投资客,连自己总浮盈是多少,能算清楚的都不多。

正是:

沧海横流,增收控支日积月累,劳动收入有根之水最是英雄本色;

两手都硬,正和游戏反复押注,证券战场大起小伏总有反超之日。

预祝大家24年账户都能创出新高!

2024年9月18日:黄金,从入门到基本放弃多嘴说一句:选择优化的结局,大概率还是会回到集中、单吊的路径上,因为最优的始终只有一个。

前面提过,个人偏好已经从高收益,变成可以略低于标普500的收益,但是回撤要明显小。

把黄金加入投资组合,是否有这个效果?

组合一:

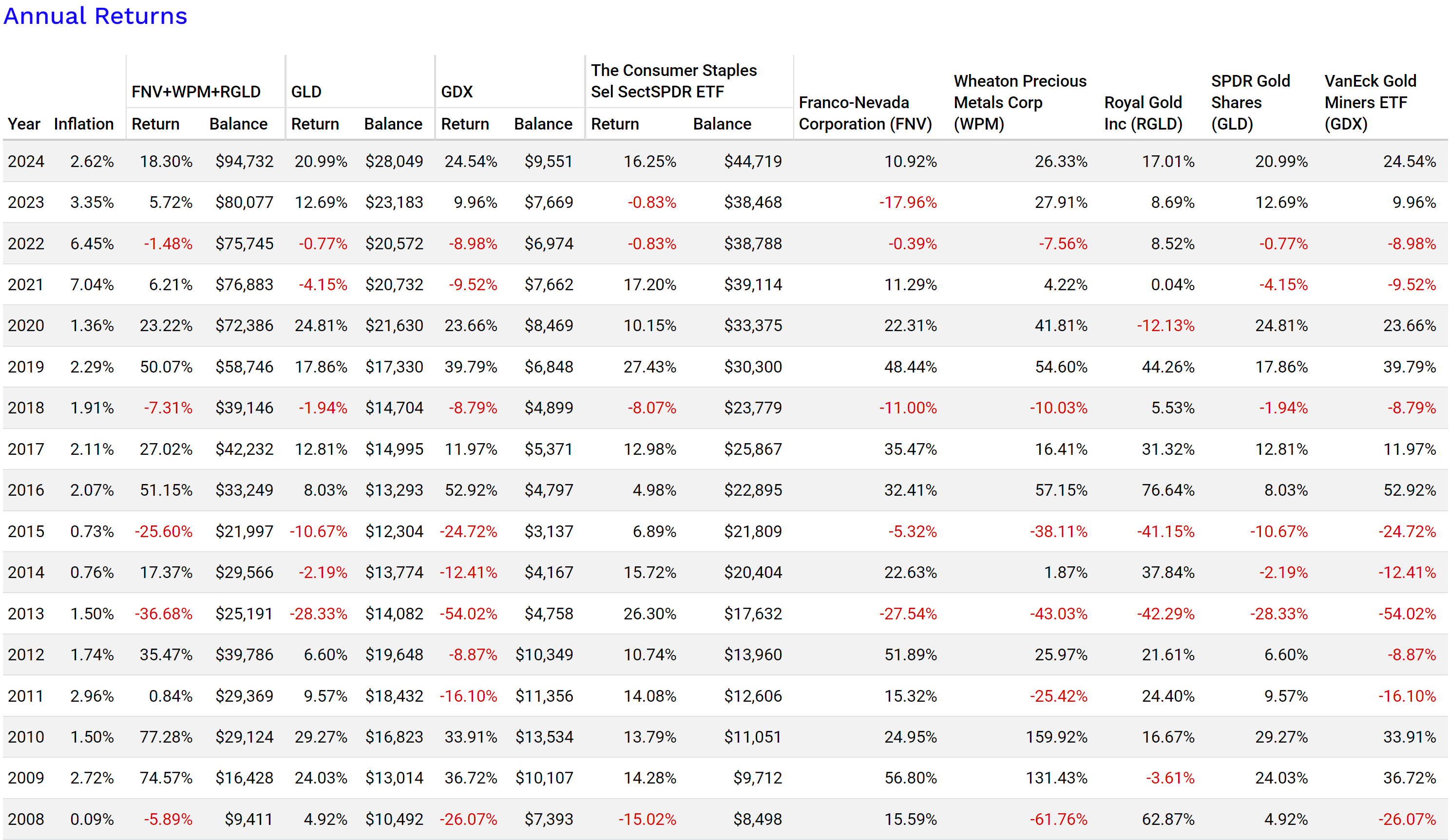

看了一些研究,说可以加入一类公司,做几百个黄金项目的勘探和分成,轻资产。

这种有三个股票:FNV、WPM、RGLD,我们按市值比例,442做一个组合,年度再平衡。

组合二:

GLD,就是纯粹持有黄金现货。

组合三:

G...

这也是做资产配置首先要克服的心魔,要做到“有所为而有所不为”

2024年8月27日:就留了最后1手IM,其余上周四五全平了期指又跌了不少,如果楼主低位再抄回来就更漂亮了

【也许是未来最重要的一步】

过去这么多年,

看对了,用杠杆,顶压力,赚大钱,这是主要的收益来源,无论楼市还是A股;

看错了,由于楼市天然有杠杆,仓位大,A股这两年觉得宽基波动小,也有杠杆,把赚的钱很快的亏掉了大半。

21年开始的楼市大熊,

22年开始的A股大熊和中概大熊、医药大熊、消费大熊,

几乎让此前的有经验有实力的实战高手全军覆没。...

赞同来自: zddd10 、Provence 、gaokui16816888 、dingo49 、流沙少帅更多 »

前面提过,个人偏好已经从高收益,变成可以略低于标普500的收益,但是回撤要明显小。

把黄金加入投资组合,是否有这个效果?

组合一:

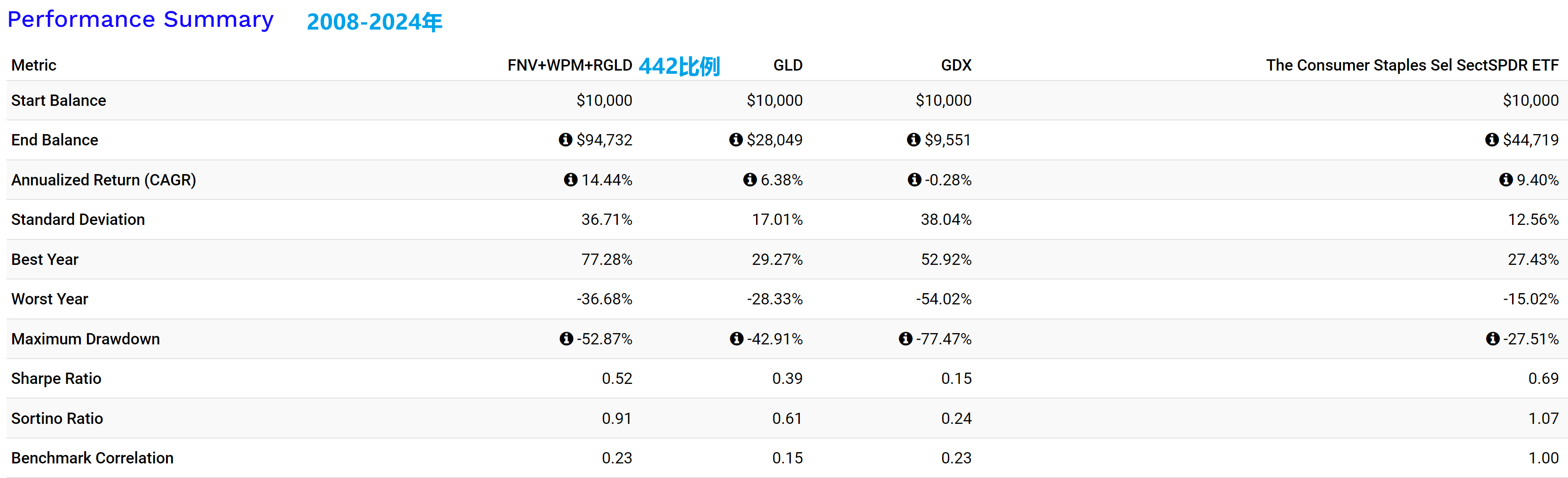

看了一些研究,说可以加入一类公司,做几百个黄金项目的勘探和分成,轻资产。

这种有三个股票:FNV、WPM、RGLD,我们按市值比例,442做一个组合,年度再平衡。

组合二:

GLD,就是纯粹持有黄金现货。

组合三:

GDX,黄金矿业股ETF。

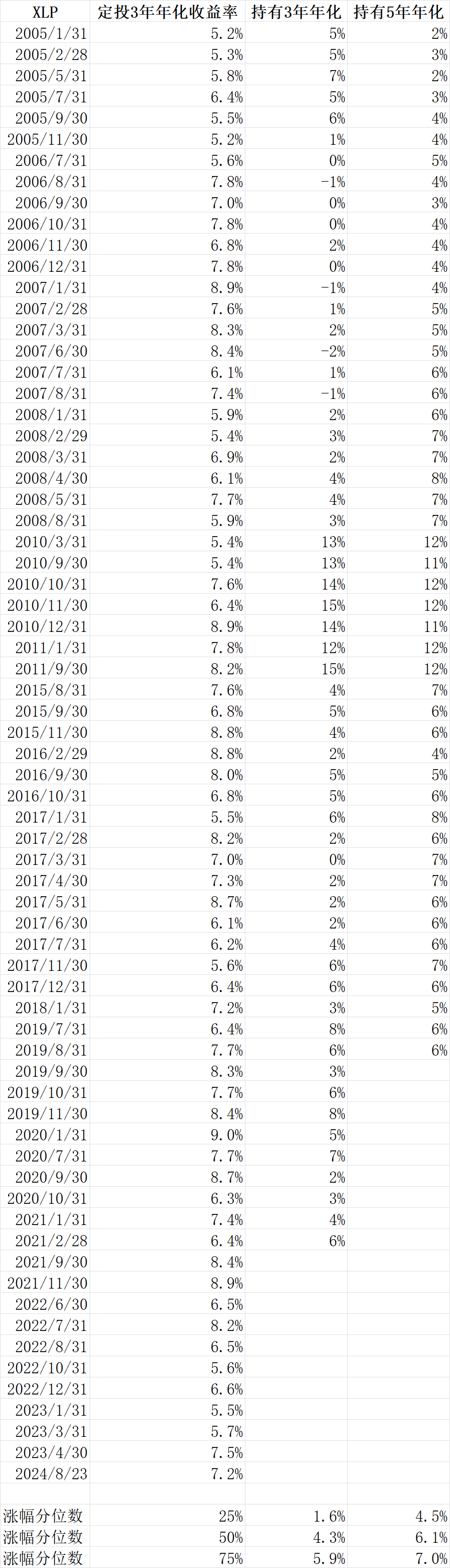

既然是一个“安全资产”(实际上波动巨大很不安全),就不拿标普500出来比了,就拿标普必须消费XLP来比吧。

首先GDX很垃圾,就不看了;

其次GLD在回撤巨大的情况下,收益还不如XLP,这玩意是要做波段的,没有办法躺平。

组合一还挺强的,不过现在用的是后视镜,08年初,你很难知道未来有这么三个公司跑出来。

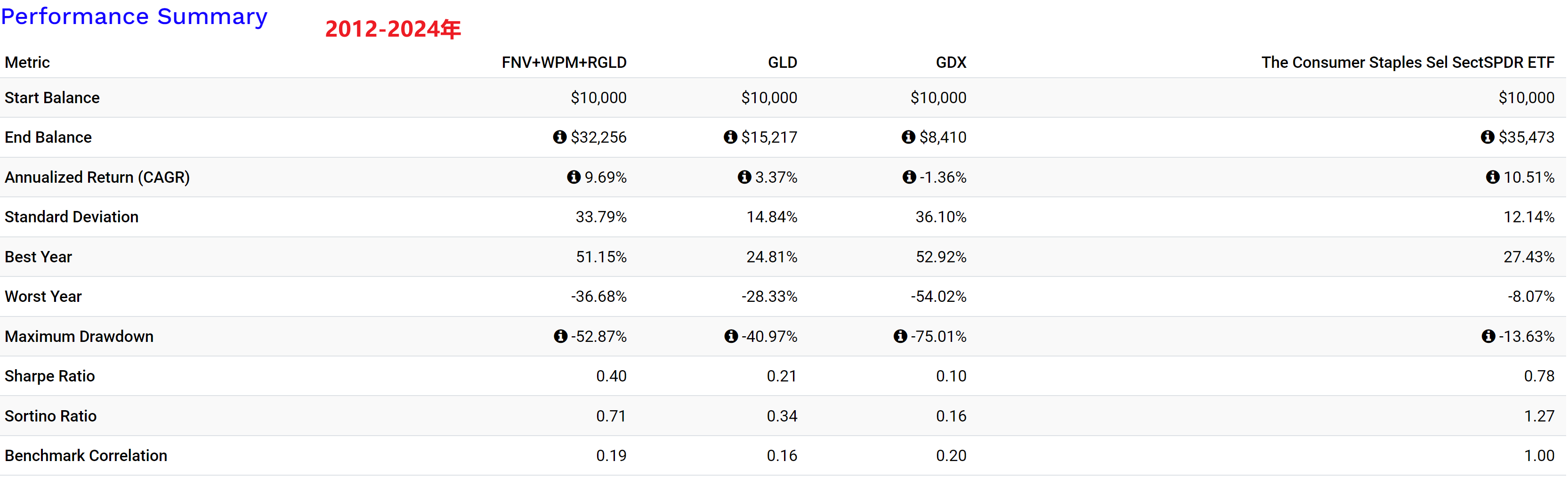

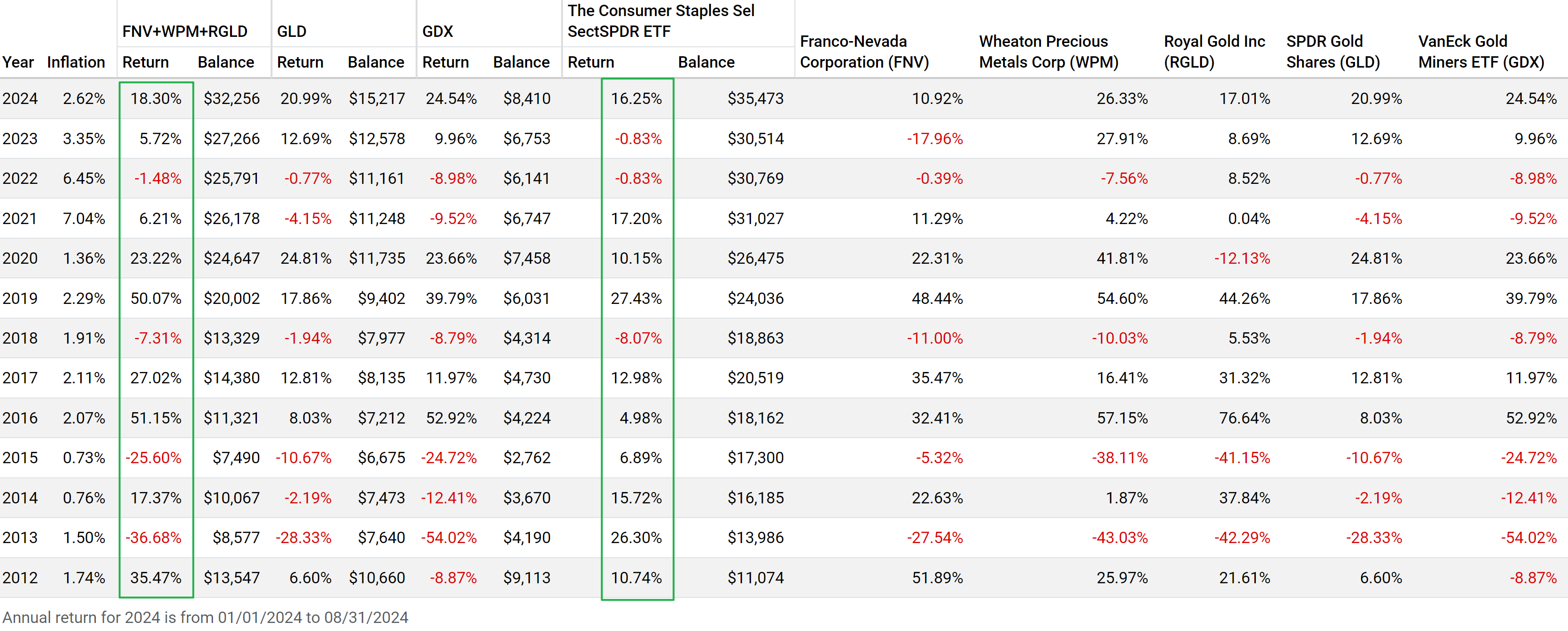

再看一下2012-2024年的,这个阶段黄金先跌后涨,涨幅不大。

组合一在黄金没涨多少的情况下,还提供了接近10%的年化,超额收益还是很强的。

不过回撤也太大了,哪怕是10%仓位,也很难一直持有,相比之下XLP舒服太多了。

初步来看,对于黄金,基本放弃了,三个组合回撤都太大,没有达到我的目标。

如果黄金不怎么涨,他跑不赢XLP,

如果黄金大涨并长期牛市,他确实收益较高,但是回撤也大,持仓体验不友好。

早上开盘半小时左右,09基差收敛到0附近,远月贴水基本都在最低点,是最完美的切换时机。从今年的情况看,移远月合约最吃亏的,不管啥时候都一样。

隔月合约有40-50点差价

隔季也就90-100个点

赞同来自: OpenAI 、zddd10 、gaokui16816888 、西北望1969 、川军团龙文章 、更多 »

2024年8月27日:就留了最后1手IM,其余上周四五全平了今日中证1000又回到了楼主8月22、23平仓的点位之下,看来熊市什么时候卖出都大概率不会错!吃贴水策略本身是个好策略,但致命因素在杠杆,而我们往往又会高估自己的风险承受能力。我的大仓位也在这上面,还好没有all in 。

【也许是未来最重要的一步】

过去这么多年,

看对了,用杠杆,顶压力,赚大钱,这是主要的收益来源,无论楼市还是A股;

看错了,由于楼市天然有杠杆,仓位大,A股这两年觉得宽基波动小,也有杠杆,把赚的钱很快的亏掉了大半。

21年开始的楼市大熊,

22年开始的A股大熊和中概大熊、医药大熊、消费大熊,

几乎让此前的有经验有实力的实战高手全军覆没。...

每次换月,要看是四周还是5周,10月到期是四周,三十多点不少了。而且对比前几个月,已经不包含分红了。反而是9月份还有3周,没有贴水了,但也没什么应对办法。除非像楼主一样退出,至少已经拿到贴水了。或者趁反弹适当投机卖一两手,如果下周大跌,贴水又回来了,就双击了。当然,我是不敢的,因为我是多做多错,不做不错。不能提前换了吗?我看9月贴水少,早就不持有9月了,后来10也明显缩小了,目前就只持有12和03的,反而有时候开空单适合开9月的,因为没有贴水,这里如果持有12,本是打算开12改成开09的空调对冲,理论上来说是不是应该更合适,有利可图?

水穷云起时

- Hello Earth

- Hello Earth

我们年化没法按交易日算吧?每次换月,要看是四周还是5周,10月到期是四周,三十多点不少了。而且对比前几个月,已经不包含分红了。

反而是9月份还有3周,没有贴水了,但也没什么应对办法。除非像楼主一样退出,至少已经拿到贴水了。或者趁反弹适当投机卖一两手,如果下周大跌,贴水又回来了,就双击了。当然,我是不敢的,因为我是多做多错,不做不错。

赞同来自: 一颗药丸 、Jifandailu 、songshubaba

楼主人很好。没办法,

很多时候,我们在反思自己时候,我们这个country管理者也得反思。

楼主其实靠工资收入已经是过上标准甚至中上等的中产阶级生活了,可是辛苦赚钱却在股市,在房市受挫。我们大多数人也是如此。

我想问问满身罗绮者,前几年提控制房价上涨,你们认真了吗?

股市注水制,毁灭财富,你们知道吗?

楼主和我们大部分的投资者都是老实人,我们有错,进入了这个行业。Motherland也有错,没有和它的大部...

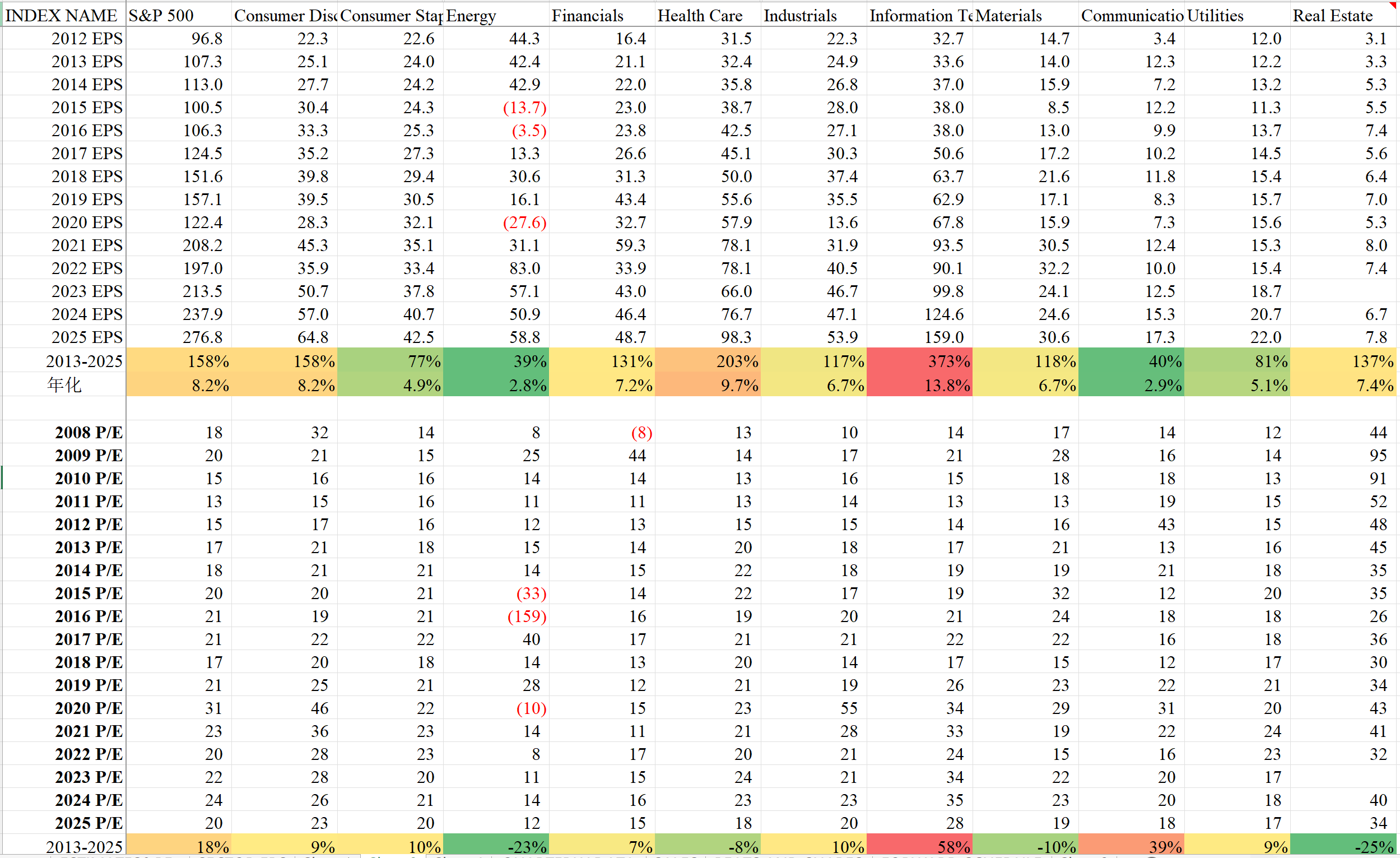

那边业绩稳,增长快,回购多,分红稳,公司赚钱多了也不受打压,

这边这几年IPO多,增发多,减持多,利润下滑,

最后就是大家资产都缩水,导致消费意愿下降很快。

苦了千千万万老百姓,肥了几千个大股东。

赞同来自: edvintracy 、tinayf 、XIAOHULI92 、意外的角落 、zsp950 、 、 、 、 、更多 »

楼主说的:饭对老实人好点的地方博弈市场一定是9个养一个,这不是努力可以改变的结果。如果赢家开个课堂,倾囊相授,全市场认真学习,那么到了一个新的平衡态,还是只有一个赢家。

我深表赞同,我这几天也在思考我们投资的主战场是不是真的不合适我们这种没有“天资”的人

赞同来自: apple2019 、孤独的长线客 、zddd10 、flyingzwc 、yssy7499 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

- 期指留了1手IM,成本2875点,多半是割在最低点了……

之前一个朴素的逻辑:宽基底部是能按7-8%逐步抬高的,之前确实也可以,去年破了。

那么退一步,IM虽然EPS没啥成长,但当他是一个10%的高股息的股票,他还是够格的吧。

起码是个宽基,波动比个股小,不至于董事长一句话就跌40%。

成本2875点,总归不能亏了吧,能自己养活自己了吧,每个月把贴水取出来应该可以的吧?

不用再往里面填钱了,可以每个月取点钱了,那就让他奔跑吧。

这时候最重要的是调整好心态,既然开始新的征途,就不要多想以前的事。

我是19年3月开的第1手,中证500在5425点,割肉时4533点,跌900点。

21-22年杠杆常年200%以上,看错了那么多次,没亏,还给你一个2875点的仓位,是不是已经很幸运了?

想一口吃个胖子,失败了,现在每天睡到12点59-13点05就自动醒了,这样下去人要完蛋的。

既然这个杠铃对我来说有点重,那就轻一点。

上去了也是要卖的,卖低了就卖低了,先回到正路上。

回到2018-2019年,跟着E大买基金的快乐日子。

- 中概ETF

中概也是这几点屡屡戳破下限的典型,KWEB最大跌幅85%……

要是2倍杠杆吃中概贴水不是早死了?

由于20年高位买房把基金卖了,后来一步一步补的,

所以现有仓位虽然套一些,算上之前的,总体还盈利很多。

这里面也犯了很多错,主要是一直补导致仓位过大。

现在的中概应该是跌无可跌,普遍扣除现金和投资后,10倍出头PE,

分子端利润有5-20%的增长,有大量回购,

分母端美联储也马上降了。

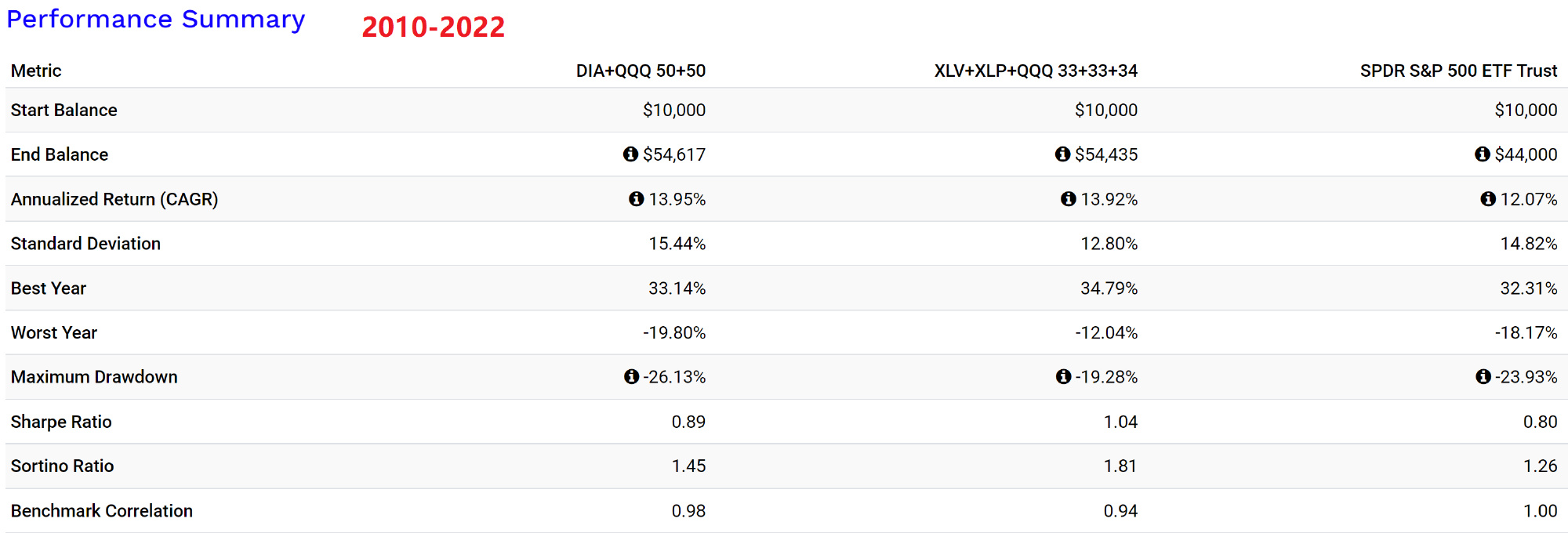

地产崩盘后的股市,在房价还没显著上涨时,有几年估值会比较低,

强如标普500,在2010-2012年,forward-PE只有13-15,回暖后基本20左右。

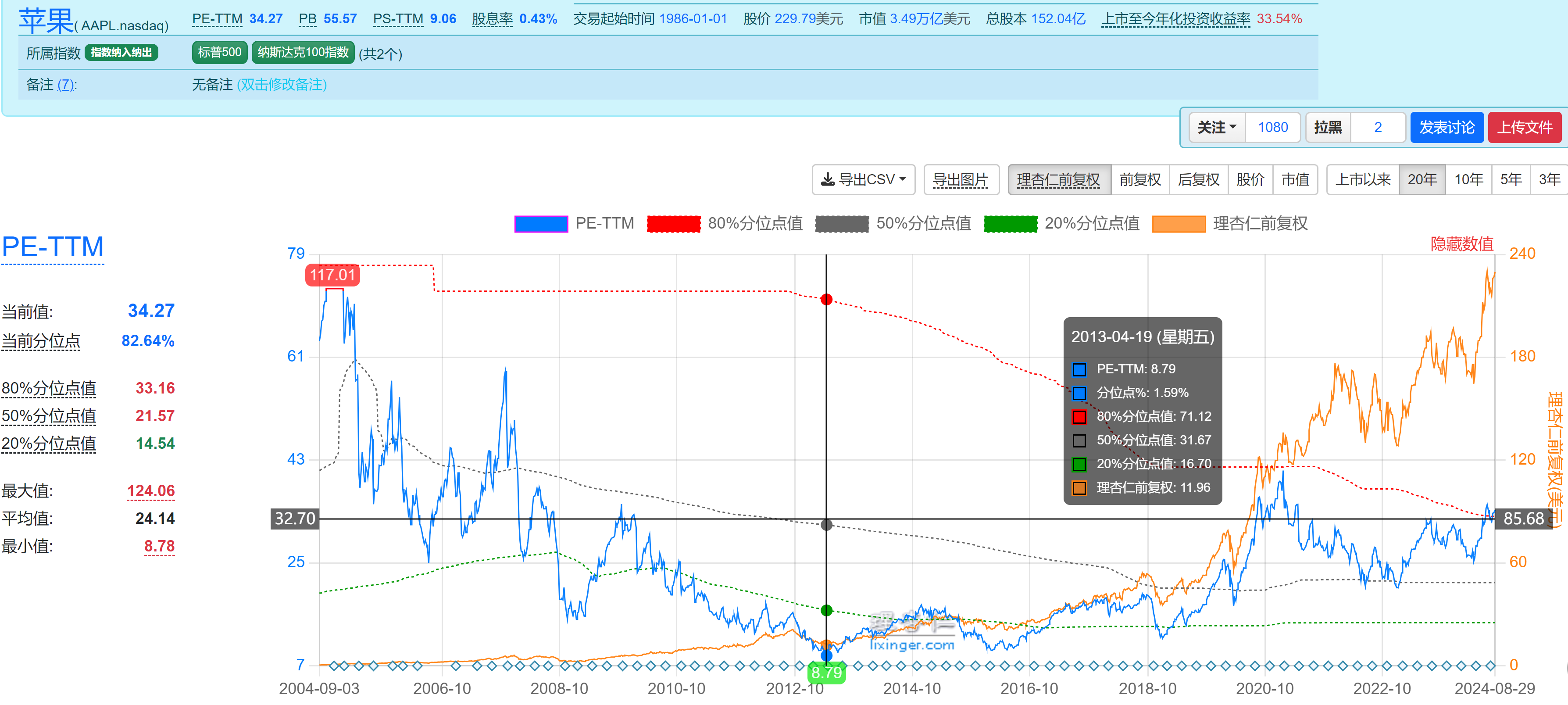

中概这几年可能类似2010-2012年的标普,苹果在那段时间也只有9-13倍,现在30倍。

- 已经敲出的中证1000雪球

到期就拿钱吧,算是现金…… - 标普医疗 XLV/000369

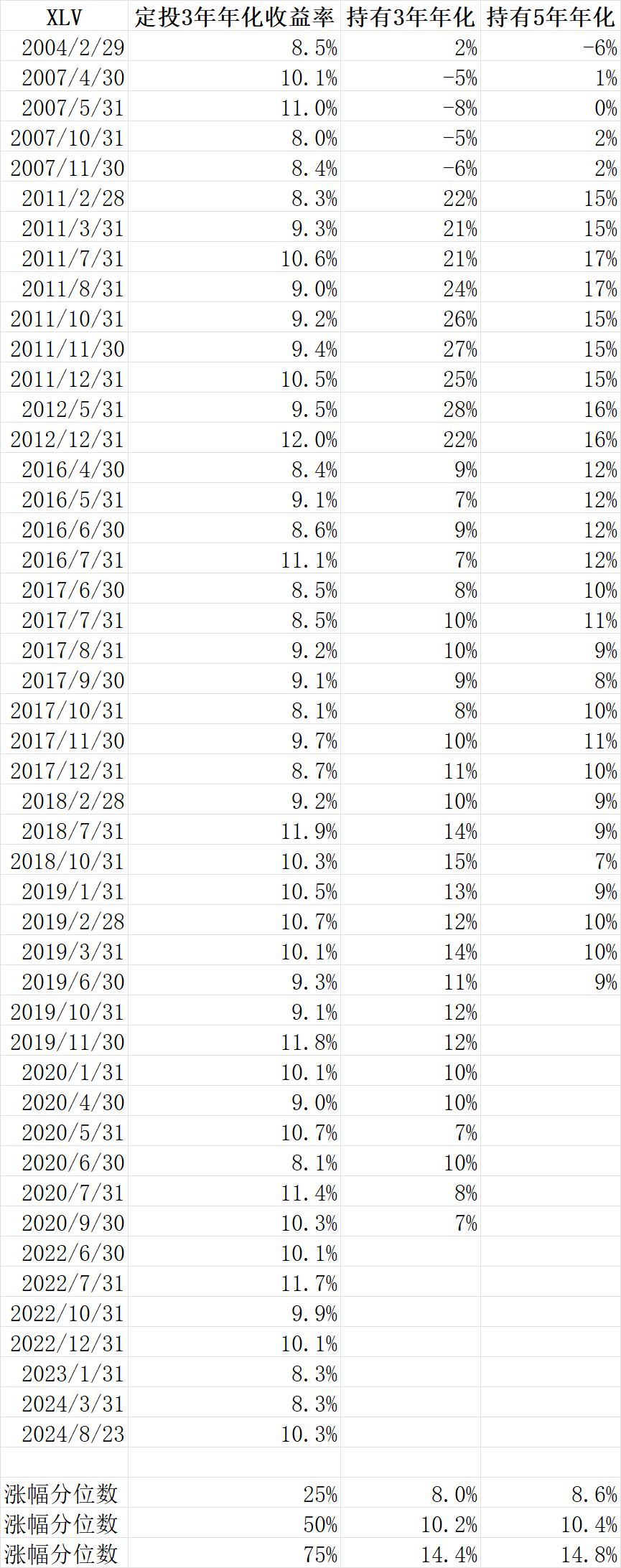

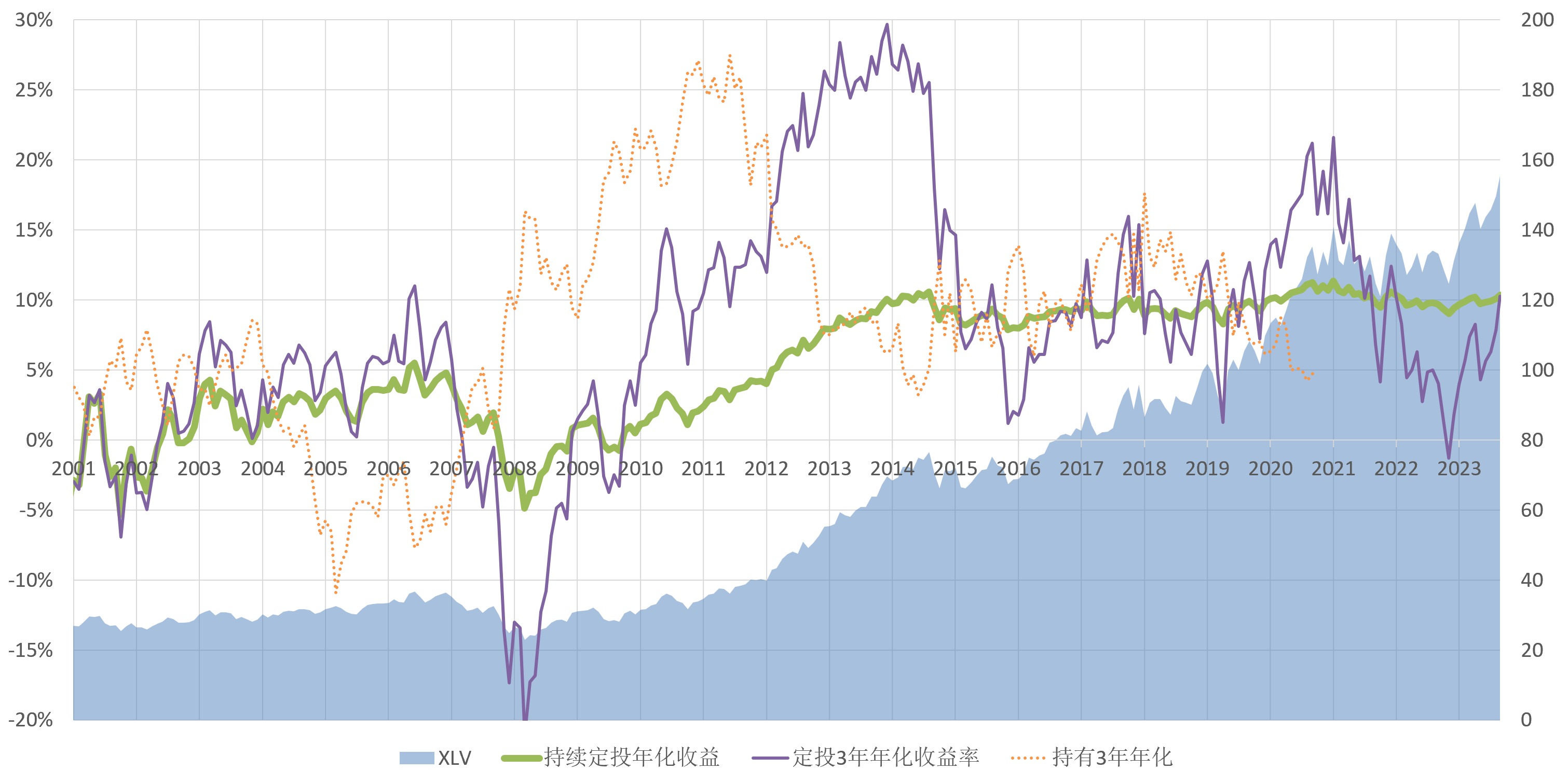

历史平均定投收益10%,三年定投收益当前是10%,回测显示,在类似水平买入,三年后年化回报,25%分位数8%,50%分位数10%。

当前美股只有XLV和XLP的三年定投收益在历史均值,其余都显著超过了,XLV性价比明显高于XLP。

这在美股是防守板块,forward-PE常年在18-20,目前19.5。

先用他顶仓位,如果美科技大幅回调,比如15%,那么XLV应该跌-5%以内,正好平衡过去。

- 某圈

大概九债一股配置,这里U吃息就常年15-20%,

产品搭配了以后几乎没有亏钱风险,有被盗和跑路风险。

总体来说,均衡配置,A股港股仓位偏大些,

虽然今年亏狠了,但回到了正道上,免得这次侥幸熬过去了,下次被爆头。

现在比去年年底配置合理多了,相关度低。

我这人太老实了,A股总体不适合老实人,老是要互摸口袋,摸口袋能力不行,那就多转到对老实人友好的地方。

对老实人友好的地方:买的只要不太贵,攒的越多,拿的越久,越能拿到历史平均回报。太贵的比如30倍的苹果,巴菲特在大力卖,我也不买这类资产就是了。

当前点位看,传统仓位年化应该10%应该有的,某圈20-40%有希望。

希望到明年这个时侯,进一步调整到位。

多少点位T的啊今天低开后把昨天开的三个空单平了,还是T的挺划算的,但后来还没怎么拉升就卖飞一手(2503很低具体点位就不说了),第二手(2412卖的也不高就不说了)再卖飞之后就不敢再动了怕出现731那样的大阳线,所以剩下的是拿住了,也还对付,这两手就无所谓了,千万别让我接回来,这要是还能让我合适的位置再接回来。。。那我可就不接了,不但不接可能还要考虑再卖一些了,免得又像上次731一样诱多了。。。再被反杀一次就难受了。。。

赞同来自: 我心飞扬33 、zddd10 、小新学理财 、老实的很 、乐鱼之乐 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

2024年8月28日:新的开始,在高概率高赔率的池子里躺楼主挺勤奋的,学习研究的挺多的,对我也颇有启发。但这次我有些不太认同,和楼主分享下

前几年的方法有问题,高杠杆单调一个期指吃贴水,水平也不行,运气也不好,碰到大熊市,最后还剩点利润,已经算幸运的了。

也没什么丢人的,很多水平远高于我的私募,我天天跟着他们学的,亏得比我还多。

人还是要找到适合自己的能力和状态的投资方法,

30岁有30岁的方法,40岁有40岁的方法。

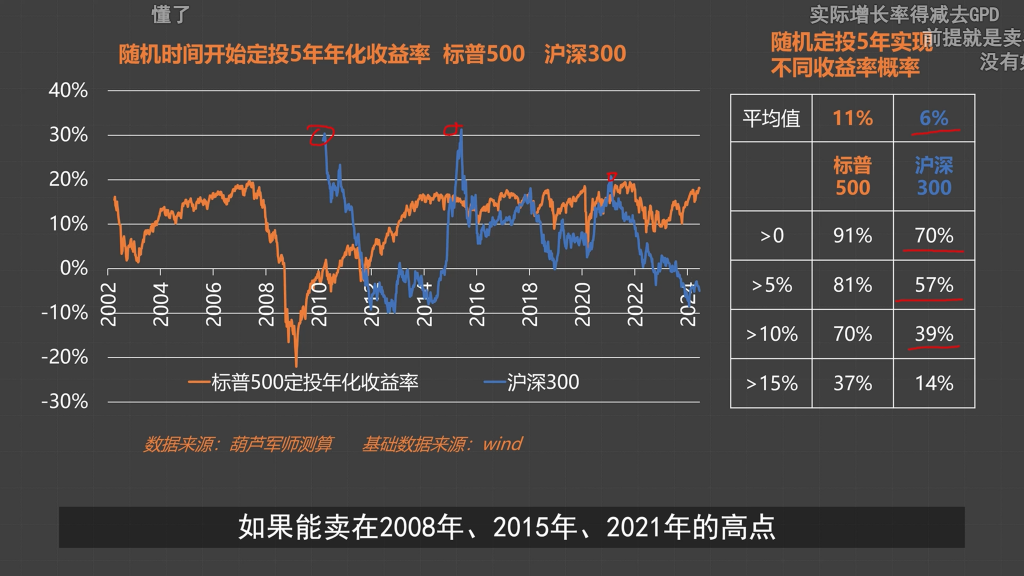

前阵子看到葫芦军师的一个计算:随机定投沪深300和标普50...

就站在当下点位,进行3年定投来说,我觉得沪深300可能会胜过标普500

关于定投我的观点是:

不能完全纯粹的无脑定投

1、不能完全不择时,要择大时,说白了就是点位上3000和3100不纠结,但是3000和5000点,还是有区别的,高估值区域就不能无脑定投了。

2、要注意止盈,然后可以把止盈的资本再均分,加大定投(这个之前嘉实基金请的台湾省定投教母有讲的更细一些,详情可搜)。因为不止盈的话,本金积累的越来越高,后面的定投起不到明显的平滑作用了,就不是定投了,时间长了变成了类似的一笔买入并持有了。

上面这些是理论依据,下面说沪深300和标普500的定投

结合上面两个依据,这个B站博主做的沪深300和标普500的定投比较就有些不“公平”。如楼主所说我国市场波动巨大。结合上面说的“择时”和“止盈”的策略,在这个测算里,沪深300定投操作中可能有相对更多是无效定投(即不该买的时候买了,或者没及时止盈),不止无效,简直是负效,而标普500的定投可能大部分都是有效定投(虽然他点位一直在涨,但是PE水平较稳定,高估阶段较少,当然我也没细致测算,凭印象主观判断的,不严谨)。所以结果,自然是我们要别他差。

楼主要是在这个测算里再加上个PE百分位和止盈标准的因子重测,可能沪深300的成绩会改善不少。

当然,楼主也说了,你就想要个省心省力的操作,要去关注PE百分位和止盈还是太累了,好那就测算一下历史上,在当前估值水平开始无脑定投沪深300的收益吧。我的意思是,定投一个低谷的“稍差”指数和一个高峰的“较优”指数,哪个胜率和赔率高?

2021年前,国内行情好的时候,基金公司做了很多类似于3000点下买入持有一年(三年)的胜率啊,3000点下定投一定时间的胜率和收益率等等的测算,数据都很可观。这种回测,可以说是后视镜,也可以说是在适合的时间做了适当的事。

就这些吧,啰嗦了不少,说的不对的地方楼主见谅。

赞同来自: liangzai2006 、超越大我 、孤独的长线客 、zddd10 、我本布衣 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

前几年的方法有问题,高杠杆单调一个期指吃贴水,水平也不行,运气也不好,碰到大熊市,最后还剩点利润,已经算幸运的了。

也没什么丢人的,很多水平远高于我的私募,我天天跟着他们学的,亏得比我还多。

人还是要找到适合自己的能力和状态的投资方法,

30岁有30岁的方法,40岁有40岁的方法。

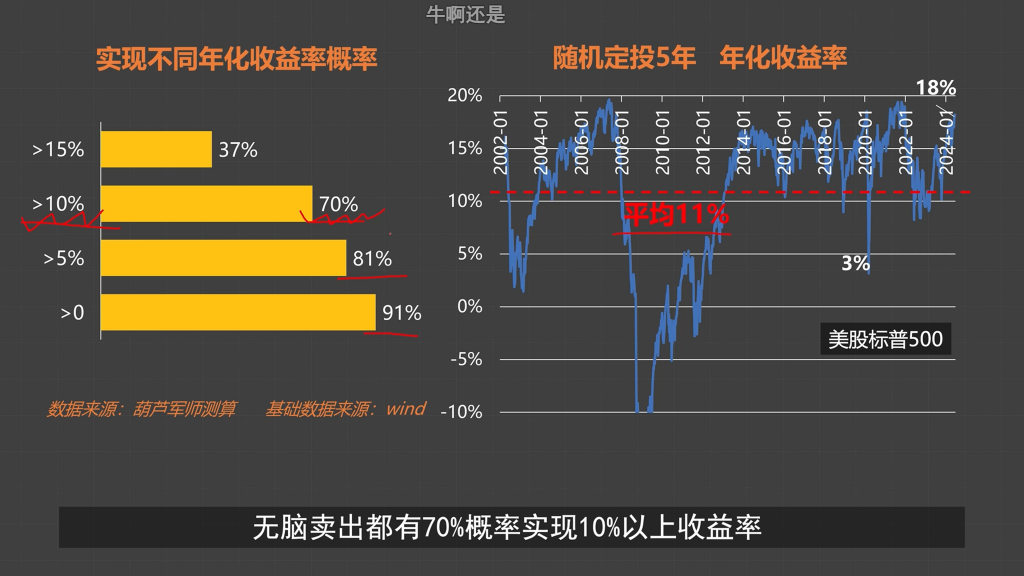

前阵子看到葫芦军师的一个计算:随机定投沪深300和标普500,5年后的收益分布。

https://www.bilibili.com/video/BV1WE421A7KM/?spm_id_from=333.999.0.0&vd_source=05ca14dc261f4aec946ea61081daeb9f

一下子惊醒了。

作为一个上班族,我只是朴素的希望:

现在省下一笔钱,没有花掉,买个资产,过了3年5年,

从概率上大概率是赚钱的,最好亏钱概率在10-15%以下,

从赔率上大概率能接近他的平均回报,比如10%年化。

这样攒10年20年,哪天我没有班上了,靠股息也能维持生活水平。

如果能找到5个这样的资产,相关性也不太高,分散配置,定期平衡,就极大概率能实现这个朴素的愿望。

标普500就符合要求:

定投5年亏钱概率9%,

70%概率能拿到10%以上回报。

沪深300就差很远了:

定投5年亏钱概率30%,这个亏损概率实在是太高了,5年了还有三分之一概率亏,我图个啥?

39%概率能拿到10%以上回报,这也属实有点惨淡。

而且高收益那个尖尖时间都非常短,1-2个月,错过了就没了,标普的高收益是平台。

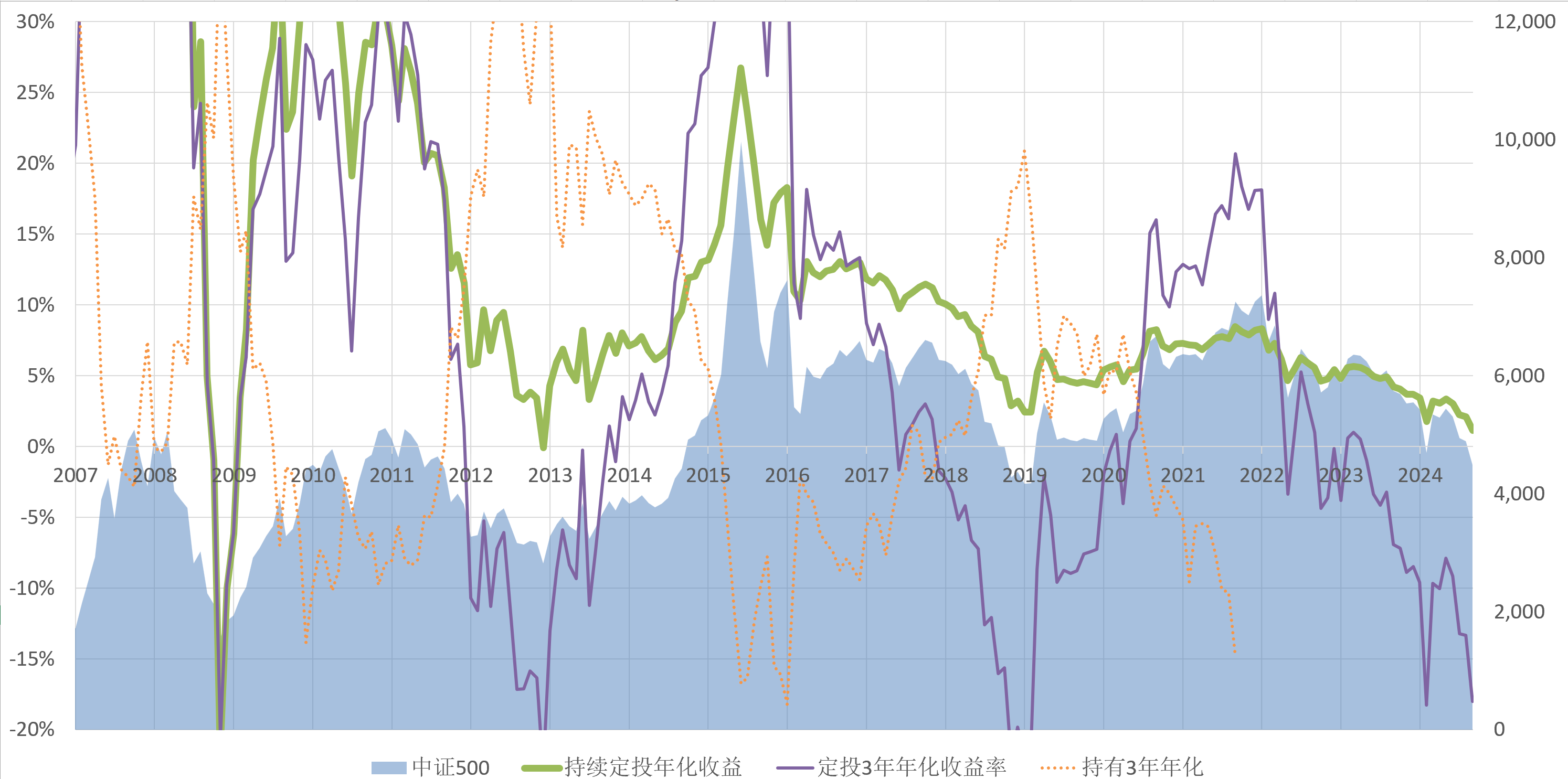

我自己也把数据跑了一下,结论是触目惊心的。

首先,测算三个定投年化收益:

- 持续定投的年化收益:就是一直无脑定投到现在,基本可以理解为这个资产的长期回报;

- 定投3年的年化收益,对于好资产,这个收益低的时候往往是好的买点,但最好别负的厉害,如果这个低点经常在0-5%之间,说明好资产最近表现一般,美女落难了,如果这个低点经常在-15%以下,说明这就是个扶不上墙的东西。

- 定投5年的年化收益,5年还经常负,真的伤人心了。

其次,计算两个年化收益:

- 任意时间点买入并持有3年的年化收益,亏钱的概率越小,这个资产胜率越高,赚大钱的概率越高,这个资产赔率越高。

- 任意时间点买入并持有5年的年化收益。

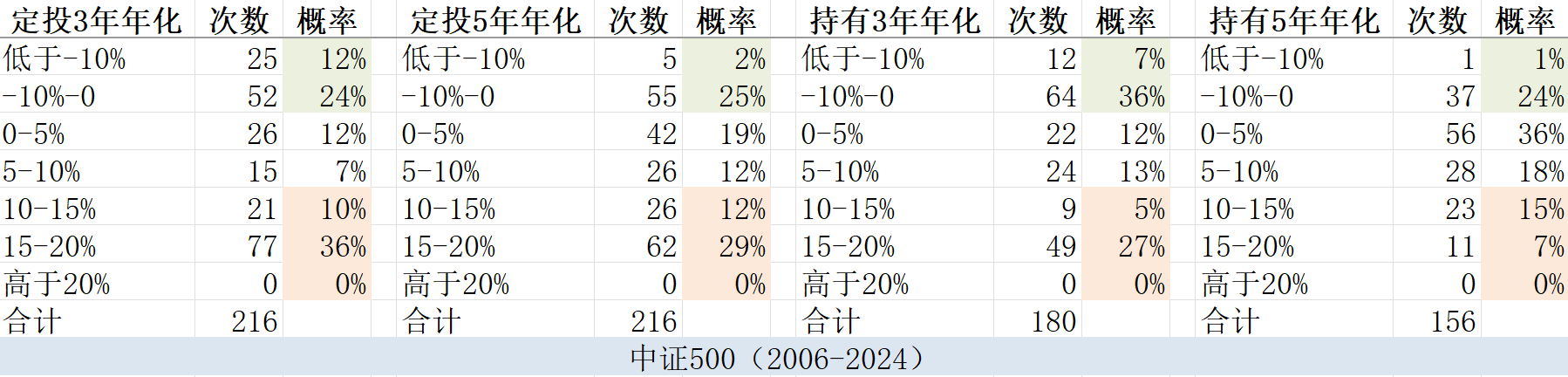

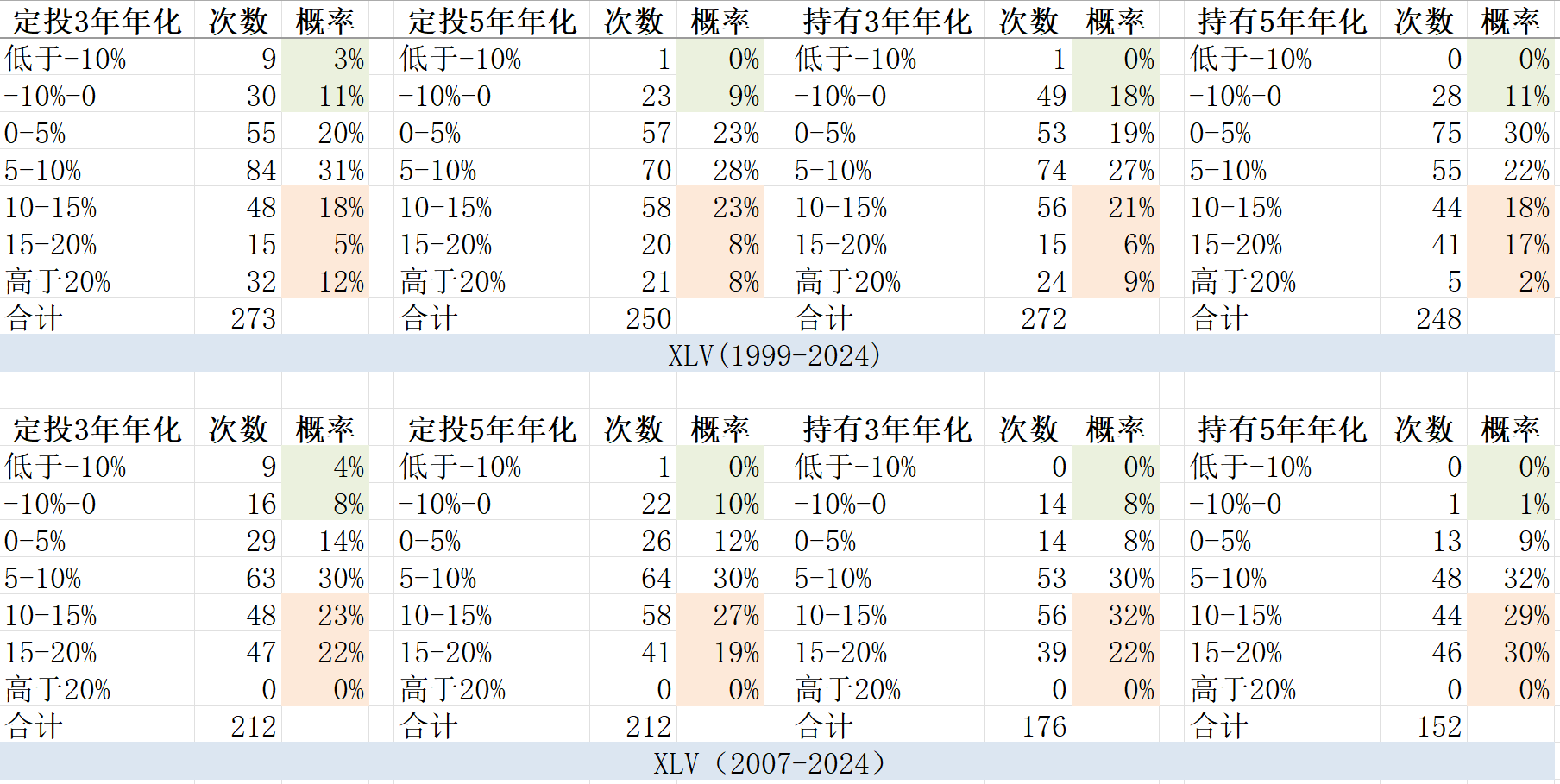

那我们比较一下中证500和标普医疗。

500定投3年,亏钱概率36%,年化超10%的概率为46%(2006-2024);

XLV定投3年,亏钱概率12%,年化超10%的概率为45%(2007-2024);

XLV定投3年,亏钱概率14%,年化超10%的概率为35%(1998-2024)。

500买入3年,亏钱概率42%,年化超10%的概率为32%(2006-2024);

XLV买入3年,亏钱概率 8%,年化超10%的概率为44%(2007-2024)。

都没计算股息,加上股息还能增加1.5-2%。

图形上,

一个上蹿下跳,3年定投年化经常干到-15%、-20%,高收益的时间很短暂。

一个习惯性优秀,3年定投年化大部分时间都在10%上下波动。

那么哪个买的时候不需要太高技巧,哪个买了以后过几年,睡得香,可预期的收益好,不言自明。

500买点很重要,卖点更重要,事实上,去掉14-15年,500只有2019年初买入并持有3年,实现了较好的收益,错过了这个时间,都很拉胯。

当然,你可能发现,500的3年定投,到了-15%以下,买入并持有3年,收益都很好,2008、2012、2018都是如此,目前就在这个时间点上,所以留的1手IM可能也会有表现。

一位老哥和我说过,美股占据了全球股市一半以上的市值,如果放弃了美股,就放弃了蓝星股市的最大贝塔。

经过使用这种方法的测试,

美股性价比较高的有:

纳指100 QQQ

标普500 SPY

标普科技 XLK

标普医疗 XLV

标普必须消费 XLP

国防航太 PPA

美股里面很像A股,可以淘汰的有:

标普金融

标普能源

SPY已经非常优秀,但是里面有类似于金融、能源这样A股化的行业,

我们剔除掉回撤大、长期回报低的行业,持有回撤小、回报高的行业ETF,就手动合成了一个标普增强。

数据表格我也上传了:通过网盘分享的文件:优质指数定投收益.xlsx

链接: https://pan.baidu.com/s/1HCtIscNHgsjppqym4wETrg 提取码: 2jhm

--来自百度网盘超级会员v9的分享

A股里面优秀的也计算了,对于这些ETF有研究的朋友,欢迎私信或者跟帖交流指正。

当前美股只有XLV和XLP的3年定投收益在历史均值附近,其他都显著高于均值,

我减仓IM之后先买了些XLV。

*圈我也配置了一些中低风险产品,发了几次被和谐了,含中量越高,赚钱难度越大。

赞同来自: hanbing0356

一直很敬佩楼主这五年多吹贴水的实盘展示5年前是IC,IC的贴水没这么大。他说过IC换IM多亏了不少,因为他换IM的时候,IM比IC高几百点,现在IM比IC低几十点。

翻了之前帖子,楼主2019年3月开始陆续买入十几手。表格成本平均在5300现在4500一手亏16万整体亏一百多。但这五年多十几手贴水起码应该有五六百万。应该是盈利三四百万的。楼主只盈利32万。这?

赞同来自: edvintracy

麻烦能讲讲 上一次没有贴水是哪个时间段吗?后续市场是怎么走的啊

我刚吃贴水的新手,现在特别担心贴水没了

谢谢您

年初那段时间,港股的建行股息率极高,当时集思录上有大佬提示过,当时IM换月基本没贴水。后面IM贴水来了就换回IM,我个人觉得IM贴水会长期存在的,市场上很多人做对标中证1000绝对收益的产品,因为在1000只股票里面找几个跑赢指数的股票不难.如果还是害怕IM没贴水就多找几个经常贴水的期货品种,我以后加仓就是这个方向。现在已持仓豆粕,迟点还会买铁矿石。

Aolin120 - 套利 期指 爱好者

翻了之前帖子,楼主2019年3月开始陆续买入十几手。表格成本平均在5300现在4500一手亏16万整体亏一百多。但这五年多十几手贴水起码应该有五六百万。应该是盈利三四百万的。楼主只盈利32万。这?

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号