盈亏的本质:投资的底层逻辑

1,主观意愿上长期看多指数,因此始终保持多头敞口大于空头敞口。2,客观上不可忽视指数长期下行或不涨的可能性以及黑天鹅事件对指数多头造成的严重打击。

3,利用期权保证长期多头敞口的同时下行风险可控。

4,保证在指数不涨或下跌时策略依然有现金流产生。

5,尽量限制交易频率,只在把握很大的时候进行择时交易。

武器库:指数多头期权组合

1,备兑组合(1),开仓逻辑

持有现货同时,卖出当月虚值度最接近2%的认购合约,并始终保持卖购在虚值状态。

(2),调仓逻辑

上涨:卖出认购合约变为实值后,平仓并卖出更高行权价的认购合约。

不涨:卖出认购合约价格不足20元时平仓,并从新卖出虚值度最接近2%的认购合约。

(3),组合特点

无杠杆,资金占用最大,但无保证金风险。

下跌时,卖购只能少部分抵消下行风险,对快速下跌的黑天鹅防范能力几乎为0。

不涨不跌时坐收卖购时间价值。

快速上涨时受卖购拖累追不上现货/期货。

2,偏多双卖

(1),开仓逻辑

同时卖出等数量的虚值一档认沽与认购合约,始终保持卖沽为实值状态,卖购为虚值状态。

(2),调仓逻辑

上涨:卖出认沽合约变虚值后,同步上移一档认沽与认购合约。

横盘:待认沽和认购合约价格不足20时平仓,以同样开仓逻辑开仓下月。

下跌:卖沽到期被套平移下月,卖购合约价格不足20后平仓,从新卖出虚一档认购合约。

不涨:卖出认购合约价格不足20元时平仓,并从新卖出虚值度最接近2%的认购合约。

(3),组合特点

有一定杠杆,有保证金风险,双卖有组合保证金。

不涨不跌时收益最高。

下跌时由于卖沽与卖购时间价值双双减少,因此对下行风险防范能力强于备兑组合。

上涨时,卖沽虽然赚delta,但是亏了theta,因此上涨时追不上现货。

遇到升波会拖累收益。

3,近月牛沽差

(1),开仓逻辑

卖出平值认沽合约,并买入等量深度虚值认沽合约。

(2),移仓逻辑

上涨或横盘时:看theta,若远月theta大于近月时,平仓获利当前合约并移仓远月。

下跌时:看内在价值,在保证内在价值不变的情况下寻找theta最高的合约,可以是当月也可以是下月。如果要下移,那么注意要保证下以后内在价值不减少,这样反弹时才能跟得上,可以通过增加合约数做到这点。

(3),组合特点

通过组合保证金可实现锁定保证金,到期前无保证金风险。

横盘时,随时间推移不断有theta收入。

对暴跌黑天鹅抵御能力强,也是获取超额的主要手段。

升波对组合稍微不利。

4,对角牛差

(1),开仓逻辑

买入远月最实值认购合约,卖出同等数量的近月虚一档认购合约。

(2),调仓逻辑

无论涨跌,远月深实值认购合约在到期前7天移仓下月,从新买入远月最实值的合约。

上涨:卖出虚值认购合约变为实值后,平仓并从新卖出虚一档认购合约。

不涨:卖出认购合约价格不足20元时平仓,并从新卖出虚值一档认购合约。

(3),组合特点

无组合保证金,资金效率较低。

远月深实值购时间价值损失较小,通过滚动卖出近月购可轻松补偿,但需注意流动性与滑点问题。

对暴跌黑天鹅抵御能力仅次于近月牛差。

应对亏损:移仓大法

卖沽被套怎么办1,平移

同行权价远月移仓,总保证金增加,如果扛到后面解套,那么移仓所有的保证金收入变为利润,属于以时间换空间的战法。如果相信指数长期上涨,那么就可以得到股价终将反弹的结论,因此卖沽死扛相对心理上更容易接受。缺点是随着行情如果向不利于你的方向越走越远,你的合约也越来越实,时间价值越来越少,到最后你的合约直接被摘了,那你也只能选择行权了。

2,下移

卖沽向较低的行权价移仓一般是净支出移仓,也就是说新的权利金收入无法覆盖平仓损失。但下移的好处在于股价反弹的盈亏平衡点也下移了,同时若要行权的话,接现货的价格也变低了。

3,等指派

如果开出卖沽后指数一路下跌,然后通过平移下移等方式吃了不少时间价值,在合适的点位上接入现货也不失为是一个还不错的选择。

4,加买沽

加一倍买沽,形成认沽价差组合,根据买沽的虚实程度有牛市认沽与熊市认沽两种,可根据对行情后续的判断调整买沽的虚实度。

加2倍买虚沽,形成认沽反比率价差,该组合属于做多波动率,可以在双方向都盈利,前提是价格波动足够大,其做空方向盈利无限大,做多方向盈利为权利金之差。

5,加卖购

组合变成双卖,属于做空波动率,可以在行情波动之间获利,震荡市中完全可以做到扭亏为盈。

卖购被套怎么办

1,平移

同行权价远月移仓,总保证金增加,如果扛到后面解套,那么移仓所有的保证金收入变为利润,属于以时间换空间的战法。与卖沽死扛到最后可行权不同,如果在股价低位卖购死扛的话可能真的会死,低位卖购一定要适时止损。

2,上移,保证金减少,但可以释放备兑组合的盈利空间。也可以想成计提损失再开一局,坚持这样做的好处是你最终总能在某张合约上获利。这也是回测做的比较多的一种策略,无脑做过去5年可比50ETF增强5%左右。

3, 双倍上移,保证金不减少,但组合变为比率价差,上涨趋势中搏回调,属于高阶玩法。好处是看准了加速回本,坏处就是看错了两倍速完蛋。

4,往更实值移

与双倍类似,由于看对方向实值回本更快,而且大涨阶段多爆跌,一次爆跌就可以抹平之前的亏损,也属于高阶玩法。

5,加买实值购

组合为认购牛差,锁住卖购的亏损,释放现货的盈利空间,适合认为股价将继续上涨的情况。由于变成两倍多头,若股价下跌损失也会比较惨重,实战中较少采用。

6, 加买更虚的购

组合为认购熊差,适合认为股价短期到顶,将要回调的情况。可先行平仓现货提取盈利,随后在市场回调后平仓熊差,两边都能赚钱。好处是先锁定保证金,再慢慢等股价跌回来,适合股价高位时用。

7, 加买2倍虚购

组合为反比率购,该组合通过牺牲了一部分下跌时的盈利,而释放了向上的空间,我认为是特别适合”牛回头“行情,即牛市中认为短期要回调,用卖购吃掉回调这部分利润,支付买权成本后平仓,此时手上就变成现货+2认购的杠杆组合,可在牛市的最后一冲中创造巨大盈利。

8,加卖沽

组合变成双卖,属于做空波动率,可以在行情波动之间获利,震荡市中完全可以做到扭亏为盈。

下跌:卖沽到期被套平移下月,卖购合约价格不足20后平仓,从新卖出虚一档认购合约。

不涨:卖出认购合约价格不足20元时平仓,并从新卖出虚值度最接近2%的认购合约。

请问这个认沽 认购合约价格不足”20“是什么意思

能不能以现在的300etf或者500etf 实际举个例子?

表述的意思是任何一个合约低于0.0020元吗?

我在建淞老师主贴中看到了偏多双卖,又在本贴中看到了偏多双卖,然后我的策略建淞老师也说是偏多双卖,所以我湖涂了,到底什么组合才是偏多双卖?建淞老师贴中的偏多双卖是:【偏多双卖=卖出近月实值认沽(持有到期或机动)+废纸买沽锁定保证金+卖出近月认购(机动),偏重卖方,兼顾对冲。】DrChase兄在本贴中的双卖是【同时卖出等数量的虚值一档认沽与认购合约,始终保持卖沽为实值状态,卖购为虚值状态。】我的策略...按我的理解,整个组合delta为正,就是偏多持仓,里面又有双卖,不就是偏多双卖嘛。我主仓也是9月卖沽5250,双卖则是一路变化,现在是小仓位8月4500购,4000沽。也是个偏多双卖组合 :D

补充一段:按照目前兄台自己的那个计划,持有40手5250沽+双卖宽跨组合,就是我心目中的偏多双卖组合。只不过你用的是9月合约,一般我们选近月。差别不大。我在建淞老师主贴中看到了偏多双卖,又在本贴中看到了偏多双卖,然后我的策略建淞老师也说是偏多双卖,所以我湖涂了,到底什么组合才是偏多双卖?

建淞老师贴中的偏多双卖是:【偏多双卖=卖出近月实值认沽(持有到期或机动)+废纸买沽锁定保证金+卖出近月认购(机动),偏重卖方,兼顾对冲。】

DrChase兄在本贴中的双卖是【同时卖出等数量的虚值一档认沽与认购合约,始终保持卖沽为实值状态,卖购为虚值状态。

】

我的策略是【卖沽5250+卖沟4400+卖沽4200】。

明显这三个策略不同,为什么都是偏多双卖啊。

我比较呆板,在我印象中,同一名称的策略应该是一个稳定的,大家都能听得懂的固定组合。如双卖策略是2条腿的组合(卖虚购+卖虚沽);偏多双卖是不是应该是一个3条腿的组合:其中一条腿是基础的多头仓位,第2条腿是卖虚购,第3条腿是卖虚沽。其中第2和第3腿是用来增强收益的。

楼主你好,请教个问题: 你的第二个武器偏多双卖的开仓逻辑是这样写的:“同时卖出等数量的虚值一档认沽与认购合约,始终保持卖沽为实值状态,卖购为虚值状态。” 我没搞明白是是,你不是说卖虚一档的认沽和虚一档的认购吗?为什么又说始终保持卖沽为实值状态。卖的虚沽怎么会是实值状态?请指教。越俎代庖,都是熟人,想必不会有误解。

考虑卖购存在的较大上行风险,因此用卖出实值沽或者深度实值沽就可以部分对冲这个阶段性风险。我们都知道一段持续上涨行情下,认购会持续溢价,造成空方账面“吃紧”,偏偏认沽也会溢价(抗跌),对于多头不利。此刻深度实值沽这个品种的优势就出来了。

其实兄台自己持有5250沽就可以印证这点。这一轮上涨,恰恰是5250沽阶段性成绩最好,比其他合约的获利程度都高。

赞同来自: neptunus 、xineric 、whinbunlee 、温不倒柔 、坚持存款更多 »

今天在平安期货开通好金融期权权限,期货公司不加收佣金,因此是15元/手,保证金在交易所基础上+1%。

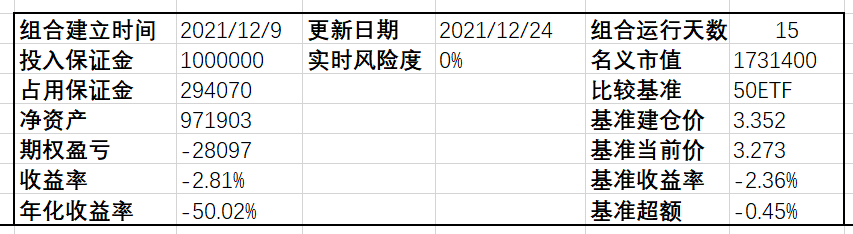

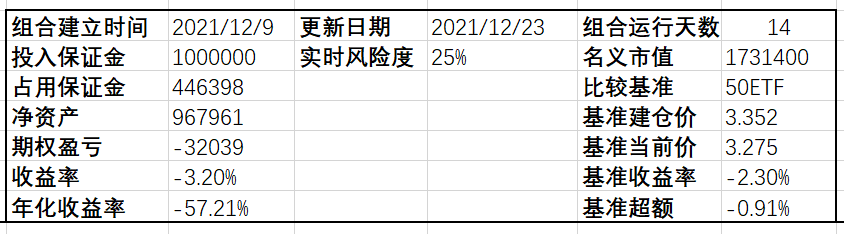

未来的交易策略是长持远月深实值购,在最远或次远月合约出现折价时移仓,同时根据趋势系统的提示择时卖出近月购。

仓位管理上,总资金量的10%拿来买认购,再预留10%用作卖购保证金,其余分散配置债基。

本质上是一个9债1购的升级版,多拿出10%的资金做卖方,争取做到一个收益增强。

赞同来自: whinbunlee 、坚持存款

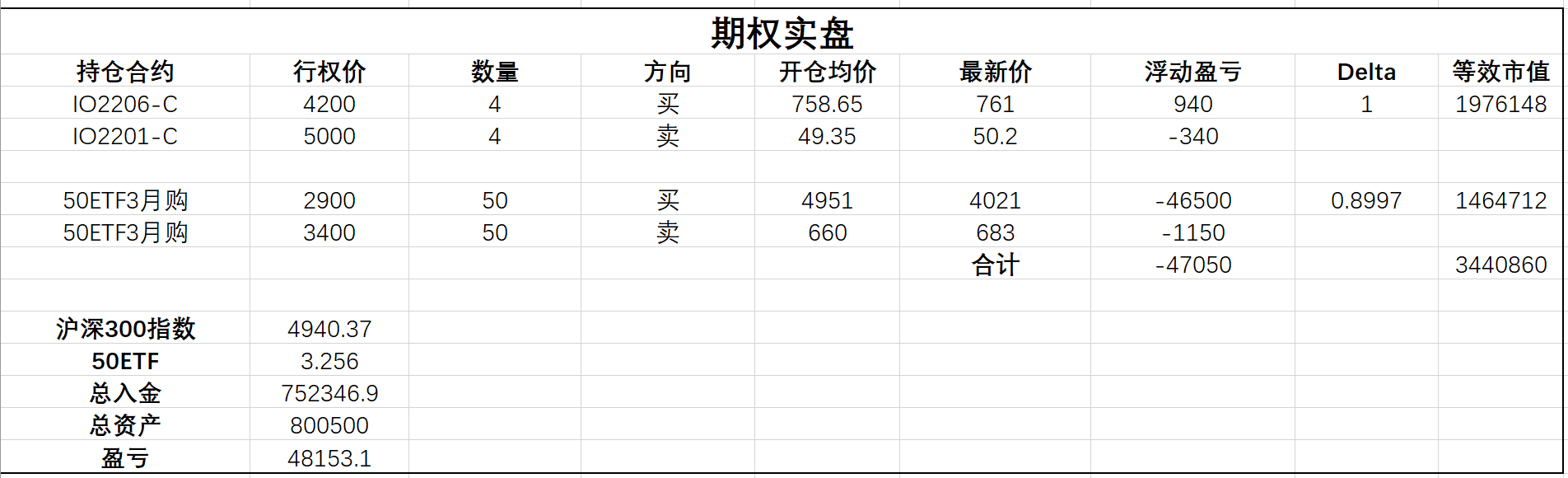

为啥风险度变成0了呢?因为今天把卖购平仓了,只剩60张9月深实值购。因为我的趋势系统看多,所以平仓了卖购,所幸卖购是以微赚的状态平仓的。

下周应该可以开始做IO了,ETF期权这边可能不会开新合约了。

赞同来自: coordinates 、chrisharn 、callput 、xf1973 、枫韵紫秋 、 、更多 »

兄早!我试着从理论角度分析一下(因为没有实战经验)。

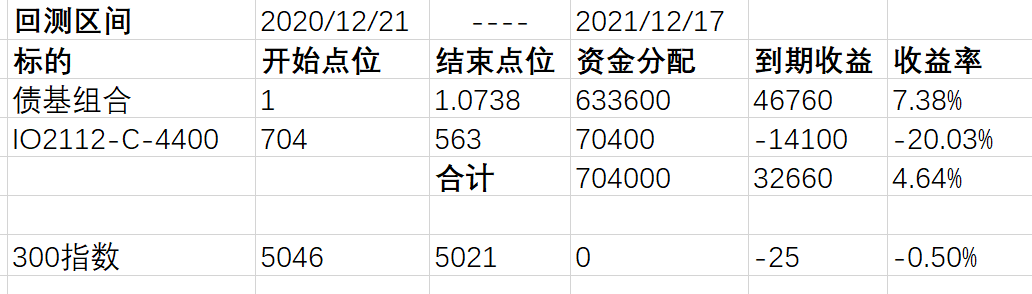

首先这张合约上市首日价格 = 704元,其中内在价值 = 5046 - 4400 = 646元,时间价值 = 704 - 646 = 58元。

最后一个交易日,300指数跌了25个点,也就是说理论上期权合约价格应该减少 58 + 25 = 83点,而实际上期权合约跌了141点,难么这额外的58点是怎么形成的呢?

由供需理论推导,认购合约的下跌是由于卖方太多,而买方不足导致的。可以想象,深实值认购合约的权力方若不想参与交割,就要在最后一天平掉合约,而在最后一天买深实值认购合约的人肯定很少,因为从博弈末日行情的角度讲,深实值期权都不是好的选择,除非这张合约折价足够多。

由此我想到两种解法:

1,至少提前1周甚至1个月移仓,作为深实值合约的买方我们实在没必要拖着不移仓,趁着theta曲线加速下拐之前移仓才是明智之举。

2,如果真的等到最后一天,那就趁折价前卖出一个浅实值购,双双行权,至少卖购的折价可以掉下一部分买购的折价。

赞同来自: neptunus 、nevermind2019 、chrisharn

看到一个很勤奋的你就对照出一个偷懒的我来了。

上周论坛出现一个帖子《实测,指数不跌,期权深度实值购也会大亏?》

我对这个案例做了分析,本来想写一篇公众号的,结果昨天在这里已经“泄露了天机”,文章就没有意义了。

我把保存的相关期权合约存续图发在你这里,给诸君参考,希望大家能明白远期合约的最终宿命和正确的使用方法,也希望能在后续的评述中看到包括楼主等众多同好的精彩思维展示!

说明:这是2020年12月21日上市本月17日到期清盘的超长期合约IO-2112-C-4400周线图。

那位网友给出的质疑原文是:

IO2112 4400购 从2020-12-21 到2021-12-17

沪深300指数微跌0.5%,从5046跌到5021,IO2112从704跌到563,跌了20%

可以看到指数在基本没跌的时候,期权深度实值购跌了20%

深度实值购一般时间价值很少,或者直接就为负,怎么会跌了这么多呢?

实值认购期权不要按照到期归0去理解,如果股价不变,你的实值认购只亏一个时间价值,内在价值你是可以通过平仓拿回来的。除非跌到你的实值购变虚值了(10%以上的跌幅),此时你能收回成本毫发无损已经战胜市场上99%的人了。

赞同来自: smallrain3 、晓月 、九九兰园 、西北望1969 、老韭菜neo 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

备兑卖购,备兑卖沽,对角价差可以并称为对期权新手最友好的三种策略,本质上是因为这三个策略可以在你完全不懂希腊字母的前提下获利。

新人比较好的进阶路线也是从备兑卖购开始(无需管理保证金能力),过渡到备兑卖沽(需要管理保证金能力),再过渡到对角价差(懂一点希腊字母+保证金管理能力)。

当我们有一定的期权基础知识以后,我们会意识到这三个策略核心逻辑是完全一样的:即通过始终保持多头的delta大于等于空头进而让gamma风险可控(拿着足额现金卖沽也叫风险可控),不断赚theta的钱。

到这里,我们就知道,作为卖方只要保证gamma风险可控,持续盈利就可以实现。那么更多复杂的卖方组合都可以纳入我们的武器库了,卖勒式,卖跨式,卖蝶式,卖铁鹰式等等,可惜我还没进阶到这个阶段,就不班门弄斧了,这部分还是留给jsl的大师们吧。

赞同来自: 冷血玩家 、集XFD 、callput 、壹玖捌 、搬砖背锅 、 、 、更多 »

1:由于ETF合约设置规则限制,5元以上以0.25元为升档原则,所以就出现你那个卖5250购聊胜于无的情况。实际如果合约宽度更低一些或者采用IO期权,你的推导成绩可能会更好一些。

2:但是,这种向上移仓的方法本身并不是一劳永逸的。今年1月份我自己有一个小仓位月季花组合就是采取你这个方法,一直用沽权向上移仓来对冲被套的卖购,最后在春节前移仓到了5750合约。当时是1份5750卖沽+2份5000卖购。回想一下就可以知道,一旦股价反转,5750沽可是被套在最高位置的。所以无论哪个策略都必须把股价方向的判断纳入才可以躲避灰犀牛的到来:)

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号