2 转债名为债,其实债性微弱得几可忽略,0.X%,1.X%年息是象征性的给了点,债总得有点利息吧!转债就是这样一种挂羊头卖狗肉的勾当。完全的股性。作为债,其实质价值与分离债相当,大约就70元左右,值得用100 以上购买吗?显然不值。虽有转股期权在,但有上限的,一般125到130%溢价时即有被强制接近面值赎回风险,因此转债在理论上看,大体结果是保本。运气好的保本,运气差的亏本,牛市保本,熊市亏本,气数已定,这样一个东西值得投资?

3 转债发行后,其正股即面临强大的价值稀释压力,巨量的转股使得正股股价上涨乏力,犹如大盘面临大小非一样。上涨乏力局面是长期的,因此想通过转股来获利退出十分困难,机会极为有限。所谓“下有保底,上不封顶”的说法,完全是一相情愿。

4 如果说股票上市出发点50%是恶意圈钱,50%是与投资股民分享企业发展,那么发转债70%是恶意圈钱,30%才是与投资人共享企业未来收益,因此想通过投资转债获益,可以说是与虎谋皮,一开始就处在危险境地了,你已经十分被动,上当局面已极难改变!

5 中国国情是特别缺少契约精神,不像西方人,契约精神是其文化源泉,已经融入西人骨髓里了。(圣经书名就叫旧约,新约),中国特色是以孔孟之道为幌子,骨子里崇尚厚黑学和血酬定律,认同潜规则。国人从心底里藐视契约。由于语言表达具有模糊性,转债条文有可作多样性解释的基础,发债人为自身利益最后必做有利于他的解释,而转债如出现解读分歧,投资人必处于被动弱势地位,违约成本低,维权成本相当高。转债确是一个陷阱,投资人作为乌合之众,发债人以逸待劳即可大获全胜!

6 转债持有人大多因为最初对其风险缺少足够认识,仓位不自觉中加大了,(人们对股票的风险都有了比较多的认识,仓位比较谨慎,股票占总资产的比重会做严格控制)但由于转债这个“债”字,投资人容易被迷惑因而失去一些警惕,仓位放大了,结果损失的绝对值并不小。

7 买转债真的不如买正股:打个比喻:穿着雨衣走路感觉又如何?不爽!又像用手拾田螺,原来很拿手的,如果改用筷子间接夹来,感觉肯定不爽啊。看好正股就应该买正股,可转债投资则如穿雨衣之类。不爽!一言以蔽之,转债不值得投资。

不投资转债,并不排除申购套利,套利则可,投资则不可。

推而广之,那些可转债基金当然也不值得投资了。

基于上述考虑,可转债已从俺的投资标的中剔除。

转债近期好像蠢蠢欲动,你可要小心啊!

ylxwyj - 承认未知 & 用数据说话

赞同来自: apple2019 、闲人深海 、倚海听涛 、车匪路霸 、知识化为力量 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

一、为什么值得投资?

1、对于大多数散户而言,可转债的贝塔收益率高,且回撤更小;因此长期持有的心态会比较好。

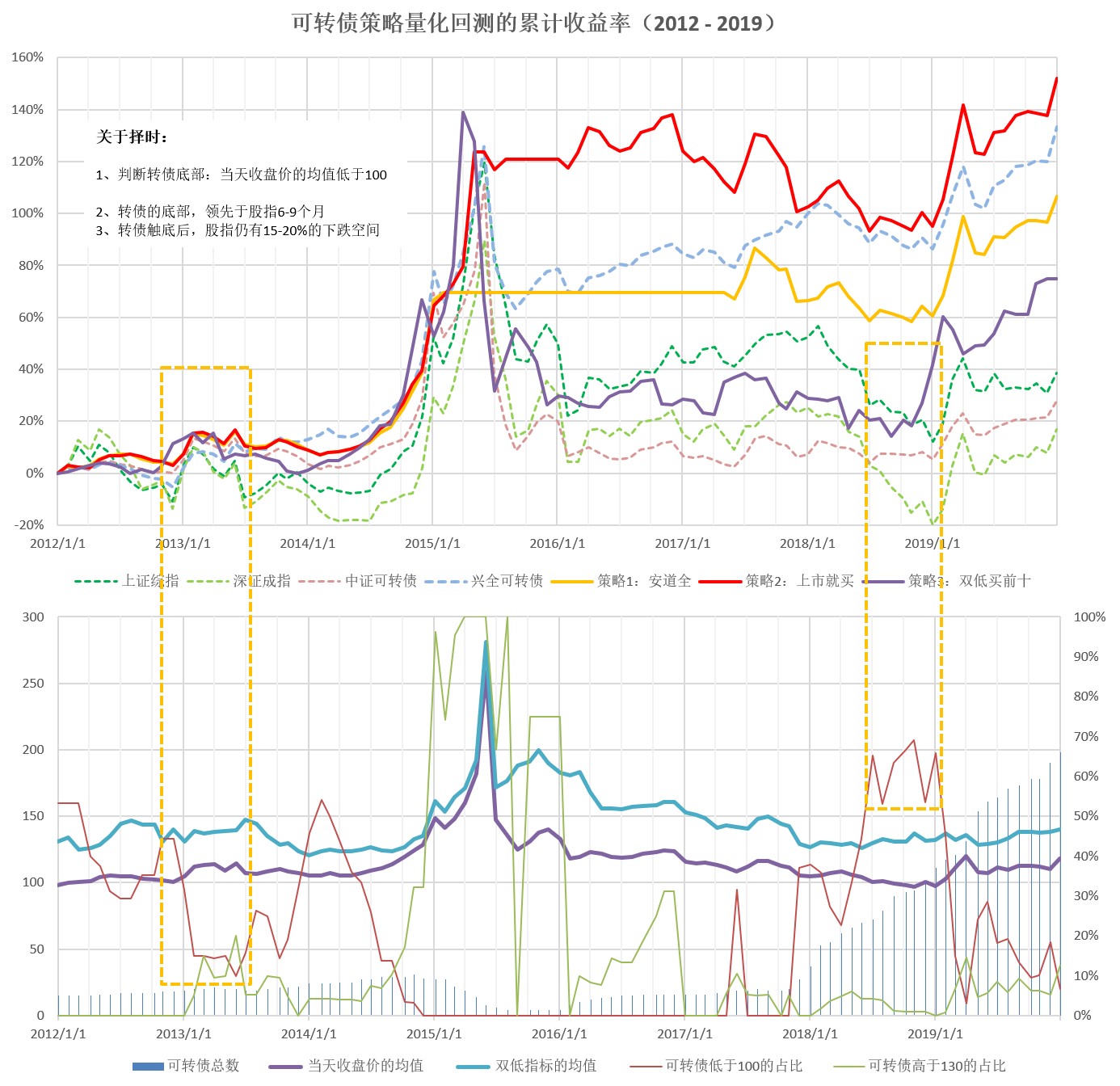

2012.01-2019.12,中证800的年化收益率是7%,夏普比率 0.13;兴全可转债基金的年化收益率是11%,夏普比率是0.7。(没有统计到今天的原因是我之前的帖子是今年年初写的,懒得更新今年的数据,因为短期收益对长期的影响相对有限。)

2、可转债投资者的利益诉求与上市公司大股东的利益一致。

上市公司大股东不想支付可转债利息,可转债的散户投资者也看不上那一丁点的可转债利息,大家齐心合力想上转股,到二级市场割韭菜。越是烂公司,越是这个想法,嘿嘿。反倒是中石化和银行,想着付利息,弄得大家都不开心。从这一点说,可转债的投资者,无论大小都不厚道;但也没啥,厚不厚道和赚不赚钱没关系。虽然,现在股市投资在全球倡导ESG,哈哈哈

3、可转债的市场整体底部比股市容易判断。

按策略择时,@海阔天空yu 的历史经验:- 50%的转债面值低于100,建仓并满仓:2012年1月1日、2018年6月15日。股市比较难,但也不是完全没有依据,后面会说。

4、按德隆专家的三知道原则,心里大概有谱。

亏多少:如果建立的转债组合在100价位买入,比较倒霉的情况可能跌倒85?最大回撤15%?

赚多少:还是按组合130作为卖出价格计算,可能赚30%;盈亏比大概是2:1

多长时间赚到:从历史看,单个可转债的存续期大概3年。按30%算年化收益率,正好是9-10%;这个也就是前面说的可转债资产的贝塔收益。

所以,买入的价格很重要啊!!

二、怎么投资可转债

1、宏观要择时:

1)现在还没到大举建仓的时候。

a)按@盛唐风物的帖子,昨天的可转债溢价率刚刚从高位回到均值以下;

b)按@海阔天空yu的历史经验,300多只可转债的中位数价格在112元,距离100还很远;

c)虽然转股溢价率出现了显著下跌,但由于股票对于国债的相对收益在今年7月以后一直处于高位,未来股市下行的风险较大,股市的Beta下行会拖拽可转债价格下行。(如下图所示)

2)大概率应该在股市下跌的后半段入场,并兼顾上面说的可转债溢价率的分位数和可转债价格的中位数。(股市继续下行且可转债趴底,历史情景参看下图黄色虚框阶段)

2、具体策略上,看个人的Alpha能力。

不想操心的话,为了拿个可转债的Beta,兴全可转债就挺好。

有本事的,做双低也好,做低溢价也好,只要有能长期稳定赚到超基准的本事,就干自己的。比如,我有朋友(我不会,没这本事),做可转债的流动性交易,类似剥头皮或者网格,每年能贡献20%+的Alpha,就很好。如果没有这个能力,就少折腾吧,可转债贝塔就挺好的。

最后一句话,可转债值得投资,但重仓的时机还要等待。

hzhdj

- 2001年9月开始股票交易,03年外汇,04年期货,一路亏到2007年,2008年期货开始持续盈利,2014年开始垃圾债券交易,2019重点可转债!2020从重仓可转债转到股票,2021误入中国地产债!目前,90%财富被民企地产债收割!

- 2001年9月开始股票交易,03年外汇,04年期货,一路亏到2007年,2008年期货开始持续盈利,2014年开始垃圾债券交易,2019重点可转债!2020从重仓可转债转到股票,2021误入中国地产债!目前,90%财富被民企地产债收割!

赞同来自: 熊爸 、熊少非 、sneakingbear 、justice110 、raymondshen 、 、更多 »

赞同来自: 小猫50128015 、丁元英富源金融 、刘文武 、劲宇 、xyzhero 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

可转债发行人有强烈的促成转股的意愿,特别是自己感受到危机的时候!

========================1、如果是牛市,转债跟随股价上涨,持股持债都赚钱;

2、如果是熊市,股价下跌, 上市公司为避免还钱,主动下调转股价,持股者暴亏,持债者保本或微赚。

3、前两条都不满足的情况下,可转债到期还钱,最差年华收益也有2%。

4、最后再谈违约,真到那个时候持股者已经亏成渣了,转债违约尚未出现,发生概率极低。

当然,第1、2两条不能兼得,享受股价上涨的超额收益,就得放弃债性保护;想要债性保护和下调转股价惊喜,就得放弃股性收益。

你们去看看那一堆垃圾股转债,如果在转债上市当天同时买入转债和正股,转债的收益几乎超过股票30%,几乎没有亏损的。

比较好的策略是:同时持有好股票+垃圾股转债组合。

赞同来自: 何处相思

但这个不是没有代价的,代价就是发转债的公司多数比较差,在极端环境中转债存在本金损失的风险。买转债的人不要只看到利益。

总体来说,在目前不断下行的环境中,我是不会去买转债的。我觉得买转债的人,跟买p2p的人,很像。

daxian100

- 知行合一

- 知行合一

赞同来自: 小羿是我呀 、lianyedong 、yujian99

如果都是平安,招行这样的公司发转债,那要开心死了。

赞同来自: 花园小琴 、自然弃执 、白金牛 、lianyedong 、coolroysai 、 、 、更多 »

之所以有这样的疑问,是因为忽略了可转债的一个根本属性,可转债的全称是可转换公司债券,意思是可以转换成上市公司股票的债券,事实上大部分上市公司发行的转债最后基本上通过强制赎回条款被强制转换成了上市公司的股票,这些股票最后都流通到了股市里,所以最后的买单人是股民,(套用150022投资人的一句话)转债投资者最终是靠喝股民的血赚钱的!

转债现在个人已经没办法上杠杆,全仓买入转债总比全仓买入股票损失小点,可以抑制住投机冲动。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号