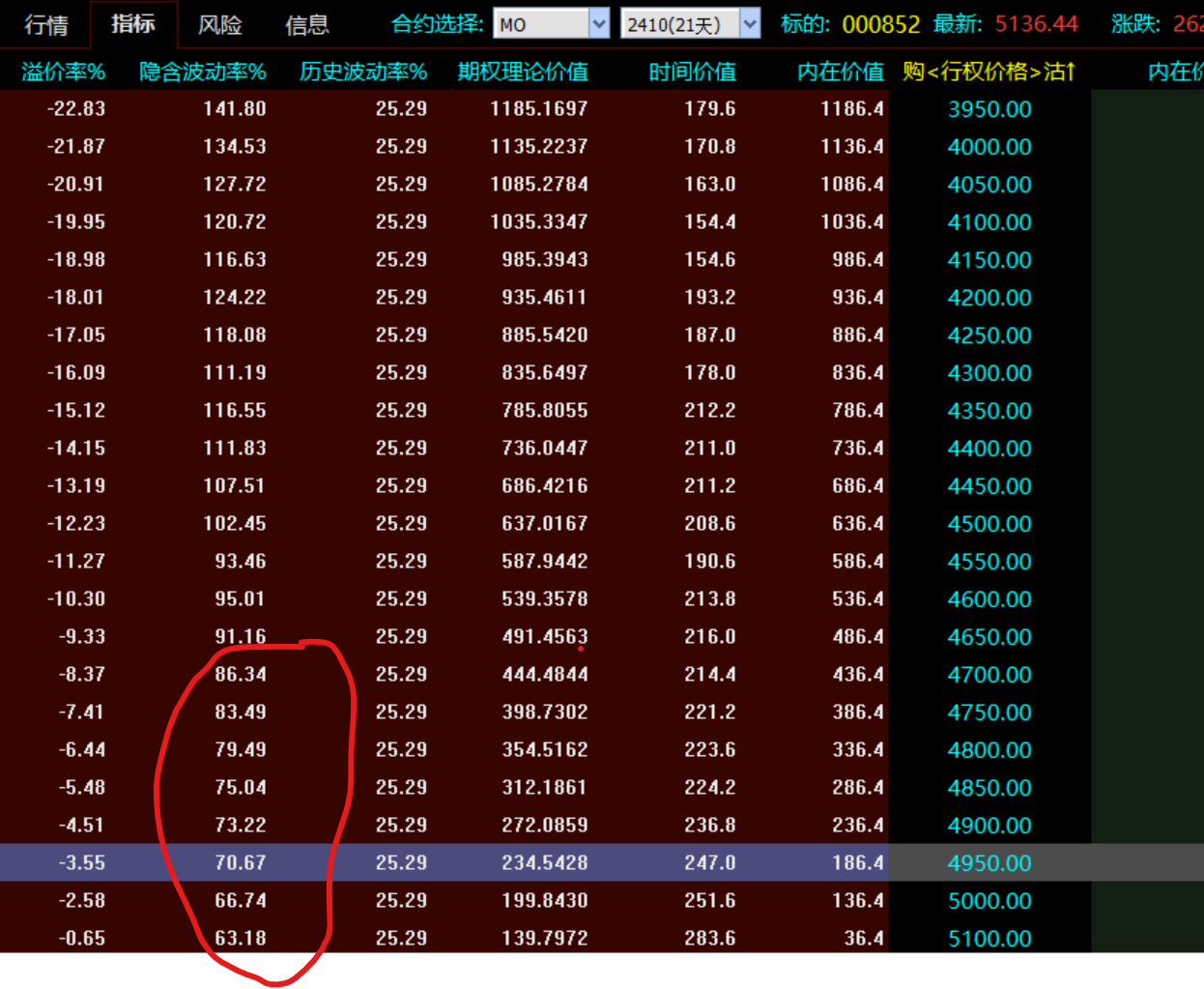

还剩9个交易日,

如果波动率还这么高,

我就要卖狗了!

我来给多头提供流动性,

大家看我笑话吧。

就怕开盘没机会,

IV就直接跌回去了。

====================

帖子转到这里来了:

https://www.jisilu.cn/question/501008

赞同来自: hanbing0356 、我咋办 、hegywor 、坚持存款

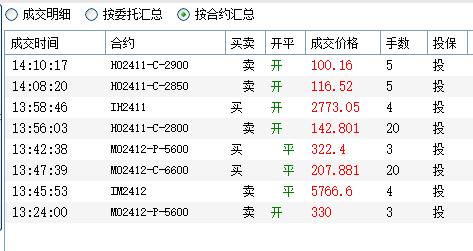

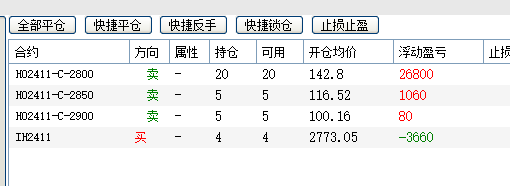

8手卖沽权利金只剩下7万多,15手深度价内卖购,相当于750万空头,多头ETF500万,9月30日收盘净空头250多万,哪有不诚实? 10月8日暴涨开盘,账户合计亏损20多万,期货账户亏损70多万,现货赚50万,我早上还往期货账户里打了50万现金,只不过后来下跌赚回来了,用不上了而已。谢谢楼主的解释,刚刚又看了一下关于楼主此次操作所有的帖子,我个人的感觉是,楼主本意的确是看空,而不是备兑开仓,如果是备兑开仓的话,卖购期权的仓位显然是过重了。楼主之所以会持有现货,是为了为卖购开仓所服务的,换而言之,楼主就是想用卖购开仓来做空,而持有现货,纯粹只是为了服务于这一目标。这是因为,当股指一直上涨,卖购开仓需要不停的补充保证金,如果这时候持有现货,那么现货的价值也在增长,未来在极端情况下,甚至可以卖出这部分已经增长的现货来冲抵保证金。此外,我对于刚刚因为没有完全理解楼主的操作思路而误解楼主,深表抱歉。

赞同来自: yuanhu 、muziyo 、不虚不实 、npc小许 、wjl127411更多 »

楼主备兑开仓的策略在之前的暴涨行情中是个很不错的策略,这个策略,只要保证保证金充足,是不怕涨的(如果继续涨,反正现货到期可以以更高的价格卖出),但是这个策略怕跌,如果真的暴跌了,那么卖购对现货的保护是不足的。因此这个策略其实是个看多的策略。但是楼主却取了个看空的标题,这种哗众取宠,不真诚的行为,让人感觉很不舒服。8手卖沽权利金只剩下7万多,

15手深度价内卖购,

相当于750万空头,

多头ETF500万,

9月30日收盘净空头250多万,

哪有不诚实?

10月8日暴涨开盘,

账户合计亏损20多万,

期货账户亏损70多万,

现货赚50万,

我早上还往期货账户里打了50万现金,

只不过后来下跌赚回来了,

用不上了而已。

赞同来自: youyylv 、songshubaba 、坚持存款

今天继续加了两手,然后平一手(操作错了平搞成开了) 和节前的两手卖购打平了。 备注:所有买购都有买购底仓或者看多期货底仓回头来看 10月8日 MO-C6300在仅有9个交易交割的情况下,居然900点,买这个期权要中证1000在10月18日前大于7200,才能赚钱,这太疯狂了!!!

希腊字母其实没啥意义,delta预测有效的前提是波动率符合正态随机分布,且波动率具有延续性,但股市明显是肥尾分布,波动率符合均值回归特性。卖期权,也就在大家都癫狂的时候下手有点机会,因为大波动一般由一些稀有事件触发,会导致期权定价明显偏高,持续的时间一般很短,控制仓位或对冲的情况下,计算出盈亏价格区间机械执行就好了,等待波动率的均值回归。我也测试了很多指数,排除涨停情况,指数涨跌没有预测性。就是...应该是价格运动几何布朗运动吧,波动率假设一般是恒定的,做市商如果用的bs公式应该会比较简单。波动率随机的话,是现实情况,但输入程序报价会跳跃性很大。做市商报价应该准备多个波动率假设,以及极端假设,但在某个时段某个区域,应该相对稳定的。现在这种情况,估计尽量往大的波动率报价,避免被挤兑,

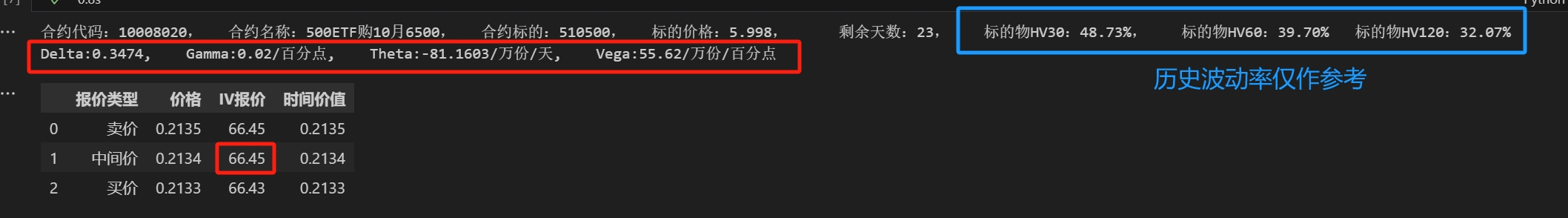

首先不是大佬哈,只是大家平等的交流交流,不能保证权威和正确。确实用IV更合理,不过很多软件用的是历史波动率,比如文华,我问了客服股指用的是历史波动率,可能也是约定俗成的搞法。

然后我说下我的看法。我认为一些软件中的希腊字计算是错误的。因为按照BS模型计算,合约的希腊值应当依赖IV,而不是历史波动率计算的。

这里以10008020(沪市500ETF10月6500C)为例。在汇点软件以历史波动率33为参数,计算出来的Delta值是18%;而我自己以IV66为参数,计算出来的是34。

之前的评论已经提到IV表达了当...

我觉得高波动率行情下,用历史波动率而不是隐含波动率去计算Delta

- 对于深度实值实值期权,因为delta高可能误差不是特别大

- 对于虚值期权,相当于波动率低估,也会低估delta,从而低估风险敞口

对的,我觉得吧,双卖算是一种波动率交易。做波动率交易的话,至少至少要把delta管理好,任何时候都要可控,不能做到绝对中性也至少做到大致中性吧。。。有道理,我这轮亏损也是没想明白这个问题,这个动态对冲delta没个交易系统是真不方便

赞同来自: 坚持存款

主要担心极端风险不可控是吧?对的,我觉得吧,双卖算是一种波动率交易。做波动率交易的话,至少至少要把delta管理好,任何时候都要可控,不能做到绝对中性也至少做到大致中性吧。。。

ericlule - 满招损 谦受益

换个思路 股债翘翘板 现在情况1.股票升波(飙车级) 2.利率中枢下降 3.后面演化肯定是股票降波 时间问题最后一个天也清了一些大网,配入一些长债基

想吃这个波 一是双卖 风险巨大 二是变种

第一个变种是空股指多etf 但是etf叶溢价了 失败

第二个变种 是买入长债 股票暴涨(升波)导致了长债的挤出 而利率中枢和趋势都是下降的 也就是说指导利率和债券价格背离了 当股市波动率下降 债券挤出效应会大大减弱 那么如果买入债券 就相当于做空...

按照现在隐波,如果一直保持高位,做跨式双卖滚动换月,感觉应该能吃到一些。如果节后即筑顶,则可能本月就能吃到,如果先冲后筑顶,那么大概率下个月的隐波不会下降太多,换月还能吃一次期权费,就好比一直用高贴水滚动吃。请指正。谈不上指正。我从不做双卖。。。

散户能聪明过做市商?人家吃的是正太分布的饭,如果遇到肥尾是他的bonus。但如果当成自己的bonus那就血崩了做市商的执行者是博士,程序,金融原理,数据优势当然牛逼。可惜,他们的领导未必是博士,他们的钱未必不会被绑着的手脚扭曲。尊重做市商,但聪明未必赚钱。因为他们的首要目的也未必是赚钱,而是为了年终报告让一层层打工人过得去。

williamkang - 坚持每天翻墙健身,兼听则明

我期权长期做下来感觉所有策略都是给做市商送钱的,波动率大自然有大的道理。散户能聪明过做市商?人家吃的是正太分布的饭,如果遇到肥尾是他的bonus。但如果当成自己的bonus那就血崩了

昨天就把吃贴水的IM平了换了不怎么溢价的ETF和一些股票和转债,把严重溢价的etf卖了,还整体减仓5%,但下午还是傻眼了。

昨天就把吃贴水的IM平了换了不怎么溢价的ETF和一些股票和转债,把严重溢价的etf卖了,还整体减仓5%,但下午还是傻眼了。

赞同来自: 坚持存款

首先不是大佬哈,只是大家平等的交流交流,不能保证权威和正确。按照现在隐波,如果一直保持高位,做跨式双卖滚动换月,感觉应该能吃到一些。如果节后即筑顶,则可能本月就能吃到,如果先冲后筑顶,那么大概率下个月的隐波不会下降太多,换月还能吃一次期权费,就好比一直用高贴水滚动吃。请指正。

然后我说下我的看法。我认为一些软件中的希腊字计算是错误的。因为按照BS模型计算,合约的希腊值应当依赖IV,而不是历史波动率计算的。

这里以10008020(沪市500ETF10月6500C)为例。在汇点软件以历史波动率33为参数,计算出来的Delta值是18%;而我自己以IV66为参数,计算出来的是34。

之前的评论已经提到IV表达了当...

赞同来自: shasta 、xjpmax 、Taooo 、坚持存款

大佬顺便请教你个问题,我们一般用delta度量期权持仓相对于标的价格变化的风险暴露,首先不是大佬哈,只是大家平等的交流交流,不能保证权威和正确。

- 行情软件里的delta也是在BS模型里算出来的,会使用标的资产的历史波动率数据

- 这个历史波动率一般是过去12个月250交易日的数据,而且最近的高波动率数据在历史数据中也不会有更高权重

- 但是波动率本身有聚集效应(即你说的低波动率之后可能还是低波动率,高波动率后也倾向于持续一段时间),没有明显的均值回归特...

然后我说下我的看法。我认为一些软件中的希腊字计算是错误的。因为按照BS模型计算,合约的希腊值应当依赖IV,而不是历史波动率计算的。

这里以10008020(沪市500ETF10月6500C)为例。在汇点软件以历史波动率33为参数,计算出来的Delta值是18%;而我自己以IV66为参数,计算出来的是34。

之前的评论已经提到IV表达了当前期权参与者认为未来的波动率(涨跌幅标准差),那希腊字肯定是要按照预期的波动率计算的,因此才有了根据希腊字做波动率交易的方法。

从这一层面来说,计算参数的错误,会导致delta有偏差。

第二层面,聊聊波动率garch特性会不会导致希腊字有偏差。这个问题很难说,因为garch或者其他模型都诞世几十年了,早就融入各方参与者的模型当中。我还是比较倾向于在绝大多数情况下IV充分且理性的表达了预期;这时候拼的就是大家谁聪明,谁对未来看得更准了。

综上,我认为软件中的希腊字是错误的,主要原因来自于用错了波动率参数。如果要更好的表达持仓风险度,我认为用iv作为BS模型的入参会更加合理一些。

换个思路 股债翘翘板 现在情况1.股票升波(飙车级) 2.利率中枢下降 3.后面演化肯定是股票降波 时间问题但是后面奇怪的是,股市波动率用call的iv看,收盘的时候iv还在上升达到0.9,我指的是10月的io call。且当天国债30年期货也是往上的,出来开盘和收盘15分钟,中间的和股市的形态一样了,而不是相反走势。就是说新进股票的钱不单单来自于债券了,难道是外资?

想吃这个波 一是双卖 风险巨大 二是变种

第一个变种是空股指多etf 但是etf叶溢价了 失败

第二个变种 是买入长债 股票暴涨(升波)导致了长债的挤出 而利率中枢和趋势都是下降的 也就是说指导利率和债券价格背离了 当股市波动率下降 债券挤出效应会大大减弱 那么如果买入债券 就相当于做空...

对于你的观点,我的意见是iv下降时,会有资金回到国债。但是下降速度会远远大于你国债上升的速度。你要说这样算做空也可以,只是没那么强关联、有效。

另外我其实更加好奇周一资金的来源,明显机构在跑路,难道真的是散户撑起来,cn的gameshop?

是的。而且根据波动率的garch特性,波动率的均值回归特性不太明显,反而有一些持续性。就是说低波动率之后可能还是低波动率,高波动率后也倾向于持续一段时间。所以很难说大佬顺便请教你个问题,我们一般用delta度量期权持仓相对于标的价格变化的风险暴露,

- 行情软件里的delta也是在BS模型里算出来的,会使用标的资产的历史波动率数据

- 这个历史波动率一般是过去12个月250交易日的数据,而且最近的高波动率数据在历史数据中也不会有更高权重

- 但是波动率本身有聚集效应(即你说的低波动率之后可能还是低波动率,高波动率后也倾向于持续一段时间),没有明显的均值回归特性

那我是不是可以认为在高波动的的行情下,这个delta一般应该是低估了的?有什么方法能更好的预估期权持仓相对于标价格变化的风险暴露吗?谢谢。

赞同来自: smallrain3 、tinayf 、snoooker 、drzb 、happysam2018 、更多 »

想吃这个波 一是双卖 风险巨大 二是变种

第一个变种是空股指多etf 但是etf叶溢价了 失败

第二个变种 是买入长债 股票暴涨(升波)导致了长债的挤出 而利率中枢和趋势都是下降的 也就是说指导利率和债券价格背离了 当股市波动率下降 债券挤出效应会大大减弱 那么如果买入债券 就相当于做空股市波动率

本韭菜于30号早盘买入五分之一仓长债 屁股问题 如有错误 多多包涵

300多IV是个股吧?宽基指数超过40%都很少的。嗯哪,是个股。

美股指数iv超40的多是暴跌,一暴跌很容易到40左右,但是一暴涨回来这个iv就会下降。

咱们不太一样,暴涨这个也很高。

指数的iv到100是很少。

但是本质差不多,就是想吃这个波动率,其实挺难的。大部分时候赚钱,但是一亏一下子受不了。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号