一:境界和进阶

2022年是我在A股交易期权以来首个亏损年份,但也是在期权“哲学”范畴进步最大的年份。痛苦使人进步,此言不虚。

2023年果然迎来了转折之年,无论是成绩还是理念都明显有了进步。让我吃惊的是,一旦开始回顾总结,就会发现自己其实走回了原点!这个原点并非静态回到初始状态,而是通过持续实践取得了所谓的螺旋式提高。

在艺术界,经典的一个描述就是:看山是山,看山不是山,看山还是山。这是艺术层次或者境界的提高。用来类比我自己的认识比较贴切。当然,我是不敢狂妄以为自己“境界”提高了,而是说更透彻理解了“大道至简”这个道理,进阶了。

如果我现在说,自己最后理解的最适合自己的期权策略就是备兑策略,各位看官不要惊讶。

只要再度把自己这些年的实战升级历程用文字描述之后,或许各位就明白了。当然,我属于后知后觉或者笨鸟先飞,非要这样折腾之后才理解“最简单的才是最有效的”这个道理,说明自己以前悟性不够而不是现在境界提升。不过说自己进阶了开悟了也无须过谦的。

备兑策略=买入持有ETF+卖出近月认购(静态)

我的第一步改革历程:用买入持有远期深度实值认购合约替代ETF,提高资金效率。于是诞生了期权永动机(其实专业术语称为跨期对角价差)。

期权永动机=买入持有远月深度实值认购+卖出近月认购(动态,比率可调)

经历持续多年大跌考验,发现这个深度认购实值也可能会因为累计下跌无反弹而损失殆尽,于是再度改革为第二步,用卖出实值认沽(加买入同期废纸认沽合约锁定保证金)替代买入深度认购合约,允许浮亏但不会损失那些多头资金了。这就是我提出的卖方版永动机概念。现实中被广大网友称呼为“偏多双卖”。

偏多双卖=卖出近月实值认沽(+废纸保护)+卖出近月认购期权(动态,比率可调)

所以,大家看了几年的“偏多双卖”呀,期权永动机呀这些时髦的名词本质上都是备兑策略的不断变形。

即使到了2023年,论坛上如果有网友开帖子讨论备兑策略,依旧众说纷纭,褒贬不一。而我在这个策略上已经实战了5年,每年的帖子获得点击量都达到40万以上,只不过因为用了新式词汇而给人感觉“神秘而可笑”罢了,其实本质是一样的。

搞了几年,万变不离其宗,我总结的期权最合适的策略就是变形的备兑而已。这就是看山是山的体会。

光说不练可以当“老师”,但没有说服力。所以接下来就是我自己正经实战“偏多双卖”期权策略在2023年的总结了。

(做一个补充,2023年12月,看到论坛上实战这个策略的网友和我的设计思路不符,容易引起误导,把网友导向卖跨这个高风险策略,因此在公众号里有说明,这个名称在我自己的后续交易中停止采用,恢复卖方版永动机这个名称。这世界的确没有永动机,但可以永远在行动。)

二:2023年实战总结

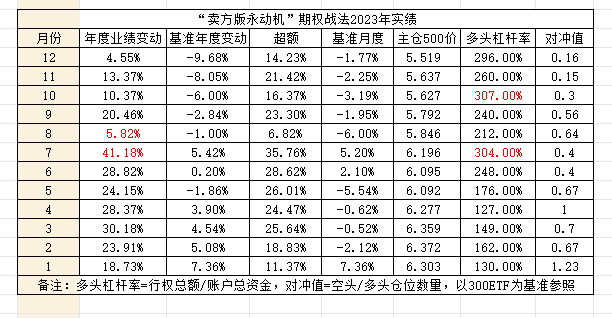

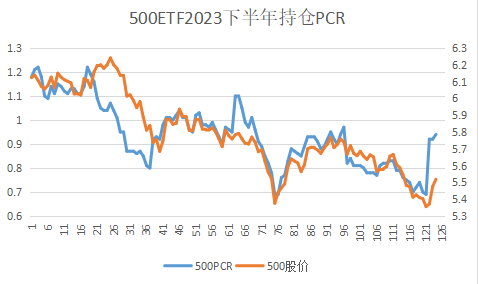

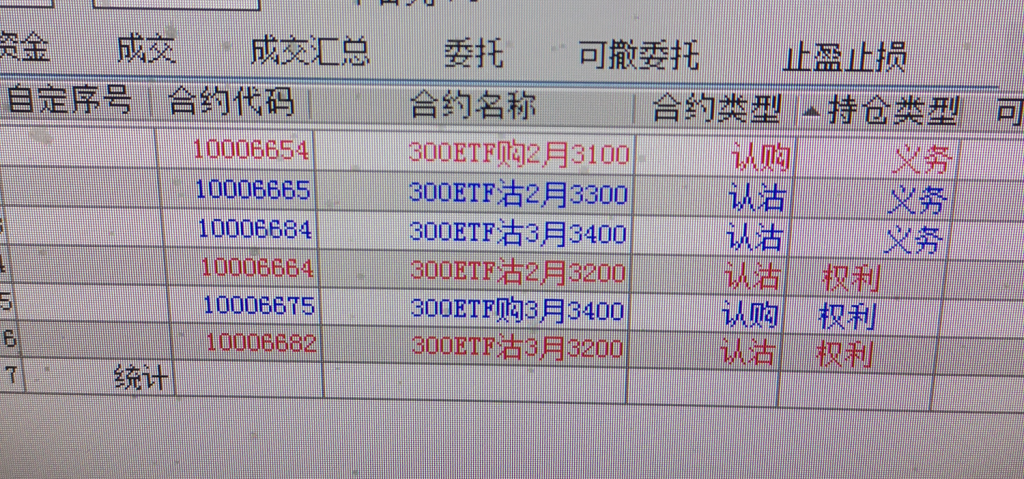

这张表能够清楚体现自己的实战曲线。

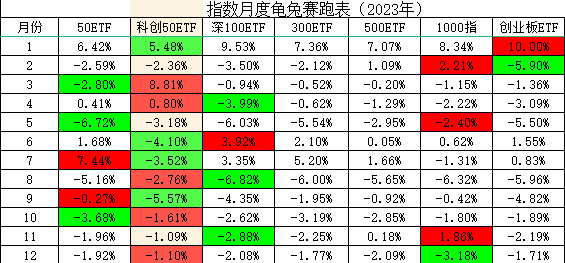

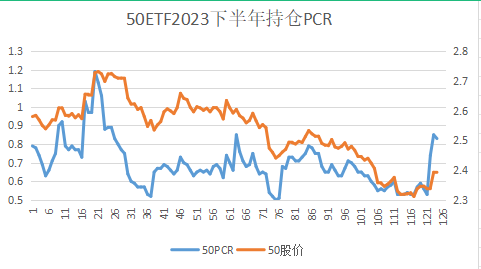

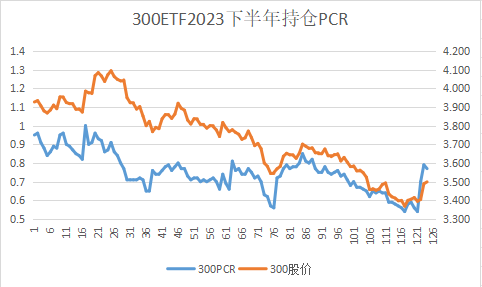

由于市场全年体现为冲高回落,那么期权组合策略靠想象也可以获得基本结论:因为多头是一个认沽牛市价差组合,因此下行损失是有限的,比真实的正股备兑或者买入认购期权有明显优势。另外还有卖空仓位的补偿,整体业绩一定是超额于标的指数表现了。如果有大幅超额,应该体现在两部分。一个就是多头的杠杆率是否运用得当,另外一个是空头比例把握是否合适。我觉得,如果网友喜欢研究参考别人的净值曲线,还不如去审视一下每个人自己的这样两个重要的指标(多头杠杆率和对冲值)。只要这两个指标和股价位置对应得当,没有好成绩才不正常!当然,难点也在这两个指标。或许有人会就此总结出“择时”两个字来概括,而我坦率告诉大家的其实是八个字“低买高卖,龟兔赛跑”。

2023年初,大家盼望的春季行情终于到来,并且一直持续到农历新年后。这一段对于习惯做多的网友都没有讨论的必要。

大家最愤怒的,也是我自己最难受的一段历程发生在7月底政策指示活跃股市之后。

因为前期运行稳健,于是8月开重仓卖出6250沽等待归0。本质上讲虽然看涨但实际比较保守,选择卖平值认沽并不奢望指数牛市创新高。然而市场比我预期还差,没有能够再进一步,焦躁之下我还写了一篇《敦促6250沽买方投降书》,其实就是重仓之下的心虚表现。

事与愿违,8月见顶之后是反杀而不是正常调整,结果让我自己从年度最好成绩45%的高位一度下滑到10月份出现了几天的浮亏。(上一个帖子里有详细记录)。这么大的跌幅可以推脱为市场变化莫测,但也可以归咎为自己杠杆率控制失当,或者对冲不足。

事后看,这是去年唯一的错误,但这个错误造成这么大的影响,足够自己去面壁了。2022年反思错误之一是年初高杠杆选择不当,结果2023年依旧在这个地方犯错,人性的弱点不是说改就改得掉的。我觉得自己在进步,而市场反而比去年进一步后退,结局就是业绩大幅下滑。要不是最后两天大幅反弹,今年很可能继续发生业绩亏损。

月有阴晴圆缺,账有悲喜交加,此事神难全。戒骄戒躁,稳打稳扎,才是立身之道。

很多网友一直认为没有适合全市场的期权策略,而我偏偏持之以恒,就用这个卖方版永动机+龟兔赛跑战术来应对。实践才是最有说服力的,况且这样的策略可以在偏多双卖或者偏空双卖方面灵活调整,因此实战操作并不机械呆板。2024年我会继续用这个策略更上一层楼,但是在杠杆率和对冲值的使用上的确还有进一步反思改进的地方。

当然,由于当前股指都回到近年来的低位,从风险承受能力的不同角度,我也愿意给关注帖子的网友再度推荐期权永动机策略(具体内容可以参看我的公众号2023年最后一篇文章介绍)。

三:2024年展望

为避免误导不做展望,就六个字:慎预测,善应对。

不过,我也可以公开一个预测方法:按照历年指数都至少有15%以上的振幅均值,再结合2023年最低价格,是可以大致推算出2024年高点的下限的。也就是说,我们假设新的一年还会二次探底而不破前低,那么年度高点就等于低点+15%的年度振幅。

是否可以有更乐观的展望,需要根据临场情况走一步看一步的,事先过于前瞻容易出错。

学无止境,开出这个新的实战帖子,让更多期权同好在这里相互交流共同进步,楼主做为店小二也能够雨露均沾,不断取长补短,争取更好的成绩。

欢迎你,我的朋友!

附录:

赞同来自: 塔塔桔 、口口夕口木 、丽丽的最爱 、Restone 、YmoKing 、 、 、 、 、更多 »

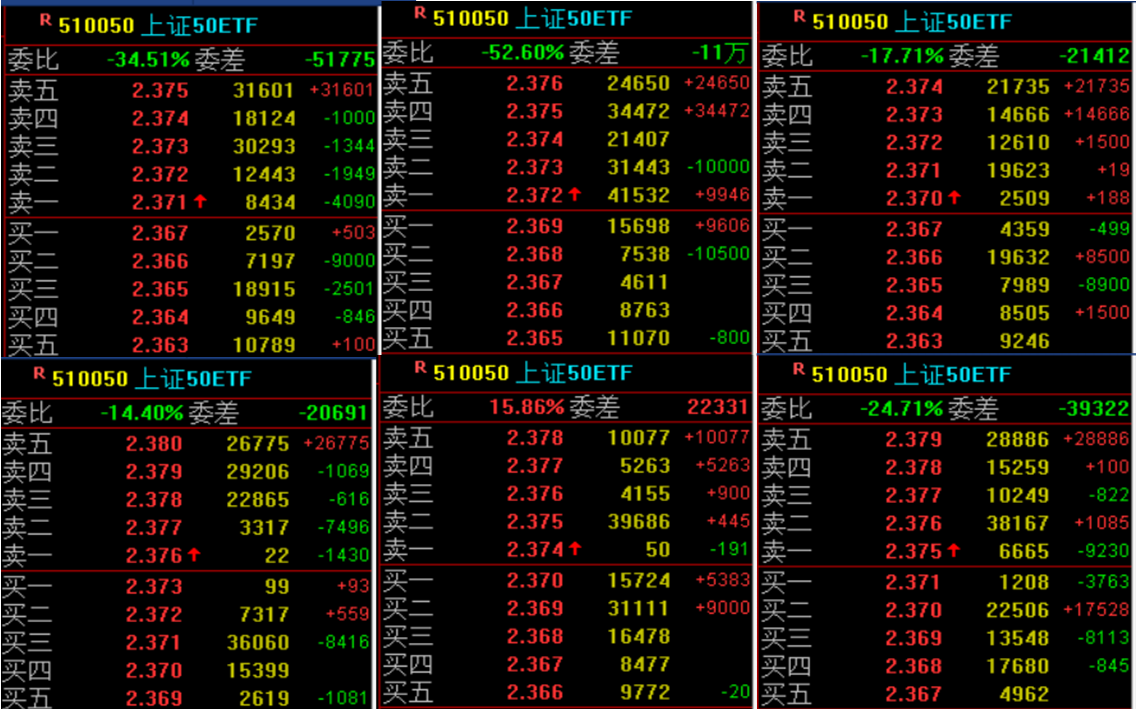

点评:盼望已久的空头买券还券动作可能就是今天下午行情火爆的原因之一。

赞同来自: 塔塔桔 、口口夕口木 、流沙少帅 、snoooker 、软泥爱打人 、 、更多 »

每次大跌我这里总能接收到这样的问候语,好像双卖是祸根一样,其实真实情况并非如此。

卖沽是多头,卖购是空头。在任何单边行情下,双卖其实都比错误方向裸头寸好许多。毕竟不可能两个方向都错误。

这一轮持续下跌,卖沽亏损巨大,但卖购至少在补贴亏损吧,而且可以通过下移来持续获利。一路跌到害怕救市反转,不敢做空,平仓卖购也可以释放保证金,对吗?

所以,单边下跌,双卖其实比裸卖沽要好,没必要遭遇讽刺。

还有就是现在大家深刻认识到的,废纸买权的重要意义。在风平浪静的阶段,废纸就是废纸,买权支出很小,而一旦风暴降临,废纸升值极快,于是卖沽+废纸变成了认沽牛市价差,锁定了最大负债值,而且这个牛沽解套的希望更在于持续暴跌!(前几天我有小作文的)

暴跌中VIX急剧升高,对冲需要强烈,因此买沽需要旺盛,同样抄底做多买购的也非常多,还有一部分多头平仓卖沽(等于买沽)+买购置换,降低保证金压力,结果同样推升了认购溢价。

此刻,又给双卖玩家创造了机会不是吗?

再次,由于VIX高升,远月期权溢价提高,对于卖沽多头而言换月会产生收入或者下移行权价,未尝不是一种补偿?

所以,情况越极端,双卖越成功!

那么,想象和实际之间的鸿沟到底在哪里?是反向头寸的杠杆率!

希望下次暴跌,有心的网友不要再来问候双卖的朋友是否好过,而是问一句:杠杆玩家们还好吗?这才问到点子上了。

赞同来自: 琼恩雪诺 、arrowing 、zcfrank 、流沙少帅 、zddd10 、 、 、 、 、 、更多 »

中证1000ETF换手达到147%现在我逐步理解了日本央行持续买入ETF拯救市场的原理了。

是怎样做到的?

全卖了才50多亿。。

央行买入ETF,那么原来的卖家可能去换成更超跌的股票,向其他股民输送流动性。当然,也可能退出离场。

ETF有无限资金量买家这个设定被市场接受后,会吸引社会资金买入成分股,然后申购成ETF卖给央行,这样也能给成分股制造流动性。只要这个动作持续不断,最后救市目的就实现了。

这里的关键点在于要有持续性。其实,用印钞机买股票向社会输送流动性或者制造财富幻觉是最经济而且是最“安全”的。所谓救市是要打破负反馈,因此要果敢坚定,不惜代价反而代价最小。

赞同来自: 流沙少帅 、nhj2021 、集XFD 、建淞 、坚持存款更多 »

卖沽转买购可行吗?我的理解,卖沽转买购为权宜之计,卖沽没有组合保证金时,快速下跌时资金压力很大,卖沽转买购起码能保持仓位,如果后面反弹可以再逐渐转回卖沽,如果后面继续跌,跌的越多相对亏的越少,起到一定保护作用,移仓时再移到更深实值反弹时应该还有差价赚;

每次大跌因为卖沽的投资者不愿意花钱买废纸都容易发生保证金危机,于是一些朋友给出一个建议“将卖沽转为买购”,这样做的话,用理论来解释就是:买购损失可控,卖沽则无法预料下跌到哪里?而一旦上涨,卖沽最多收益就是期权归0,而买购可以有无限空间。

那么现在做一个实盘推演来表达我自己的疑问。

假设某君目前被套在2月5250沽上,当前价0.6609元。如果按照上述方案实施,情况如何?

买入平...

买购一定选近月深值,尽可能避免时间价值损失;

按张数算持仓,每日涨跌买购、卖沽差别没有这么大,反正我的实盘看不出这么大的差别;

赞同来自: 川军团龙文章 、sunhao5573

卖沽转买购可行吗?买购干嘛要买3月4600啊?

每次大跌因为卖沽的投资者不愿意花钱买废纸都容易发生保证金危机,于是一些朋友给出一个建议“将卖沽转为买购”,这样做的话,用理论来解释就是:买购损失可控,卖沽则无法预料下跌到哪里?而一旦上涨,卖沽最多收益就是期权归0,而买购可以有无限空间。

那么现在做一个实盘推演来表达我自己的疑问。

假设某君目前被套在2月5250沽上,当前价0.6609元。如果按照上述方案实施,情况如何?

买入平...

应该买6月4200

卖沽转买购可行吗?做个配对交易如何?

每次大跌因为卖沽的投资者不愿意花钱买废纸都容易发生保证金危机,于是一些朋友给出一个建议“将卖沽转为买购”,这样做的话,用理论来解释就是:买购损失可控,卖沽则无法预料下跌到哪里?而一旦上涨,卖沽最多收益就是期权归0,而买购可以有无限空间。

那么现在做一个实盘推演来表达我自己的疑问。

假设某君目前被套在2月5250沽上,当前价0.6609元。如果按照上述方案实施,情况如何?

买入平...

Sell PUT 510050

Buy Put 588000

卖沽转买购可行吗?第一,做期权的逻辑认知不同。经过4年多操作,认知到做期权很简单,就是要以小博大;

每次大跌因为卖沽的投资者不愿意花钱买废纸都容易发生保证金危机,于是一些朋友给出一个建议“将卖沽转为买购”,这样做的话,用理论来解释就是:买购损失可控,卖沽则无法预料下跌到哪里?而一旦上涨,卖沽最多收益就是期权归0,而买购可以有无限空间。

那么现在做一个实盘推演来表达我自己的疑问。

假设某君目前被套在2月5250沽上,当前价0.6609元。如果按照上述方案实施,情况如何?

买入平...

第二,此时再补开买沽是在浪费钱,应为你没有真正经历过他此时的环境。

赞同来自: 塔塔桔 、辣椒很辣 、甜橙飘飘 、流沙少帅 、口口夕口木 、 、更多 »

每次大跌因为卖沽的投资者不愿意花钱买废纸都容易发生保证金危机,于是一些朋友给出一个建议“将卖沽转为买购”,这样做的话,用理论来解释就是:买购损失可控,卖沽则无法预料下跌到哪里?而一旦上涨,卖沽最多收益就是期权归0,而买购可以有无限空间。

那么现在做一个实盘推演来表达我自己的疑问。

假设某君目前被套在2月5250沽上,当前价0.6609元。如果按照上述方案实施,情况如何?

买入平仓2月5250沽+买入3月4600购,这样的话,实际就等于支出0.6609+0.1844=0.8453元。

看一下后续推导:

假设后期股价反弹,3月到期股价达到5元,卖沽市值0.25元,买购市值0.4元,实际亏损0.8453-0.4=0.4453元,输了。

股价达到5.25元,卖沽市值为0,解套获利了。买购市值0.65元,实际亏损0.8453-0.65=0.1953元,还是输。

股价达到5.5元,卖沽是否上移不确定,假设放弃,依旧解套了。买购市值0.9元,刚刚获利0.05元。

结果是理想化的,实战中我们真的敢于将买购拿到5.5元吗?还有就是股价真能反弹到5.5元吗?

相反,如果3月股价跌到4.5元,卖沽增加浮亏,市值0.75元,增加亏损0.75-0.6609=0.0891元。买权却没了。这笔账该如何算?重新卖沽收入0.75元,账面增加亏损0.8453-0.75=0.0953元,还是输。

股价跌到4.4元,卖沽市值0.85元,正好和买购损失相当。

股价跌到4.25元,卖沽市值1元,买购者重新回到卖沽上来,还会开5250沽吗?越来越难测算了。

其实我觉得,害怕下跌与其卖沽换成买购真的不如增加一个买虚值沽保底更适合投资情绪,也容易操作。

希望得到不同见解网友的指正。

赞同来自: llvll 、乐鱼之乐 、流沙少帅 、辣椒很辣 、oliversea 、 、 、 、 、 、更多 »

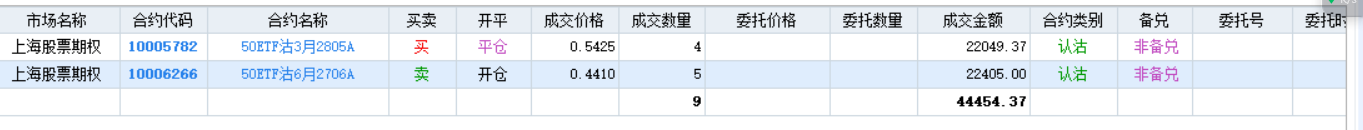

用我自己的实例(500ETF)来说明:

昨收盘,3月5500+5000牛沽组合市值为0.8195-0.3868=0.4327元。这个属于负债。

500股价为4.783元,已经远远低于5元,因此牛沽组合实际就是双实值。

但是,这个组合很有意思。

1:到期日,如果股价低于5元,那么组合最后负债就是0.5元。而现在还没有到期,实际负债却明显低于0.5元,类似减亏。

也就是说,到期日股价在5.06元也不过是这个市值。这就是牛沽策略实战中遭遇熊市暴跌的可取之处(买权涨价了)。

2:按照收盘价,给出一个新方案,3月5250+4600牛股组合市值为0.5939-0.1656=0.4283元。

也就是说,如果你愿意,可以平仓自己的持仓,近似0成本换成新的牛沽,而且没有增加仓位。

注意一下差别:从卖沽行权价看,5.25元比原来的5.5元更低,更容易在可能的反弹中顺利解套或者获利。我曾经多次说过,牛沽策略被套后期待暴跌反而容易扭亏就在于此。

那么需要承担的风险呢?

老组合到期市值0.5元,无论股价跌到哪里。而新组合如果到期股价没有反弹继续下跌,最大市值(负债)就可能提高到了0.65元(也就是说届时股价低于4.6元)。这就是风险收益比的权衡。每个人可以自己抉择而别人无法替代的。

另外一个差别就是,老组合保证金每手0.5万,新组合每手0.65万。

因为咨询网友较多,所以写了这一篇小作文《牛沽策略成为实值后的应对参考》供大家参考。

赞同来自: 古都独行

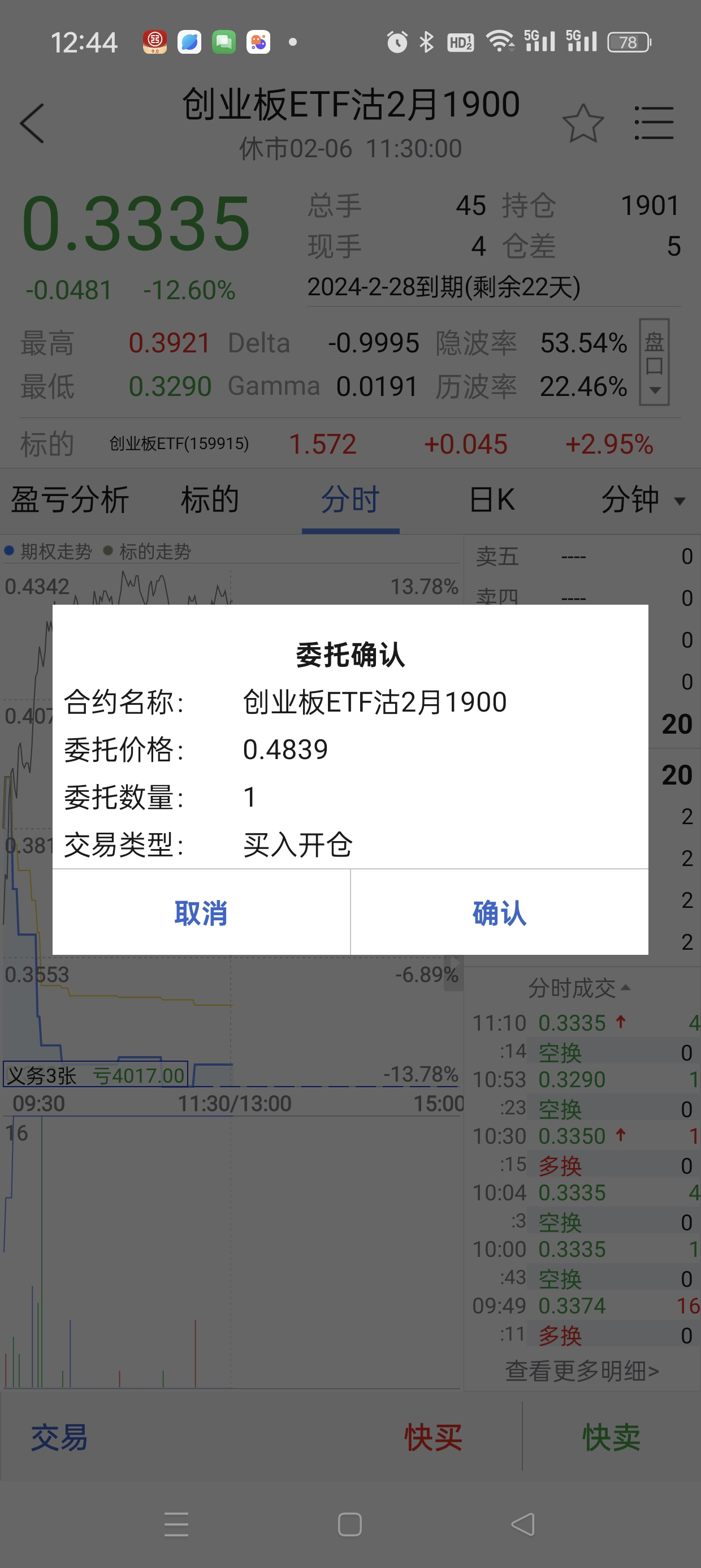

我是比较保守的,把期权仓位换算成等效ETF仓位,然后看自己的场外资金能覆盖多少ETF仓位。兄台好,我所说的情况是,原来买创业板时,资金可以覆盖等效ETF仓位,如果中途拿出部分仓位换成500(等合约张数),因杠杆两倍多放大,资金可能就会覆盖不了切换后仓位了。

实际意思就是,在从小市值期权切换到大市值期权前,要重新计算杠杆率和仓位,正如楼主所回复,很可能会要减合约张数切换。

龟兔赛跑中的杠杆风险研究透彻。赞一个!

众所周知,楼主的龟兔赛跑屡建奇功,原理大体应该是指数轮动,初衷是保持仓位的同时,做到切换后品种多涨或少跌。这几天与楼主以及其他其他兄台讨论中,发现有杠杆率变化的情况,以我粗浅理解,杠杆变化则应该有风险,特提出与大家讨论。

1、大市值切换到小市值,比如由500切换到创业板,杠杆率降低,风险降低,最多就是上涨时速度可能有点跟不上。

2、小市值切换到大市值,比如由创业板切换到500...

从小市值换去大市值会急剧增加保证金,因此有必要降低持仓量。也就是说,从创业板换500的话,资金无回撤不可以等仓位。比如说创业板1900P目前 0.35元,如果换成5250P的话,必须降低仓位而不能等量。

理由很简单,创业板1.544元要涨到1.9元,需要23%,而这个涨幅对应500的话其实应该选6000合约:)

赞同来自: 流沙少帅 、折现风 、古都独行 、ldm88 、建淞更多 »

众所周知,楼主的龟兔赛跑屡建奇功,原理大体应该是指数轮动,初衷是保持仓位的同时,做到切换后品种多涨或少跌。这几天与楼主以及其他其他兄台讨论中,发现有杠杆率变化的情况,以我粗浅理解,杠杆变化则应该有风险,特提出与大家讨论。

1、大市值切换到小市值,比如由500切换到创业板,杠杆率降低,风险降低,最多就是上涨时速度可能有点跟不上。

2、小市值切换到大市值,比如由创业板切换到500,杠杆率倍增,风险加大。如果同时满足以下三个条件:

①无废纸卖沽保护。买废纸沽的朋友本来就少,而且要买也是开仓时买,应该很少会有朋友切换后再买一次。

②切换前创业板仓位已经比较大。

③切换后500连续大跌。

不了解切换500后杠杆率倍增的新手,如果较大仓位切换,碰上大跌,会不会有爆仓风险?本人是新手,不太懂保证金算法,亦不知如何测试,只是感觉有风险存在,但不能确定该风险确实存在,故提出供大家商榷。

赞同来自: levin16 、夏天的夏天 、milan16 、古都独行 、流沙少帅 、 、更多 »

换个视角,假定500和创业市值比是2:1。从500全部换成创业,和直接500减到半仓,有何区别?如果后面不跌,反而一起上涨,是不是不一样?甜橙兄台,我说的减仓是跨品种减仓,不是500自己仓位减少。比如一手茅台换一手中石油,我认为就是减仓,都跌的话,一般来说是减仓后换成的中石油跌得少,避险成功;都涨,一般就是减仓前的茅台涨得多,减仓失败。

我看过楼主的猫兔赛跑理论,应该是指涨多了回调概率大,跌多了上涨机会多,所以采用指数轮动。这个猫兔赛跑理论应该没包括同手数同权利金期权品种切换导致杠杆率变化的内容。其实就算是包括,楼主这次避险成功也是杠杆率下降带来的实质性减仓。

综上,我认为指数轮动和杠杆率变化是两个概念,杠杆率变化应该就是加减仓位。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号