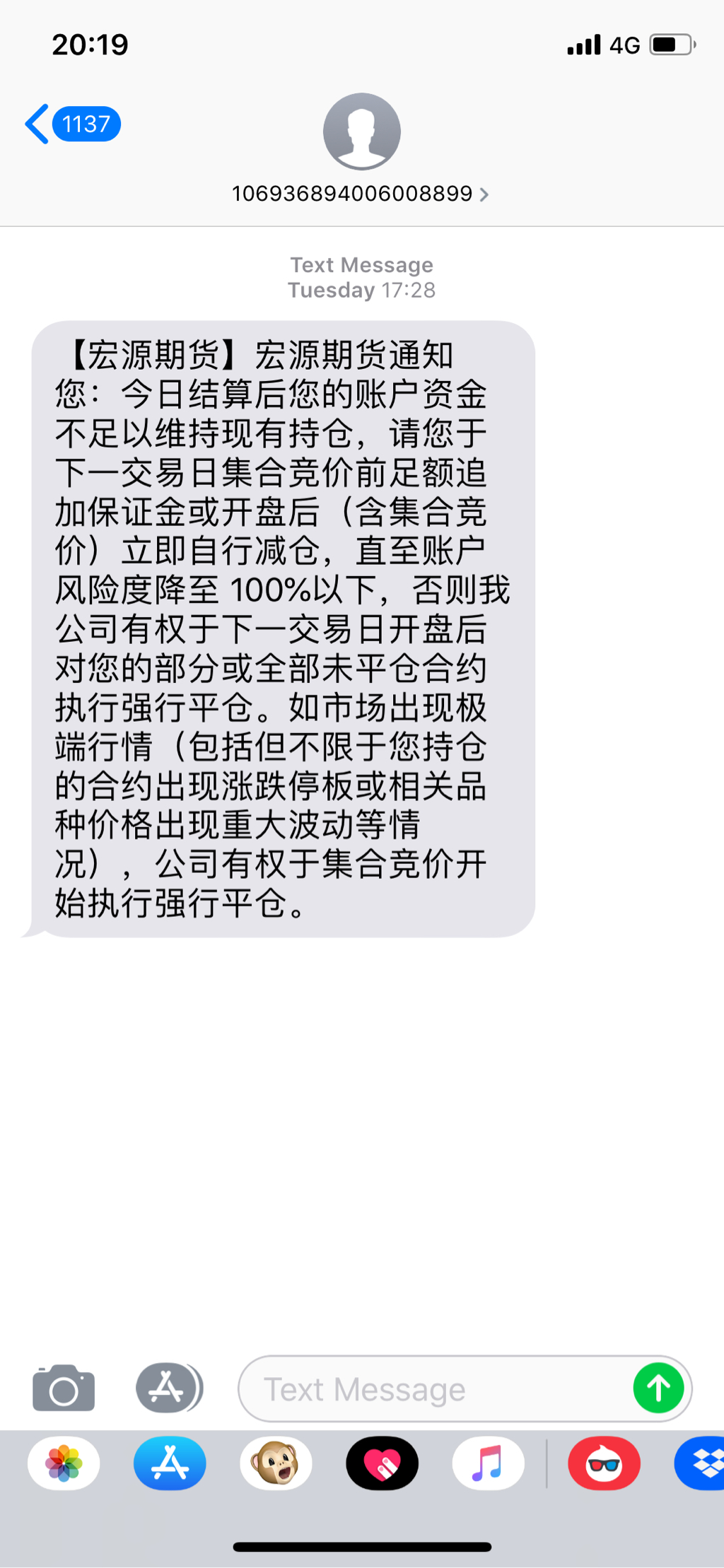

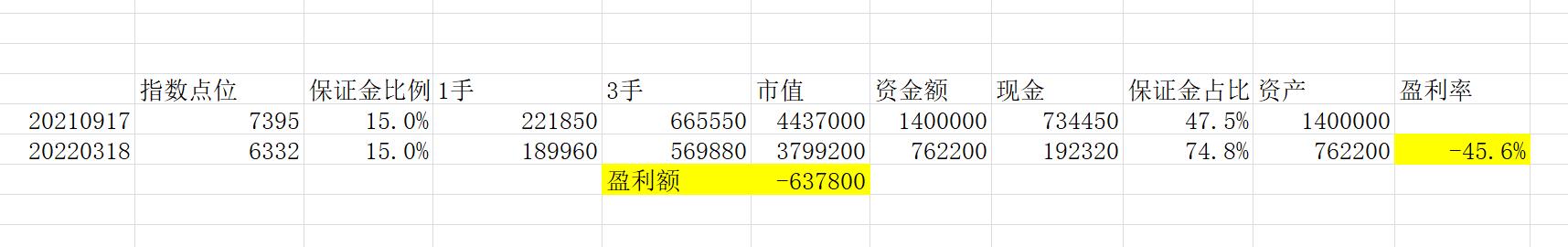

策略运行已有半年,很平稳。然而这两周大盘快速下杀,策略被重创。几乎每天收盘割肉可转债,给期货账户补血,终于在周二收到期货公司的短信和电话,说要强平我。最终好说歹说,同意第二天早上开盘补充保证金。

总结:

1保证金一定要留够

2 不要高估自己心里承受能力

3 应急的xx贷要准备好,极端情况期货公司只会给你10分钟时间补保证金。

赞同来自: xineric

IC吃贴水策略最关键的点是风险管理,留出两个跌停的现金是必要的,而且IC没贴水都两个月了,目前持有IC只有占用资金少的优势,要考虑性价比

dhhlys - 积重而返

赞同来自: skyblue777

在上150%的固定杠杆搞动态平衡前,难道没有搞过数学推演吗?说的没错,动态平衡杠杆是这样的,坏处是高买低卖,好处是可以不死。所以这么玩,必须要求策略有alpha,不然来回摩擦是稳定亏钱策略

下跌会导致杠杆率上升,然后你会被迫低点减仓,反之却会在高点加仓,完美的高吸低抛。

dhhlys - 积重而返

我跟楼主类似,今年250%仓位拿的IC,之前连续暴跌仓位暴涨至接近400%,痛苦得要命,跌7个点那天被迫在低位赎回了40%场外基金调进来补保证金,今年目标是把杠杆压倒200%以下你比我还吓人、、、场外赎回到账是T+2。另外杠杆的话,我很早之前算过,如果不考虑估值,仅仅是看贴水的话,大概仓位应该在150%(不超过)是合理的。等下周空了,我来重新整理梳理下,到底吃贴水,应该用多少仓位。

赞同来自: 愉快1 、dhhlys 、stone19940329

赞同来自: yzzhongwei 、愉快1 、edvintracy 、tangyin88 、周末故事 、 、 、 、 、 、 、 、更多 »

赞同来自: 川军团龙文章 、steven1521 、dhhlys

2015年股灾1.0~3.0交易所和期货公司,把保证金从10%提高到接近40%,让连续跌停加保证金的投资人雪上加霜,大部分人短时间搞不来这么多钱,IC1512从11627点跌倒4533点跌幅61%,从小幅升水跌倒巨幅贴水。 就算上30%~50%的仓位,因为周转困难,补不足保证金在低位被强平比比皆是;暴跌后马上接着暴涨,四季度ic1512短时间又从4500点巨幅反弹到7700点,涨幅近70%;做衍生...这也太不近人情了, 直接加了三倍保证金

低风险策略家 - 以低风险策略构建投资组合

赞同来自: numberscis 、蝶之梦 、dhly008 、edvintracy 、Syphurith 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号