满仓以来,上一次转债水位高峰是2022年8月16日,中位数131元,平均价格149元。上周三,这个纪录被打破了。

于是,新问题出现了:如果牛市来了,可转债还要满仓轮动吗?最近有好几位网友来问我类似的问题。我说:牛市一直满仓轮动,容易挨打!

一、满仓轮动不适合牛市

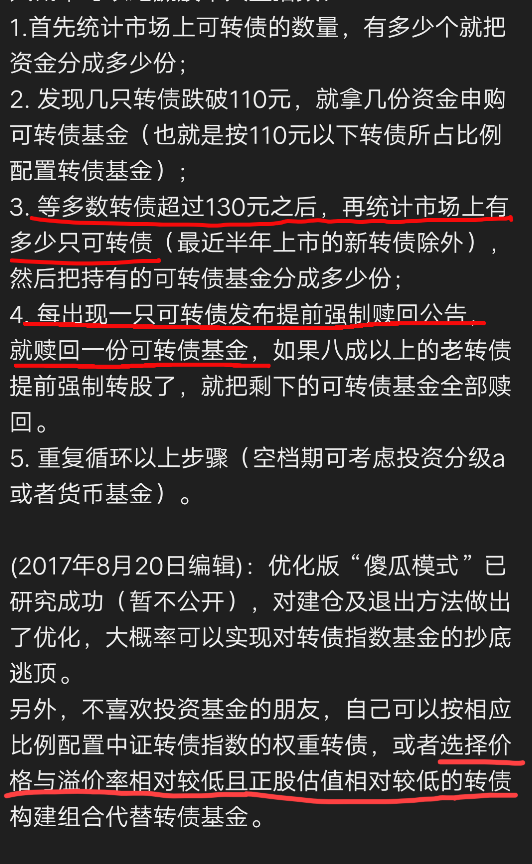

2018年到至今,可转债基本一直处于一个震荡区间(中位数不高于130元),没有出现2015年那样的牛市(年初的存量转债全部强赎,只剩下几个新发行的转债的情况)。这种震荡行情下,可转债满仓轮动,是个很省心的策略。满仓,不用频繁决策;轮动,可以增厚收益。但若在牛市顶点,仍然满仓,结果必定是满仓挨打。如果牛市一直满仓可转债会怎么样?我们可以回顾一下2015年的牛市数据。2015年6月初,可转债的中位数最高达到220多元,平均价格达到250元左右。到2016年2月初,中位数跌至109,平均价格跌至113。仅仅8个月,平均价格跌掉一半多!显然,在这个区间仍满仓转债,是很惨烈的。

实际上,即使在震荡区间内,从2022年8月16日这个小高点,一直满仓轮动到2024年8月22日股市反转前,轮动收益也难弥补下跌的亏损,可能勉强不亏。数据显示,期间可转债中位数从131.138跌至104.085;平均价格从149.527跌至106.981,两年时间下跌28%。

二、怎么在牛市“逃顶”

卖在最高点是很难的,除非我们能回答这两个问题:①这一轮有大牛市吗?②最高会涨到哪?如果有能力精准回答这两个问题,我们就不用做可转债了,做期货赚的更多。一直以来,作为低风险投资者,我们只计算、不预测。我们可以计算安全边际,判断赚钱的概率,回测出更赚钱的策略,但无法准确预测行情走势。我们可以立足不亏的位置,等待市场的馈赠;不能仅靠猜测下重注。

那么,在有限的能力内,怎么能在牛市将可转债卖个好价钱呢,如何不卖在市场疯狂之前,不跑在市场暴跌之后?

如果对股票,这个问题真不容易回答。好在我们做的是可转债。转债有一个很大的优点:自带强赎机制,能帮我们自动止盈。只要牛市来了,存量转债几乎都能满足强赎条件退市。

回顾一下2015年牛市的数据。2014年12月31日,市场存量转债只有30只,在紧接的半年内,这30只转债陆续强赎全部退市,最后一只是民生转债于2015年6月24公告强赎,只剩下5支当年新上市转债(不在转股期,不能强赎)和1只可交换债。

可以看一下图中5支2015年牛市当年新上市可转债。2015年6月24日,吉视转债157.08元,次月7日公告强赎,最后交易日收盘价100.18元,半个月下跌36%。洛钼转债从189元,到次月9日以130.55元的价格强赎退市,半个月下跌30%。2015年6月24日,189元的歌尔转债,208元的电气转债,199元的格力转债,到2016年2月1日分别跌至128元,117元,123元。仅8个月,跌幅达到30~40%。

也就是说真的牛市来了,持仓不动的投资者,自然会因强赎被迫卖出,清仓落袋。但一直满仓轮动不减仓的话,就会穿越牛熊,坐电梯。

三、边轮动,边撤退

轮动的话,比如卖掉高价的,换入低价的,常常就避开了强赎退出。如果一直满仓,很可能坐电梯,肯定是不划算的。有人可能会说,既然牛市时所有存量转债都会强赎退市,满仓轮动也会退市清仓,我只要一直满仓轮动等牛市就行。这又回到了前面的两个问题,①会不会有牛市?即有没有可能随时结束上涨行情。②能涨到哪个点?即能否牛到将所有的转债都升天。

另外,即使是2015年的牛市行情,有没有可能,你从30支强赎的转债满仓轮动到新上的5只转债上,然后满仓持有,暴跌8个月,损失三四成?

现今市场存量可转债多达454支,2015年初才30支。如果有牛市,牛市退潮后剩下的未强赎的高价转债数量会多得多。另外,目前今年新上市的转债已有20多支,后面还有大量待发转债。新债上市6个月才进转股期。6个月内,转债价格再高都不会触发强赎。这都会导致牛市过后,还有大量未强赎的高价可转债。如果一直满仓轮动不减仓,后面肯定是要被暴打的。

比较中庸的办法就是:边轮动,边撤退。如果轮动,不自然强赎,减仓的依据是什么呢?

有人说,我预测转债达不到2015年的高点,但应该可以达到某点位,我就清仓。这当然也是一个办法,但还是基于预测。执行起来也容易动摇。

有没有更好的办法呢?欢迎评论区讨论。

在此也回答一下网友的提问,说一下我的退出策略:根据转债退市比例来减仓。2024年12月31日存量转债510只,截至今日有83支退市,也就是减少了16%,所以目前我的仓位降到了85%。之后就按退市比例陆续减仓。

这个策略肯定不是最优的策略,但是个比较容易执行,不纠结的策略。不一定占便宜,应该也不会太吃亏。

另外,退出转债后,大家打算做什么。2015年牛市之后,我们有分级A类,熊市可以下折赚钱。没有了低风险的分级A,我们还能做什么呢?欢迎大家讨论。

谢谢您的分享。我仔细推演了一下这个100元货基+30份50ETF购的组合,我觉得有点疑问的是如果上证50指数不是大幅上涨,而是小幅向上走,例如到10月购权到期时,如果上证50ETF不涨超过3.4元(上涨幅度为3.4/3.1-1=9.6%),购权就没有行权价值,然后又需要按照新的ETF价格来构建组合。假设一直是这样持续一年,那么每2个月需要支付的买购权成本为0.76元,一年下来成本为0.76*6=4...期权买方最怕的就是行情小幅度箱体震荡,权力金被消耗殆尽。持续的上涨和下跌行情占比又少,所以平时还是以持有可转债更为灵活。我们讨论的是行情持续上涨过程中,可转债已没得选,又不想过早离场时,债基+买购是一个很好的替代。如果行情继续,还可以接着奏乐接着舞。如果行情掉头向下,损失的权利金远小于继续持有可转债的回撤。

用债基的目的是为期权降杠杆,用货基也是可以的。谢谢您的分享。我仔细推演了一下这个100元货基+30份50ETF购的组合,我觉得有点疑问的是如果上证50指数不是大幅上涨,而是小幅向上走,例如到10月购权到期时,如果上证50ETF不涨超过3.4元(上涨幅度为3.4/3.1-1=9.6%),购权就没有行权价值,然后又需要按照新的ETF价格来构建组合。假设一直是这样持续一年,那么每2个月需要支付的买购权成本为0.76元,一年下来成本为0.76*6=4.56元,相当于4.56%的年化买权成本。假设货币基金可以拿到2%的收益,抵消下来也还要2.56%的成本。如果每两个月50ETF都是这样缓慢上涨(两个月上涨幅度不超过9%),那就是亏损了2.56%,还没有吃到指数涨幅。

可转债和看涨期权可以做一些近似的转换;

比如:50ETF购10月3400,价格0.026,50ETF价格3.1。如果转换成可转债来思考,那么面值就是100元,转股价就是3.4,可转股数29.4,可转债价格=29.4*0.026+100=100.76。所以:可以用100元的货基+30份左右50ETF购10月3400,近似模拟为50ETF可转债,价格10...

所以我觉得问题就在于短期的价外期权便宜,但移仓就受不了。选择长期购权可以减少这个问题,但是要贵一些。例如50ETF购3月3400,价格在0.1178,年化权成本为0.1178/7*12*29.4/100=6%。

@caifu用债基的目的是为期权降杠杆,用货基也是可以的。

可以用债基+ETF看涨期权组合成新可转债,这个债基用什么呢?请问有模拟盘吗?想看一看

可转债和看涨期权可以做一些近似的转换;

比如:50ETF购10月3400,价格0.026,50ETF价格3.1。如果转换成可转债来思考,那么面值就是100元,转股价就是3.4,可转股数29.4,可转债价格=29.4*0.026+100=100.76。所以:可以用100元的货基+30份左右50ETF购10月3400,近似模拟为50ETF可转债,价格100.76,溢价10%左右,10月底到期。

同样:对于浦发转债,价格112,转股价12.51,正股价格13.5,那么用期权来理解可以是:浦发购10月1251,关于价格,超出面值的12元,对应到每一正股是:12/(100/12.51)=1.5。

当然,这只是一个思路,以上难免有谬误,请大伙指正。而且可转债条款要更复杂一些,两者也不能完全等同。只是把期权转换后,更方便用可转债来思考 ,同时当可转债没得选的时候,期权也是一个有益的补充。

赞同来自: 努力吃饭吃饭 、shane007 、foxyz 、laoshihao

也可以说价格超过130的可转债,已经不是平时大家说的可转债,计划用高价的可转债逃顶,与计划用股票逃顶没有太大的区别。

那怎么办呢,不如逐渐跳出前的可转债,构建新的可转债。当可转债价格超过130又后,逐步卖出。如果对之后的行情心有不甘,可以用债基+ETF看涨期权组合成新可转债,对后市强烈看好,可以买虚值大些的,丰俭由己。后市继续涨,不至于提前下车。后市扭头向下,也就是亏个权利金。

指望卖在山顶和抄在山底都是一个贪。牛市中最应该做的从来不是怎么逃顶,而是怎么保持仓位,就像棣弗摩尔说的,现在可是牛市,我不能丢了我的部位。也可以熊市也是赚的

毕竟辛辛苦苦套了好几年的股,很可能刚回本就卖光了,然后也不敢追,就眼睁睁看着指数涨吗??牛市不多赚点,熊市怎么熬?

赞同来自: leeseaning 、鲸鱼船长

指望卖在山顶和抄在山底都是一个贪。牛市中最应该做的从来不是怎么逃顶,而是怎么保持仓位,就像棣弗摩尔说的,现在可是牛市,我不能丢了我的部位。毕竟辛辛苦苦套了好几年的股,很可能刚回本就卖光了,然后也不敢追,就眼睁睁看着指数涨吗??牛市不多赚点,熊市怎么熬?大牛市顶部跌起来有多恐怖你没见识过?

赞同来自: odesklaura 、liang 、efish 、风过树梢 、iono 、 、 、 、更多 »

减出来的钱做点期权如何?保守策略的没有这个打算,因为对期权不太懂,以前没有做过。所以还是会搞可转债。

我会学习和借鉴优美的思路,但不会完全照搬优美老师的策略,

减出来的钱打算一分为二,

一半搞国债逆回购,一半轮动到低价可转债,这样比较中庸平衡些。

打算先把目前最高的大元转债全部清仓了。

其它的150到200这个区间的暂时不动,可能会在200以内逐步减仓一些,但不会全部清仓。

130以下的和130到150这个区间的,肯定不会减仓。

200以上的转债卖掉后,一半资金会轮动买进130以下或130附近的市值不大且溢价率不太高的转债,

目前煜邦,中环,文科,山河,国检,首华,维尔,赫达,这几个我已经持有,

卖掉大元后,一半资金准备加仓这几个转债。另一半就采纳优美的策略,不轮动了。

可转债持仓按照以下策略执行,优美老师,觉着是否可行:按这策略,蓝帆转债岂不就是最好的标的

1)满130以后,没有大的趋势性上涨就卖出;

2)继续轮入低价债(125元以下);

3)市场上没有125元的,就彻底退出;

注:此处摒弃类似中装这种垃圾债;

今年目标收益50%,达到后也撤出。目前20%,还有30%的空间;

赞同来自: caifu 、flybirdlee 、佛系1212121 、何必当初 、dafengtongxue更多 »

转债的低风险靠的是债券利息对冲掉期权的可能亏损,大白话就是用转债去做多正股,正股不涨有债底兜着,不会亏,或者亏损有限。

转债价格涨的离债券本息和越远,对冲效果越差,风险越大,博傻成分越高

转债本身的安全性越差,对冲效果越差,风险越高

所以,有问题的转债,自始至终不碰,所以不存在卖出的问题

安全性过关的转债,第一条线是本息和,第二条线是130,过第一条线考虑减仓,过第二条线考虑清仓。

去年得到的教训是,目标价应该是个范围值,是个大致的数字,不能死板死守,本息和、130、150,这些数字附近,多点少点是无所谓的,市场情绪到位时,必须采取行动,哪怕离目标价差点

这么搞,肯定会错过最肥美的价差,但是这么搞很难遭受大回撤,用来作为加杠杆的仓位,可以弄。

但特别重要的是,控制卖出后的资金相当长的一段时间比如半年内不增持权益类(可以买入场内货币基金或短融ETF等固收类),但提醒,要坚守纪律!

分批卖出的条件:

1、盈利目标:高于20%,卖出5%;高于30%,卖出总仓位的10%,以此类推;

2、估值,比如wind全A的PE大于25,逐渐减仓,总减仓仓位为25%;

技术指标:

3、最高点回撤,比例看个人,卖出剩余仓位的三分之一到四分之一,即总仓位25%左右;

4、macd死叉或kdj死叉,继续卖出剩余的三分之一到一半,

5、均线60日下,反弹后卖出剩余仓位的三分之一到一半,直到权益类降到总资金的5%-10%(因人视风险承受能力而异)。

以上先满足那个就先卖那部分,以此类推。

最后剩下的10%左右的仓位(原持仓,非全部资金)作为底仓观察市场。

赞同来自: xiuzhenxw 、skyblue777 、nskm 、happysam2018 、mengyuyin更多 »

相对来说,可转债抄底更容易,但逃顶的确难得多。

我仔细想了下,可以分批卖出,但控制卖出后的资金相当长的一段时间比如半年内不增持权益类(可以买入场内货币基金或短融ETF等固收类),但提醒,要坚守纪律!

分批卖出的条件:

1、盈利目标:高于30%,卖出总仓位的10%;

2、技术指标,比如macd死叉或kdj死叉,卖出剩余的四分之一即25%;

3、最高点回撤超过8%,卖出剩余仓位的三分之一,即总仓位25%;

4、估值,比如wind全A的PE大于25,卖出剩余仓位的一半,即总仓位的25%;

5、均线60日下,反弹后卖出剩余仓位的一半,即总仓位的12.5%,

以上先满足那个就先卖那部分,以此类推。

最后剩下的10%左右的仓位(原持仓,非全部资金)作为底仓观察市场。

优美

- 专注低风险理财。公众号 yumilicai

- 专注低风险理财。公众号 yumilicai

赞同来自: qianziz 、hurrah 、you123a 、Gerry1012010 、法乎 、 、 、更多 »

可转债持仓按照以下策略执行,优美老师,觉着是否可行:(1)没有大的趋势性上涨就**。这还是预测嘛。

1)满130以后,没有大的趋势性上涨就卖出;

2)继续轮入低价债(125元以下);

3)市场上没有125元的,就彻底退出;

注:此处摒弃类似中装这种垃圾债;

今年目标收益50%,达到后也撤出。目前20%,还有30%的空间;

(2)轮入125以下。已经快没有了。

(3)没有125的,彻底退出。是指全部清仓的话,感觉退得太早了一点。

所以我跟随退市比例,应该不会太早,也不太晚,不占便宜,也不太吃亏。

赞同来自: 塔塔桔 、aiplus 、happysam2018 、风云1699 、Ujg68gy 、 、 、 、更多 »

我有一个劣势,就是学历低,能力有限,

虽然自己也想出了很多策略,但不知道怎么回测,事先不知道效果是好是差,

所以一直以来,都是一边投资一边摸索一边改进自己的策略,

相当于是摸着石头过河

优美这个帖子,看起来可转债一直满仓轮动不一定好,

在大涨之后,如果没有合适的低价可转债,

那么不再进行轮动,而是且战且退,逐步减仓,似乎更好。

星期一开始逐步逢高减仓了,验证一下这个新策略的效果,

不过现在没有了分级A,减仓后的资金暂时只有搞国债逆回购,

耐心等待合适的低价可转债。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号