大概姜诚在基金经理里面,确实有些非主流。大部分基金经理的访谈,网友希望听到的内容是:未来下半年,我们看好的板块是那些?宏观环境如何?虽然在我看来没有什么鸟用,却可以治疗散户对未知的焦虑症。

而姜老板不这样,姜老板说:未来怎么样,鬼知道啊。现在做判断不是扯掰扯吗?那好吧,不谈这个,说说估值吧?

估值?其实我觉得他想说估值也是扯犊子的。(但这也是我心里话,但我不敢说,怕被打死。手上好几本达摩达兰的估值圣经,一直不敢认真读,我怕被精确的错误带坑里去)

但是姜老板比较文明的表达为:估值方法其实都是思维方式,不应该作为你投资的依据,所有的估值误差都极大。估值本质上是在追求正确(确定性),但这个事,太难了。

所以他其实是一个着力点在风险的投资者,一个票,要看到最坏的结果是什么,如果这个价格可以覆盖最坏的结果,那么我就买入,等着就行了。

好像大部分人都不太理解他这种方式。幸而我可以,因为我也这么想。此前在集思录还提了个问题,有老师说不要刻舟求剑。我们当然知道现在的中国并不是日本,但是日本当年的投资环境可以说极端恶劣。投资难道不就是尽可能多的做出假设,然后根据情景作出应对的计划吗?

可能多数投资者不是这样思考的。多数人可能更多的基于当下的环境来预测确定性,也就是现在流行的叫——景气度投资?

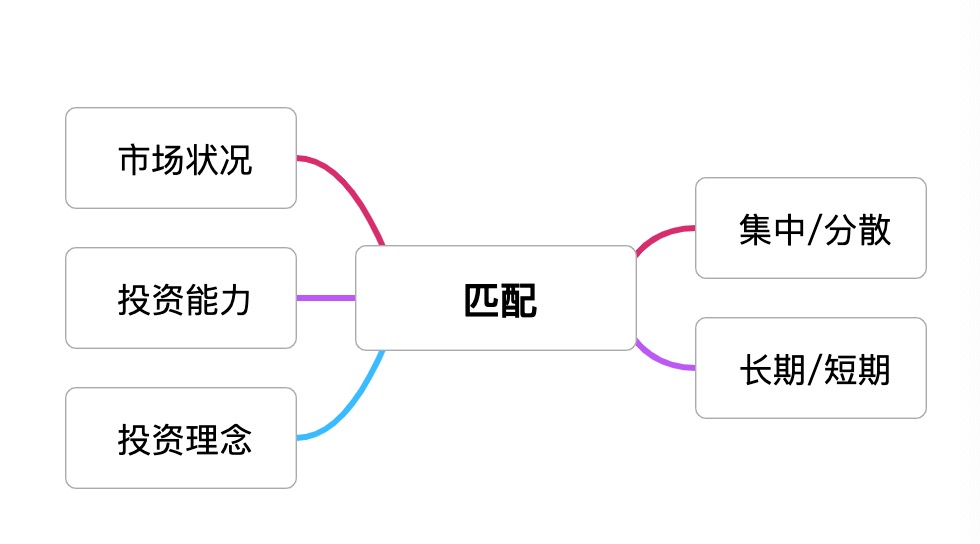

所以姜老板确实不算传统意义上的价值投资者吧,在雪球不被理解也算正常了(访谈下面的留言很多相当难看),被价投奉为圣经的集中投资,长期持有,他也不认同。

他觉得持有时间和集中度都是结果而非原因,跟我想法一样。

最后方丈其实还问了几个比较具体的问题,比如你怎么看银行,资源,互联网。姜诚同志确实是一个相当严谨,严谨到甚至啰嗦的人,以至于网友说他很滑头。

我总结了一下他大约30分钟的回答:

互联网——不确定性太强了(基金10大中未持有)

银行——pe,pb虽然低,却不敢说是便宜。里面资产太复杂,太多弹性(基金10大中未持有)

资源——油气不确定性太强,煤炭稍好,神华更好(我查了他的基金1,2季度对神华有减持)

PS:姜老板重仓房地产相关,水泥,基建,万科。

总结一下:给我的感觉他是一个诚实的,注重安全边际的,严格固守自己能力圈的,比较严谨的另类价值投资选手。

赞同来自: seancai110 、sdu2011 、好奇心135

设计行业的,接触的都是头部的地产公司,所以觉得非头部的肯定惨不忍睹.很多暴雷的甚至是千亿房企,比如2022年开始算,融创跌了60%停牌;正荣地产股价跌了90%,时代中国跌了60%,雅居乐跌了40%,碧桂园跌了60%。要是重仓了这些股票没有割肉,真的是无法翻身了。。

股票我也是不敢买的,分散买债券倒了没问题,怕重仓,作为建筑行业从业者,深深感知这次大部分地产公司不一样.兄是央企建筑公司的?你看看地产的走势,稳健型的比如中海、华润、保利的表现很好,上半年甚至创了历史新高。其实民企的龙湖调整也还好,它连续6年绿档,而且有很好的租金收益。但是优等生万科表现让人失望。

赞同来自: Jonathanqi 、画眉 、vanilla7 、SullaFelix 、投资交朋友 、 、 、 、 、 、更多 »

赞同来自: hantang001

@StephenHD中资美元债呢 有没有抄底的可能性

从当前的形式和政治正确的角度来看,地产暴雷债比股票好100倍。

持有债券,和银行站一起,持有股票,和那些不听话的民营资本家站一起。

现在就是逼着这些老板们,把以前借钱分红的利润拿回来填窟窿,如果救不过来就只能破产重整,股东权益清零。至于债权,当然不可能全额兑付,大概率是小额+部分兑付,这也是《破产法》所提倡的处理方式。

看看紫光吧,破产重整后,原股东权益(清华控投和健坤投资)...

现在就是逼着这些老板们,把以前借钱分红的利润拿回来填窟窿,如果救不过来就只能破产重整,股东权益清零。至于债权,当然不可能全额兑付,大概率是小额+部分兑付,这也是《破产法》所提倡的处理方式。怎么可能,吃进去的钱,还会吐出来?能转移出去的早转移了吧。

赞同来自: 画眉 、vanilla7 、欧阳修 、丢失的十年 、逍遥chen 、 、 、 、 、 、 、 、 、 、 、更多 »

从当前的形式和政治正确的角度来看,地产暴雷债比股票好100倍。

持有债券,和银行站一起,持有股票,和那些不听话的民营资本家站一起。

现在就是逼着这些老板们,把以前借钱分红的利润拿回来填窟窿,如果救不过来就只能破产重整,股东权益清零。至于债权,当然不可能全额兑付,大概率是小额+部分兑付,这也是《破产法》所提倡的处理方式。

看看紫光吧,破产重整后,原股东权益(清华控投和健坤投资)直接清零,债券按95%偿付。

所以,如果在这个价格,小额买入,赚钱是大概率。

赞同来自: dafengtongxue 、画眉 、vanilla7 、city170917 、唐伯虎点烟 、 、 、 、 、 、更多 »

homanking - 低估分散胡乱研

赞同来自: aladdin898 、阳光下生命 、siva

我倒觉得这是,真宗的格雷厄姆/施洛斯式的投资。

赞同来自: ljh885 、shanghaiwxb

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号