开这个帖子的目的还是:说服自己。如果做投资决策前不能很好的阐明想法,那就不要做。我也希望能在这里分享一些投资方面的思考。

一些基本参数

规模:百万

偏好:大类资产配置,偏重宏观

配置战略制定周期:季度

涉及资产类别:利率债/国债及相关基金,可转债,指数ETF及对应期权,黄金ETF

收益率目标:10%年化

起始仓位

指数ETF及期权50% 可转债2.2% 债基4%黄金2%

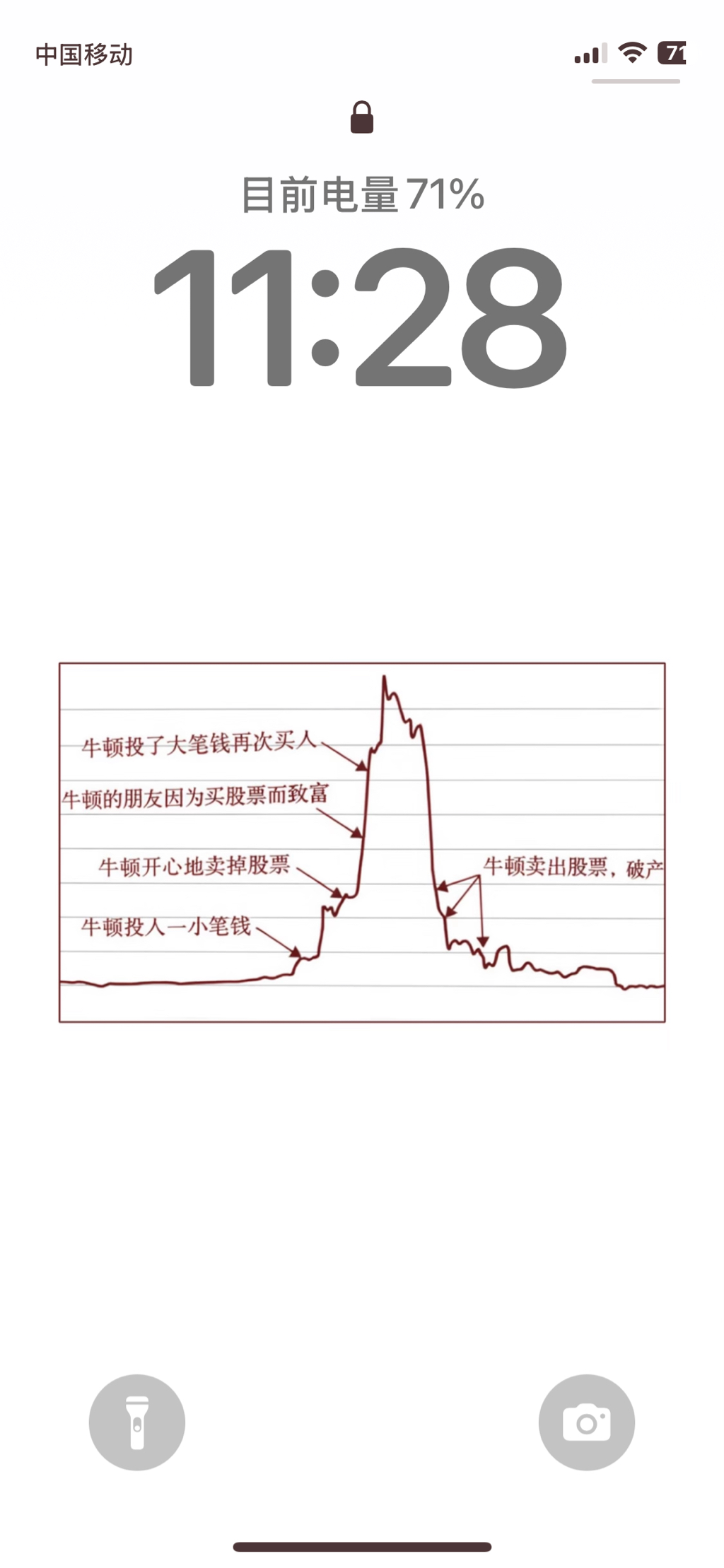

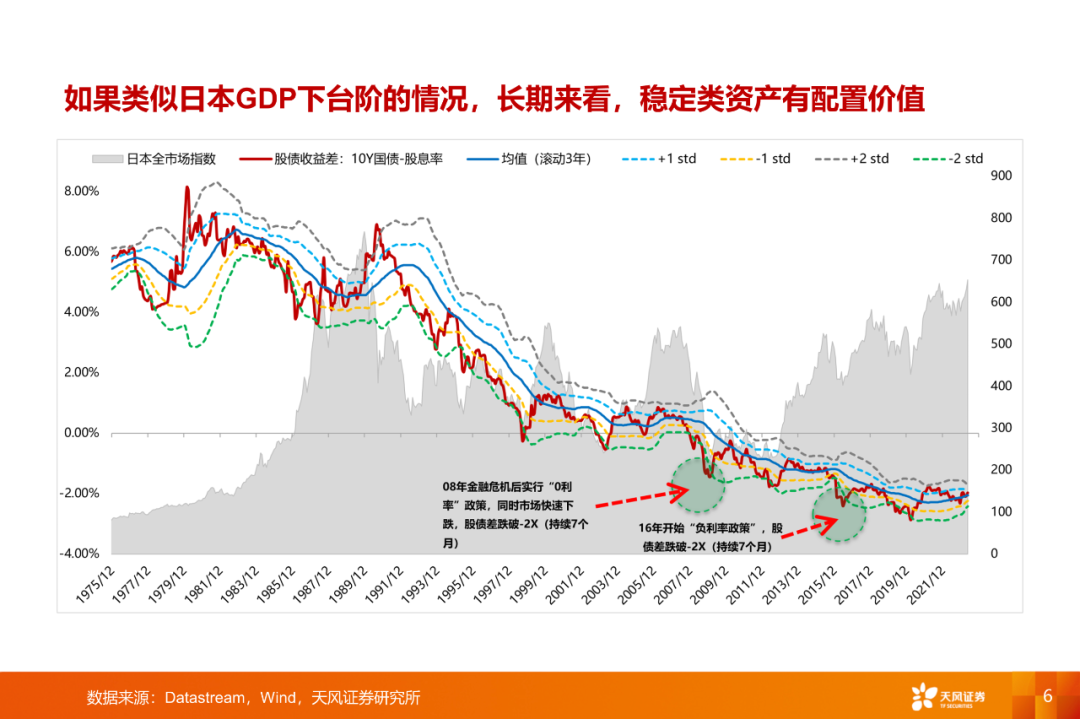

现阶段就突出一个怂字,总体而言,我认为2020年后,重新进入的是1970年代。

8月26日,国务院发布关于深入实施“人工智能+”行动的意见

到2027年,率先实现人工智能与6大重点领域广泛深度融合,新一代智能终端、智能体等应用普及率超70%,智能经济核心产业规模快速增长,人工智能在公共治理中的作用明显增强,人工智能开放合作体系不断完善。到2030年,我国人工智能全面赋能高质量发展,新一代智能终端、智能体等应用普及率超90%,智能经济成为我国经济发展的重要增长极,推动技术普惠和成果共享。到2035年,我国全面步入智能经济和智能社会发展新阶段,为基本实现社会主义现代化提供有力支撑。

这是一份目标明确、时间紧迫的方案

到2027年就要实现70%的普及率;到2030年,这一比例要提升到90%。很难想象这将是一个什么量级的增长。但五年十倍可能会是一个比较保守的估计。

从智能体开始反推:智能体》 算力中心》电力电网》矿

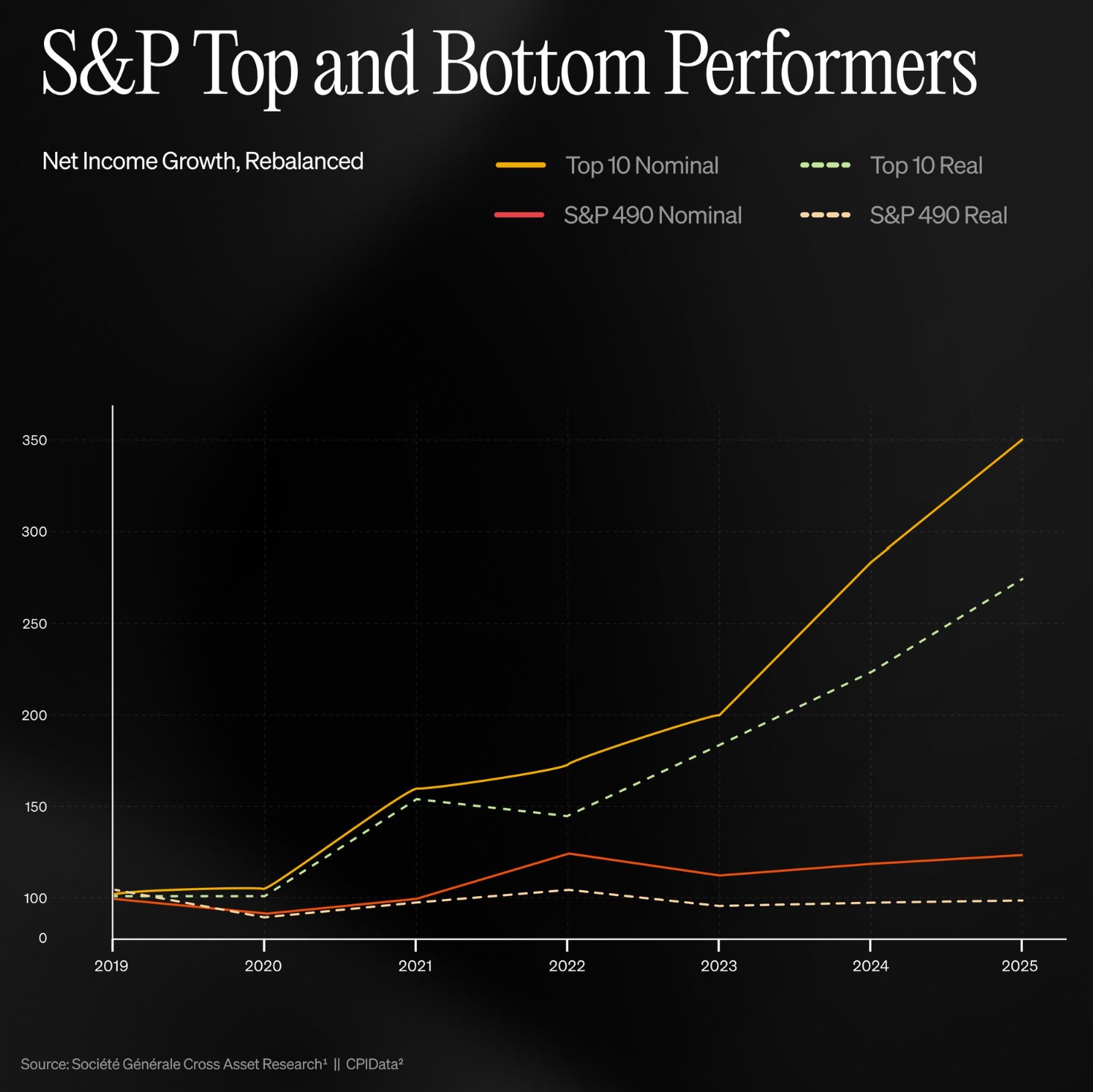

参考对岸互联网泡沫时期的股市,将2025年定为ai基建元年,我估计在2030年,A股市值前十的公司中,至少将有6家上述产业链的公司。2035年将全部都是该类型公司。

创造性破坏

- 严重冲击大学生就业率

- ai干了中产白领干的活,中产去干嘛?

- 严重冲击社会治理模式,公务员会是ai的阻碍还是推动?

- 当“眼见为实”的基本信念被冲击,互联网、社交、媒体等诸领域将如何?

- Garbage in ,Garbage out,不佳的中文互联网生态真的能诞生智能体,而非智障体?

老美再次下修就业数据,昨夜黄金GC一度突破3700美刀后回落,现在华尔街已经开始押注9月降息50pb了

降息前后密切观察黄金波动率情况,随时准备减仓避险,利好兑现后回落是常态

赞同来自: 一生水 、franckC 、you123a 、听风绝弦

【贝森特:美联储要有人民性】

周五非农数据后贝森特WSJ撰文批评金融危机以来美联储的政策错误、背离人民、并给出整改意见,要求美联储承诺重拾美国人民对其的信心(the confidence of the American people)。这是美国历史首次。同时,米兰作为白宫官员,进驻美联储成为理事,也是首次。

贝森特指出:1.QE必须在“true emergencies”的情况下实施,且要与联邦政府协同;2.美联储必须基于最大就业、稳定物价、及温和的长端利率(“moderate long-term interest rates”)来重建其信誉。其中,“温和的长端利率”是首次提出。我们知道,正常情况下美联储无法掌控更多由市场决定的长端利率。

—-

然而,众所周知老美收不上税,搞mmt发的钱最后都变成了黄金、海外资产、数字货币。

搞MMT预计将巨大利好黄金、矿产、港股。

gogokel - 一个普通人的投资记录,注定会有很多错误和曲折。

赞同来自: franckC 、cn668158 、hjndhr 、家和妈妈 、ejgnejf更多 »

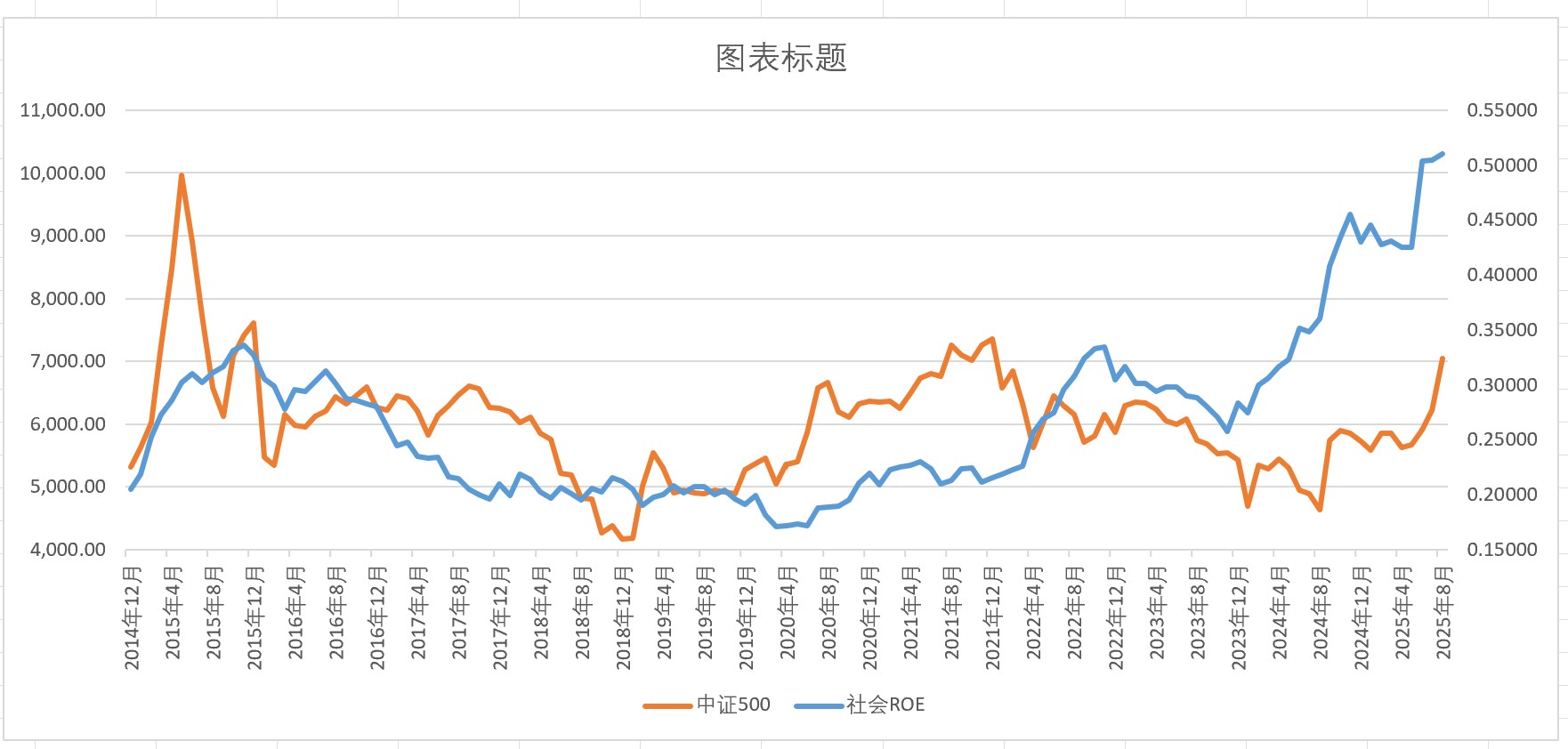

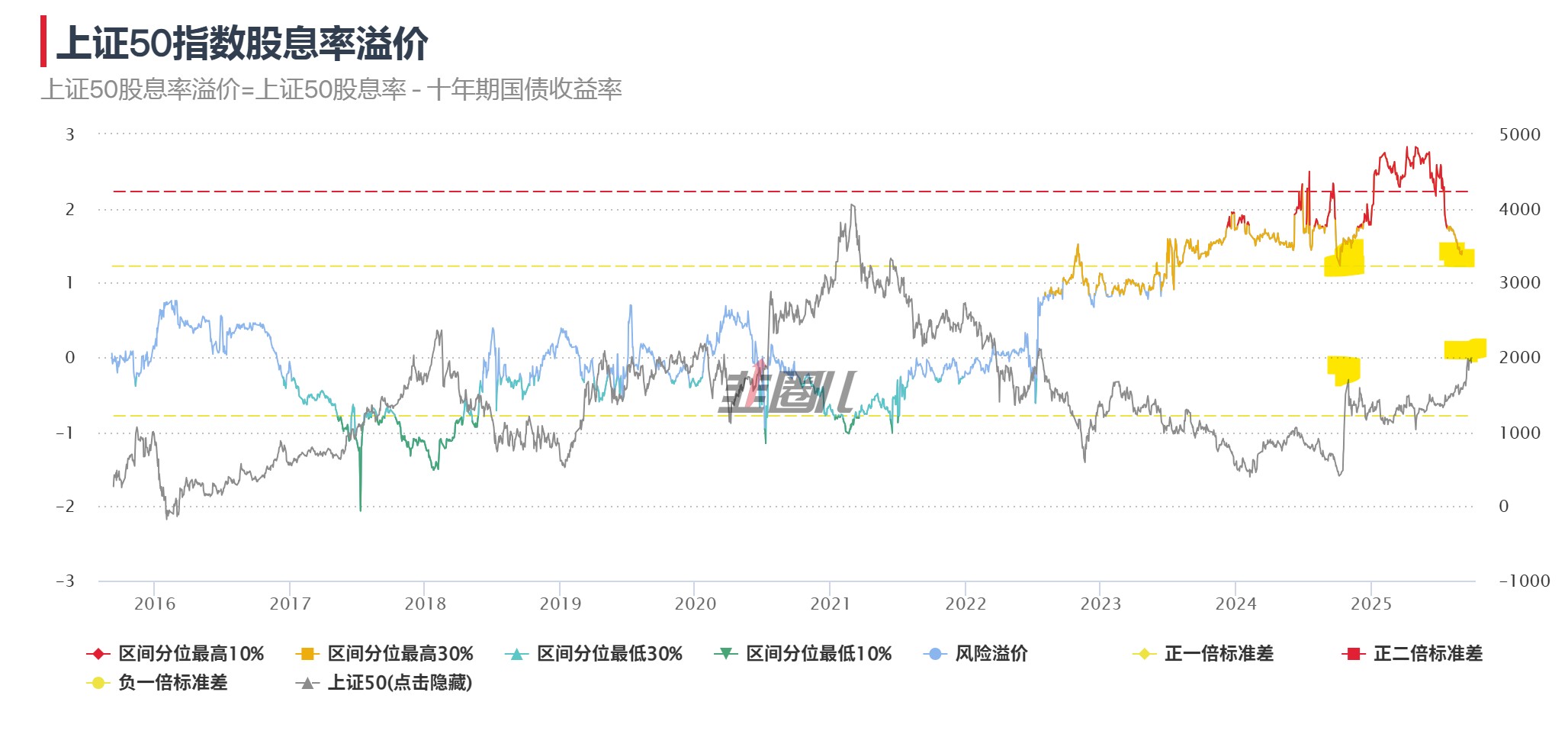

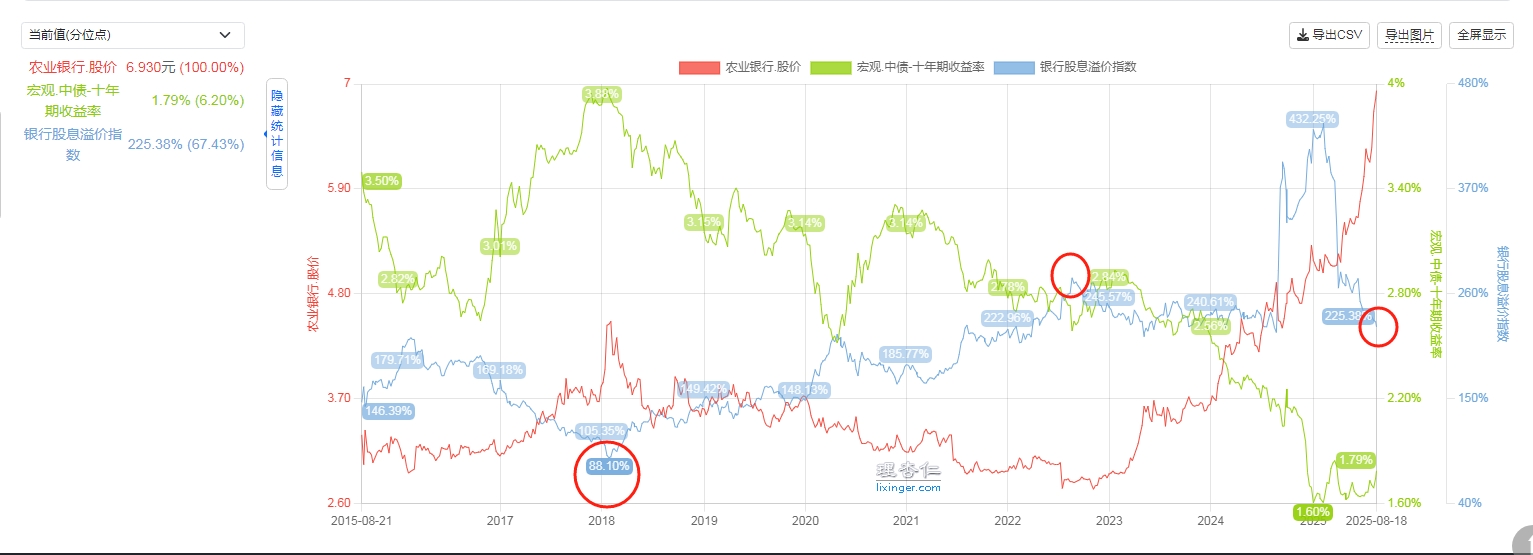

我偏重宏观决策,并且主要以融资持有银行ETF,思路可能大部分人不一样真的是殊途同归,我判断银行股是否高估的方式其实跟你差不多,也是偏宏观的指标,但是是用:五大行的A股平均股息率/十年期国债收益率的比值。

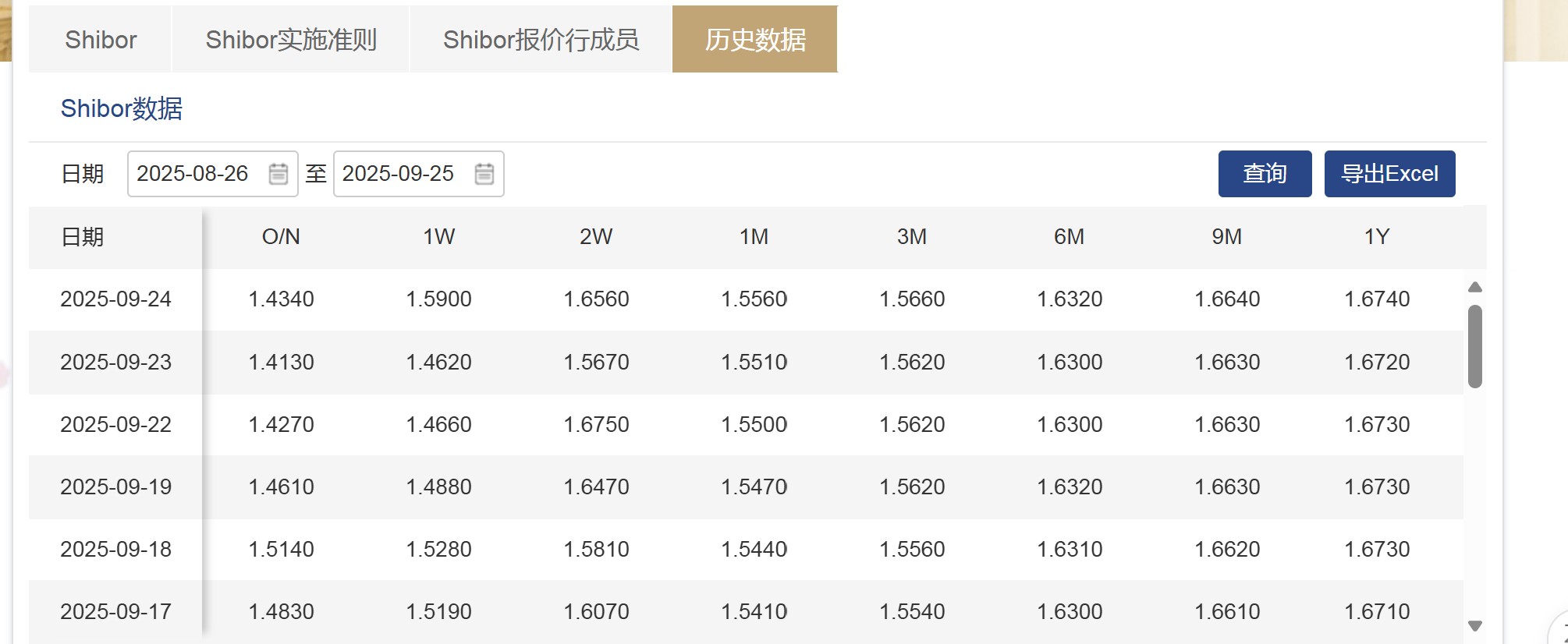

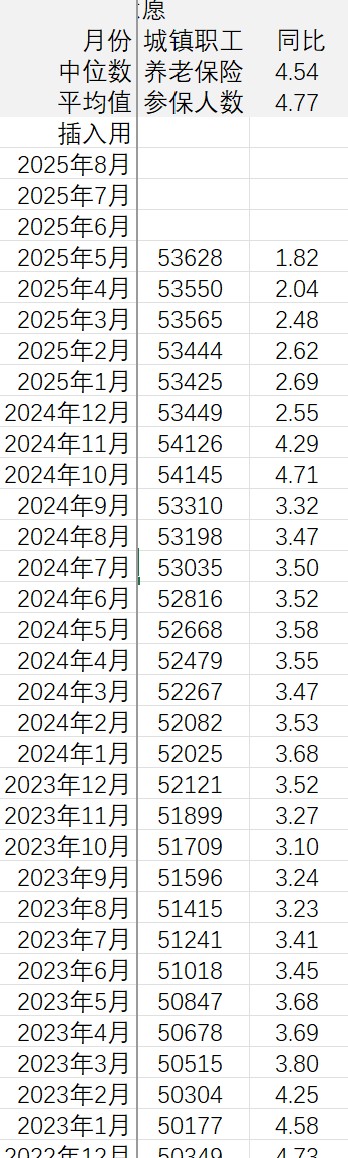

银行指数股息率> 实际融资利率是硬性条件,实际融资利率我认为可以按融资利率 - 央行资产负债表扩张速度计算(取年平均,假定其为资产通胀率),昨天这个数值是 4.09%>4%-3.94%,我认为是守住安全底线的

在此之上就是机会成本的问题了,我觉得这个就看个人风险偏好了

所以硬性的减仓条件就是银行股息率持续下探 + 央行收缩政策/...

这个比值是从2018年的80%左右一路涨到2022年末的270%,意味着18年以来,尽管不断放水,国债收益率不断走低,但是银行股股价不断下跌,下跌的幅度始终高于国债收益率降幅,银行股估值越来越便宜;

翻转是2022年末。自2022年末银行股这一大波行情以来,这一比值从270%一路震荡下降到现在230%左右。证明虽然银行股经历了一波三年的大涨,但是刨去放水的宏观因素之外,银行股自身的“高估”并没有实现,更多的是跟随宏观政策在演绎股价变化;

但至于银行股后面还能不能实现“高估”,说不好,更多的要看宏观政策。只能说现在银行股的安全垫在逐渐打薄,投资性价比在逐年降低,这跟你的“昨天这个数值是 4.09%>4%-3.94%,我认为是守住安全底线的”结论是差不多的。

赞同来自: tongzhangji 、franckC 、听风绝弦

农行快到1pb了。银行股何时应该减仓请问您是怎么考虑的?我偏重宏观决策,并且主要以融资持有银行ETF,思路可能大部分人不一样

银行指数股息率> 实际融资利率是硬性条件,实际融资利率我认为可以按融资利率 - 央行资产负债表扩张速度计算(取年平均,假定其为资产通胀率),昨天这个数值是 4.09%>4%-3.94%,我认为是守住安全底线的

在此之上就是机会成本的问题了,我觉得这个就看个人风险偏好了

所以硬性的减仓条件就是银行股息率持续下探 + 央行收缩政策/外汇储备崩盘,人民币贬值

赞同来自: 听风绝弦 、songchao1199

投资高增的行业:

内资-信息服务业、航空航天器及设备制造业、计算机及办公设备制造

外资-电子商务服务业、化学药品制造业、航空航天器及设备制造业、医疗仪器设备及器械制造

央妈推荐:

1. 文化及相关产业

2. 集成电路行业

赞同来自: 泸州老窖 、听风绝弦 、hjndhr 、franckC

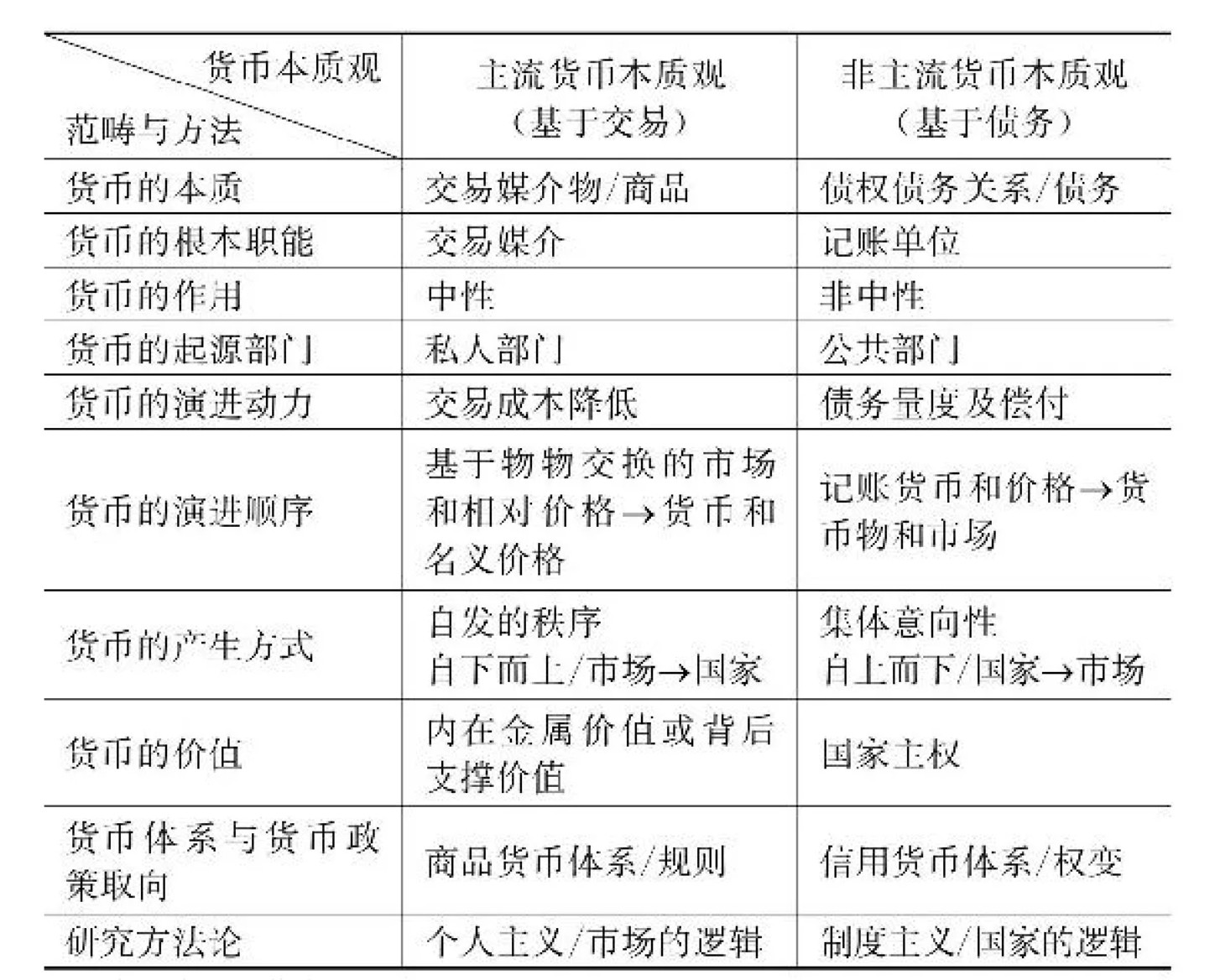

现在虽然比较少有人直接提这个名词,但网红政经学家翟东升天天念叨的反正就是这一套

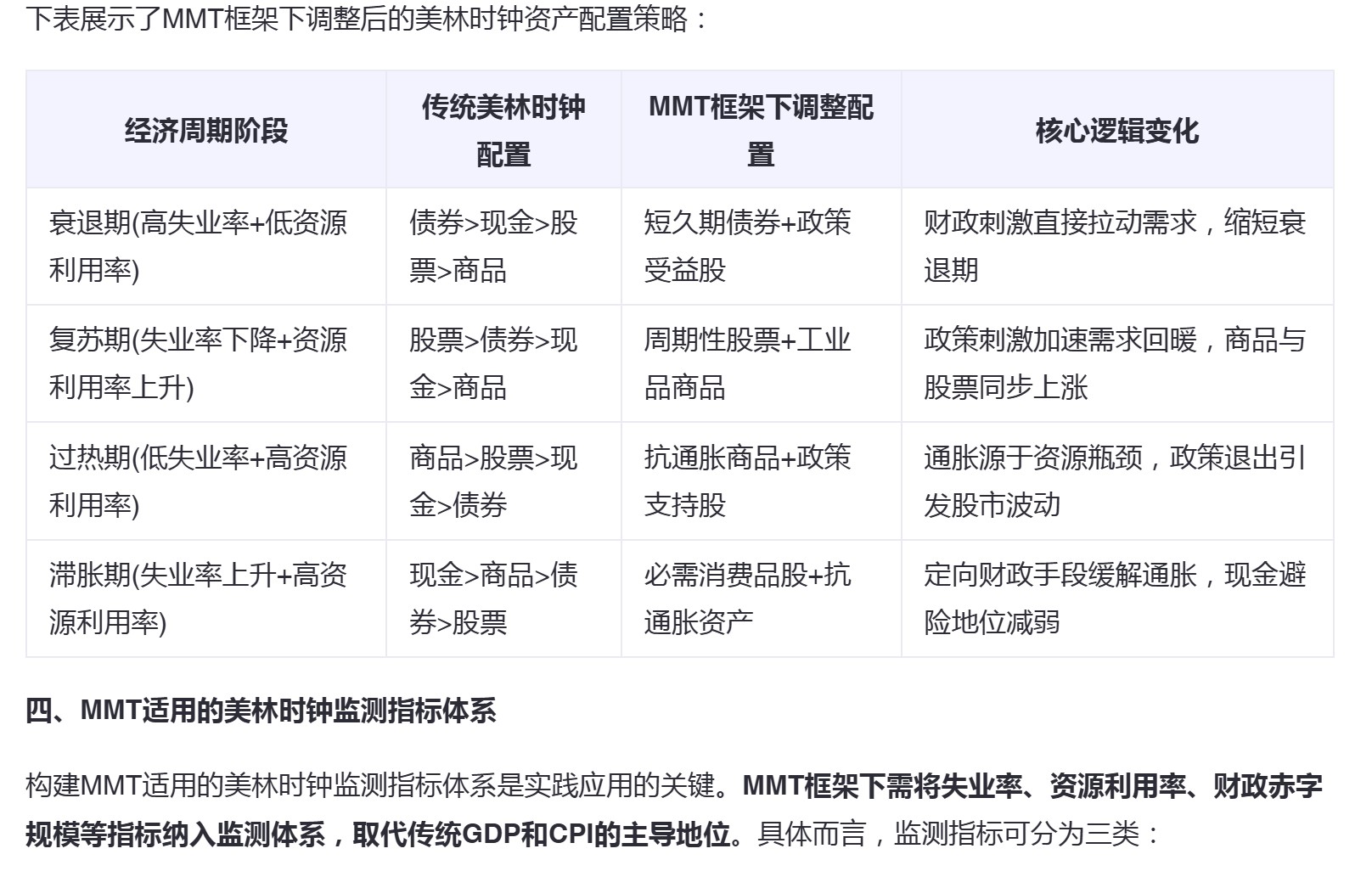

以下是姜超总结的几个现代货币理论MMT的特点:

1. 财政支出由货币创造提供资金,财政支出先于收入,央行不具有独立性

2. 主权政府不需要为了支出而借债,政府完全可以偿还任何以主权货币支付的债务

3. 政府债券的发行不是为了借入资金,而是与货币政策操作类似,可以帮助央行维持市场利率

4. 政府部门的财政赤字等于非政府部门的盈余

5. 财政赤字不可怕,财政政策的目标是保证充分就业而非维持财政平衡

财政发钱 → 创造消费、就业 → 产生税收,完成货币回流/销毁,也就是政府债务的削减

MMT中的货币,作为一种“税收凭证”,驱动着社会经济的循环

这种形势下,宏观经济传导跟以往是完全不同的,政策直接刺激居民部门,再回过头去刺激企业投资和生产;不需要通过央行-商业银行-信贷的传导

老美执行MMT到现在债台高筑的原因,收不上税肯定占大头;因此可以看见,我国在税收层面也逐渐趋严

2025年1-7月,百强房企销售总额同比下降13.3%

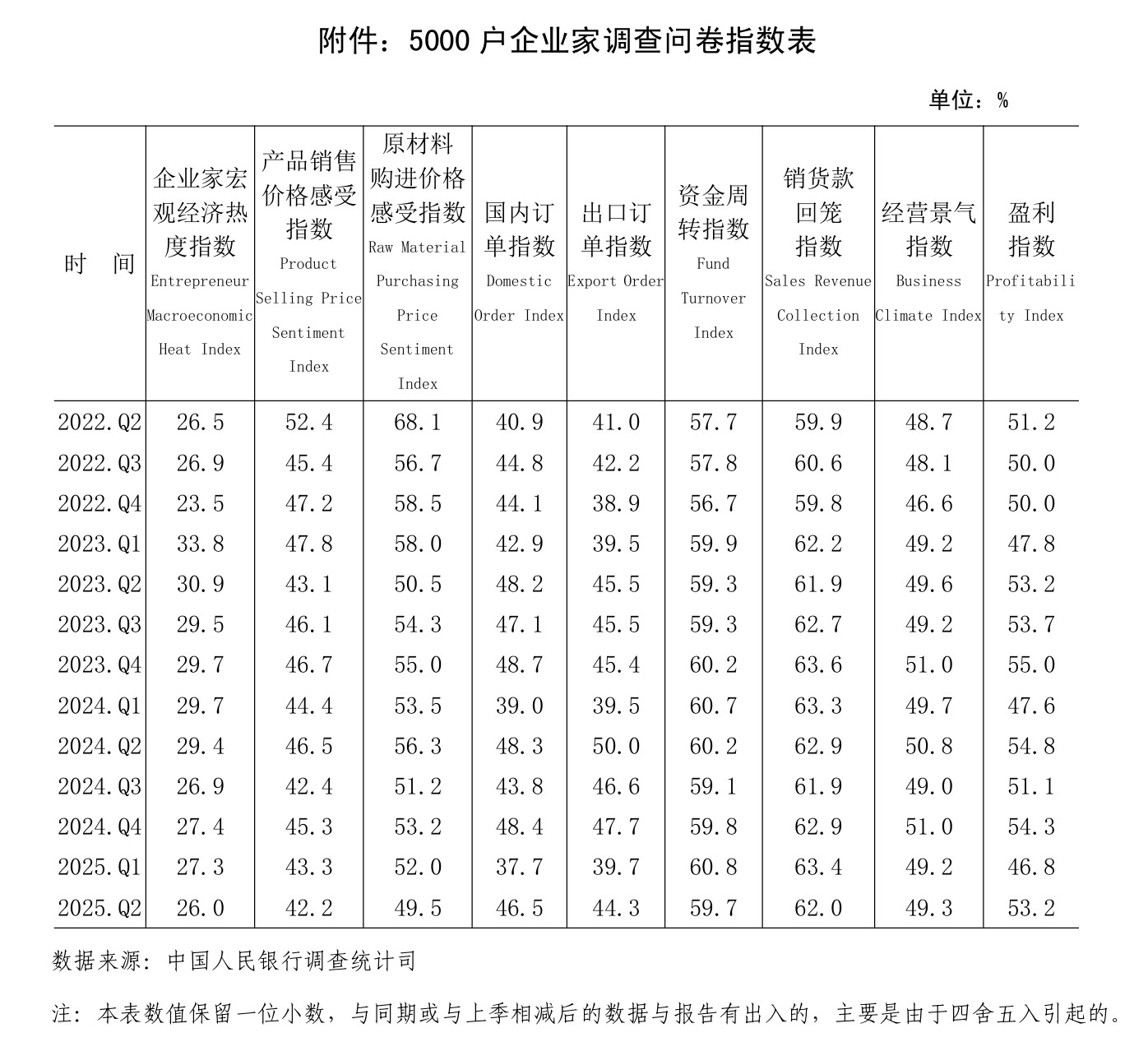

7月pmi 也在4月关税风波探底反弹3个月后重新转跌,报49.3

美元兑离岸人民币重回 7.21 高位

赞同来自: Chancer

这波涨的属实猝不及防,债还没出完,融资仓位也还没加太多。银行ETF继续领涨,获利已经超过50%。上周热炒的反内卷题材,加上6月金融数据超预期,让我更加坚定了 7月逢高减仓的判断

话虽这么说,但我对后市比较看空。美联储7月大概率不降息,因为公布的关键数据超预期;咱这边,7月开大会的政策面我也比较不看好。

我的判断是,咱这边的政策抓手其实并非物价指数,而是5% GDP,在一二季度GDP超标的情况下,7月开大会可能推出的政策力度有限。

这波上涨我会逢高减仓股。开完大会后再做 债 →...

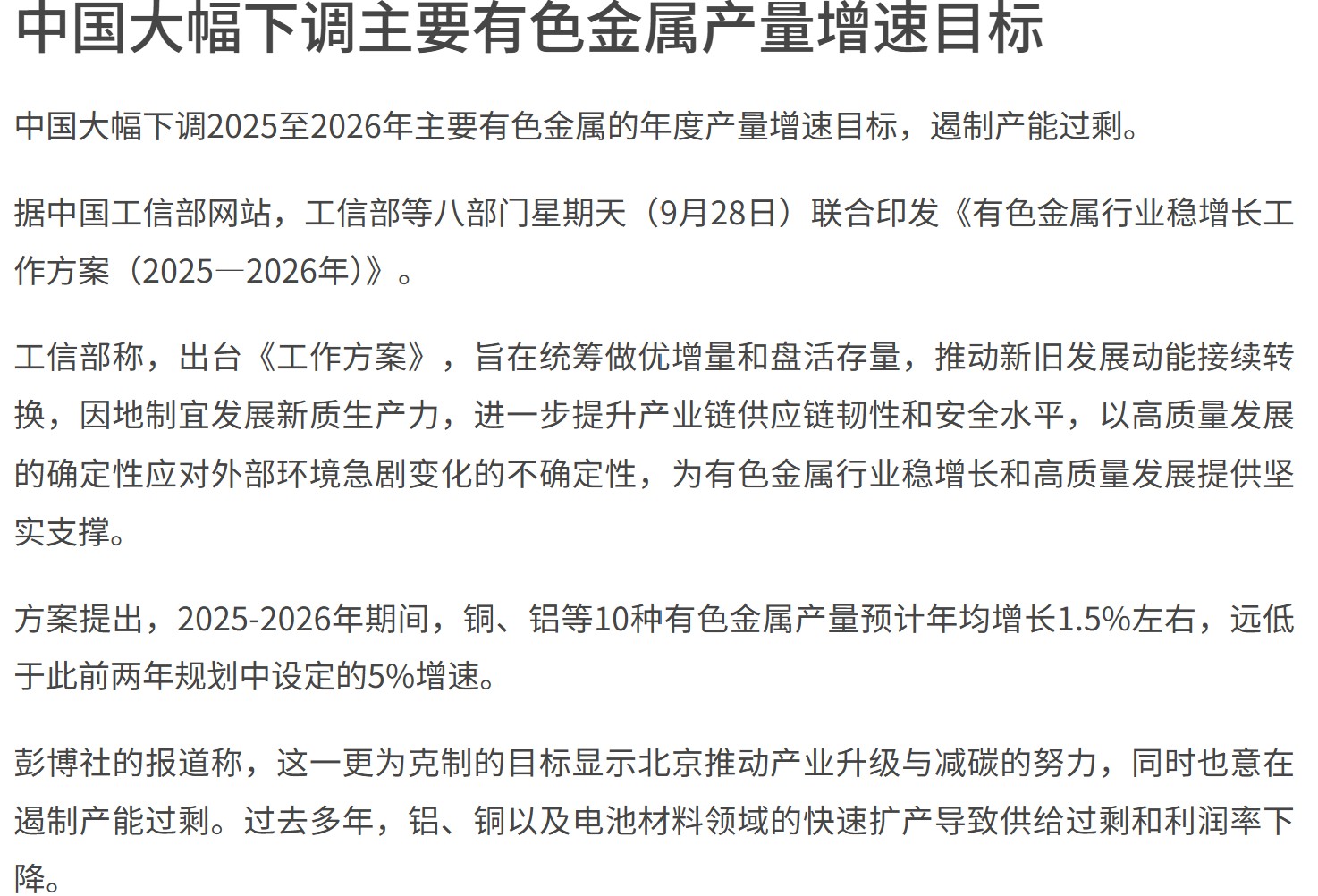

反内卷、供给侧改革有助于通胀提升,但会推高失业率,远期看还是不利于内需和通胀

如果没有货币政策配合,就是纯的收缩、抑制性政策

上头可能真觉得 1~2% 季度GDP 太好了,3季度可以调调结构

赞同来自: 李某某小迷糊

银行从年初拿到现在,中间几波科技股、东升西落、机器人的脉冲行情都没参与;期间看宏观数据好转,短暂的换了一小部分到证券保险,清明后又换了回去。

现在持有银行

一是指着高度不确定的性下的垃圾时间,大家都躲在银行里避险,股价稳定

二是指着“择机降息降准”落地后,估计还能涨一波

后面看情况是要换成证券和科技股的

近期阿里又发布了新版的通义千问模型,宣称已经成为最强开源模型;传闻DeepSeek也将于4月底5月初发布新模型。而恒生科技目前又回到了春节后行情启动前的价格,处于股价相对稳定的时间段。

新一轮的 ai大模型发布潮,会点燃新一轮的科技股行情吗?现在是买点吗?

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号