网上有个非常简单而有非常有效的二八轮动策略(https://xueqiu.com/S/CSI001), 非常简单,就是三个指数:300、500、国债指数轮动,300和500的20天涨幅哪个大持有哪个,两个都为负数持有国债,我回测(佣金用单向0.02%估算)了一下,从10年下半年开始(主要是要和创业板指数对比,而且10年后由于股指期货上市有了做空的原因导致10年前的参考意义不大),年化收益率接近30%,最大回撤不到20%,而且交易次数平均大概也就是1个月2次多点。应该是个不错的方案。

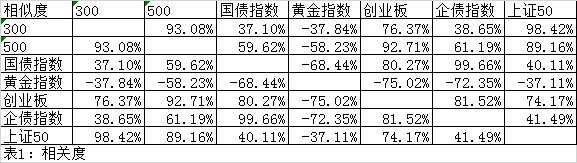

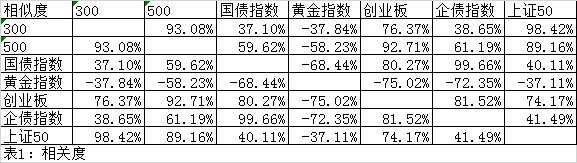

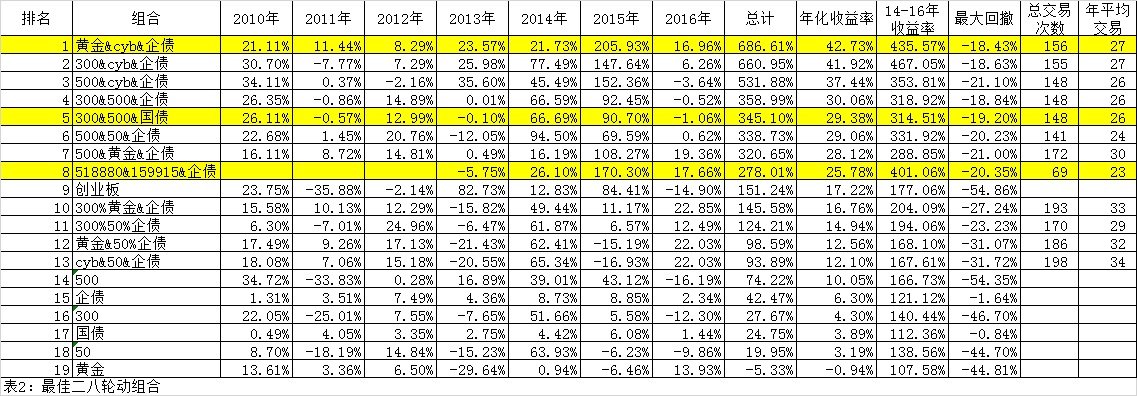

不过人总有贪婪之心,总想好上加好。从组合来看,300和500的相似度还是太高,我在表1增加了黄金指数、创业板指数、上证50指数、企债指数(000013)和沪深300、中证500、国债指数(000012)的相关度分析。从表中可以看到,黄金指数和几乎所有的指数都是负相关的,而且和创业板指数的负相关是最大的,我们尝试用黄金指数和创业板指数替代300和500,用000012企债全价指数替代国债指数,回算结果如表2。我们惊奇的发现,黄金创业板企债组合比300&500国债组合年化收益率从29.38%提高到42.73%,而且最大回撤从原来的20.35%下降到18.43%。反复核对,确认无误,而且原来组合中11、13、16三年的负收益也惊奇的变成了正收益,最低收益在12年也有8.29%,这应该归功于黄金和创业板的绝妙组合。

其实从美林时钟的角度来说,创业板代表了最强的股票,黄金代表了商品,国债企债都是债券,而现金的收益率肯定是低于债券的。所以黄金/创业板/企债组合从本质上说就是一个美林时钟的轮动。

我们再来看看实盘怎么操作,不管国债还是企债其实就是代替现金的,实盘中可以用债券组合或者用华宝添益、银华日利等场内货币基金或者用逆回购等替代,这些品种本身收益率很低,对结果影响不大。影响大的是黄金和创业板两个品种,好在场内的518880黄金ETF和159915创业板都是交易额上亿的品种,流动性不成问题。但这两个品种上市的时间晚,表2中的对比只能看14-16两年多的数据,从数据对比来看,基金轮动和指数轮动的差异不大,14年基金轮动收益率是26.10%,高于指数轮动的21.73%,15年基金的170.30%低于指数的205.93%,16年截至到4月15日基金组合的17.66%略高于指数的16.96%,2年多累计基金组合401.06%略低于435.57%,而且基金的最大回撤、平均交易次数都和指数类似,完全是一个可以接受的方案。

回测还究竟是回测,下周起拿出点资金实盘上。

补充:突然想到20天前的收盘价波动太大,是否用左右几天的均价来替代效果更好,经过回测,把19-21天前的三天平均收盘价来替代20天前的收盘价收益率更加平滑,而且年平均交易次数从27天降低到22天,一个月不到2次(表4)。

一点感想:我从来不怕公开策略后知道的人太多会失效。一条再鲜美的鱼即使放在冰箱里时间长了也会发臭,只有加了三点水的渔才是我们取之不尽用之不竭的永远的财富!

不过人总有贪婪之心,总想好上加好。从组合来看,300和500的相似度还是太高,我在表1增加了黄金指数、创业板指数、上证50指数、企债指数(000013)和沪深300、中证500、国债指数(000012)的相关度分析。从表中可以看到,黄金指数和几乎所有的指数都是负相关的,而且和创业板指数的负相关是最大的,我们尝试用黄金指数和创业板指数替代300和500,用000012企债全价指数替代国债指数,回算结果如表2。我们惊奇的发现,黄金创业板企债组合比300&500国债组合年化收益率从29.38%提高到42.73%,而且最大回撤从原来的20.35%下降到18.43%。反复核对,确认无误,而且原来组合中11、13、16三年的负收益也惊奇的变成了正收益,最低收益在12年也有8.29%,这应该归功于黄金和创业板的绝妙组合。

其实从美林时钟的角度来说,创业板代表了最强的股票,黄金代表了商品,国债企债都是债券,而现金的收益率肯定是低于债券的。所以黄金/创业板/企债组合从本质上说就是一个美林时钟的轮动。

我们再来看看实盘怎么操作,不管国债还是企债其实就是代替现金的,实盘中可以用债券组合或者用华宝添益、银华日利等场内货币基金或者用逆回购等替代,这些品种本身收益率很低,对结果影响不大。影响大的是黄金和创业板两个品种,好在场内的518880黄金ETF和159915创业板都是交易额上亿的品种,流动性不成问题。但这两个品种上市的时间晚,表2中的对比只能看14-16两年多的数据,从数据对比来看,基金轮动和指数轮动的差异不大,14年基金轮动收益率是26.10%,高于指数轮动的21.73%,15年基金的170.30%低于指数的205.93%,16年截至到4月15日基金组合的17.66%略高于指数的16.96%,2年多累计基金组合401.06%略低于435.57%,而且基金的最大回撤、平均交易次数都和指数类似,完全是一个可以接受的方案。

回测还究竟是回测,下周起拿出点资金实盘上。

补充:突然想到20天前的收盘价波动太大,是否用左右几天的均价来替代效果更好,经过回测,把19-21天前的三天平均收盘价来替代20天前的收盘价收益率更加平滑,而且年平均交易次数从27天降低到22天,一个月不到2次(表4)。

一点感想:我从来不怕公开策略后知道的人太多会失效。一条再鲜美的鱼即使放在冰箱里时间长了也会发臭,只有加了三点水的渔才是我们取之不尽用之不竭的永远的财富!

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号