2025年6月8日07:27:00 纠正了杠铃策略的定义,只要规避了毁灭风险的策略都属于杠铃策略

杠铃策略:小部分资金激进冒险,大部分资金保守安全,以此来从不确定性中盈利(此为之前定义)

正确面对波动:1、逆情绪,别人悲观时自己要乐观,别人乐观时自己要悲观;2、永远保有一定仓位的债券类仓位,永不满仓,这样才有钱在别人悲观时乐观;3、重视基本面,有基本面支撑才敢越跌越买,才敢逆情绪加仓

重视风控,毕竟还有四五十年的投资期,不重视风控肯定会翻车

不光要知道,还要想办法做到,毕竟我们是个人投资者,肉体凡胎单枪匹马,得多想想办法。

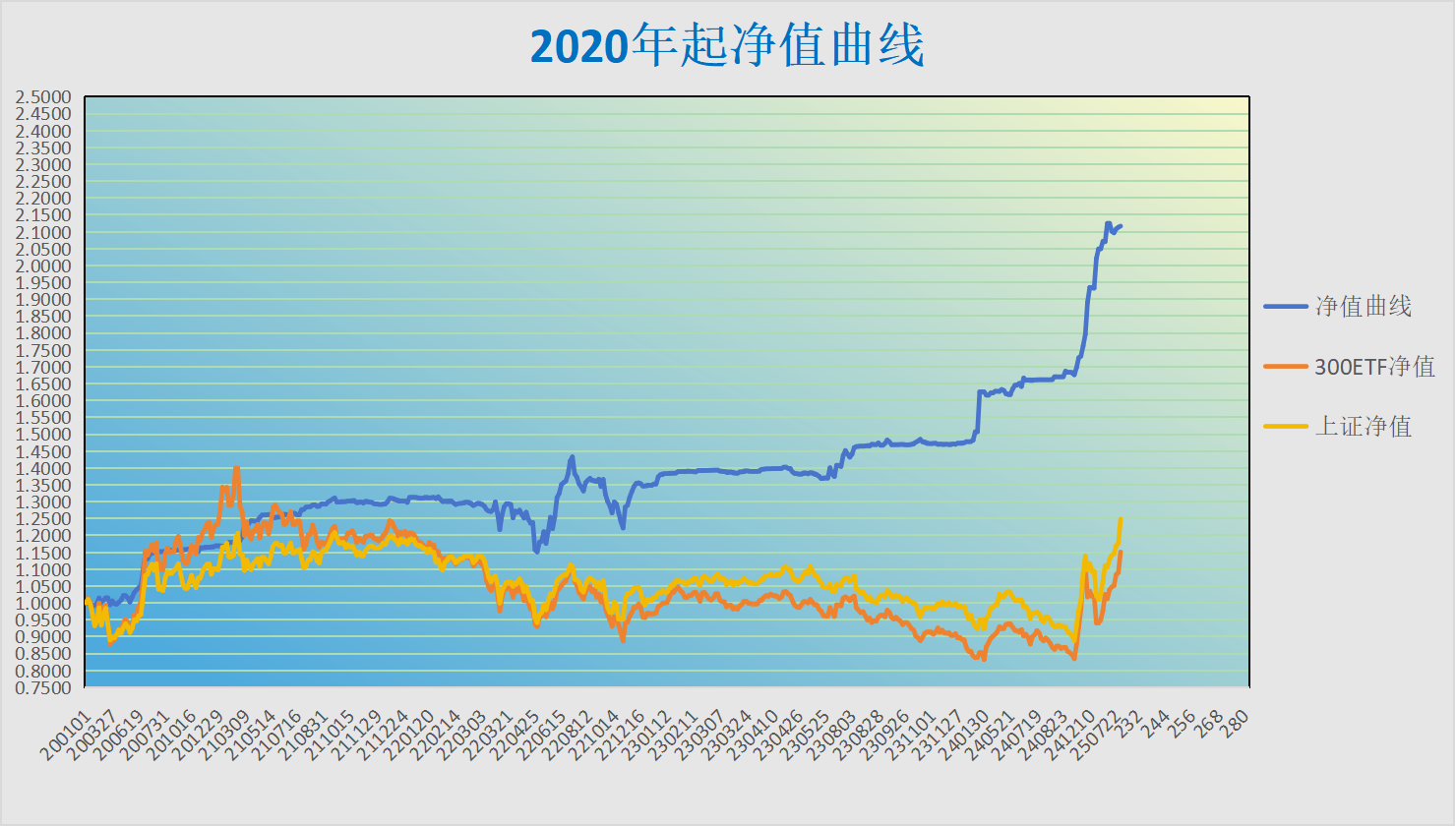

20年起历年收益率:

20年16.7%,累计净值1.1669,做多300ETF

21年12.5%,累计净值1.3127,买沽做空300ETF+买转债

22年2.7%,累计净值1.3428,做多300ETF

23年9.6%,累计净值1.4776,做多300ETF

24年31%,累计净值1.9328,做多300ETF+买转债

25年12.7%,累计净值2.1773,做多300ETF+现金管理+套利

赞同来自: 文撕墨客 、llllpp2016

当前持仓:

期权端:无

债权端:套利、逆回购、买赎511520、做t买赎511880

1月薅羊毛薅到了0.47w,暂无期权仓位、股权仓位、长债长持仓位,搞低风险

当年净值1.0030,2020年至今净值2.1838

转债温度94.85°,从三五年的时间跨度看,现在是退出的好时机

宽基,

月中扒拉了上证50的成分股,因为本月红利阴跌,而红利成分最重的有期权期指的宽基就是上证50了,大约八成的老登,两成的小登、金属、稀土、军工啥的。

两成的小登、金属、稀土、军工累计了巨量的涨幅,以三五年的视角,这些股票跌去一半、跌去七成,一点都不让人感到意外。

八成的老登,不断阴跌,但月底来了个巨阳。

50虽然暂时没啥看头,但是值得关注

赞同来自: O526 、何哲欢888 、llllpp2016

25年11月月度总结当前持仓:期权端:无债权端:逆回购、买赎511520、做t买赎511880、套利薅羊毛10月薅羊毛薅到了0.35w,没有期权仓位、股权仓位、长债长持仓位,搞低风险当年净值1.1205,2020年至今净值2.16057转债集思录温度约86.09℃,不配置沪深300ETF, p/e 处于10年的高位,不做多其他宽基均处于高位,不做多,单边做多机会稀疏,不硬上;等待、发掘非做多方向...12月也没搞期权和股票,就低风险薅羊毛,还是那些操作,+0.84万

25年全年赚了15.6w,当年净值1.1265,20年至今累计净值2.1773

期权股权全年基本就出手了一次,4月7号关税大跌,加了300etf深实买购,边涨边平,基本上4.2元就平光了,奠定了全年的利润基础,其余就都是薅羊毛了

26年,有几个改善方向,

一个是把股票当成是期权买权来处理

一个是小仓位纯交易纯赌,也是算在期权仓位里头

一个是持续的自我改善,作为个人投资者,自己就是管理人,保持好自己的状态对于投资而言是另一种维度的改善。包括了理性保持信念校准,身心健康保持,规避意外风险等等

赞同来自: shoooliu 、邻居家的龙猫 、llllpp2016 、银弹

当前持仓:

期权端:无

债权端:逆回购、买赎511520、做t买赎511880、套利薅羊毛

10月薅羊毛薅到了0.35w,没有期权仓位、股权仓位、长债长持仓位,搞低风险

当年净值1.1205,2020年至今净值2.16057

转债集思录温度约86.09℃,不配置

沪深300ETF, p/e 处于10年的高位,不做多

其他宽基均处于高位,不做多,

单边做多机会稀疏,不硬上;等待、发掘非做多方向的机会

当前持仓:

期权端:无

债权端:逆回购、买赎511520、做t买赎511880、套利薅羊毛

10月薅羊毛薅到了1.1w,这是在没有期权仓位、股权仓位、长债长持仓位的情况下,搞低风险搞到的,挺满意

当年净值1.1180,20年至今净值2.1608,累计利润66.16w

薅羊毛方面,大佬经常日内搞511090,这是个未来尝试的方向

转债方面,集思录温度约89.47℃,不配置

闻泰转债值得写一写,当时砸下来,双低、正股基本面不烂、到期收益率为正,挺像那么回事的,一张没搞,这需要反思下该咋整的

沪深300ETF, p/e 处于10年的高位,不做多,等待、发掘非做多方向的机会

其他宽基均处于高位,不做多,等待、发掘非做多方向的机会

科创值得一说,十月八号那天高开低走,我就想,要是短期见顶,那可太有戏剧性了,结果真的就是短期高点,啊哈哈哈哈哈。期间关注了科创50ETF的远月买跨,赌走方向,观察下来的结论是,虽然ETF走出了一小段下跌,但是买跨的收益率并没有那么理想,因为受到了降波的损失。

赞同来自: zgj28312832

当前持仓:

期权端:无

债权端:逆回购、买赎511520

现金管理,买赎511520,逆回购。

511520的估值方法稍微有了点进展。首先这玩意有些不确定性没法消除,一个是基金整体的久期会随着基金经理的操作而大约在6~10之间变化,并且这种变化无法预测,再一个是基金3点收盘,而基金持有的债券6点收盘,3点~6点的基金净值会波动。基于这两种不确定性,大佬的出手门槛是折溢价在千1以上才出手,安全垫足一些。对于大佬的门槛设置,我理解并决定采纳。3点~6点的净值波动,还有更复杂的操作是用国债期货对冲,这个得后面再学习实践总结。

转债方面,集思录温度约91℃,不配置

沪深300ETF, p/e 处于10年的高位,不做多,等待、发掘非做多方向的机会

其他宽基均处于高位,不做多,等待、发掘非做多方向的机会

松原转债,这个转债值得写一笔,这个转债当时看正股的生意,就觉得不错,那种感觉就是看了一堆丑家伙,突然看到个美女的那种感觉,很深刻。可惜这转债始终没有给到很便宜的价格.......

山河转债,董事长突然去世,原因未被报道,60岁。

赞同来自: llllpp2016

当前持仓:

期权端:无

债权端:逆回购、银华日利

现金管理,买赎、做t银华日利,逆回购。

511520对利率矩阵、国债期货的跟随性较差,暂时还没找到比较准一些的净值预测方法,需要继续学习寻找估值方法

转债温度86.99℃,不配

沪深300的 p/e 处于10年的高位,不做多,等待、发掘非做多方向的机会

其他宽基均处于高位,不做多,等待、发掘非做多方向的机会

这周脖子疼了一周,很折磨人。去医院折腾了一吨没解决,最后周天早上,自己想着去买个膏药贴试一下,然后又吃了布洛芬,结果起作用了不疼了。

脖子疼的原因,我估摸着一个是变天了大降温叠加工作时吹了冷空调,再一个就是长久的亚健康生活状态。

短期的解决方案,继续贴膏药贴,做好颈部的保暖;长期的解决方案,遵医嘱,少低头伏案,多参加户外活动,可以多甩路亚多钓鱼,爱好这个

赞同来自: 何哲欢888 、llllpp2016 、肥壮啃苹果

当前持仓:

期权端:无

债权端:逆回购、银华日利、0-3年国开债ETF

现金管理,买赎0-3年国开债ETF、银华日利,做t银华日利,逆回购。

有个大佬周五买赎了511520,万6的收益,周二无缝衔接北交所,666,给他鼓掌,继续观察学习债券ETF的搞法

转债温度91.58℃,不配

沪深300的 p/e 处于10年的高位,不做多,等待、发掘非做多方向的机会

300的成分股是每半年更新一次,但是权重却是每月月末都会调整。随着科技上涨,300的科技成分股的权重在不断提高,300的科技含量在不断提高,这让300更难预测,很多策略都很难搞

小盘、科技、创业板的位置更高,也是不能单纯做多,得等待、发掘非单边做多的策略的机会

当然,上着班呢,很多机会错过就错过了,也不勉强,能搞就搞,搞不到就算了,主要是别吃大回撤,别把去年加今年的利润吐回去,就是胜利!

青尾鯝、黄尾鲴、鲮鱼这些鲴鱼类钓起来还是挺爽的,手感一级棒!

当前持仓:

期权端:无

债权端:逆回购

跌四天涨一天,

牛市难搞的地方就在于,不断地新高让人误以为只要死扛就能涨回来。

然而,总有一次,下跌后再也没有涨回去,并且这种发套行情是后验的,无法预判。

如果一直死扛,那肯定会遇上那次再也没有涨回来的深套,成为一轮行情的买单人。

另外一个感受是,赚过钱的人,市场先生的糖衣炮弹会放大了他的贪婪、自大、侥幸心理,听不进去的,比如我哥................

继续等待、寻找 非单边做多方向 的机会

赞同来自: flybirdlee 、lily1129

当前持仓:

期权端:无

债权端:银华日利、逆回购、套利

本周操作:等来了三次大小不等的非多头的低风险机会,抓住了一次,捡了点,挺满意

因为上班,手头只有手机,复杂操作无法实现,眼睁睁错过了第一个低风险捡钱机会,心态有点崩。后面错过第二个机会时就释怀了,没赚到钱没事,至少积累了策略,积累了经验,离全职投资又近了一步。能释怀,也是至少抓住了一次机会,没有全部空军。

我师父,15年高位进了3w块,套住,亏到8k割肉。昨天中午主动跟我讲,说买一万多块别人同事推荐的股票,吃了一个涨停板跑了。

300ETF和转债的长期多头暂时没搞头,继续折腾非多头的低风险机会。

允许自己暂时赚的没有别人多,但是不希望遭受大幅回撤

赞同来自: flybirdlee 、llllpp2016 、dongzhouwang

当前持仓:

期权端:无

债权端:现金管理

本周操作:周二买赎511360,其余几天逆回购、银华日利

本周又是宽基和转债上涨的一周,情绪烈度在变大,也许行情快结束了。

继续寻找、等待非多头方向的机会,找不到就现金管理。

掌握好自己的节奏,

1、大节奏是几年小赚,某一年大赚,年度不亏损

2、具体的每一次小节奏,动作都包含了 等待-开仓-等待-平仓-等待 的循环

3、逆着年度级别的市场悲观情绪,历史低位买入开仓;逆着年度级别的市场乐观情绪,历史高位卖出平仓

4、长时间的等待期,远离市场,培养兴趣爱好,享受生活,享受投资成果。具体的动作就是,少看行情、少算账、少讨论、少比较,设置到价提醒,开发自动化监控等等,减弱浮亏或踏空少赚的负面情绪。

当前持仓:

期权端:无

债权端:逆回购、银华日利

本周操作:逆回购、银华日利现金管理

本周宽基和转债继续涨,多头下不去手,看看除多头外的其他方向,毕竟期权的方向非常非常多,比如看不大涨,看不大跌,看大涨或大跌,看小跌,看大跌,等等等等。

如果再次向上劈闪电,可能会出现 非做多方向 的机会,大的指导思想还是便宜买贵卖+逆市场极端情绪

有一次刷视频,邓紫棋说她的孩子如何如何,我还纳闷,她啥时候结婚生仔了?结果她在说她的歌,她的歌就是她的孩子。

我是坚定的丁克,女朋友是不那么坚定的丁克,不进行生物繁殖,那就进行智力繁殖吧,智力繁殖比生物繁殖要难的多,但是难才好玩不是吗?哈哈

赞同来自: etttttttttt 、缓慢投资 、llllpp2016 、skyblue777 、Aolin120更多 »

--当前持仓:

期权端:无

债权端:逆回购、银华日利

--本周操作:逆回购、银华日利现金管理

--300etf和转债:等吧,行情的发展需要时间,有时间精力情绪就多研发下新代码新策略,没时间没情绪没精力就多休息、多钓鱼、多打游戏

--投资感悟:价投入门,我认为有个最低的标准,或者说特征,那就是起码至少有一个能力圈,对某几个证券或某一品种或某一策略的认知、能力超过大众一般水平,能辨识出市场大众定价错误,并利用定价错误增加自己的胜算,冲抵底层资产本身无法避免的风险,从而能在这个能力圈内持续赚钱。

如果一个人对价值投资侃侃而谈,闭口不谈具体的证券、策略,那就是还没开始实践价投,还没入门,很可能是码字搞自媒体的

赞同来自: llllpp2016

--当前持仓:

期权端:无

债权端:现金管理152.7w

周二北交所再发新股,银华、短融、0-3年国开ETF下跌,利率矩阵显示当天利率下跌,最后搞了银华,没敢搞短融和国开

300ETF、转债回调降温,但是依然不便宜,继续耐心等。

赞同来自: llllpp2016

--当前持仓:

期权端:无

债权端:现金管理152.7w

周二北交所新股,银华、短融、0-3年国开ETF,这仨折价,搞了短融,按以往的行情,第二天就会涨,结果这次遇上了股涨债跌,利率波动,短融净值从周二跌倒周四,周五小涨。周五卖出放了逆回购。

被短融盘了5天利息

1、学会了看利率矩阵,自选里添加了国债期货。

2、保守排序:银华日历>短融ETF>0-3年国开ETF

3、保守排序:折价买赎>短期持有>长期持有

300ETF和转债

择时,不一定要选择涨跌时机,

可以选择贵贱时机,贵了少配不配,便宜了多配,贵贱参考历史

可以选择情绪时机,市场火热乐观时少配不配,恐慌时多配

300ETF的成分股、转债,现在价格里面计入了很多的美好预期,参考历史的话,价格并不具有吸引力,市场乐观情绪弥漫,选择少配不配。

当前持仓:

期权端:无

债券端:短融ETF

总市值152.4w,当年净值1.0908 ,20年起累计净值2.1083

4月7日关税大跌的抄底彻底结束了,清仓了牛差组合,涨的烫手,拿不住,丢了

北交所新股发行,银华和短融折价,钱不够北交所,就搞了短融,没赎回,一般第二天就会涨

赞同来自: blank赵 、dongzhouwang 、银弹 、llllpp2016

--当前持仓:

期权端:25组300ETF12月4100-4400购牛差,成本2.1w,最大亏损2.1w,最大盈利5.4w

债权端:逆回购149.5w

--操作:

逆回购+银华日利,利息钱抵减牛差期权组合的成本

当前市场比较热,300ETF510300rsi超买,集思录转债温度85.7度,赚钱效应明显,有很多赚了钱的声音,此时的情况是价差收益变得“容易”,好像大家都是赢家没有输家;越涨越低的持有收益被忽略了。

持仓代表我的看法--谨慎乐观,做好回调的准备

赞同来自: llllpp2016

期权端:25组300ETF12月4100-4400购牛差,市值2.2w,最大亏损2.2w,最大盈利5.3w

债权端:逆回购149.4w

这一周增加22w多的资金,凑了凑,累计投入凑到90w,短期内应该是没有大额资金增加

累计利润达到了61.7w,这基本上是用60多万的本金赚了个翻倍,用时五年多。

现在账户150w了,争取下一个五年翻倍,是最重要的事情

当前组合不管后面沪深300怎么走,累计利润都能站稳60w,不怕跌

自己熟悉的

转债的话,我觉得挺贵的,下不去手,比如珀莱转债,128 49%,完全下不去手

沪深300,金融累计了大量的涨幅,白酒的未来成长放缓的话,估计还要杀估值,下不去手加大仓。

首先,分红0.088,17日收盘价3.989,18日分红除权,300ETF除权价3.901,由此确定了分红后每张期权合约对应的ETF数量,10000+0.088*10000/3.901≈10226,

然后,分红后,期权的内在价值要保持不变,分红后行权价=3.901-(3.979-分红前行权价)/1.0226

分红后,每张期权对应的ETF数量增多了,等于自动加仓,这也是为了规避除权日当日的波动风险。如果为了保持仓位不变,需要减一张期权,然后再补一些ETF

赞同来自: wz2105

特朗普要换美联储主席。这个算不算特大事情啊我觉得是大事,利率是非常重要的因素

但是,这种大事没法预测,没法控制,并且市场参与者们对这种大事的反应和反应的力度也没法预测没法控制。

宏观事件和市场的反应,都属于非常非常重要但又无法预测无法控制的因素,不能被宏观和市场牵着鼻子走,反而要利用他们,大跌了就加仓进货,疯涨了就减仓出货,其余时间尽力做出当前持仓的增强。这么做的前提是,买的标的背后的资产是有价值支撑的,资产越硬,下跌时持有、加仓的底气就越足,比如300ETF,对于国内的钱来说,在权益资产里面算是确定性最高的一小撮标的了;还有一个前提是不加会被爆仓的杠杆,融资融券、场外配资、股指期货会被爆仓,期权买权+到期收益为正的转债组合+一份稳定的工作,这样稍微上点杠杆却不会被爆仓。

赞同来自: 春天的雪人 、flybirdlee 、罗双 、lily1129

然后学习了要约收购,总结如下:

1、发起方可以较低成本撤回要约

2、发起方有可能实力不足,要约失败

3、政府可能不审批,要约失败

4、有可能违法违规,要约失败

5、部分要约,参与人过多,可能踩踏

失败的事故:英力特、深深宝A、曲江文旅、人民同泰、哈药、钱江水利

总的来说,股价向要约价靠拢的驱动力是有的,但是不确定性也是有的

参与要约的理性方法:

1、确定性不够,便宜(高赔率)来凑,足够便宜才参与,肉不多就放弃。坚持安全边际原则+分散限仓

2、随着股价向要约价的靠拢,肉越来越少,赔率越来越低时,应逐渐减仓获利了结

1、需要调佣金,默认佣金可能很高

2、新股申购按资金比例配售,而不是主板的市值打新

3、B站网友ngdao:稳获百股所需资金=100*申购总资金量/网上发行量

4、新股申购资金大涨..........2000亿,2300亿,申购资金越高,中签所需资金越高,收益率越差

不确定性:申购资金总量、新股上市的走势(可能存在超级黑天鹅,翻大车)

有些集思录的老ID,其表现出来的认知自大、认知固化,真的让人警醒。

一定要保持头脑开放,有证据证明自己的观念有问题、证明自己错了时,一定要校正自己的观念。

赞同来自: llllpp2016

持仓:

1、300ETF领口组合:20w股300ETF+备兑6月4600+买沽6月4000

2、山河转债:1000张

3、现金:24.6w

港交所涨的挺好的,然鹅一分钱没买,哈哈哈,哪怕把她当成是call来买也好呀

转债从溢价率上来看,已经有点偏贵了.......

大热门盘江研究了二十多个小时吧,让我摸不透的是管理层的管理能力,再好的资产,管理不行也容易崩。虽然是个国企,虽然资源禀赋不错,但是公司财务杠杆高,加上资产比较集中,就煤矿+电厂,感觉就是一个精美的玻璃杯,有价值,但是很脆弱。

保持关注吧,应该不会买的

耐心等显而易见的机会,就像去年9月中旬的低无溢价银行转债,耐心等

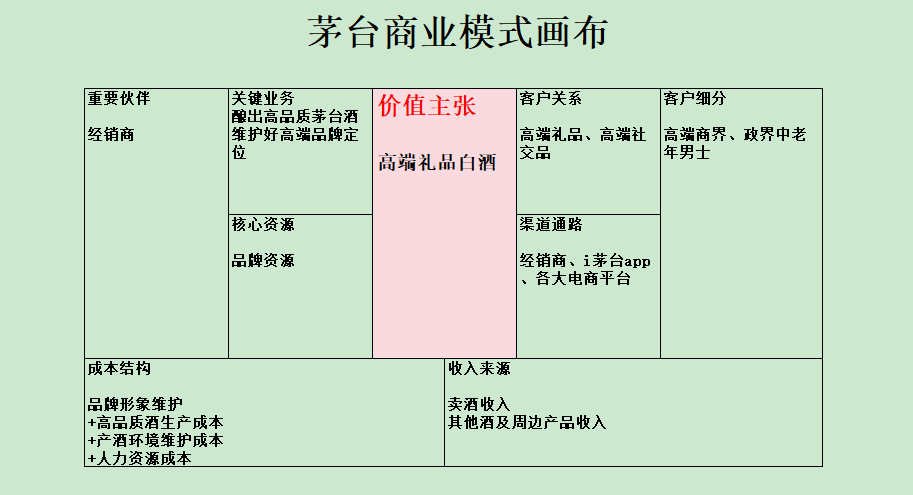

发现个工具--商业模式画布,源自B站的网课【【商业模式的逻辑】清华大学(全11讲)沈拓 宝藏课程!-哔哩哔哩】 https://b23.tv/NX0HcII除了这个网课,最近的自己琢磨的东西,是:

马上套到茅台上,挺好用的。立马解决了一个问题,即年轻人都不喝白酒,茅台该怎么办。哈哈,凉拌,普通年轻人也不是茅台的目标客户

1、一门生意的起点,是需求

2、生意的关键是竞争

商业分析还需要加上需求分析和竞争分析,这两点必须加以关注

赞同来自: etttttttttt 、xlzg 、wm1813 、llllpp2016

去年12月10号,从深实买购大减仓,调成了保险策略后,一直就再没有行动,持仓还是20w股300ETF➕备兑6月4600➕买沽6月4000,1000张山河转债,24.6w的现金

争取今年 出重手 不超过三次,耐心等恐慌,等不来也没关系,明年接着等

自选里头多了几个标的,其中,港交所,真的越看越喜欢,垄断、人民币进出通道、情绪放大器超高弹性、超高分红,明明是个股票,但是感觉像是个深实购期权,而且还高分红,相当于θ还大于零,也就是没有时间损耗

相信未来的某一天,应该能在港交所上赚一笔的

赞同来自: 若临长风 、llllpp2016

1、一季度股市、转债市场暴跌,300ETF非常有性价比,而转债情况有些不同,当时转债的溢价率较高,但是恐慌情绪也非常到位,现在回过头来看,很多自己看好的转债都在1月底见了底,比如珀莱转债、科思转债、成银转债、山河转债、爱玛转债等。

当时的自己,沉浸在行权对方违约捡了特大红包的喜悦中,转债没买,300ETF只是把浅虚值买沽换成了深虚值买沽,加仓力度非常弱,简单讲,就是自己只是做到了没有随着市场恐慌割在低位,而没有做到逆情绪。

改进的方向:转债的具体参数很重要,但是市场情绪也很重要,市场情绪也是非常重要的出手信号,需要同时监控转债具体参数和转债市场情绪

2、5月初到9月19日茅台跌跌不休,据说是茅台酒市场价走低,中秋节销量不好。1250这个数字我记得很清楚,因为当时我动过念头,把1000张核建转债换成1手茅台,当时的茅台股价就是1250,当时的茅台p/e应该也就20出头。最终还是没有执行,犹豫着的时候茅台就迅速拉升了。这次的拍断大腿,堪比98块马上回售的小康转债。

改进的方向:制定好计划,以收集优质股权的出发点,收集5家自己最看好的公司,备选,情绪浓烈的时候建仓,不要怕上一点杠杆,不要怕,就当是用工资攒优质股权。

3、10月8号的300ETF涨停,4.656,自己的心里目标价是4.8,这个是根据过去的几次牛市算出来的一个价位,过了4.8,300ETf就不算便宜了,5.5是从p/e的牛市历史数据算出来的高估的价位,6.5是从p/b的牛市历史数据算出来的高估的价位,过了这俩价位甚至要开始考虑买沽做空的。这些都是开盘前就想好了的。

实际上,其实4.8的平仓计划是不够详细的。价格到了4.8就平仓,这是ETF的平仓方法,ETF也只能这么搞,但是期权并不是这样的。4.656的涨停价,用期权可以达到4.8平仓的收益,因为当时期权大幅度溢价,可以搞期权组合。具体的思路就是,先把溢价0.2元/张的12月3000买购平掉,然后开备兑组合或者开领口组合,再吃一遍0.2元/张的溢价。不一定要在涨停的时候操作,因为当时期权做市商不好好报价,操作不了,盘中可以搞,但是要少一点点收益

改进方向:制定计划的时候,要考虑期权组合,不能定具体的价位,而应该制定一个价格范围

4、10月8号,持仓的南银、中信、杭银、核建、山河也是大涨。自己国庆节制定的计划是,山河150开卖,其余四只130开卖。结果只有南银到了130以上,中信129.7、杭银128.5,自己也按计划卖出了南银。

改进方向:同上一条,制定计划的时候,不能定具体的价位,而应该制定一个价格范围

5、今年的体检做了脑血管流图,指标偏离了健康值,压力偏高,还有血脂偏高,颈椎状态偏差,一些不良的生活习惯也没有改掉。假期消耗健康,上班储蓄健康

改进方向:控制减少油盐,少喝快乐水,可以把快乐水当成是自己的奖励,控制体脂率,注意坐姿站姿,培养运动的习惯,注意假期的健康休闲方式方法,不能过度

赞同来自: 缓慢投资 、lily1129 、llllpp2016

全年收益率,30.8%,28w的绝对收益,账户资金达到119w,站稳了百万级,我自己很满意

记几个非常值得纪念的事情

1、1月份ETF换成了深实买购,因为购折价。到期了行权接货,高潮突然来了,卖购对手方违约!!!按规定,对方要赔市值的110%,相当于白捡一个涨停板!周四晚上,券商就直接先垫付了赔偿款,记得当时论坛里还有个兄弟也遇上了这个从天而降的大红包。https://www.jisilu.cn/question/489655?gopage-true__page-1__item_id=4733320#!answer_4733320

2、9月初,转债整体大跌,在转债上加了一点杠杆,山河2000张,3亿的盘子,价格104+低于30%的溢价率,买着很舒服;南银114的价格,竟然是折价的;杭银转债、中信转债,111的价格,竟然是平价的,各搞了1000张;核建转债,到期104.8机构收走,结果市场给出了104的价格+小于30%的溢价率,买了1000张

很舒服的一次加仓,因为确实非常有性价比,哈哈,结果也不错

3、九月底十月八号的超级大闪电,10月8号那天开盘300ETF涨停只维持了不到10min。当时处于懵逼状态,只卖掉了南银转债,当时记得账户收益是41%,这个印象太深刻了,因为后面24年再也没有回到过高点,哈哈哈哈!

4、下半年的时候开始尝试深研个股,说是深研其实就是大范围的仔细阅读,先读招股说明书,然后读财报做公司大事记timeline。听人劝,先从长电开始,然后是自己自选里的几个,山河药辅、科思股份、珀莱雅、中国核建、贵州茅台。然后不断思考、完善自己的研究表格、清单

5、四季度,更新了对市场情绪的认知,实在是十月八号大闪电太刺激人了。价投格言:别人贪婪是恐慌,别人恐慌时贪婪。那么,该如何定义情绪,监控情绪呢?监控到情绪了,又如何做到逆情绪呢?诸多问题,自己慢慢学,慢慢想,慢慢优化。当前的成果是:1、找几个老投资者,跟踪他们的情绪,如果老投资者都恐慌了,那就真的已经恐慌到位了,如果老投资者都开始乐观了,那市场可能真的乐观过度了;2、俩技术指标,rsi、bias。Rsi如果3个指标都>80了,说明市场已经大幅超买了,贪婪情绪浓厚;<20相反。Bias,需要根据历史数据去定个监控值,如果超过了这个值,肯定是价格偏离度很大了,市场情绪很浓厚了。

6、对显著性-估值难度的思考。这是今年总结出来的一个结论:一个投资机会,其定价错误越大越显著,就越容易被识别出来,估值难度就非常小,而且此时赚的也多,即赔率高;如果价格只比价值低估10%,其实此时反而是没法估计出来的,估值难度巨大。

赞同来自: 凯恩司机 、dafengtongxue 、站稳扶好

操作:1、300ETF深实买购换成300ETF领口策略,止盈 ;2、减仓转债

当前持仓:

期权端:

300ETF领口策略:20w股300ETF+20张300ETF6月4000买沽+20张备兑6月4600。

策略总市值83w,以开仓时的成本计算,最大亏损--敞口是3.4w,最大盈利8.6w

债权端:

1000张山河转债,11.8w

现金24.3w

总市值119.2w

20年16.7%,做多300ETF

21年12.5%,买沽做空300ETF+买转债

22年2.7%,做多300ETF

23年9.6%,做多300ETF

24年收益31%,做多300ETF+买转债

20年至今总收益93.5%

今年是丰收的一年,今年是账户跨上100w的一年,今年是最好的一年!

平仓300etf12月3000买购,换成300etf6月领口策略,20w股300etf➕20张6月4000买沽➕备兑20张4600

山河减了1000张,还剩1000张

核建清仓

算是止盈了吧,又回到了欢迎涨也欢迎跌的持仓。

本周操作:无

当前持仓:

期权端:

20张300ETF12月3000买购

债权端:

2000张山河转债

1000张杭银转债

1000张核建转债

1000张中信转债

现金37w

本周操作:无

当前持仓:

期权端:

20张300ETF12月3000买购

债权端:

2000张山河转债

1000张杭银转债

1000张核建转债

1000张中信转债

现金37w

本周操作:无

当前持仓:

期权端:

20张300ETF12月3000买购

债权端:

2000张山河转债

1000张杭银转债

1000张核建转债

1000张中信转债

现金37w

赞同来自: llllpp2016

一直以来对你所称“等效市值”不解,如果是按Δ计算的ETF市值,那Δ会变动,等效市值也是波动的。请问是这个意思不?我就是简单的把深实购就直接按合约张数算,一张合约就是1w股ETF,一张深实购的等效市值就是1w股300ETF的市值,

按 持仓delta*10000*300etf价格 来算等效市值,也可以,更精细,但是变数更多些,更复杂些。

比如20w股300etf,要使持仓的delta=20,才能等效,平值的购可能要配置35到40张,远月深实购可能要配超过20张,浅虚值可能要配超过40张。

这么控制仓位的话,容易把期权买多了,容易上杠杆。

我是简单点搞,1w股etf对应的资金=最多开一张合约,不管是虚实、不管远月近月、不管买方卖方、不管单买还是组合,都是1张合约,因为要做好行权或被行权的准备

动态调整,我是没能力也没条件搞,放弃

但是大的思路可以讲讲,

牛市分两个阶段来处理,

第一阶段显而易见的低估到暴涨,这一阶段就是捂住了,到了心理价位一把清掉,拿到满意的收益,然后长持捂住的打法就要抛弃掉了;

第二阶段就是估值到了中不溜偏高的阶段,长持没有性价比,往下空间也不小,顶部也非常难猜,这一阶段主要就是打游击的搞法,见势不妙一定要跑,一定要跑,赚多赚少都是次要的,一定要确保自己不买单,一定要保住第一阶段的胜利果实不亏回去。

赞同来自: llllpp2016

本周无操作

持仓:

期权端:

20张300ETF12月3000买购,市值17.4w,等效市值77.4w

中概基金:市值4w

债权端:

2000张山河转债

1000张南银转债

1000张杭银转债

1000张核建转债

1000张中信转债

现金19.2w

备选:

第1顺位:待定

第2顺位:待定

第3顺位:远月平值附近的买购15张+现金管理(银华日利+短融ETF+0-3年国开ETF+逆回购),大约是用期权实现的等效权益半仓

第4顺位:待定

第5顺位:待定

加更,300ETF大涨4.78%,连续大涨

今日无操作,最近无操作。

调高跑路逃顶组合的顺位,耐心等待癫狂

点名批评山河,3亿的盘子,还跑不赢正股

点名批评核建,大幅跑输正股

强烈表扬12月3000买购,还跑赢了300ETF,溢价变大了

持仓:

期权端:

20张300ETF12月3000买购,市值12.8w,等效市值72.8w

中概基金:市值4w

债权端:

2000张山河转债

1000张南银转债

1000张杭银转债

1000张核建转债

1000张中信转债

现金19.2w

备选:

第1顺位:待定

第2顺位:待定

第3顺位:待定

第4顺位:远月平值附近的买购15张+现金管理(银华日利+短融ETF+0-3年国开ETF+逆回购),大约是用期权实现的等效权益半仓。这是癫狂出现时的逃顶跑路组合,还兼顾了万一没到顶后半段继续癫狂的收益。

第5顺位:待定

赞同来自: tinayf

今日无操作,最近无操作。

持仓:

期权端:

20张300ETF12月3000购,市值8.8w,等效市值68.8w

中概基金:市值4w

债权端:

2000张山河转债

1000张南银转债

1000张杭银转债

1000张核建转债

1000张中信转债

现金19.2w

备选:

第1顺位:待定

第2顺位:待定

第3顺位:待定

第4顺位:待定

第5顺位:远月平值附近的买购15张+现金管理(银华日利+短融ETF+0-3年国开ETF+逆回购),大约是用期权实现的等效权益半仓。这是癫狂出现时的逃顶跑路组合,还兼顾了万一没到顶后半段继续癫狂的收益。

赞同来自: 不驯服的野猪

操作:无

持仓:

期权端:

20张300ETF12月3000购,市值5.6w,等效市值65.5w

中概基金:市值4w

债权端:

2000张山河转债

1000张南银转债

1000张杭银转债

1000张核建转债

1000张中信转债

现金19.2w

这周啥操作都没有。南银一直折价上涨,如果有融券券源的话就可以转股+融券套利,然鹅一查并没有券源。对券源产生了好奇,一百度,原来券源是来自大股东和机构的不常交易的股票,券商做个中介,把他们的券借出去。

后面就是耐心等了,300ETF、珀莱、科思、九典跌下来再考虑调仓,如果涨上去,转债也卖,期权也要调整减小多头仓位。

赞同来自: 不驯服的野猪 、llllpp2016

操作:加仓,1000张杭银、1000张南银、1000张核建、1000张中信

持仓:

期权端:

20张300ETF12月3000购,市值5w,等效市值65w

中概基金:市值4w

债权端:

2000张山河转债

1000张南银转债

1000张杭银转债

1000张核建转债

1000张中信转债

现金19.2w

勉强算是加了点不会爆的杠杆,期权买权比起股指期货来,一个是没有保证金不会被爆仓,一个是买购期权随着下跌会自动减仓,因为下跌后delta变小了。

四个三A债,加一个弹性大的山河,组合集中度稍微高些

还有16w的现金,

4w的中概,

20张300etf12月3000买购,等效市值65w

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号