收获了一波关注后,我把策略逻辑贴一下:

一、可转债估值

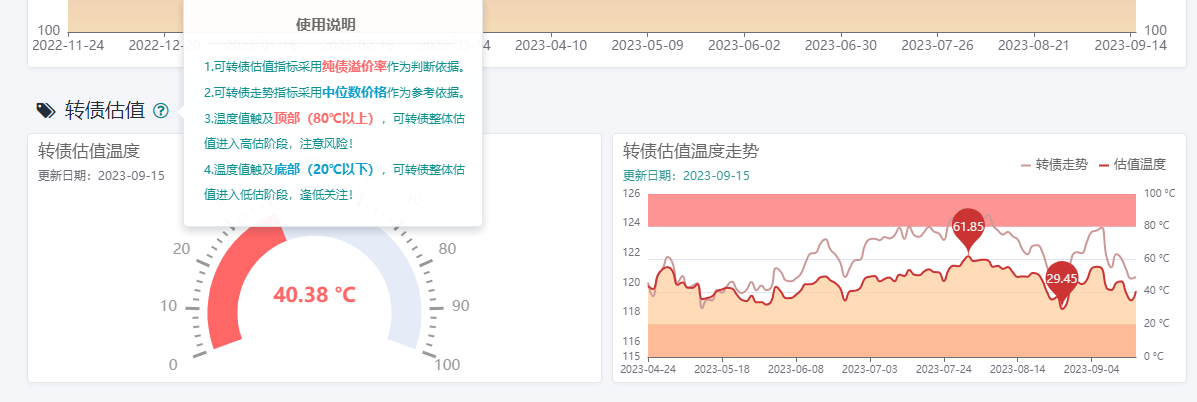

股票有估值,指数有估值,那么可转债是否也有估值?我认为是有的,市面上普遍看转股溢价率、全市场转债中位数历史分位值来分析转债估值几何,但本韭参与投资以来,一向偏向保守,所以采取的不是市面上普遍认为的指标,但结果殊途同归,那就是纯债溢价率指标。

为什么用纯债溢价率指标作为判断可转债估值水位?主要是本韭认为转股溢价率受正股股价和下修策略影响较大,可能导致指标值产生较大波动因此采取一个相对平滑的债券类指标进行判断。这里不详细说明纯债溢价率指标的计算方式,市面上能找到相关方法论,我大概讲一下该指标的应用。

纯债溢价率顾名思义就是可转债纯债价格与市价之间的关系,市价越高纯债溢价率越高,自然可以理解为转债估值越高。单纯知道当天可转债当天纯债溢价率指标还不足以感知可转债的估值温度,判断可转债估值需要大量历史数据,所以本韭19年年底开始跑模型,分析每个交易日全市场可转债纯债溢价率的中位数,然后跟历史数据进行比对分析,最后通过分位值方式转为温度数据,温度越高代表可转债估值越贵,温度越低可转债估值越便宜,并通过本韭个人开发的H5网页进行数据可视化输出,方便自己感知近期可转债估值温度走势。

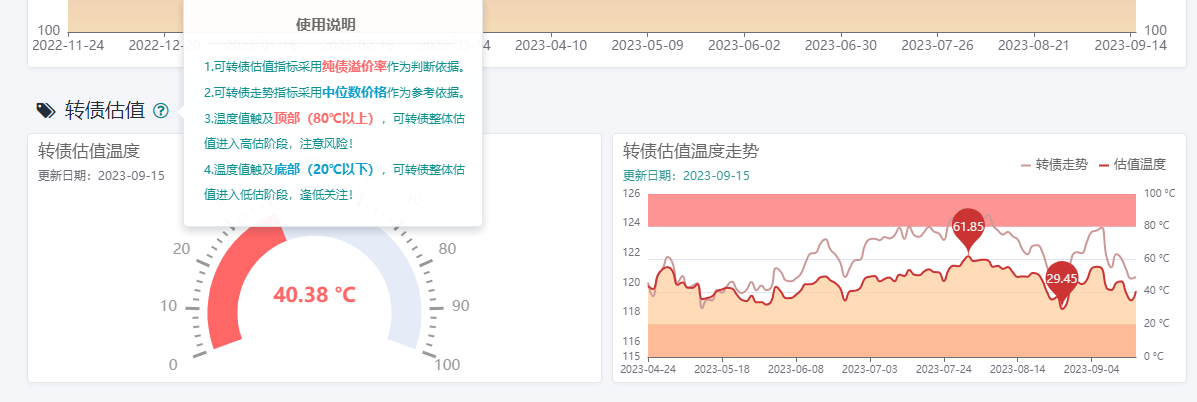

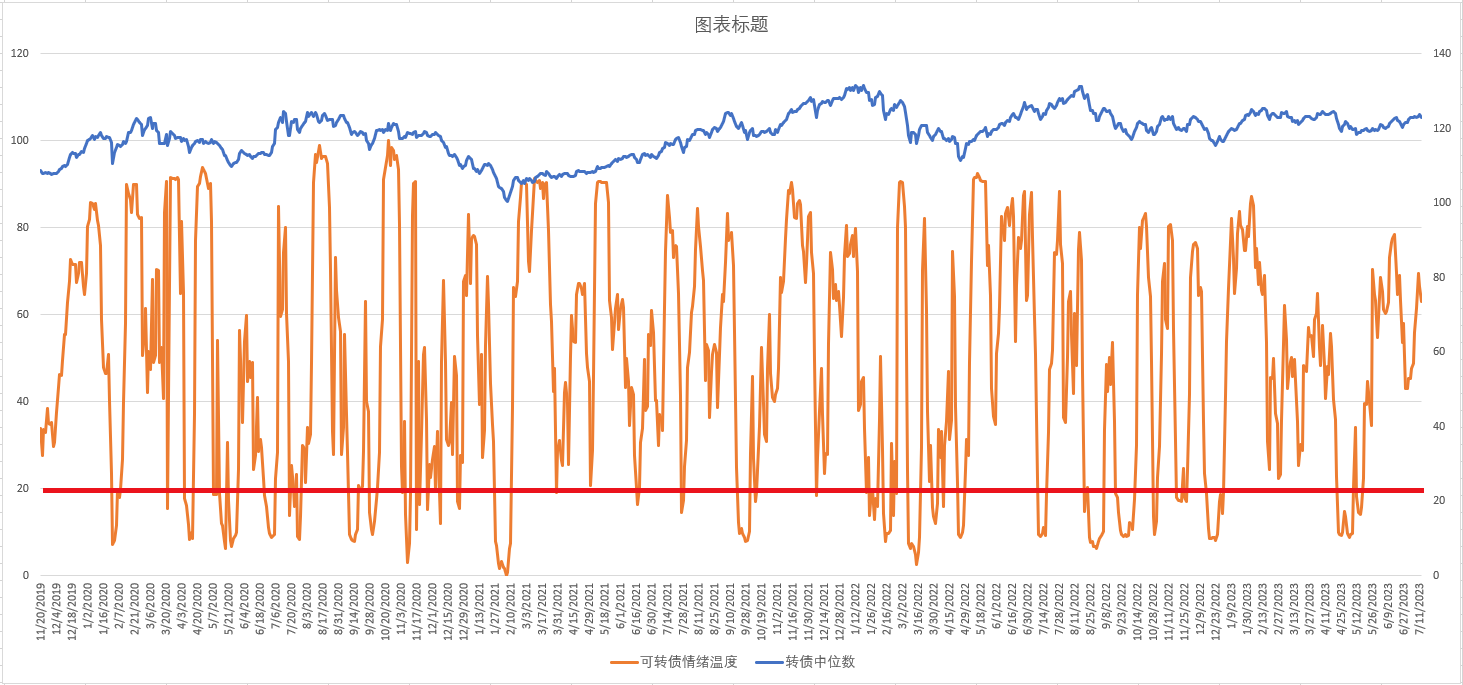

另外为验证该指标有效性,我拉了下19年至今可转债估值变化

从近4年估值走势来看,估值底部一般在20℃以下,而估值高位一般在80℃进入预警,90℃基本可以考虑跑了,所以该指标是我主要用于观察可转债估值的指标之一。但随着可转债定价越来越充分,目前大量固收+以及银行理财产品都认识到可转债的特性,从22年以来,转债的估值就处于40℃的中枢位置以上,基本很难给到低估的买点,这也是当前大家普遍认为可转债估值并不便宜的重要原因之一,同时也是基于这个原因,个人认为看转债估值不应该刻舟求剑,以前专业的转债选手可以利用信息不对称来赚钱,但随着转债知识普及率已经大大高于过往,转债的定价已经比较透明且充分,2020年以前转债那种极端低估状态,难以重现。

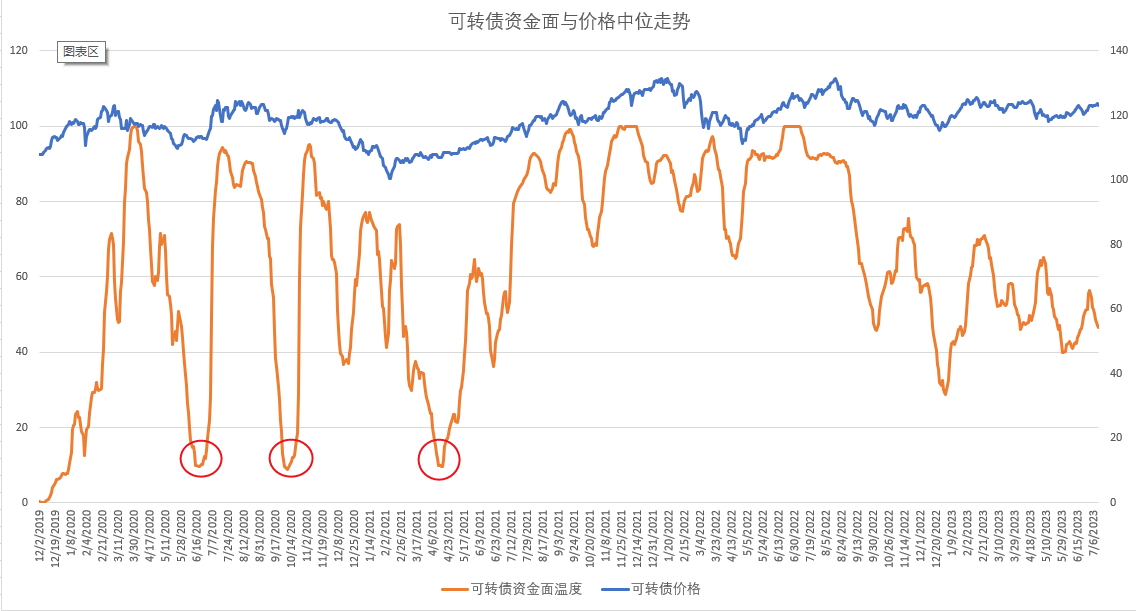

二、可转债资金面

可转债资金面涉及的重要参数是成交额,咱们都知道成交额低迷,行情是走不远的,同样道理,可转债市场的成交额如果日渐稀少,转债标的将出现价格不连续甚至无人问津,这样对于转债市场的流动性来说是极大打击的,所以资金面也叫流动性,流动性充裕的转债自然给的溢价率更高,而流动性差的转债可能需要打折出售。

可转债资金面不能单看一两天,如果遇上一些暴涨或暴跌的极端情况,那么这个资金面指标就有可能存在瑕疵了,因此本韭采用的是近10日平均成交额中位数数据进行参考,主要逻辑是每天对全市场可转债成交额进行排序后取中位数,然后再滚动10个交易日作平均,得到的数据再跟历史10日平均成交额中位数进行分析,最终得到当日成交额指标的温度值数据。

该指标主要观察可转债市场流动性状况,根据观察的结果来看,可以确认的有两点:

第一,可转债流动性跟权益市场息息相关,权益市场成交低迷会导致可转债市场成交减少;

第二,2021年以来,大量固收 产品上市导致转债市场无论从估值还是流动性上都有正面影响,大家不妨随便找一个固收 产品看看债券持仓,十有八九都有转债仓位。

因此这里说个结论:要想可转债估值下降,核心因素是固收 产品进行抛售,而什么情况才会导致固收 抛售可转债?本韭认为主要两个,一个是权益市场大爆发导致一些灵活配置类基金降低转债仓位加大权益仓位,但正股如果大爆发上涨同时又会带动相关转债上涨,只不过某些转股溢价率较高的转债可能会跑输正股,所以这个因素可能对降低转债市场估值影响不太明显;另一个就是大额赎回导致固收 产品被迫卖出应对赎回。其中第二点大家不妨回顾一下22年4月份、12月份时候或者近期国价格走势,债券和理财产品出现亏损或大幅回撤导致投资者出现大面积赎回,从而导致转债估值和资金面出现明显下降。

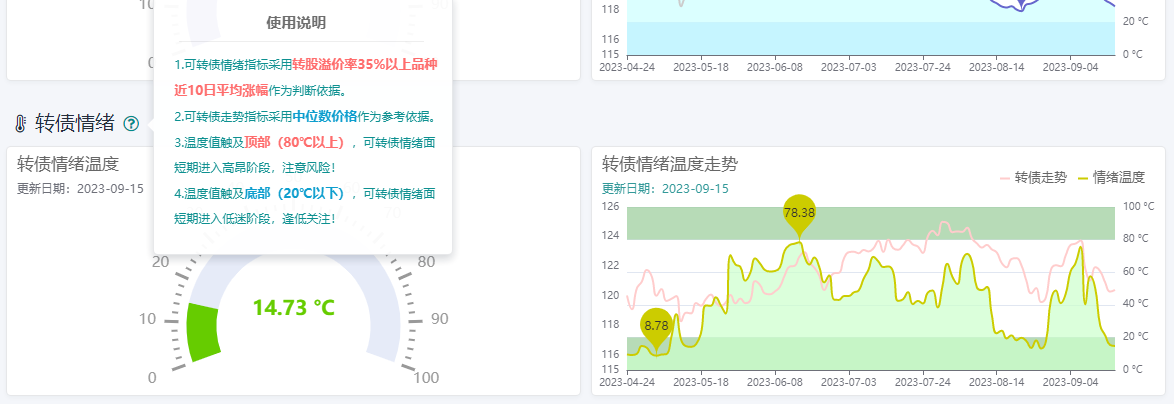

三、可转债情绪面

可转债市场的情绪衡量其实可以用可转债估值指标来衡量的,毕竟估值越高说明转债涨得越多,但为了进一步剖析可转债当日涨跌所带来的情绪影响,这里我使用了另一个指标来衡量转债市场情绪的变化。情绪指标我印象是从中金的可转债研报中学习而来的,但由于时间太久了,忘记了研报名称,这里大概说明一下该指标原理以及回测结果。

要衡量转债市场情绪,首先要剔除偏股型可转债,因为转股溢价率收敛到20%或10%以内甚至为0%的可转债无疑就是一只正股,波动极大,这类可转债不适合衡量整个转债市场的情绪,所以要进行剔除。本韭模型是保留转股溢价率35%以上的品种,为什么?做惯股票的投资者应该听过“轮动”这词,例如行业轮动、估值轮动等等,不过本韭觉得可转债情绪也与其用“轮动”来描述,不如用“蔓延”贴切。因为无论股票还是转债,行情开始的时候,一定会有强势、领涨品种,如果行情能持续,随后便是由点到面的扩散,看涨的氛围会慢慢蔓延到其他品种,而当行情末端时候,随着价格普遍走高,资金只能选择看起来还算便宜但涨幅不大的品种。

说到这里,大家是不是似曾相识?没错,那就是牛市时候所谓的“去净论”。牛市时候,所有品种几乎都炒了一遍,但意犹未尽的股民们往往在兑现筹码利润后会耐不住寂寞,从市场里面找相对便宜,特别是那些“破净”、低价的个股,然后买入后再等待资金关注。可转债的情绪指标也是跟权益市场这种情绪理论有一定的参考关系,只不过转债相对于正股来说,转债可能稍微靠谱一点(毕竟某些有到期价值为正、下修意愿强烈等特殊情况)。

回到转债情绪面指标上,选取转股溢价率35%以上品种累计10个交易日的平均涨幅,然后每天滚动该指标,形成样本数据库后,当本韭拿到当天全市场转债溢价率大于35%的涨跌幅数据后,就能判断出这个数据值到底是处于兴奋、低迷还是平稳的状态。

这个指标也是我用于转债做波段的重要参考指标之一,比如在今年5月中转债因低价债违约事件发酵从而引发当天转债大跌,当天收盘后,我就发现这个情绪指标值已经进入相对低迷阶段,是一个不错的买点。

这个指标因为是衡量时差功能情绪波动,因此在波动性方面比其他指标要大,而且指标值跌落20℃以下时,往往预示转债市场近期经历比较大调整,对于后续上车来说,应该是一个比较好买点(建议认真看看对应情绪值低位对应后续转债中位数走势)。当然这个指标不是万能的,比如你经常做双高债的,那么这个指标参考价值会大大减少,而对于本韭来说,安全才是我考虑的,因此对于我偏向做偏债型的策略来说,我个人认为比较适合。

三、小结

除了上述转债监控指标,本韭还总结了多个转债策略,平时一般搭配使用,而且本韭拜读安道全大佬新版魔法书后,结合本韭十多年投转债经验,根据财务和转债的动态指标整理了应该算是全网(暂时性)的动态评分,每天本韭就是根据这套评分模型进行物色标的,本帖还没成为热帖,如有机会成为热帖,本韭每周把转债每个策略排名前十标的公布。感谢大家关注!

一、可转债估值

股票有估值,指数有估值,那么可转债是否也有估值?我认为是有的,市面上普遍看转股溢价率、全市场转债中位数历史分位值来分析转债估值几何,但本韭参与投资以来,一向偏向保守,所以采取的不是市面上普遍认为的指标,但结果殊途同归,那就是纯债溢价率指标。

为什么用纯债溢价率指标作为判断可转债估值水位?主要是本韭认为转股溢价率受正股股价和下修策略影响较大,可能导致指标值产生较大波动因此采取一个相对平滑的债券类指标进行判断。这里不详细说明纯债溢价率指标的计算方式,市面上能找到相关方法论,我大概讲一下该指标的应用。

纯债溢价率顾名思义就是可转债纯债价格与市价之间的关系,市价越高纯债溢价率越高,自然可以理解为转债估值越高。单纯知道当天可转债当天纯债溢价率指标还不足以感知可转债的估值温度,判断可转债估值需要大量历史数据,所以本韭19年年底开始跑模型,分析每个交易日全市场可转债纯债溢价率的中位数,然后跟历史数据进行比对分析,最后通过分位值方式转为温度数据,温度越高代表可转债估值越贵,温度越低可转债估值越便宜,并通过本韭个人开发的H5网页进行数据可视化输出,方便自己感知近期可转债估值温度走势。

另外为验证该指标有效性,我拉了下19年至今可转债估值变化

从近4年估值走势来看,估值底部一般在20℃以下,而估值高位一般在80℃进入预警,90℃基本可以考虑跑了,所以该指标是我主要用于观察可转债估值的指标之一。但随着可转债定价越来越充分,目前大量固收+以及银行理财产品都认识到可转债的特性,从22年以来,转债的估值就处于40℃的中枢位置以上,基本很难给到低估的买点,这也是当前大家普遍认为可转债估值并不便宜的重要原因之一,同时也是基于这个原因,个人认为看转债估值不应该刻舟求剑,以前专业的转债选手可以利用信息不对称来赚钱,但随着转债知识普及率已经大大高于过往,转债的定价已经比较透明且充分,2020年以前转债那种极端低估状态,难以重现。

二、可转债资金面

可转债资金面涉及的重要参数是成交额,咱们都知道成交额低迷,行情是走不远的,同样道理,可转债市场的成交额如果日渐稀少,转债标的将出现价格不连续甚至无人问津,这样对于转债市场的流动性来说是极大打击的,所以资金面也叫流动性,流动性充裕的转债自然给的溢价率更高,而流动性差的转债可能需要打折出售。

可转债资金面不能单看一两天,如果遇上一些暴涨或暴跌的极端情况,那么这个资金面指标就有可能存在瑕疵了,因此本韭采用的是近10日平均成交额中位数数据进行参考,主要逻辑是每天对全市场可转债成交额进行排序后取中位数,然后再滚动10个交易日作平均,得到的数据再跟历史10日平均成交额中位数进行分析,最终得到当日成交额指标的温度值数据。

该指标主要观察可转债市场流动性状况,根据观察的结果来看,可以确认的有两点:

第一,可转债流动性跟权益市场息息相关,权益市场成交低迷会导致可转债市场成交减少;

第二,2021年以来,大量固收 产品上市导致转债市场无论从估值还是流动性上都有正面影响,大家不妨随便找一个固收 产品看看债券持仓,十有八九都有转债仓位。

因此这里说个结论:要想可转债估值下降,核心因素是固收 产品进行抛售,而什么情况才会导致固收 抛售可转债?本韭认为主要两个,一个是权益市场大爆发导致一些灵活配置类基金降低转债仓位加大权益仓位,但正股如果大爆发上涨同时又会带动相关转债上涨,只不过某些转股溢价率较高的转债可能会跑输正股,所以这个因素可能对降低转债市场估值影响不太明显;另一个就是大额赎回导致固收 产品被迫卖出应对赎回。其中第二点大家不妨回顾一下22年4月份、12月份时候或者近期国价格走势,债券和理财产品出现亏损或大幅回撤导致投资者出现大面积赎回,从而导致转债估值和资金面出现明显下降。

三、可转债情绪面

可转债市场的情绪衡量其实可以用可转债估值指标来衡量的,毕竟估值越高说明转债涨得越多,但为了进一步剖析可转债当日涨跌所带来的情绪影响,这里我使用了另一个指标来衡量转债市场情绪的变化。情绪指标我印象是从中金的可转债研报中学习而来的,但由于时间太久了,忘记了研报名称,这里大概说明一下该指标原理以及回测结果。

要衡量转债市场情绪,首先要剔除偏股型可转债,因为转股溢价率收敛到20%或10%以内甚至为0%的可转债无疑就是一只正股,波动极大,这类可转债不适合衡量整个转债市场的情绪,所以要进行剔除。本韭模型是保留转股溢价率35%以上的品种,为什么?做惯股票的投资者应该听过“轮动”这词,例如行业轮动、估值轮动等等,不过本韭觉得可转债情绪也与其用“轮动”来描述,不如用“蔓延”贴切。因为无论股票还是转债,行情开始的时候,一定会有强势、领涨品种,如果行情能持续,随后便是由点到面的扩散,看涨的氛围会慢慢蔓延到其他品种,而当行情末端时候,随着价格普遍走高,资金只能选择看起来还算便宜但涨幅不大的品种。

说到这里,大家是不是似曾相识?没错,那就是牛市时候所谓的“去净论”。牛市时候,所有品种几乎都炒了一遍,但意犹未尽的股民们往往在兑现筹码利润后会耐不住寂寞,从市场里面找相对便宜,特别是那些“破净”、低价的个股,然后买入后再等待资金关注。可转债的情绪指标也是跟权益市场这种情绪理论有一定的参考关系,只不过转债相对于正股来说,转债可能稍微靠谱一点(毕竟某些有到期价值为正、下修意愿强烈等特殊情况)。

回到转债情绪面指标上,选取转股溢价率35%以上品种累计10个交易日的平均涨幅,然后每天滚动该指标,形成样本数据库后,当本韭拿到当天全市场转债溢价率大于35%的涨跌幅数据后,就能判断出这个数据值到底是处于兴奋、低迷还是平稳的状态。

这个指标也是我用于转债做波段的重要参考指标之一,比如在今年5月中转债因低价债违约事件发酵从而引发当天转债大跌,当天收盘后,我就发现这个情绪指标值已经进入相对低迷阶段,是一个不错的买点。

这个指标因为是衡量时差功能情绪波动,因此在波动性方面比其他指标要大,而且指标值跌落20℃以下时,往往预示转债市场近期经历比较大调整,对于后续上车来说,应该是一个比较好买点(建议认真看看对应情绪值低位对应后续转债中位数走势)。当然这个指标不是万能的,比如你经常做双高债的,那么这个指标参考价值会大大减少,而对于本韭来说,安全才是我考虑的,因此对于我偏向做偏债型的策略来说,我个人认为比较适合。

三、小结

除了上述转债监控指标,本韭还总结了多个转债策略,平时一般搭配使用,而且本韭拜读安道全大佬新版魔法书后,结合本韭十多年投转债经验,根据财务和转债的动态指标整理了应该算是全网(暂时性)的动态评分,每天本韭就是根据这套评分模型进行物色标的,本帖还没成为热帖,如有机会成为热帖,本韭每周把转债每个策略排名前十标的公布。感谢大家关注!

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号