(二)择时到配置

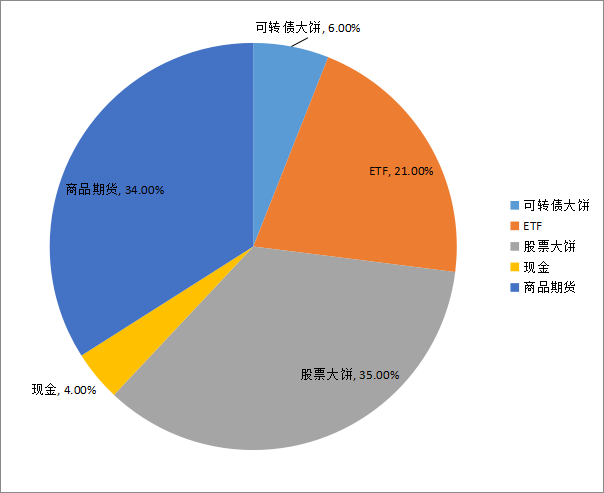

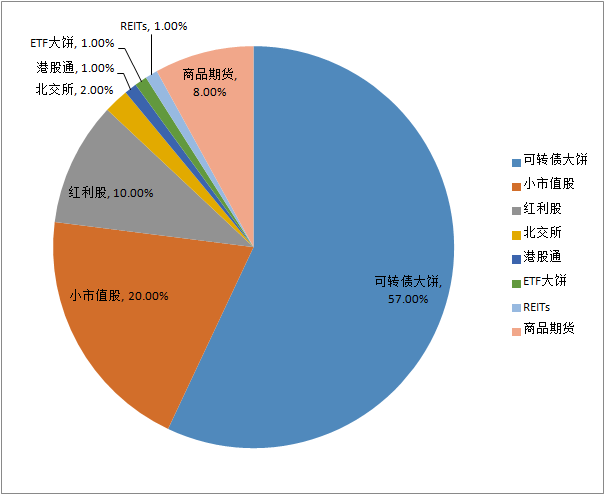

2023年2月28日周二 乍暖还寒2023年总资金收益率约为+9.35%(其中一月+5.67%;二月+3.47%)。一月份删繁就简,去掉了所有缺少波动的策略,除了现金外,只留下了股票(A股)、可转债和期货(商品)三类资产。二月份确定了三体策略的固定姿势,总体类似龟兔赛跑,期货是独立的乌龟,波动大、换手低、交易频率低、仓位低;股债(可转债)是合体的兔子,波动稳定、换手稳定、交易频率稳定、仓位高;其中股债是动态平衡,行情好的时候,加仓股票(利用波动性),减仓可转债,转债最低仓位到15%,行情不好的时候,加仓可转债(利用安全性),减仓股票,股票最低仓位到15%。

2022年是我自己投资思想转变的关键性一年,确定了“波动是盈利之源”的投资理论,并以此衍生出四大投资原则“安全边际、收割波动(低买高卖)、固定姿势、撒网捕鱼”。其中三大原则在2022年已经应用,固定姿势在今年的一二月终于固定。炒股养家,始于择时,行至配置。

股票:63.92%

转债:19.38%

期货:8.26%

现金:8.44%

(一)下决心开始

2019年8月11日周日 台风未到投资就是一场冒险,回头看时,经常是险象环生,哪怕当时一个不完美一个阴差阳错,也许面临的就是万丈深渊。2008年一个都市股份救了自己一命;2015年高点侥幸逃顶,现在想想还是一身冷汗。

一路跌宕而来,资金虽然也是一直震荡上扬,但离能炒股养家还有多远呢?是该做一个再开始的决定了。真正的通过炒股,养活自己和全家。梦想在上,此生不追就是遗憾。

但炒股养家的第一步应该是什么呢?思来想去,还是这些年一直追求的目标:争取每年的正收益。但若是这样,和以前有什么不同呢?既然要炒股养家,就该有更严苛的目标才对。所以这一次,争取每个月的正收益!

这看似吹牛的目标,实现起来是否比登天还难?非也。市场主跌段,持有银华日利,当月也会取得正收益。所以在这个高难度的目标中,必须将市场择时纳入其中。目标还是要有的,万一实现了呢。

目前策略:全仓银华日利。

赞同来自: 黄山松2007 、Fanny06 、sostot 、好奇心135 、之鱼星 、 、更多 »

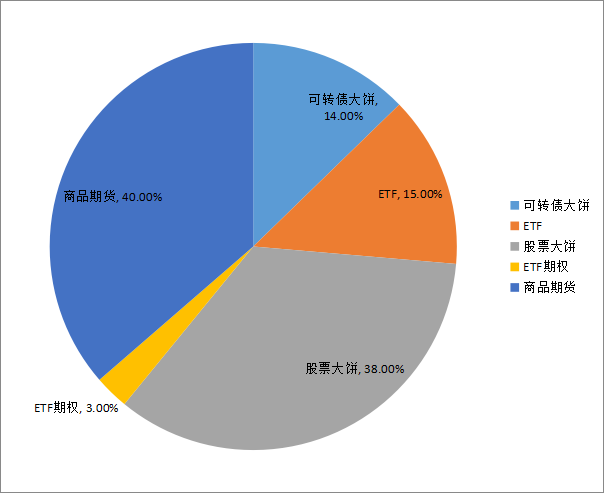

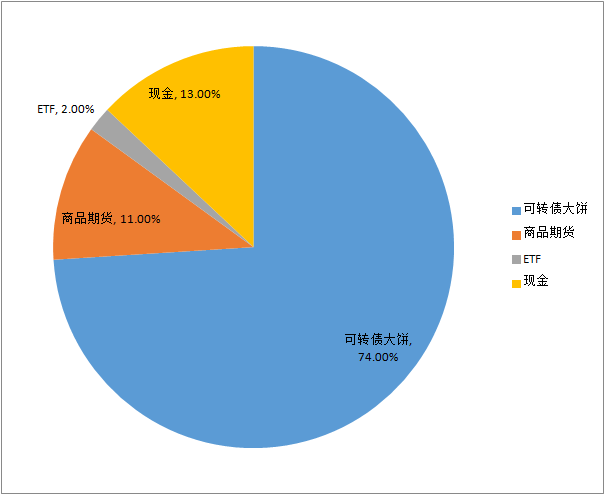

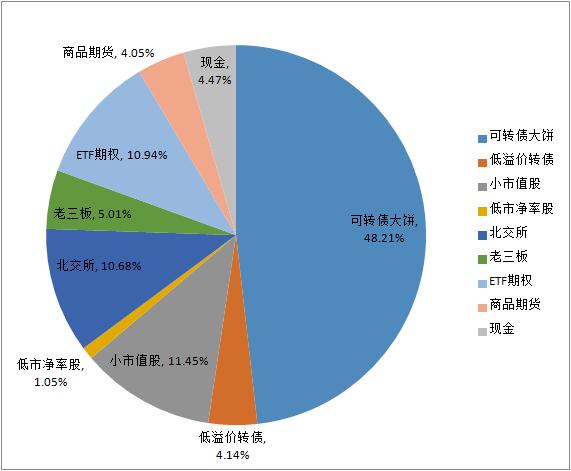

2025年12月31日 周三

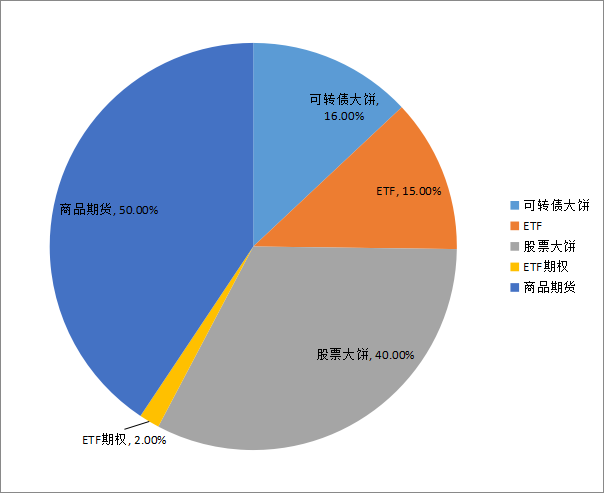

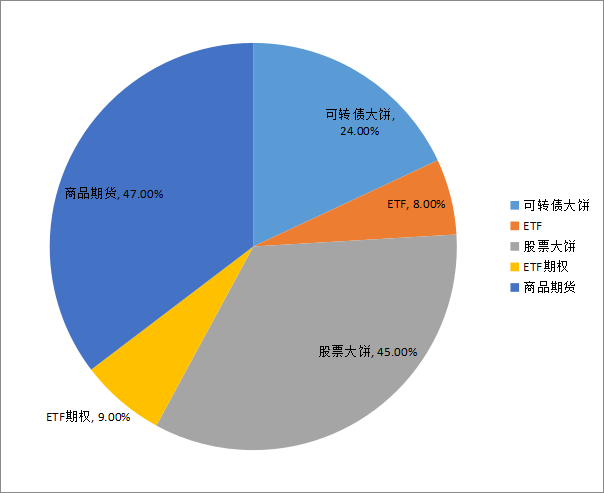

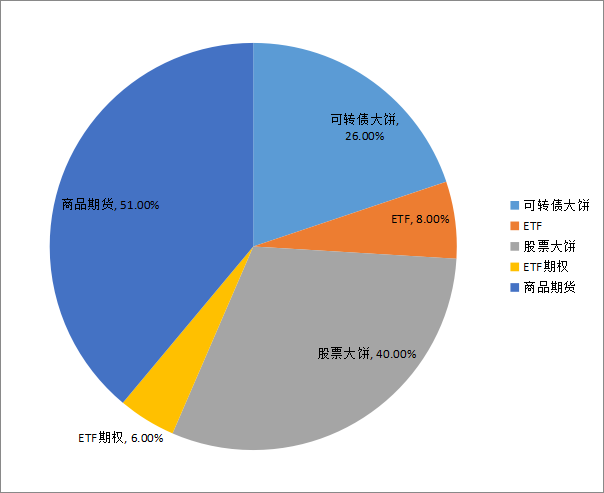

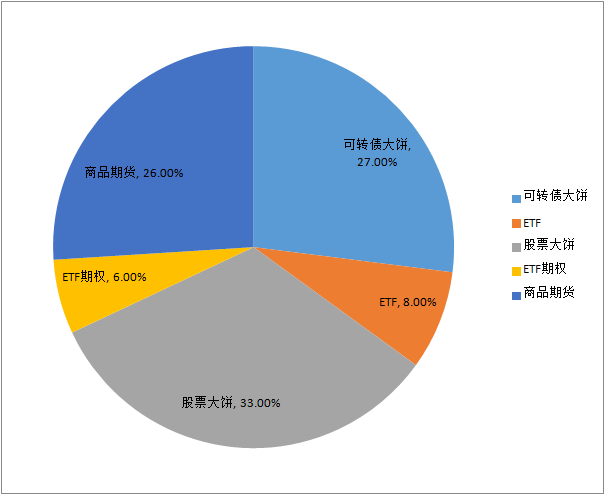

2025年总资金收益率约为+19.13%(其中一月+2.46%;二月+1.61%;三月+0.78%;四月-0.67%;五月+0.86%;六月+4.16%;七月+6.8%;八月-0.45%;九月+0.83%;十月-0.71%;十一月+3.98%;十二月-1.68%)。得益于牛市,今年收益算是最近几年比较高的了,但LP(老婆)一句话醍醐灌顶:又错过一轮牛市!开局时规划挺好的,今年本想增加一个周期交易:计划5月初加仓微盘股,结果3月的时候,感觉期货策略效率蛮高的,先加仓了商品期货的仓位,不幸嘎嘎了:不仅5月的时候没钱加仓微盘股(白白错过了牛市啊),高仓位的期货直接导致了四月八月十月的当月亏损,没有期货仓位的话,当月都该是盈利的。总之这一年不满意,所以12月份也集中优化了各品种的策略。2026年大方向上持仓品种不变,所有的仓位仍然由“波动是盈利之源”理论建立,并继续坚持“安全边际(第一原则,安全问题一票否决)、收割波动(核心,波动是盈利之源,低买高卖)、固定姿势(客观投资,固定比例或原则的资产配置)、撒网捕鱼(分散是免费的午餐)”四大投资原则。年轻时喜欢《肖申克的救赎》,想拼命的给自己挖一条救赎之路;到中年才发现人生是《阿甘正传》,在命运的安排下尽自己的本分就好,哪怕听从内心的召唤来一场说跑就跑的旅程。祝朋友们2026年元旦快乐!

赞同来自: 难有梦 、kolanta 、再努力一点 、pd34 、碧水春 、更多 »

客观投资的核心是建立明确的规则和标准,避免主观情绪干扰,例如基于数据、指标或特定策略进行投资决策,可以叫做固定姿势投资,用固定的原则,保持操作的一致性。

先从“指数投资其实都是客观投资”说起,目前A股市场的几个重要指数,大体有沪深300、中证500、中证1000、中证2000和微盘股指数,除了微盘股和中证2000指数中间的一些股票没有具体的市场指数外,几乎涵盖了其他市值的所有股票。其中沪深300指数,由A股市场市值最大的前300只股票品种构成,本质上是一个动量策略,股票涨幅大到进入市值最大的前300名的品种,构成指数。微盘股指数,由沪深市场除ST外最小的400只股票构成,本质上是一个反转策略,股票跌到进入市值最小的前400名时调入,有一定涨幅后不在市值最小400时调出。中证500、中证1000和中证2000指数的调入调出规则中,从更大市值调入本指数的股票可看做是反转策略,从更小市值调入本指数的股票可以看做是动量策略,所以一对冲,本质上代表了市场的随机波动,而500、1000和2000三大指数中的股票,仅仅市值规模不同而已。所以,指数投资本质上都是客观投资,这没啥问题,按照指数的客观编撰原则,照章办事即可。

反过来说,客观投资在本质上也是在构建指数,这成立吗?首先来看沪深300指数和微盘股指数的例子,一个其实是动量策略,一个是反转策略,这两个策略最终都能以指数的形式出现,好像没啥问题。其他的客观策略呢?比如量化策略和算法交易,本质也都是建立明确的规则和标准,从量化平台的回测中,也都能构成一条可观察的指数线,并一直延续下去,那本质也正是构建了一个指数。

搞明白客观投资本质上就是构建指数,这事有什么用呢?巴老爷子说过,指数基金能够战胜80%的主观基金经理,如果客观投资本质上是构建指数,那么靠谱的客观投资在面对主观投资基金经理时会有更大的胜率。作为普通投资者,我们平时不管是遇到状元级基金经理还是AI量化投资,都可以把客观投资作为一个极佳的路径,方向比努力更重要。

如果将此结论从大A股延伸到更广的金融市场,可以表达为,固定策略和比例的资产配置(固定姿势)的本质也是构建指数,比如股票和债券5:5的股债平衡策略、全天候策略和哈利·布朗永久投资组合,甚至大卫斯文森的资产配置,本质上都是构建一个多策略平衡指数。

巴老爷子的师兄弟施洛斯平时几乎满仓持有100只股票,等有股票拉升起来时,就卖掉高位的品种,重新买一只低位的品种,继续维持自己的施洛斯100指数,这和微盘股的构建有什么区别?巴菲特指数除持有股票之外,还持有实业投资、现金和国债等众多品类的资产配置。

正如巴韭特所言:“通过自己构建投资指数(固定姿势摊大饼),一个并不专业的普通投资者,往往能够战胜大部分专业投资者。”

2025年2月13日 周四

大闺女的压岁钱银行账户进入第六个农历年,去年农历龙年收益率为3.47%(从上个春节到这个春节)。今天孩儿们都开学了,终于有点时间写个小结:去年(龙年)压岁钱整体运行平稳,但收益率3.47%竟然是自己压岁钱投资史上第二高,汗颜啊,本想以此引导孩子投资,让她知道老爹投资还算厉害,谁知每年都是这么低的收益啊。持仓变化不大,年初时听朋友的建议,调入了中加纯债,国庆前后A股行情启动,一度想增持股票类基金,最终还是忍住了,不确定太多,不适合“每年必须正收益”的闺女压岁钱账户,只把六只基金缩减到了四只的规模,跑完全年。今年闺女没对账户表态,看来也没啥期望了,估计对保底还算有信心,那还是延续去年的保守策略吧,蛇年四只基金首发。

各基金配置比例分别为:

001868招商产业债C:33.38%

000914中加纯债债券:23.2%

005524泰康颐年混合C:23%

675111西部利得汇享A:20.42%

附:闺女压岁钱理财历年收益率(以农历年统计)

二零二零农历鼠年:6.72%

二零二一农历牛年:3.45%

二零二二农历虎年:1.33%

二零二三农历兔年:2.63%

二零二四农历龙年:3.47%

赞同来自: 嘻哈少年 、cn668158 、gaokui16816888 、第一韭菜 、流沙少帅 、 、 、 、 、 、更多 »

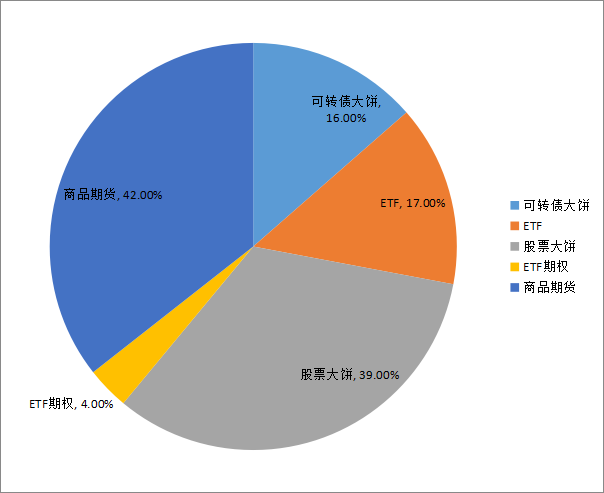

2024年12月31日 周二

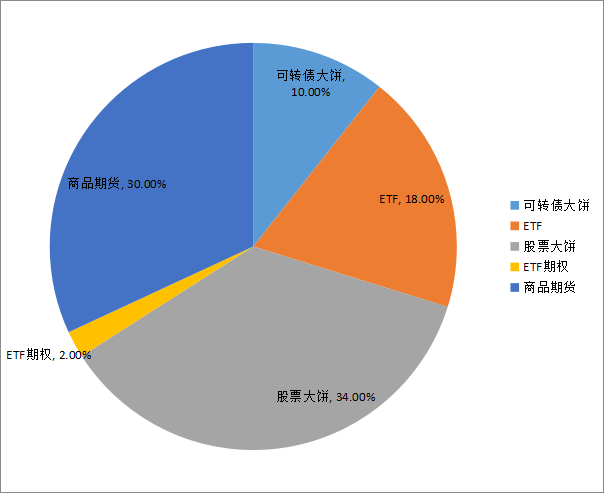

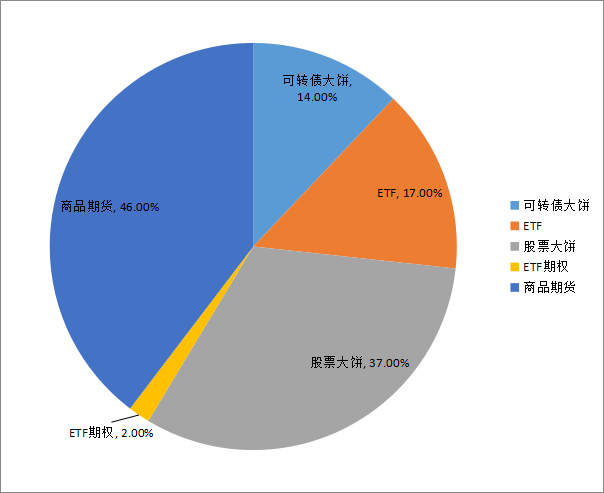

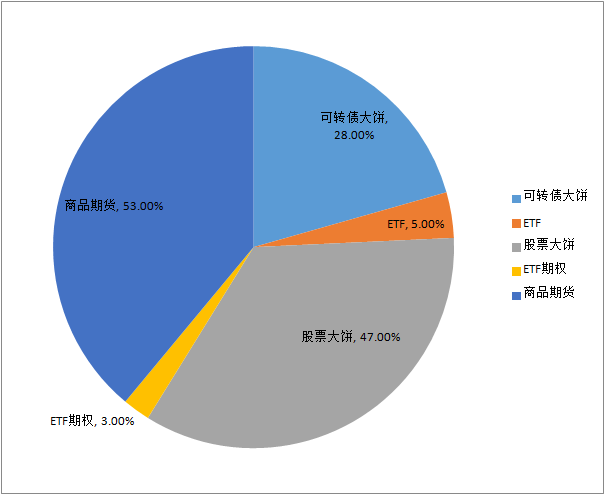

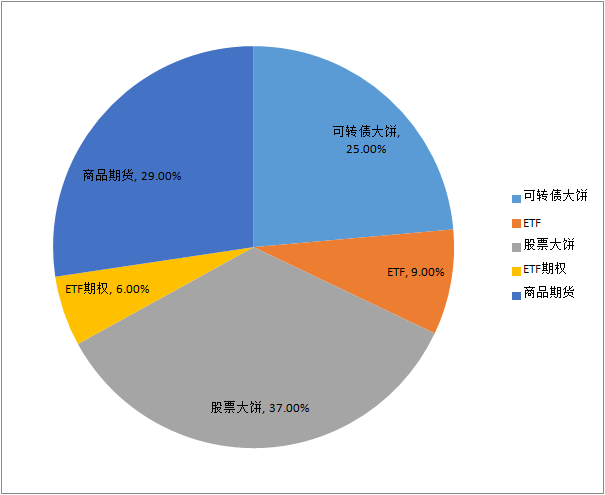

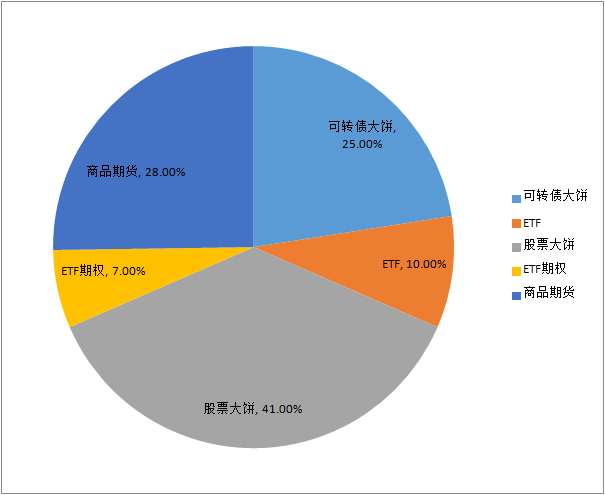

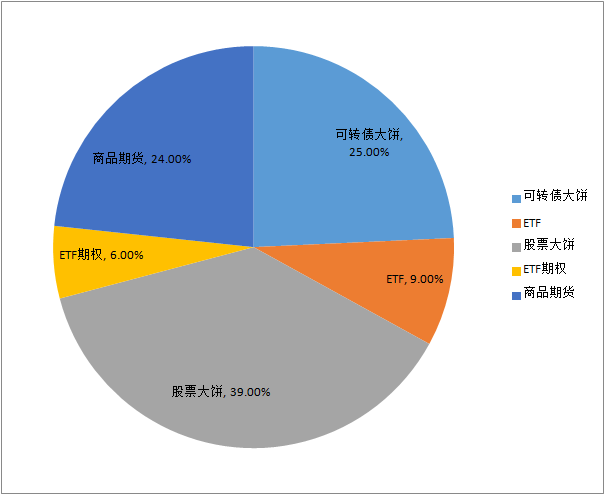

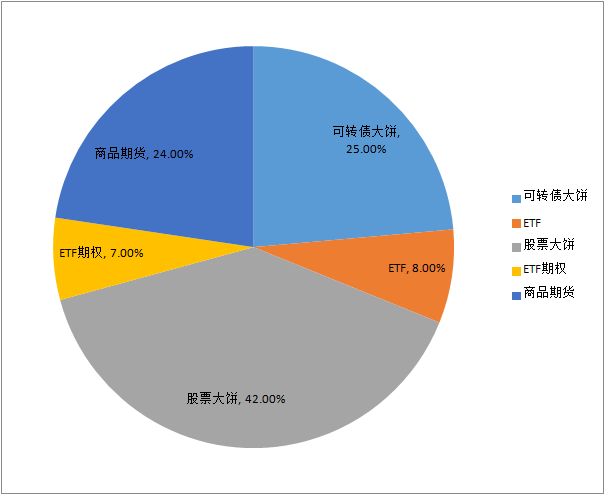

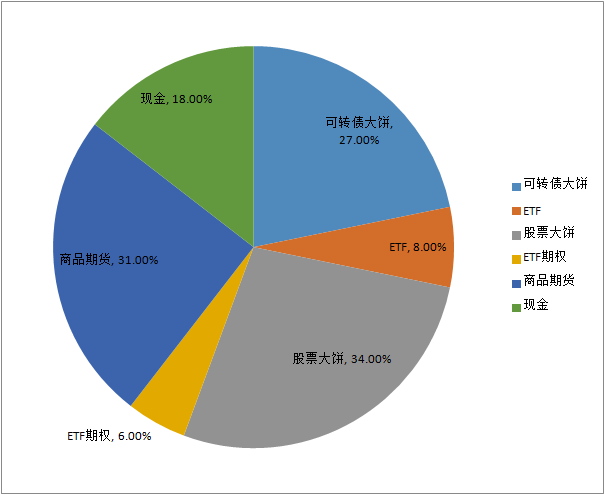

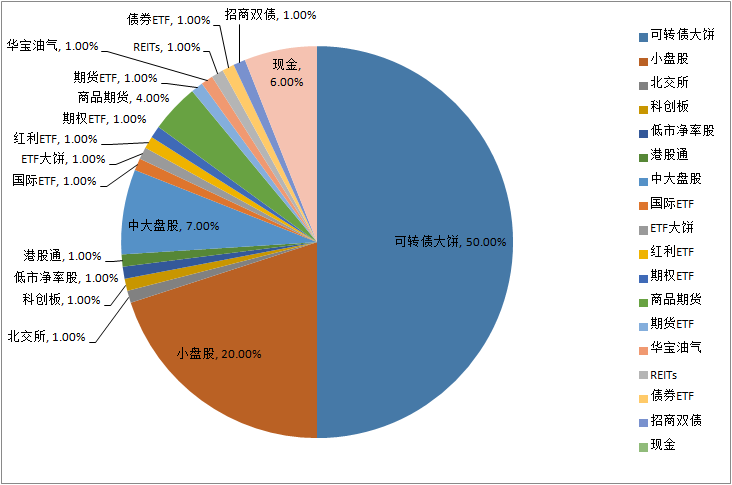

2024年总资金收益率约为+6.55%(其中一月-5.66%;二月+3.3%;三月+1.14%;四月-1.11%;五月+2.49%;六月-3.53%;七月-1.51%;八月-1.41%;九月+6.78%;十月+2.18%;十一月+3.73%;十二月+0.62%)。偷懒了一年,开局心气其实挺高的,也想大干一场,没出意外,又被市场大干了一场,月度收益率到国庆节时,都没回到水上过,那时也绝望,感觉来年五一才有行情,没想到劫后余生,今年竟然最后几个月又活过来了。但是收益率不理想,年初时尝试一些新策略,交了不少学费;然后绝望时为了安全,投资姿势更趋保守,简言之:下跌时折腾,上涨时保守。反了,究竟是凡人,好在“安全边际、收割波动(低买高卖)、固定姿势、撒网捕鱼”四大投资原则救了我,三大原则早已固定,最后一项固定姿势,今年也比之前固定多了,开局虽然有折腾,但是下半年基本持仓种类变化不大。主要策略分三大部分撒网捕鱼:股票大饼和ETF期权的对冲,目前手里各用50只股票自制了500指数、1000指数、2000指数和微盘股指数,共200只股票,然后买入中证500ETF期权空头进行对冲;可转债大饼和可转债ETF配对交易,150多只可转债和上证可转债ETF一起轮动交易;商品期货的组合。2025年将延续此固定姿势,此外拟增加一项周期交易,在每年5月-11月期间,将微盘股的50只股票加仓到100只。新的一年,又是新的开始!祝朋友们2025年元旦快乐!

2024年3月29日 周五

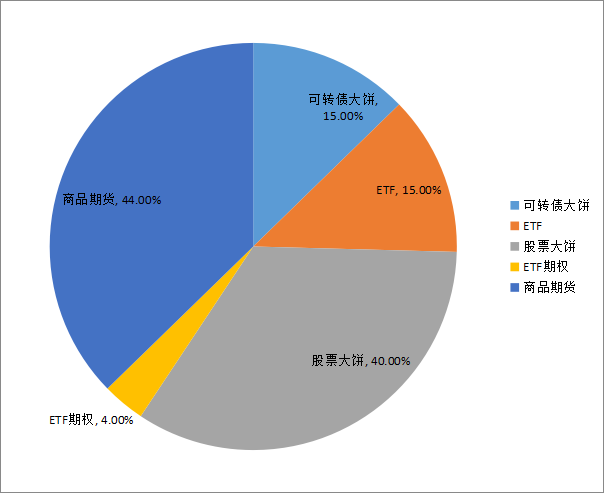

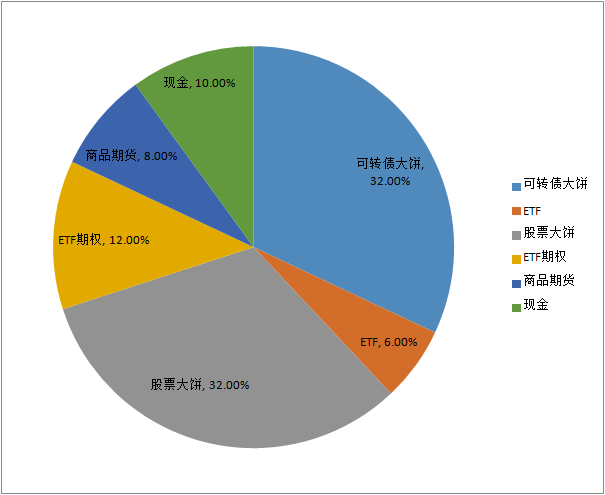

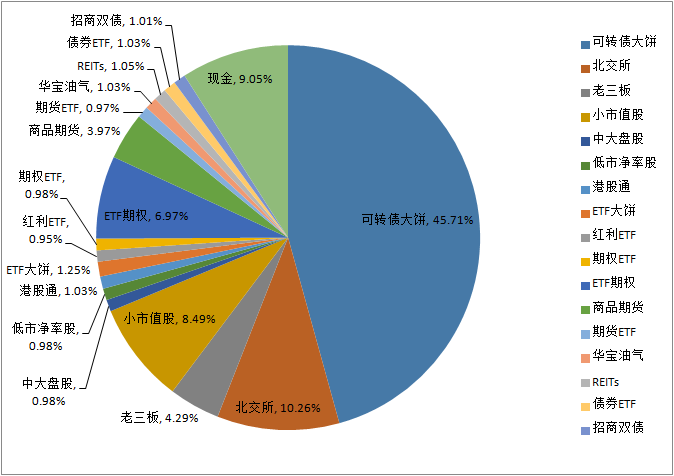

三月盈利+1.14%(今年以来-1.44%)。自从上个月制作了大饼图之后,这个月经常对着大饼图发呆,或许是感到了仍在进化,或许是感到了还有不足。三月主要在解决两个问题,如何回本,如何避免重蹈年初的覆辙,最终的结果是:上个月的大结构没有大变,微观更加分散,增加了一些1%的小策略进行对冲,今年的主框架《多资产平衡》继续推进。年初的框架其实是建立在达里奥《全天候策略》的基础上,只不过我是可转债+现金类占55%,股票占30%,期货期权和其他资产占15%。发展到这个月,大卫斯文森开始主导局面,更多的其他类资产被配置,再平衡也开始发挥作用,更贴切的驶入《多资产平衡》。收益率=成功率*赔率*频率,大类资产靠频率(小波动),小类资产靠赔率(大波动)。四月份是对小盘股最不友好的一个月,让暴风雨来的更猛烈些吧,开席之前继续揉大饼。

赞同来自: 大7终成 、碧水春 、晴天1950 、ht151

2024年2月29日 周四

二月盈利+3.3%(今年以来-2.55%)。小市值一月和二月的杀跌异常惨烈,具有最优秀阿尔法的品种,只能以这种持续杀估值的方式回归,逼迫量化和机构们赎回杀跌,熊市的特征就是杀止损盘,止损盘不杀完,熊市不算完,还留一线生机,都是熊市没走完。一月本想在市场大干一场,刚加仓了小市值仓位(最大的败笔),就被市场大干了一场,开始还想着怎样努力回本呢,然后又是更大幅度的杀跌。如果把投资的圣杯比作一台赚钱机器的话,阿尔法正是其中的发动机,时间是阿尔法的玫瑰,低回撤由什么决定?需要很多个资产类别的阿尔法,其各自所带的贝塔,可以互相上下对冲,贝塔对冲完毕之后,只剩下阿尔法本法。痛苦是灵感的来源,是反思的起点,如果没有借这波大跌完善自己的投资系统,那熊市就白白浪费了,我命由阿尔法不由贝塔,结束过去正是通往未来的时空之门。

请问楼主,这三只纯债基金持有了多久?能不能点评一下?我都听过,但没买过。万家的这只最近好像收益比较拉垮。我自己主要持有招商双债,富国信用债,中加纯债等,也是部分替代了银行理财存款。兄好,我对三只纯债基金的观点,从仓位上基本能体现出来,和兄一样,我最看好的是招商双债的兄弟招商产业债,其次是西部利得汇享,只是当时招商产业债C限购100元,万家鑫璟纯债是找了个补充,三个债的特点就是每年的年线都是阳线,这是我非常看重的(8-10年的阳K),基金公司和基金经理要为每年这个红K年线而自觉的努力,作为他们自己的使命感和担当,这是内驱力。由于我是通过招商银行购买,所以还必须是招行有的基金才能考虑(有些优秀的品种无法买入),包括我现在还持有的三只偏债基金,也基本都是仅有一根小阴K年线,这是作为固收+基金经理的自觉内驱力,保本第一,争取收益。

赞同来自: 流沙少帅 、ST牧羊 、之鱼星 、黄山松2007 、青芜 、 、 、 、更多 »

2024年2月22日 周四

大闺女的压岁钱银行账户进入第五个农历年,去年农历兔年收益率为2.63%(从上个春节到这个春节)。本来兔年对市场有所期待,以为跌这么久了应该能来点行情?开局还配置了点股票量化基金,当时是比对着神基-金元顺安元启灵活(招行没法买金元)买的,结果走了一段发现,比神基还是差一些,果断了结换到手中其他品种,9只基金缩成了6只,一直延续到现在。春节前,闺女也知道市场跌了不少,一直问基金是不是亏了?我说放心,都是买的债券基金,基本不会亏的。闺女还是不放心,又追问是不是比去年赚的少?我当时也没具体算收益,不过看了看走势,感觉债基不会比虎年更差了。最终2.63%算是勉强吧,不过闺女既不知道银行理财,也不知道美元存款,看到绝对收益数额还算可以(基数每年随压岁钱增大),满心欢喜。这个压岁钱账户,后面也不想折腾了,就老老实实以债券基金为主吧。龙年以6只基金首发,三只债券基金,三只偏债基金,继续做减法,刚进行了买卖调仓,除了招商产业债需要定投外,别的都已委托成交,特来汇报留存。

各基金配置比例分别为:

001868招商产业债C:40.29%

675113西部利得汇享C:17.9%

003328万家鑫璟纯债C:13.23%

005524泰康颐年混合C:13.49%

001204东方红稳健C:8.77%

001711安信新趋势混合C:6.32%

附:闺女压岁钱理财历年收益率(以农历年统计)

二零二零农历鼠年:6.72%

二零二一农历牛年:3.45%

二零二二农历虎年:1.33%

二零二三农历兔年:2.63%

赞同来自: 碧水春

2024年1月31日 周三

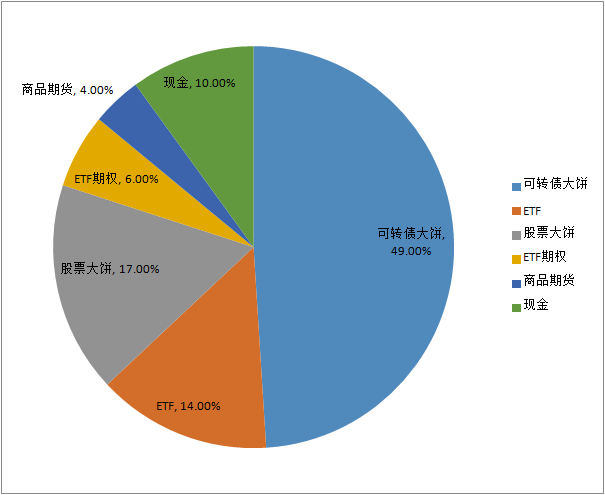

一月亏损-5.66%。今年策略的主框架为《多资产平衡》:进一步把可转债、股票(小市值、低市净率和北交所等)、期货、期权、ETF、黄金(ETF)和现金等多种资产进行配置和平衡,各类资产持仓比例有一个固定区间(比如4%-5%),区间下限防牛市仓位不足,区间上限防熊市仓位过大,中间防波动,市场区间波动时,卖出高估资产,买入低估资产(同类或异类),这个再平衡的过程,即多资产平衡。策略以多资产全天候防御贝塔风险,以波动和平衡获取阿尔法增强收益,重点在平衡,比如上涨行情中,股票向上波动性好于可转债,在股票快速拉升的过程中,逐步减仓股票加仓可转债(高卖),下跌行情中,逐步减仓可转债加仓股票(低买),其余资产同理:卖涨买跌(相对),低买高卖。在无序的市场波动中,通过有序的平衡操作,捕捉阿尔法的确定性。涨跌不定,惟波动永恒,提前祝朋友们春节快乐!

转债:45.51%

股票:36.69%

期权:6.44%

期货:4.15%

ETF :0.3%

现金:6.91%

赞同来自: liyunlongv 、碧水春 、gaokui16816888 、凡先生 、geneous 、 、 、 、 、 、 、 、 、 、更多 »

2023年12月29日 周五

2023年总资金收益率约为+11.49%(其中一月+5.67%;二月+3.47%;三月-0.93%;四月-1.54%;五月-1.05%;六月+4.11%;七月+2.4%;八月-0.54%;九月-0.05%;十月-0.6%;十一月+2.13%;十二月+0.01%)。

每年的12月,都是压力最大的一个月,因为忙活了一年怎么样,LP(LaoPo)是要看收益的,如果前11个月好不容易搞了个10%,还不错,12月一下跌去5%,那一年就尴尬了,和存一年美元一样,一年的努力成果付诸东流;如果前11个月艰难搞了个5%,勉强吧,12月一下跌去5%,那一年就太尴尬了,LP不高兴,问题很严重,犹如左耳传来“别亏损,别亏损,别亏损”,右耳收到“要盈利,要盈利,要盈利”一样震耳发聩,激励自己继续迭代升级投资系统,不自觉的向“低回撤高收益”的大号固收+跑步迈进。

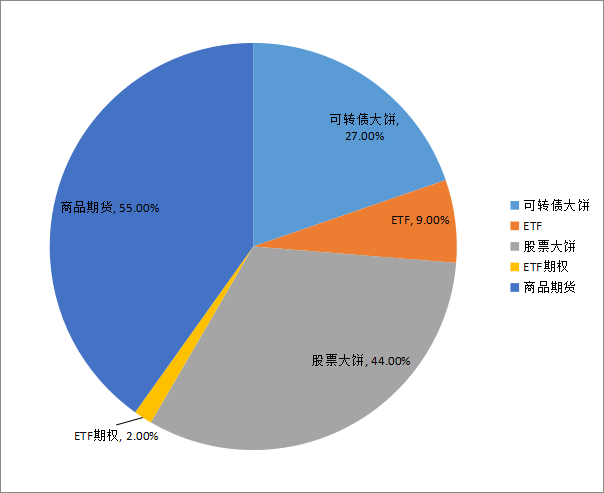

年底主要持有七类资产:可转债、股票、期权(ETF)、期货(商品)、ETF(大饼)、黄金(ETF)和现金,系统的主框架升级为“多资产平衡”。2024年仍然以“波动是盈利之源”为核心理论,继续贯彻“安全边际、收割波动(低买高卖)、固定姿势(多资产平衡)、撒网捕鱼”四大原则。如果12月的最后三个交易日不是向上,而是向下,那就真尴尬了,一年有一年的困难,一年也有一年的收获,朋友们2024年一起加油!元旦快乐!

转债:61.91%

股票:20.16%

期权:8.53%

期货:3.84%

ETF :0.61%

现金:4.95%

赞同来自: 大7终成 、hshpangpang 、lid765a 、之鱼星 、阿戒1899 、 、 、 、 、 、 、 、 、 、 、 、更多 »

2023年11月30日 周四

十一月盈利+2.13%(今年以来+11.48%)。20岁的时候,每天醒来,几十个灵感就能涌现,过了40岁,感觉脑子迟钝了,早晨醒来时,依旧昏沉沉的,终于明白为什么成年人不再害怕“鬼”了,因为脑子木了。二宝今年秋天开始上了幼儿园,自己早上送完孩子,终于有时间出去“快走”运动了,每次走几个小时,结果奇迹发生了,久违的灵感们又扑面而来,结果运动从开始的“战胜自己”已经演变成回到青春的“时空隧道”。各种大类资产策略包括股债(股票和可转债)动态平衡、期货、期权、黄金和ETF,都有优化。当自己下决心改掉坏习惯,开始新目标的正确行动时,《了凡四训》悄然运转。达尔文每天在“思考之路”散步3次,每次45分钟;罗素每天早晨走一个小时;尼采每天在上午11点和下午1点之间带着他的笔记本散步;贝多芬每天散步时兜里都揣着笔记本或一本书;狄更斯每天下午步行三小时;康德每天下午准时散步在“哲学之路”来回八次;爱因斯坦从家到学校1.5英里,每天走路往返;卢梭说过:散步有一种刺激和活跃我思想的作用,身体必须在移动中才能让思想运转起来。当我们的祖先决定从树上下来,走向广袤大地的时候,改变命运的齿轮悄然转动。投资之路,穿越四季,朋友们十二月加油!

转债:68.98%

股票:21.18%

期货:3.9%

其他:5.94%

赞同来自: ST牧羊 、嘻哈少年 、之鱼星 、wangyang661 、绿光 、更多 »

2023年10月31日 周二

十月亏损-0.6%(今年以来+9.16%)。行情犹如上甘岭战役,只要能熬得住,也许胜利就能到来。与其市场内耗,不如退而迭代策略,股债(可转债)动态平衡,从依据可转债估值,到依据股票估值,姿势更加固定;实验建仓ETF期权策略,自己配置了一个期权“香草”组合;有朋友提到黄金,考虑到还在高位,仅买了一点点做个记号,黄金ETF是网格的最佳品种之一;由于期权和黄金仓位太低,和现金一起,暂时放在“其他”品类中。做简单而正确的事,收获平和与喜乐(固守能力圈);做困难而正确的事,收获充实与精彩(拓展能力圈)。“失败是成功之母”只是起手式,“正确是成功之母”才是迭代复利的源泉。朋友们十一月加油!

转债:71.24%

股票:18.89%

期货:8.46%

其他:1.41%

赞同来自: place91 、大7终成 、秋风客 、绿光 、Aolin120 、 、 、更多 »

2023年9月28日 周四

九月亏损-0.05%(今年以来+9.81%)。上涨是运气,下跌是家常,关键是如何应对?跑赢指数的相对收益,会伴随市场贝塔而下跌,自己不愿承受,结果只能是:绝对收益才是自己的菜。格雷厄姆通过50%股票和50%债券,降低了股票的贝塔风险;哈利布朗的永久投资组合进一步分成股票、债券、黄金、现金各25%;达利欧的全天候策略又优化为30%股票、55%国债、7.5%黄金和7.5%大宗商品;国内的固收策略则基本将股票控制在20%以内调节。这个方向,正是获得固收阿尔法的路径,相当于自己配置一个大号的固收+策略:可转债是底层资产,国内的可转债,是真正的天使品种;小市值股票是今年最强的策略之一;商品期货具有无成本的杠杆使用权,比巴菲特的保险浮存金成本还低。宝剑锋从磨砺出,梅花香自苦寒来,做正确的事,享受时光的复利,朋友们国庆节快乐!十月加油!

转债:71.79%

股票:18.67%

期货:7.96%

现金:1.58%

赞同来自: place91 、嘻哈少年 、xgjxgq 、逍遥chen 、csfires 、 、 、 、 、更多 »

2023年8月31日 周四

八月亏损-0.54%(今年以来+9.87%)。这个月有几个朋友私信跟我沟通交流,让我感觉到,自己的月度小结对自己的人生还是很有意义的。对于投资,今年重点解决的“固定姿势”问题,和目前自己主观想达到的“股债动态平衡”,其实是冲突的,固定和动态的冲突。巴菲特说:我只跨越1CM的栏,等待最优格子里的本垒打,这就是固定姿势的价值,而股债动态平衡中,动态仍暗含择时的因素,而择时呢,是跨越1万米的栏。市场利好利空涨涨跌跌都只是时代的贝塔,固定姿势产生的低买高卖才是自己的阿尔法。下笨功夫,不赚聪明钱,然后顺其自然,方能水到渠成。做简单和从容的投资,活在舒适圈和能力圈的重合处,而不是做复杂的事,衍生出不确定的结果。今年以来,自己的可转债策略又有新的迭代,当下再次占据主力仓位(70%+)。多事之秋正如一头大犀牛,伴随着多空黑天鹅不断的出现,自己这个月投资的起伏,和朋友们都是相通的,希望九月一起加油!

转债:70.46%

股票:15.59%

期货:12.85%

现金:1.1%

赞同来自: 碧水春 、绿光 、嘻哈少年 、自由之梦想 、黄山松2007 、 、 、 、 、 、更多 »

2023年7月31日 周一

到七月终于又创出了新高,总资金收益率约为+10.46%(其中一月+5.67%;二月+3.47%;三月-0.93%;四月-1.54%;五月-1.05%;六月+4.11%;七月+2.4%)。背水之战,穷则思变。越是艰难,越是成长的沃土,“活下去”是进化最大的动力,才华都是逼出来的。使出全力尚未有必胜的把握,浪费天赋就更不宜成功,在二月份股债动态平衡+期货的三体策略框架下,将自己投资以来的主观选股、市场择时和量化框架,三阶段再结合起来,争取行情不好的时候,脱水龟缩为类固收策略;行情好的时候,浸泡兔变为股债平衡策略。迭代每天都在发生,配置、择时、主观、量化、动量、波动、频率,用生命中无数次的量变,熬到质变的一刻。

转债:48.94%

股票:32.28%

期货:7.84%

现金:10.94%

赞同来自: 青火 、ST牧羊 、绿光 、碧水春 、小鸣19 、 、 、 、 、 、 、 、 、 、 、更多 »

2023年2月28日 周二

2023年总资金收益率约为+9.35%(其中一月+5.67%;二月+3.47%)。一月份删繁就简,去掉了所有缺少波动的策略,除了现金外,只留下了股票(A股)、可转债和期货(商品)三类资产。二月份确定了三体策略的固定姿势,总体类似龟兔赛跑,期货是独立的乌龟,波动大、换手低、交易频率低、仓位低;股债(可转债)是合体的兔子,波动稳定、换手稳定、交易频率稳定、仓位高;其中股债是动态平衡,行情好的时候,加仓股票(利用波动性),减仓可转债,转债最低仓位到15%,行情不好的时候,加仓可转债(利用安全性),减仓股票,股票最低仓位到15%。

2022年是我自己投资思想转变的关键性一年,确定了“波动是盈利之源”的投资理论,并以此衍生出四大投资原则“安全边际、收割波动(低买高卖)、固定姿势、撒网捕鱼”。其中三大原则在2022年已经应用,固定姿势在今年的一二月终于固定。炒股养家,始于择时,行至配置。

股票:63.92%

转债:19.38%

期货:8.26%

现金:8.44%

赞同来自: xiaoyijia0924 、碧水春 、TuesFool 、sg0511 、好奇心135 、更多 »

2023年1月24日 周二

闺女的压岁钱银行账户进入第四个农历年,去年农历虎年收益率为1.33%(从上个春节到这个春节)。当时全部配置的固收类基金,继续以闺女“不能亏损”为核心目标,期间操作了两次,第一次是清仓了两只对回撤不满意的偏债类基金;第二次是春节前后,进行了对兔年的配置优化:减仓纯债类基金,增仓偏债类基金,建仓了两只股票类基金(今年压岁钱已申买等待成交中)。

闺女对去年的投资收益不太满意,感觉怎么一年比一年的收益低啊,所以对今年的目标稍有变化:希望股市能上涨那么一点点!后面我又问:今年的压岁钱还买基金吗?她说:买啊,但是不能赔钱啊。好吧。我自己对今年行情偏乐观,认为至少不会大跌,同时还要防范八年一轮大牛市的可能性。兔年首发阵容共9只基金。

各基金配置比例分别为:

001868招商产业债C:31.42%

001204东方红稳健C:14.38%

005524泰康颐年混合C:12.09%

001711安信新趋势混合C:11.39%

010349诺安低碳C:7.16%

007950招商量化精选股C:7.16%

675113西部利得汇享C:5.75%

002010中欧瑾通灵配混C:5.39%

003328万家鑫璟纯债C:5.26%

附:闺女压岁钱理财历年收益率(以农历年统计)

二零二零农历鼠年:6.72%。

二零二一农历牛年:3.45%。

二零二二农历虎年:1.33%。

赞同来自: oldmonk 、ST牧羊 、碧水春 、绿光 、好奇心135更多 »

2022年12月30日 周五

2022年总资金收益率约为+11.21%(其中一月+3.07%;二月+0.78%;三月+0.22%;四月-5.06%;五月+5.41%;六月+4.11%;七月+1.97%;八月-0.25%;九月-2.91%;十月+1.22%;十一月+4.01%;十二月-1.37%)。今年的操作,一直想通过低买高卖,赚波动的阿尔法,结果基本还是依靠了趋势的贝塔,转债新规前,重仓的可转债帮忙走高,转债新规后,重仓的小盘股帮忙走高。贝塔的钱,多少含有运气的成分。对于明年:波动在哪,仓位就在哪,这是进攻;资产配置决定账户的安全边际,这是防守。月度打卡暂停,生活模式迭代。祝朋友们2023年快乐!新的投资赛季加油!

股票:55.89%

转债:9.03%

期货:4.59%

期权:4.57%

基金:1.36%

现金:24.56%

赞同来自: 碧水春

我的理解是,我是市场流动性的提供者,没人买股我来买,没人卖我来买,削峰填谷,收益是市场给我的坚持给出的回报兄好,你的答案我大概猜到了,所以后面也没问。咱的思路是一样的,但这些话在我这就四个字:低买高卖。没必要加入责任或道德感,非这么想反而成为投资的枷锁,违反了“第一性原理”,不利于投资暴露本质见真章,咱这三瓜俩枣的给市场也提供不了多少流动性。投资在我这不是多么高尚的事,就是为了赚钱,面上看其实挺俗气,但和非洲狮子捕猎、秦始皇统一中国,本质上都差不多,都是资源的分配或配置,再往深里说,就是基因自我延续和迭代的需求。低买高卖是赚钱的方式,对全市场进行估值,根据排序,买入最安全的估值组合,等待市场波动,然后卖出高估买入低估,同时赚取阿尔法和贝塔。

ST牧羊 - 此人不学无术,贪财好色,与人常做无谓口舌之争,遇事夸夸其谈百无一用,判其投胎南瞻部洲,当一股民,昼则殚精竭虑交易,夜则膏油继晷复盘,终年盘桓于三千点,账户缩水日甚一日,活活亏煞他罢了

ST牧羊 - 此人不学无术,贪财好色,与人常做无谓口舌之争,遇事夸夸其谈百无一用,判其投胎南瞻部洲,当一股民,昼则殚精竭虑交易,夜则膏油继晷复盘,终年盘桓于三千点,账户缩水日甚一日,活活亏煞他罢了

2022年11月30日 周三

十一月盈利+4.01%(今年以来+12.76%)。先谋全局,再谋一域。任何一个困难问题,在原有维度上都很难解决,只有先提升维度,再回来降维解决,才有答案。在临摹名家题目《炒股养家:梦想在上,孤独在下。》开篇的时候,我以当时的格局,认为“投资”的答案藏在择时里,然后逢山开路遇水搭桥,证伪和迭代了各种不同的道路,走到现在,解决方案变成了:以“波动是盈利之源”为理念的资产配置。明年如何投资?最近也在做一些准备,与今年不同的是,明年希望股票策略成为主力发动机,可转债策略转为备胎,当然股票仓位大了风险也会增加,所以把投资品类略做分散,又通过期权进行了点做空的对冲,期待能降低部分风险。投资难就难在,没有谁真的知道什么是正解,只有让时间来帮忙验证,走到哪算哪吧,哪里又不是风景呢?十二月加油!

股票:36.4%

转债:17.19%

期货:4.41%

期权:2.03%

基金:1.42%

现金:38.55%

赞同来自: ST牧羊 、绿光 、碧水春 、黄山松2007 、tangzheci 、 、更多 »

2022年10月31日 周一

十月盈利+1.22%(今年以来+8.42%)。全息的世界,一切都是确定的。只不过人类的能力圈相对有限,大部分信息都在能力圈之外。所以我们以主观划分,将能力圈之内的信息,称之为必然,将能力圈之外的信息,称之为偶然。但是看到的结果经常是,偶然性在历史重大关口起决定作用。其实仍然是必然,只不过我们的维度和能力圈理解不了。市场是最有效率的系统,以前我的切入点是,想买强势大牛股的品种组合赚未来的动量,努力了很长时间,发现路走反了,未来谁是最强的品种,这事超出了能力圈,谁能做到,世界的钱都是他的。现在自己方式转变了,配置大多数品种,谁强就卖掉谁,一样是利用了市场系统的效率。所以邓普顿说道:乐观时卖出,悲观时买入。高卖低买,享受波动。当投资组合能通过波动产生现金流的时候,阿尔法将有机会对冲一些下跌的贝塔。十一月加油!

转债:38.87%

股票:34.15%

期货:4.05%

期权:2.29%

REIT:1.74%

ETF+:0.68%

现金:18.22%

2022年9月30日 周五 国庆快乐!

九月亏损-2.91%(今年以来7.11%)。市场如海,潮涨潮落,霍华德看周期,我看波动,周期是中长期的,好多年才看一次底裤,波动是每天的潮汐,便于时刻追踪底裤的存在,日省三身,顺道思考如何迭代成超人的红色。拿现在自己的撒网布局作比喻,可转债是大西洋,池子不大但安全系数高,不过转债新规重构了估值体系,使得转债的进攻性降低了大半,暴利时代可能结束;A股是太平洋,池子虽大却更加的凶险,由于可转债的降速,矬子里面拔将军,就看替补发动机有没有能力扶上马,备胎千日用在一时,四季度将考验和加强A股的波动策略;现金是北冰洋,冰融化时是任何可能的战略纵深,高筑墙广积粮,打持久战是吃波动的坡道;其他策略是印度洋,是多品种多策略中,重要的战略补充,是某一时刻的挽狂澜于既倒。先把四大洋集齐,才是全天候波动。十月加油!

可转债:占比34.05%。

股票:占比28.38%。

期货:占比4.67%。

REITs:占比0.89%。

现金+:占比32.01%。

2022年8月31日 周三

八月盈利-0.25%(今年以来10.32%)。本月开始建仓期货策略,全天候结构期待补齐最后几块拼图。可转债新规实施之后,明显感觉到波动利润的下降,缺少波动幅度,就缺少波动收益,所以减仓可转债仓位至55%左右。本月手中的“波动全天候”策略的比例大概为:可转债55%,股票20%,期货5%,现金20%。(继续微调迭代)同时本月送走了路德环境,竟然还有一些不舍,不是我认为她没有未来,相反,我认为她的未来很高远。但是我个人的体系也在成长,自己成为了一个客观的量化客,已经不是原先主观的投资者,来时的路已经回不去。谢谢你,路德环境,帮我验证了量化策略的有效性,去年主观选出了这只股票,之后通过量化竟然依然选出了这只股票,才让我对量化系统更加的坚信。再见了,我的tenbagger!欲上高楼,却憔悴,蓦然回首,已陌路,人生之路,笃前行。九月加油!

可转债:占比55.12%。

股票:占比19.76%。

期货:占比4.68%。

现金+:占比20.44%。

赞同来自: lcl9988 、多枝的树 、超级怂人全靠蒙 、之鱼星

您好,这两个资产在平常还好。但极端下跌情况下,转债与股票会同时下跌,如果您满仓持有2者资产,可能会出现没有现金流出,只有现金流入的情况。兄好,您可以把我想象成一个外卖配送员,手里这100多只转债和100多只股票就是我这个片区的潜在客户,当波动出现时,形成了买卖价差的配对交易之后,等于就是客户下单了,骑上摩托赶紧出发,低买高卖完成这笔交易,给自己账户增加了一笔现金收入,制造了现金流的增量。客户每天都会有,不过淡季时(极端下跌情况下)确实会出现客户下单较少的情况,但不会完全消失,至少我送外卖至今没出现过,固定姿势下,账户至少会保持10%左右的现金,所以没有满仓的情况。结论就是,我是送外卖的,不会自己掏钱给公司或者客户,送一单赚一单的钱(现金流入账),所以现金流每天都是小量增加的(送外卖赚大钱也是蛮难的)。

赞同来自: 绿光

可转债指数与沪深300ETF的相关性在0.6-0.7左右,可转债价格越高与股权的相关性可以提高到0.8。兄好,只要有波动,现金流是每天都可以生产的。之前只说过理论,没有具体展示波动如何产生现金流,今天就举例说明一下:假设账户共有1100元资金,买了1手100元的转债花了1000元,上涨到110元,卖掉,再买一只100元的转债,手里还是1手转债,但现金从100元增长到200元,产生了真实的现金流,同理有很多资金,可以配置很多只转债,平均每天都有几只这种转债,每天都会产生现金流。如果下跌的话怎么办?市场都在下跌的时候,100元的转债跌到95元了,卖掉,再买一只85元的转债,手里还是1手转债,但现金也是从100元增长到200元,资金量大的话同理,每天都会产生现金流。如果市场有涨有跌,卖掉涨的买跌的,同理一样每天产生现金流。股票同理,每天的波动也都能产生现金流,只是理解起来更复杂,但道理都是一样的。

下跌时不一定有现金流可以挤出来。

赞同来自: 丢失的十年 、超级怂人全靠蒙 、之鱼星 、绿光 、碧水春 、更多 »

2022年7月29日 周五

七月盈利1.97%(今年以来10.6%)。年初提出了“《固定姿势》是投资大师的圣杯”之后,逐渐做了完善,到这个月,姿势终于相对固定了,大概是可转债60%左右的仓位,股票25%左右的仓位,现金15%左右的仓位(后面会继续微调迭代)。根据年初提出的“波动是盈利之源”理论,可转债和股票仓位会持续通过低买高卖进行现金增量的生产,即现金是小量持续增加的,所以呢,上涨行情中,这些增加的现金可以帮助降低权益仓位的比重,以控制风险;下跌行情中,这些增加的现金可以陆续买入抄底,以增强收益,同时还保持住相对固定的姿势。作为母仓的可转债和股票仓位,一方面可以通过《收割波动》生产现金流,另一方面需要防范标的大幅下跌(类似于配置的打新市值不能太拉胯),所以选择的标的必须有一定的《安全边际》,为了更加的安全需要分散投资进行双保险,自己称为《撒网捕鱼》,既能保证母仓位的安全性,又能有更多的品种产生波动,数量庞大的可转债和股票标的将大限度的模拟市场指数,以保证行情上涨时贝塔不至于落后太多,而波动产生的现金流作为阿尔法,将保证行情下跌时的部分抗跌性。理想很丰满,现实很骨感。八月加油!

现金+:占比16.46%。

股票:占比22.8%。

可转债:占比60.74%。

赞同来自: 绿光 、woshishui2016 、好奇心135

2022年6月30日 周四

上半年总资金收益率约为+8.46%(其中一月+3.07%;二月+0.78%;三月+0.22%;四月-5.06%;五月+5.41%;六月+4.11%),暂时结束了主观投资策略,同时建仓了几个客观策略渔网;下半年将以纯客观量化策略运行,先看能否控制好回撤,目前资产包含三大方向:可转债(底层资产,147只)、现金+(战略纵深)和股票(多策略,181只)。如果把目前的配置比喻成汽车的话,可转债仓位就是发动机的质量,资金回撤幅度就是驾驶水平,股票仓位就是踩油门,现金仓位就是踩刹车;踩油门的力度,取决于驾驶水平。七月加油!

现金+:占比13.56%。

股票:占比25.06%。

可转债:占比61.38%。

2022年5月31日 周二

五月盈利5.41%(今年以来4.18%),建仓ST股小渔网(5只)。再回头反思四月的拉跨,长线主观策略跌了30%,小盘股策略跌了17%,完全被毛巨师爆头。过往总结:打新股由于激进造成了中枪,已经转为保守策略;新上的策略不管是北交所还是低价股,虽短时间内结束,但都造成了损失,回炉优化;长线主观策略造成短期失血,虽然长期大概率能赚钱,但短期造成的资金回撤让人不爽,耐心待解;破净股和小盘股面对财报都出现了一点问题,已经分别打上了一个补丁,并降低了仓位,破净股的安全边际明显优于小盘股;可转债作为底层资产经受住了考验,现金作为战略纵深缓冲作用明显;对今年投资的核心原则进行了修改,增加了“安全边际”,与施洛斯肩并肩。投资的核心原则,仍是16个字:安全边际;收割波动;固定姿势;撒网捕鱼。由于之前的“低买高卖”是“收割波动”的实现形式,所以升级为“安全边际”,争取早日加入格雷厄姆多德俱乐部。六月加油!

现金+:占比25.89%。

股票:占比18.39%。

可转债:占比55.72%。

2022年4月29日 周五

辛辛苦苦小半年,一朝回到解放前,当月亏损-5.06%(今年以来-1.17%)。牛市带来利润,熊市带来思考。格雷厄姆和多德式的超级投资者们为何出道即巅峰?因为他们有一位真正的好老师投资领路人格雷厄姆,没人带的格雷厄姆自己熊市时破产,以此反思并在40岁创作出《证券分析》,奠定“华尔街教父”地位(55岁又写了《聪明的投资者》),无私的带巴菲特和施洛斯出道。出道有人带的赵老哥,出道即巅峰,八年一万倍;没人带的炒股养家和龙飞虎,都是在40岁左右才大器晚成。40岁,没人带的我们,是不是也来到大器晚成的最佳时刻了?与朋友们共勉,携手熬过这段艰难的岁月。

现金+:占比25.66%。

股票:占比26.5%。

可转债:占比47.84%。

2022年3月31日 周四

三月艰难,当月收益率为0.22%(今年以来4.1%),逆势加仓了权益仓位,因为深度绑定小盘股,一季度可能是瞎猫α碰上了死耗子β,后市面临毛巨师的检验。目前手中有三张吃波动的渔网,分别是:可转债(91只),小盘股(10只),破净股(40只);一个钓竿:长线策略(1只)。牛股本天成,妙手偶得之。偶得之需要的就是撒网,足够分散会极大的增加买到牛股的概率,低估分散不深研的施洛斯满仓摊饼100只股票,tenbagger创始人彼得林奇持仓1400只股票。四月加油!

现金+:占比38.67%。

股票:占比19.32%。

可转债:占比42.01%。

赞同来自: happysky 、npc小许 、zhuzi51 、夜慕光临Alex 、青火 、 、 、 、 、更多 »

2022年2月28日 周一

2022年二月份的收益率为0.78%(今年以来3.87%),其中股票仓位有所增加。今年投资的核心原则已经出炉,16个字:低买高卖;收割波动;固定姿势;撒网捕鱼。低买高卖,下跌买入上涨卖出;收割波动,所有权益仓位的收益来源都是低买高卖吃波动;固定姿势,保持操作系统的客观性、稳定性和一致性,并以量化吃波动为核心,持续优化系统;撒网捕鱼,每天若想吃到更多的波动,应该是张开网捕鱼,波动就是鱼,每一个分散的大饼都是一张网。巴菲特喜欢钓竿钓大鱼,施洛斯喜欢撒网网小鱼,各有所长各擅胜场。三月加油!

现金+:占比52.19%。

股票:占比14.74%。

可转债:占比33.07%。

赞同来自: 你猜再猜

2022年2月7日 周一

闺女的压岁钱理财账户转眼进入第三个农历年,又该留记号了,去年农历牛年收益率为3.45%(从上个春节到这个春节)。全部配置的固收类基金,继续以闺女“不能亏损”为核心目标,期间操作了两次,一次是按照计划,市场冲高点的时候,将纯债类与偏债类基金的比例调整为1:1;第二次是今年一月,纳斯达克结束上升趋势,进一步提高了纯债类基金的比例,并将去年配置的11个品种缩小为7个品种。闺女今年的目标没有变化,仍然是:不能亏损!好吧,决定压岁钱增量资金继续增仓纯债类基金,但是之前的主力品种招商产业债C由于限购的太猛(每次申购限额100元),即使压岁钱也要好久才能配置完,所以又挖掘了一个替补品种,虎年的首发阵容为8只基金。

各基金配置比例分别为:

675113西部利得汇享C:28.1%

001868招商产业债C:27.76%

003328万家鑫璟纯债C:18.17%

005524泰康颐年混合C:6.62%

002010中欧瑾通灵配混C:6.48%

002322银华汇利C:6.34%

001711安信新趋势混合C:3.32%

002228长城新优选混合C:3.21%

附:闺女压岁钱理财历年收益率(以农历年统计)

二零二零农历鼠年:6.72%。

二零二一农历牛年:3.45%。

赞同来自: 浪花1990 、攻守自如 、一剑飘雪 、自由之梦想 、孔曼子 、 、更多 »

2022年1月28日周五

年初自己下定决心要以耐心静待时间的玫瑰时,竟然意外收获了一枝春色,2022年一月份总收益率为3.07%(今年以来3.07%)。一月份把所有权益仓位控制在了50%以内,主要是看美股下跌的风险,而美帝又经常搞阴招幺蛾子,春节期间应格外谨慎。一月得益于股票长线策略中重仓路德环境的上涨,网格陆续止盈后(今天已卖光所有的股票长线主观策略),适当摊平在其他股票策略上,目前权益仓位主要有:可转债摊大饼作为底层资产,股票中有小盘股和破净股策略,现在手中这些权益仓位均为客观量化策略。战略姿势已固定,面对艰难的行情,剩下的该战术刺刀见红了;下跌是释放风险,所产生的波动正是后期利润的来源。祝朋友们春节快乐!二月加油!

现金+:占比58.09%。

股票:占比7.63%。

可转债:占比34.28%。

2022年1月14日 周五

昨晚美股再次调整,虽然距离新高处不远,但还是出现了一些隐忧。

那就是纳斯达克指数,本周先是跌破了去年以来的上升支撑线,反弹之后,昨晚开始二次确认下跌,或将确认纳斯达克上涨趋势的结束。

众所周知,本轮行情中,代表美帝市场上涨的先进生产力主要是科技股,所以美股三大指数近几年的上涨中,纳斯达克指数可谓遥遥领先,领涨美股,但目前也被几大头部科技公司所绑架,这些科技巨头们的垄断性,正在深深伤害着美帝的创新能力,肉眼见到了创新的天花板。

与此同时,美帝党争过程中的货币争相放水,不仅让美股持续上涨成高位堰塞湖,也让其国内CPI来到了经济危机前兆的高危区域,美联储几乎板上钉钉,2022年全球将进入美元的加息周期,而美元的每一轮加息周期,都是全球加剧动荡的时期。

就在这个时候,美股三大指数中一直领涨的纳斯达克,率先打出了一个信号弹,与加息周期的启动共振,这会不会是矿井里的金丝雀呢?而美股堰塞湖所产生的洪水又会不会汹涌澎湃?至少操作上应防一防下跌风险的潜在释放。

赞同来自: 拖泥不带水 、学无止境180 、夜慕光临Alex 、绿光

2022年1月13日 周四

题记:波动是盈利之源,“向上波动”是投资盈利的核心来源,“向下波动”是投资的重要辅助。

天书老大说过,投资的盈/亏无非是这么几个来源:利息、折价、波动和未来。

大道至简,我认为可以简化为:“向上波动”是投资盈利的核心来源。

为什么呢?

先看利息,股票和债券分红给利息的时候,价格都是要除权的,也就是说除权后,只有价格向上波动,才能盈利,如若不填权那是无法盈利的。再看折价,想最终盈利,价格也必须向上波动才行。未来则包含甚广,以股票的未来看,一是公司的成长,股价向上波动呼应这种成长,二是低估品种回归真正价值本身,对应也是股价的向上波动。

所有的归因基本都要通过价格的向上波动来实现。

“向下波动”则是投资的重要辅助。如果价格只有向上波动,盈利是有了,却是一个风险持续积聚的过程,而向下波动则恰恰能帮助价格进行风险的释放。对于做空操作,长期反而风险巨大。

那知道“波动是盈利之源”这个事有什么用处呢?

芒格说过:如果我知道自己会死在哪里,那我永远也不会去那个地方。倘若我们知道盈利的核心来源在哪里,那我们应该直奔那里而去!

德隆大师讲过三知道原则:投资期限是否知道;涨多少是否知道;跌多少是否知道。翻译过来就是,在某个时段里,向上波动是多少,向下波动是多少。这是低风险谨慎的价格向上波动,利用的是中长期的波动。

西蒙斯的大奖章基金,利用的却是价格的短期波动,高频量化交易,只要成功率超过51%,就可以类似开赌场一样,大量收割价格的短期波动。

基本面价值投资,技术图形和指标的投机,以及进化出来的量化投资,利用的无疑都是波动,从深层次或者表面或者概率,来寻找价格波动的规律。投资大师们的固定姿势,都是吃价格波动的高效姿势。

有朋友可能会认为这是鸡汤,或是空洞无用的理论,但胜兵先胜而后求战,道的问题不解决,在法和术的层面操作,那无异于盲人摸象,只能看天吃饭随波逐流。

波动出利润,动荡生英豪!此为2022年投资理论实战开篇。

2022年1月10日 周一

新的一年对投资者最大的好处就是,所有人的年度收益率都重新归零了,新的投资赛季开始,大家又处在了同一起跑线上,甭管2021年是收益率非常高的,还是负收益率的,在2022年都是一个重新的开始。

说起今年对自己的期待,先要复盘一下去年的“运动”主题,其本质还是时间的争夺,即对投资研究的投入精力,对照看小宝宝的投入精力,还有健康运动之间时间的争夺,在逐渐稳定了投资体系之后,便有了更多时间照看小宝,也拿出了一些时间有规划的运动了。

非凡的耐心是优秀投资者的共同特征。耐心是不厌倦地等待的艺术。将此作为新一年的投资主题,意味着当前投资要解决的重要命题,变成了“耐心”!以不变应万变,以最大的耐心等待规划中的买卖点。

现金+:占比44.93%。

股票:占比19.59%。

可转债:占比35.48%。

前期不快速积累本金,根本不会有后面的机会。普通人前期需要固定收入求稳,后期需要翻倍机会求变。

赞同来自: 神秘加冰 、xingna 、sostot 、IMWWD 、justicehove 、 、 、 、 、更多 »

投资就像龟兔赛跑,短期兔子们表现惊艳,长期乌龟们耐力非凡。

看着坛子里惊艳的年度收益,不禁想起投资大师们的长期年化收益率:巴菲特20%,大卫斯文森16%,施洛斯20%。

这种收益率,放在人海中早该被淹没的无影无踪,结果却是大师们穿越时间的长河,成就了辉煌的复利。

这是为什么呢?

把这个作为2022年的第一个问题,我开始寻找答案。

终于,我从这张图中找到了一些线索。

别误会,价值投资是很好,人人都热爱价值投资,但为何这么多人价值投资,最终成为大师的仅仅是有限的几个人呢?

肯定有更深层次的原因,打开第二层思维,继续观察。

看,就是图中那个棒球手!他的姿势!他的姿势是固定的!

如果一个业余投资者,一个姿势不固定的棒球手,一会王八拳一会蛤蟆腿,不用说打出全垒打,就连打中球都相当困难。专业的姿势都是固定的,那个姿势正是高概率和高成功率重合的最佳姿势。

看看投资大师们,个个姿势固定,巴菲特的安全边际,施洛斯的捡破烂股,大卫斯文森的比例资产配置,达里奥的阿尔法和全天候,都是几乎固定的姿势!西蒙斯更是把各种固定姿势做成了量化模型!

成功是什么?把正确的事情做N遍!这就是固定姿势。

复利是什么?把正确的投资做N遍!这就是固定姿势。

大师们长期稳定的投资收益率,正是基于自己独特的固定姿势,找到了一个高成功率高概率的姿势,等在了那里,然后耐心等待那个最佳击球区域的球,是的,打出那个真正属于自己的本垒打!然后,继续固定姿势的等待。

什么是圣杯?固定姿势就是圣杯!

人们喊:换个姿势啊,你傻了? 忽略他们!

赞同来自: 文明守望 、ST牧羊 、黄山松2007 、攻守自如

2021年12月31日 周五 祝朋友们元旦快乐!

2021年总资金收益率约为+13.24%(其中一月+1.47%;二月+0.74%;三月-0.37%;四月+1.1%;五月+2.71%;六月+2.14%;七月+0.98%;八月+1.54%;九月-3.04%;十月-0.4%;11月+3.09%;12月+2.71%)。今年初定的操作方向是多策略,拓展了一年,不过收盘时的资产配置策略仅有几个方面:可转债策略(底层资产摊大饼)、股票策略(目前包含长线和小市值两个策略)和现金+(战略纵深)。证伪了自己的宽指ETF、ETF期权、商品期货、商品期权和一些股票策略。

每年的12月都是考验大局观的时刻,既要对前一年有总结和反思,又要对下一年有展望和规划。一年的折腾,到了12月都不再折腾,静下心为来年埋下一颗种子。本来希望使用全天候策略应对明年的局面,但是对应黄金和大宗资产的品类转了一圈,没有满意的,只能退而求其次,暂时变成了一个股票和可转债的比例组合策略。

2022年之问:高位的美股会不会大跌?大跌会不会带动A股下跌?高估值的可转债会不会调整?所以在可转债市场大跌之前,暂时不增加转债仓位,但若最坏的情况出现时,务必将其仓位加满;股票寻找机会布局新策略,摊平老策略,谨慎增加仓位;现金作为战略纵深,仍是高筑墙广积粮,防止黑天鹅。2022年降低收益预期,继续争取年度正收益。

现金+:占比43.5%。

股票:占比20.93%。

可转债:占比35.57%。

2021年10月29日 周五

本月收益率约为-0.4%(今年以来约+6.95%)。九月自己因市场成交量放大,而大规模进场股票;十月也因市场成交量萎缩,而逐渐控制股票的仓位。目前的持仓陆续回归正常的配置,将股票的比例控制在30%以内,逐渐增加可转债底层资产的比重。

现金+:占比44.4%。

股票:占比23.54%。

可转债:占比32.06%。

2021年9月30日 周四

本月收益率约为-3.04%(今年以来约+7.38%)。被锤,希望没白被锤,拾起锤子继续前行。国庆快乐!

现金+:占比32.6%。

可转债:占比10.78%。

股票:占比56.62%。

2021年7月30日 周五

本月收益率约为+0.98%(今年以来约+9.08%)。中证100指数如期跌破关键位置,按表操课,清仓了相关的AH负溢价股票,陆续减仓了小市值股票;腾出现金广积粮,耐心等待可转债的悲观时刻,可转债作为底层资产,不减仓只加仓;股票策略很多种,需要迭代出最适合自己的。

现金+:占比33.84%。

可转债:占比63.62%。

小市值股票:占比0.95%。

宽指ETF:占比1.59%。目前持有科创ETF(588050),本月盈利+0.37%。中证500-0.6%,沪深300-7.9%,上证50-10.46%。

2021年6月30日 周三

上半年总资金收益率约为+8.02%(其中一月+1.47%;二月+0.74%;三月-0.37%;四月+1.1%;五月+2.71%;六月+2.14%),作为多策略的开局之年,仍在积极优化系统中。六月大类资产与上月变化不大,纯权益类策略仍控制在10%左右(股票+ETF),加仓了小市值股票饼,减仓了AH负溢价策略和宽指ETF策略;清掉了固收+基金策略(此策略将主要应用于闺女的压岁钱配置上),底层资产让位于可转债;由于当下多策略深度绑定可转债大饼,所以下半年的月度正收益率可能不比上半年;现金类资产将作为战略纵深,耐心等待市场的悲观时刻。对于下半年,A股已涨了两年半,美股也是高位堰塞湖,所以自己还是选择谨慎;尤其是下个月中证100指数若跌破5070点,很可能意味着核心资产会出现买单式下跌,时间点上也不需要维稳了,时空或将在七月共振。总体规划八个字:上涨赚钱,下跌加仓。

现金+:占比25.92%。

可转债:占比64.01%。

小市值股票:占比5%。

AH负溢价股票:占比3.47%。

宽指ETF:占比1.6%。目前持有科创ETF(588050),上半年盈利+12%。中证500+6.93%,沪深300+0.24%,上证50-3.9%。(宽指ETF策略:一月-1.92%;二月+0.66%;三月+0.92%;四月+0.99%;五月+0.52%;六月+10.73%)

2021年5月31日 周一

五月总资金收益率约为+2.71%。月内继续加仓可转债大饼,清仓了ETF饼,目前资金都集中在混合大饼策略中,对资产增长贡献最大的主要是可转债,所以对资产的分类贡献就不予统计了。去年和前年自己把可转债称为可转债主策略,因为集中持有四只转债有较高的收益预期,但风险也是相匹配的,为了降低风险,今年的可转债变成了可转债大饼策略,内心的称呼也改了,叫底层资产,收益没有集中持债模式高,但回撤风险也降低了不少。这个可转债底层资产,自己把其对应为,桥水全天候策略中70%的非股票类资产,固收+基金中80%-90%的债券类资产,底层资产应该像大海一样,潮涨潮落,震荡上扬;至于其他策略,应该像江河湖溪一样,与大海共同组成投资的整个生态系统。

现金+:占比14.4%。

固收+基金:占比12.66%。

AH负溢价:占比5.18%。

混合大饼:占比64.34%。其中可转债63.38%,股票0.96%。

宽指ETF:占比3.42%。目前持有深100ETF(159901),本月盈利+0.52%。中证500+3.75%,沪深300+4.06%,上证50+4.56%。

2021年5月14日 周五

自己之所以在去年底敢于转型多策略投资,和全天候策略实验关系很大,之前在雪球搞了一个叫“斑头雁”的全天候策略组合,将近两年的时间,回撤相当稳定,给了自己一点信心,当然这两年国内外市场也都不错,存在一定的幸存者偏差,但是其中的分散原理深入我心。自己的全天候策略初始持仓为:30%的国债ETF511010+25%的东征创优169106,7%的黄金ETF518880+2%白银基金161226+2%有色ETF159980+2%豆粕ETF159985+2%能源化工159981,1%中概互联网ETF513050+1%印度基金164824+1%日经ETF513520+1%法国CAC40ETF+1%H股ETF510900+1%标普500ETF513500+1%纳指ETF513100+1%恒生ETF159920+1%德国30ETF513030+香港中小LOF501021+20%宽指ETF策略(目前515690股息龙头ETF)。继续跟踪实验。

宽指ETF策略:100%股息龙头(515690),本周-1.12%。中证500+1.26%,沪深300+2.29%,上证50+2.84%。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号