当前可转债市场整体处于相对高估区间,转债指数收于2225点,下跌0.28%,成交量达900亿元(近期新高);平均价格141.5,转股溢价率40.57%,价格中位数128.096,转股价值中位数100.218,转股溢价率中位数27.55%。

在此背景下,市场呈现“上下为难”的局面:低价转债多伴随高溢价,缺乏安全边际;溢价率低的转债又因正股处于高位,波动风险大。因此,稳健型投资者可操作空间收窄,不少资深参与者选择提示风险、降低仓位或转向特定策略交易,短期收益难免受限;而投机者则面临3%-5%的普遍波动。

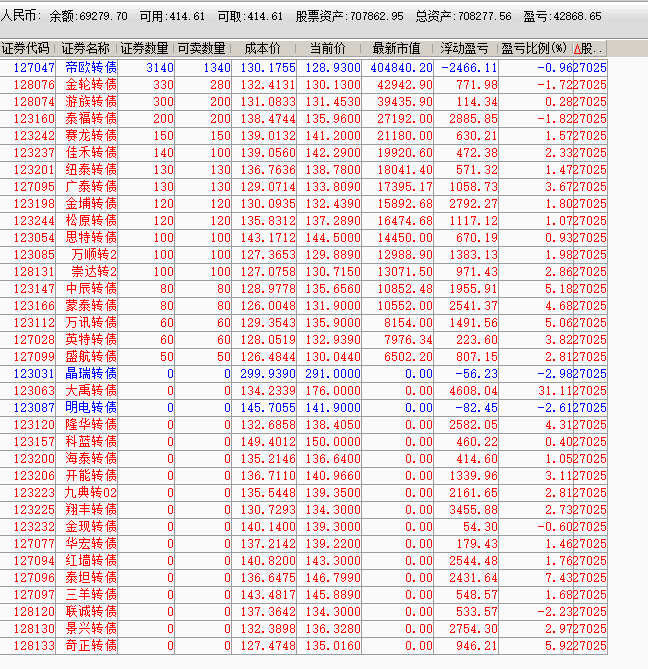

基于此,今日操作以减仓或清仓高溢价转债、转股价值超130且偏离度大的标的为主,后续计划以观察为主,伺机配置确定性较高的标的。

目前最大持仓为帝欧转债(占比高),其今日转股价值128.82。该转债自6月30日首次站上130进入强赎周期,截至昨日已有9个交易日转股价值超130,距满足强赎条件还剩6个交易日(截至7月23日)。

从帝欧家居情况看,转债余额12亿,相对27亿市值规模较大,公司化债动力强(换实控人、大股东增持等动作均为此服务),且化债是未来一两年核心任务。当前时间窗口关键(6月30日至8月1日共30个交易日),若未能在此期间触发强赎,前期两次触发130的机会将浪费,后续市值管理压力与难度会更大,因此公司大概率会全力推进,有望在8月1日前完成强赎。

需注意的是,130仅是强赎最低线,并非终点。过往案例显示,上市公司为防范意外,往往会推动转股价值超过130。综上,帝欧转债存在相对确定性机会,与大股东方向一致。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号