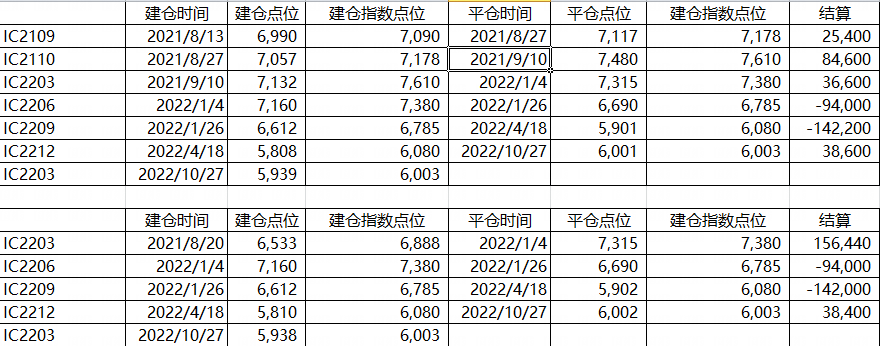

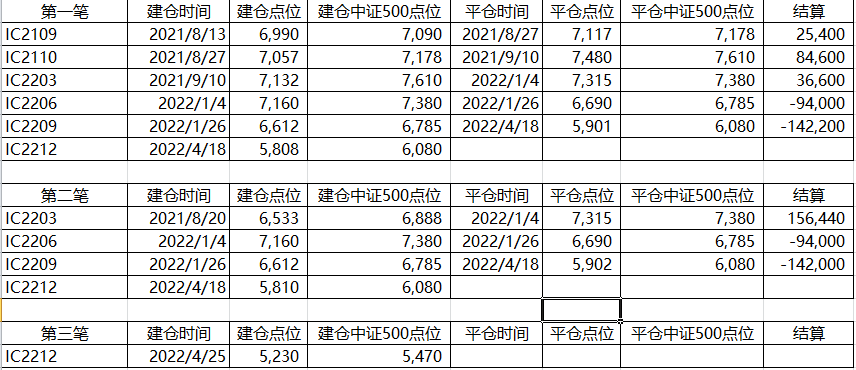

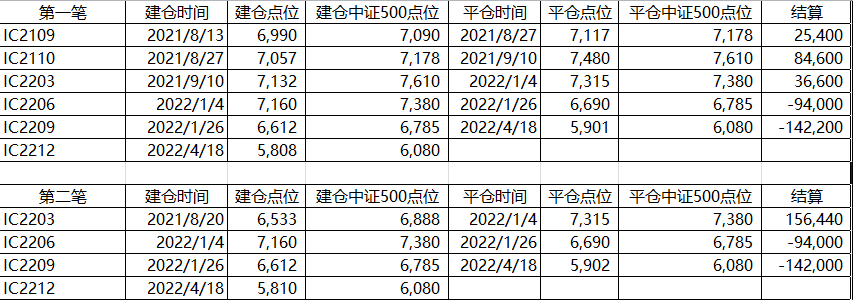

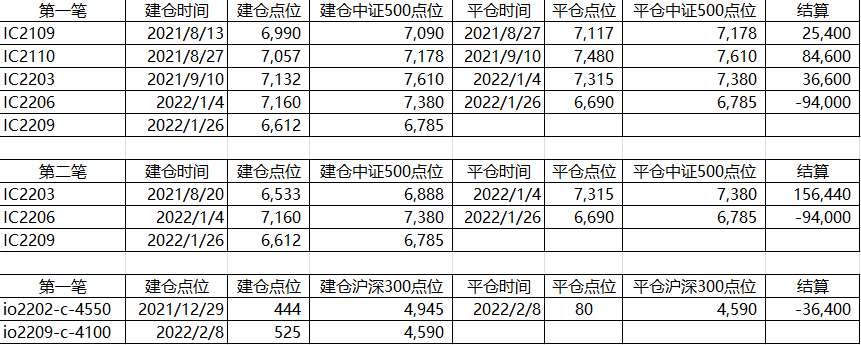

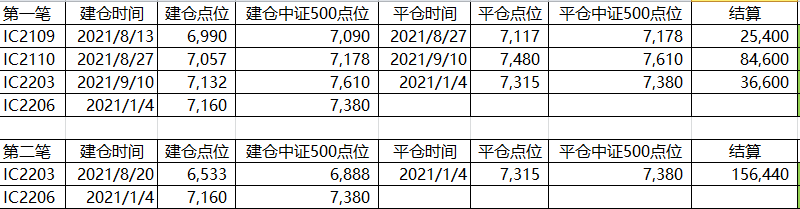

从8月开始,我的主仓位就变成了IC吃贴水+一丢丢国债吃贴水,目前关于300etf的期权实盘还在琢磨,今天回过头一看,定期总结并与论坛的朋友们讨论可以帮自己更清晰地理解策略,并坚定地执行下去~

因此打算更一个IC贴水的实盘贴,大概是执行换月之后更新一次,T和TF因为没有对标的现货,所以更新没有啥意义,ETF期权待上仓位运行之后再考虑。

最近几个月获取超额收益的主要原因在于高位时贴水扩大及时换仓,可能这个也和有权利金的卖沽移仓逐步积累胜率有异曲同工之处?支付宝高端理财貌似已经有对标中证500+一定年化(比如10%)的产品了,以后贴水会逐步减少吗?

因此打算更一个IC贴水的实盘贴,大概是执行换月之后更新一次,T和TF因为没有对标的现货,所以更新没有啥意义,ETF期权待上仓位运行之后再考虑。

最近几个月获取超额收益的主要原因在于高位时贴水扩大及时换仓,可能这个也和有权利金的卖沽移仓逐步积累胜率有异曲同工之处?支付宝高端理财貌似已经有对标中证500+一定年化(比如10%)的产品了,以后贴水会逐步减少吗?

4

赞同来自: 小白啊小白 、唐人 、巫灵啊啊呜 、xineric

试了一下换隔季,感觉可能还是按最远季换更好,因为这样只用考虑季度间的贴水,出现比较合理的贴水时就换过去,目前毛估合理的是IC贴水30/月,IM贴水50/月,未来可能会进一步缩小。

总结一下,从开仓到现在,指数跌了1000点,大概实际亏损是200点,加上理财收益亏损会更小一些,主要是因为之前贴水丰厚,按目前的贴水程度,估计是一年360点+分红100多点(毛估估)

这一年的思考和总结已经足够应对这个策略了,此贴终结,最后留一点自己的感想。

总结一下,从开仓到现在,指数跌了1000点,大概实际亏损是200点,加上理财收益亏损会更小一些,主要是因为之前贴水丰厚,按目前的贴水程度,估计是一年360点+分红100多点(毛估估)

这一年的思考和总结已经足够应对这个策略了,此贴终结,最后留一点自己的感想。

- 正确认识到我国政策导向的市场环境下,波动一定会很剧烈,因此不要担心指数北去不复返,也不用担心一路南向不回头;

- 以一个平和的心态来构建自己的投资框架,不用想着赚小波动,主要靠大的择时或者股债平衡来取得收益;

- 用杠杆做指数期货,一定要有大心脏,不以涨喜(加仓),不以跌悲(砍仓),预先设置好总资产中的权益占比,建议年轻人就不用加杠杆了(一样有大量闲置保证金,极端情况可以加仓到1倍杠杆),年纪大的采取半股半债,机会出现时候,担心爆仓与手握现金可以加仓是两种状态;

- 资本市场永不缺机会,缺少的是发现机会的眼光和接受别人意见的胸襟,历年来,折价封基,现金打新,低价可转债(中行转),分级A,贴水,有些消失了,总会有新的机会出现,因此不用担心踏空,保持开放和学习,注重底层逻辑,我们能做到开心地变富。

0

@sequeda

@heheqiaoqiao感谢大佬回复。还请大佬讲一下分红对指数具体的影响怎么看?

也可以按照贴水年化选择远月或者近月,但是有的时候要注意预估的分红对指数的影响,我图省事就直接换最远月。

第二个问题你的算法没有问题,不过考虑这一轮下跌,中证500从接近7700跌到了最低点5200,跌幅接近有33%了,我还是建议整体考虑自己的杠杆率,版上的大佬们之所以平时不用杠杆,是因为在极端情况下,会出现盈亏比非常难得的机会。

另外极端情况下的提高保证金比例也会造成...

1

赞同来自: xineric

@heheqiaoqiao

也可以按照贴水年化选择远月或者近月,但是有的时候要注意预估的分红对指数的影响,我图省事就直接换最远月。

第二个问题你的算法没有问题,不过考虑这一轮下跌,中证500从接近7700跌到了最低点5200,跌幅接近有33%了,我还是建议整体考虑自己的杠杆率,版上的大佬们之所以平时不用杠杆,是因为在极端情况下,会出现盈亏比非常难得的机会。

另外极端情况下的提高保证金比例也会造成负面影响,当然我并不是说120w只做一手IC,而是指结余的保证金(可以以现金存在,也可能以潜在负债的形式存在)一定要做好流动性管理。

也可以按照贴水年化选择远月或者近月,但是有的时候要注意预估的分红对指数的影响,我图省事就直接换最远月。

第二个问题你的算法没有问题,不过考虑这一轮下跌,中证500从接近7700跌到了最低点5200,跌幅接近有33%了,我还是建议整体考虑自己的杠杆率,版上的大佬们之所以平时不用杠杆,是因为在极端情况下,会出现盈亏比非常难得的机会。

另外极端情况下的提高保证金比例也会造成负面影响,当然我并不是说120w只做一手IC,而是指结余的保证金(可以以现金存在,也可能以潜在负债的形式存在)一定要做好流动性管理。

0

请教大佬,选择近月远月合约时候,是不是根据年化贴水点位进? 比如下月的年化贴水高就买下月?

2,假设我需要预留2个跌停的保证金。目前IC6100点,是不是按照6100点*200元/点*20%=20多万。

这样 一手IC 需要40万就比较安全了?这样永远保证有2个跌停的保证金。

2,假设我需要预留2个跌停的保证金。目前IC6100点,是不是按照6100点*200元/点*20%=20多万。

这样 一手IC 需要40万就比较安全了?这样永远保证有2个跌停的保证金。

1

赞同来自: zddd10

我是个怂货,12月合约出来的第一天就缩到2212上面了~目前大概一个季度贴水90-100点,一年贴水400点附近(除去分红),还可以接受,可能以前贴水丰厚的日子一去不复返了,且行且珍惜吧。

去年一直纠结自己的仓位不够想要加仓,相反今年却在1月平掉了一半的股票仓位,3月又平了一部分,目前没有A股持仓了...靠着低仓位扛过了最低点那一拨,甚至还有点想加仓。

这个季度因为亏得多,所以看书看得多,整体有了更全面的认识。目前国债吃贴水的策略已经停止运行,理由是国债更多是一个货币的博弈工具,不属于低风险折价策略,更多应该在盘面未放水,但实际需要放水的时候入场进行博弈(做多有贴水安全垫),属于对债务周期有更深层次认识之后的工具。

新增了季度定投消费红利008928,月度定投161127

去年一直纠结自己的仓位不够想要加仓,相反今年却在1月平掉了一半的股票仓位,3月又平了一部分,目前没有A股持仓了...靠着低仓位扛过了最低点那一拨,甚至还有点想加仓。

这个季度因为亏得多,所以看书看得多,整体有了更全面的认识。目前国债吃贴水的策略已经停止运行,理由是国债更多是一个货币的博弈工具,不属于低风险折价策略,更多应该在盘面未放水,但实际需要放水的时候入场进行博弈(做多有贴水安全垫),属于对债务周期有更深层次认识之后的工具。

新增了季度定投消费红利008928,月度定投161127

0

年前过得太浪荡忘记更新了,主要是怂,把IC从06换到了09,结果换的第二天开始,06和09之间的价差就扩散了,换了个寂寞。

另外开始试点了用ioc来抄底沪深300,理由是沪深300的历史估值并不算低,实际运行情况还可以,抄底2个月的时间价值只从49衰减到40,相当于900块白玩一个月,换到的09合约时间价值35点,毛估估节约保证金40w,5%的收益率,一年理财可以找补回2w~

另外开始试点了用ioc来抄底沪深300,理由是沪深300的历史估值并不算低,实际运行情况还可以,抄底2个月的时间价值只从49衰减到40,相当于900块白玩一个月,换到的09合约时间价值35点,毛估估节约保证金40w,5%的收益率,一年理财可以找补回2w~

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号