鹏华前海万科Reits号称中国第一支Reits基金,发行已经近六年了,截止2020.12.31的累计净值达到了1.336,年化收益似乎还可以,今年场内涨幅也很可观,很多人把他当作固收+基金。但看过很多关于这个基金的文章,发现很少有人能完整说清楚这个基金的运作方式,我觉得有必要澄清一下该基金的误区,并且提醒集友们不要期待未来太高的收益率。

最大的误区其实就是这个基金根本不是Reits,其收益来源并不是租金。

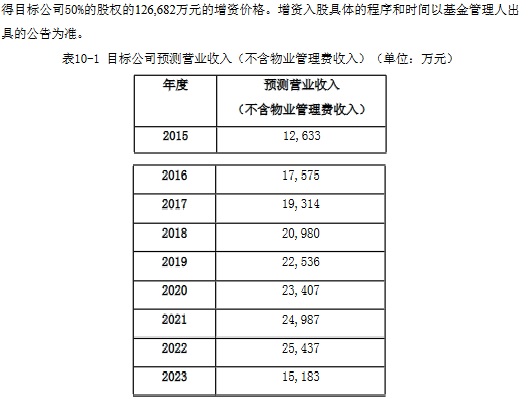

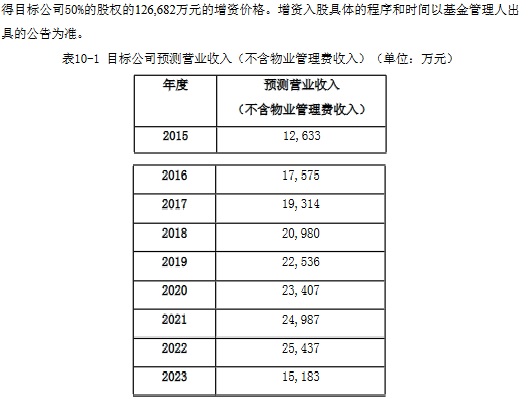

从基金合同的描述中看,该基金以12.68亿元获取前海万科公馆50%的股权,以及2015.1.1至2023.7.24期间的租金,同时股权会分期逐渐转让给万科直至完全退出。因此很多人会认为这期间的租金就是基金获得的收益,从租金看回报率很高。

但事实是:

12.68亿中,1000万元才是股权的对价,万科回购股权的对价也是1000万元,因此这一部分基本不对基金的收益构成影响,仅仅是一种合规上的安排。

而另外12.58亿元是租金收益权的对价,基金付给万科12.58亿元,获得万科公馆8年半的全部租金收益,到期后双方的交易结束,没有后续安排——这实际上就是一笔以租金作为抵押的贷款,因此基金的实际收益来源是贷款利息,而不是租金。

通过excel的IRR公式很容易算出该笔贷款的年化收益率为7.3%,看上去似乎还可以,但要知道,随着租金逐期支付,贷款的本金是越来越少的,也就是每年的利息收入是逐年降低的,目前这部分的贡献已经很少。

在基金的报告中,这笔收益权在这个科目核算:

2015.1.1的收益权为12.58亿,截止到2020.12.31的收益权变为5.81亿,也就是本金6年间归还了12.58-5.81=6.77亿,2015-2019基金总共获取了租金8.88亿,2020年获取租金2.06亿,加上万科当年2000万的补偿,总计是11.14亿,即6年间基金确认的利息收入为11.14-6.77=4.37亿,相当于4.37/30=14.6%的净值贡献。那么非Reits部分贡献的净值为33.6%-14.6%=19%,5年半的年化收益也就3.5%。(基金是2015年7月成立的,但租金是从2015年1月收的,也就是Reits部分已经收了6年,非Reits部分运行了5年半)

那剩下的4年半封闭期呢,Reits这边,租金收益权要摊销变为0,而收取的租金即使按照基金成立时的业绩承诺也只有6.56亿,满打满算也就只有6.56-5.81=7500万的利息收入了,更何况万科公馆已经连续3年没有达到业绩承诺,2020年更是连算上万科的保证金也覆盖不了缺口了。这部分对未来4年半的业绩的贡献最多只有0.75/30=2.5%,年化0.5%。如果非Reits的业绩能够保持过去业绩,再加上场内年化1%的折价,总共年化收益大概是0.5%+3.5%+1%=5%。4年半封闭期,5%的年化收益,对大部分集友来说,应该不太有吸引力吧。

当然,这个基金最近债券的杠杆率很高,也配置了股票仓位进行打新,能提升一点基金业绩,但我觉得也不会有太大的改变。

最大的误区其实就是这个基金根本不是Reits,其收益来源并不是租金。

从基金合同的描述中看,该基金以12.68亿元获取前海万科公馆50%的股权,以及2015.1.1至2023.7.24期间的租金,同时股权会分期逐渐转让给万科直至完全退出。因此很多人会认为这期间的租金就是基金获得的收益,从租金看回报率很高。

但事实是:

12.68亿中,1000万元才是股权的对价,万科回购股权的对价也是1000万元,因此这一部分基本不对基金的收益构成影响,仅仅是一种合规上的安排。

而另外12.58亿元是租金收益权的对价,基金付给万科12.58亿元,获得万科公馆8年半的全部租金收益,到期后双方的交易结束,没有后续安排——这实际上就是一笔以租金作为抵押的贷款,因此基金的实际收益来源是贷款利息,而不是租金。

通过excel的IRR公式很容易算出该笔贷款的年化收益率为7.3%,看上去似乎还可以,但要知道,随着租金逐期支付,贷款的本金是越来越少的,也就是每年的利息收入是逐年降低的,目前这部分的贡献已经很少。

在基金的报告中,这笔收益权在这个科目核算:

2015.1.1的收益权为12.58亿,截止到2020.12.31的收益权变为5.81亿,也就是本金6年间归还了12.58-5.81=6.77亿,2015-2019基金总共获取了租金8.88亿,2020年获取租金2.06亿,加上万科当年2000万的补偿,总计是11.14亿,即6年间基金确认的利息收入为11.14-6.77=4.37亿,相当于4.37/30=14.6%的净值贡献。那么非Reits部分贡献的净值为33.6%-14.6%=19%,5年半的年化收益也就3.5%。(基金是2015年7月成立的,但租金是从2015年1月收的,也就是Reits部分已经收了6年,非Reits部分运行了5年半)

那剩下的4年半封闭期呢,Reits这边,租金收益权要摊销变为0,而收取的租金即使按照基金成立时的业绩承诺也只有6.56亿,满打满算也就只有6.56-5.81=7500万的利息收入了,更何况万科公馆已经连续3年没有达到业绩承诺,2020年更是连算上万科的保证金也覆盖不了缺口了。这部分对未来4年半的业绩的贡献最多只有0.75/30=2.5%,年化0.5%。如果非Reits的业绩能够保持过去业绩,再加上场内年化1%的折价,总共年化收益大概是0.5%+3.5%+1%=5%。4年半封闭期,5%的年化收益,对大部分集友来说,应该不太有吸引力吧。

当然,这个基金最近债券的杠杆率很高,也配置了股票仓位进行打新,能提升一点基金业绩,但我觉得也不会有太大的改变。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号