最近看沪深300,发现PE是14,但历史百分位已经是85%,觉得非常奇怪。于是问了下Kimi,得到的回复综合如下:

1. 十年区间里“极端便宜”的样本点太多

2013-2014、2018-2019、2022 年四季度曾三次出现 8~10 倍 PE 的极端低位,这些点把整条十年 PE 分布的左尾拉得很长。相比之下,2025 年 9 月的 14 倍虽然绝对值不高,但已经比 85% 的交易日“贵”,纯粹是统计排序上的结果。

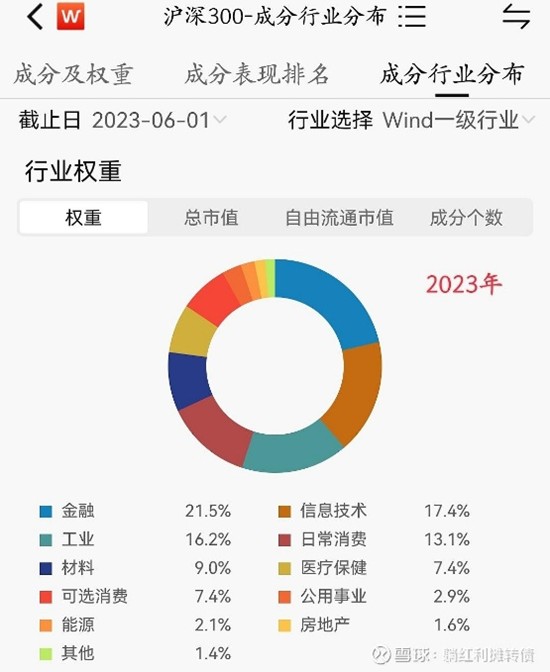

2. 行业权重变迁抬升了“合理 PE”中枢,但未能抵消盈利下滑

金融权重由 40% 降至 21%,科技+消费由 15% 升至 35%,理论上抬升了指数合理估值。不过,这一结构性抬升(约 +1.0~1.5 倍 PE)被盈利下降的幅度完全淹没,因此看不到“估值中枢抬高”带来的缓冲效果。

那么PE百分位这个指标还有没有参考价值呢?

搜到到有文章说PE历史分位只是从营销角度创造的一个伪概念。在严肃的主流研究中从来没有人用过这个指标(知乎hongchen《为什么说PE历史分位是种数据幻觉》)。原因正是上文提到的指数成分股的变化:由于不同行业的成长性不一样,同一个PE绝对值对不同行业有不一样的意义。同样是20倍PE,对非银金融可能是相对高估的水平,对通信行业可能是相对安全的水平。站在当下去对比五年甚至十年签的沪深300指数,成分股可能发生了很大变化,再用同一个指标进行横向对比确实有时偏颇。

可是从历史数据来看,PE百分位的高低却偏偏与指数的高低有着模糊的相关。下图是乐股乐股网站截图。为什么会这样呢?

想到这里,老韭菜忽然想起集思录泛舟老师对“资产”定义的讨论(从10倍到1000倍系列之二 分散投资在股票基金配置上的实战 - 集思录)。

沪深300指数虽然成分股会不断变化,但是编制规则没有变化;沪深300的编制规则能否被视为一个独立的资产呢?如果可以,那它是否会跟普通股票一样,有一个相对固定的估值范围呢?那是否可以解释PE百分位于指数点位的关系?可能要各位老师解答了。坐等抄作业。

最后,截止2025年6月,沪深300有50%的权重是制造业(不知道三季度是否一样),PE14的估值水平是高了、不高、低了、不低?

1. 十年区间里“极端便宜”的样本点太多

2013-2014、2018-2019、2022 年四季度曾三次出现 8~10 倍 PE 的极端低位,这些点把整条十年 PE 分布的左尾拉得很长。相比之下,2025 年 9 月的 14 倍虽然绝对值不高,但已经比 85% 的交易日“贵”,纯粹是统计排序上的结果。

2. 行业权重变迁抬升了“合理 PE”中枢,但未能抵消盈利下滑

金融权重由 40% 降至 21%,科技+消费由 15% 升至 35%,理论上抬升了指数合理估值。不过,这一结构性抬升(约 +1.0~1.5 倍 PE)被盈利下降的幅度完全淹没,因此看不到“估值中枢抬高”带来的缓冲效果。

那么PE百分位这个指标还有没有参考价值呢?

搜到到有文章说PE历史分位只是从营销角度创造的一个伪概念。在严肃的主流研究中从来没有人用过这个指标(知乎hongchen《为什么说PE历史分位是种数据幻觉》)。原因正是上文提到的指数成分股的变化:由于不同行业的成长性不一样,同一个PE绝对值对不同行业有不一样的意义。同样是20倍PE,对非银金融可能是相对高估的水平,对通信行业可能是相对安全的水平。站在当下去对比五年甚至十年签的沪深300指数,成分股可能发生了很大变化,再用同一个指标进行横向对比确实有时偏颇。

可是从历史数据来看,PE百分位的高低却偏偏与指数的高低有着模糊的相关。下图是乐股乐股网站截图。为什么会这样呢?

想到这里,老韭菜忽然想起集思录泛舟老师对“资产”定义的讨论(从10倍到1000倍系列之二 分散投资在股票基金配置上的实战 - 集思录)。

沪深300指数虽然成分股会不断变化,但是编制规则没有变化;沪深300的编制规则能否被视为一个独立的资产呢?如果可以,那它是否会跟普通股票一样,有一个相对固定的估值范围呢?那是否可以解释PE百分位于指数点位的关系?可能要各位老师解答了。坐等抄作业。

最后,截止2025年6月,沪深300有50%的权重是制造业(不知道三季度是否一样),PE14的估值水平是高了、不高、低了、不低?

0

liming139 - 支付宝养鸡场场主

@jiangyuyi

后半是很有意思的观点,这个问题我的看法是,如果股票总池子大小变化不大,这个观点是相对有效的(这个资产的特性是最大的某个比例的股票,有一定的内生价值中枢),但由于a股扩张很严重,300支股票的市场分位本身也发生的巨大变化(按比例更靠前了),所以这个思路我认为也是无效的,但具体应该怎么修正我一时也想不到股息率过低不纳入指数可能有点用吧,也就是只要商业模式成熟的企业

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号