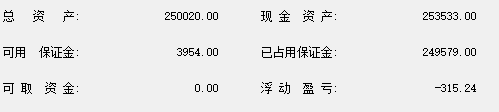

8月 70万,净值1.043 ,浮盈2.99万

一、可转债市场判断:稳健属性减弱,博弈主导

1. 中长期投资价值下降(对稳健资金):通过统计涨幅靠前转债的价格、转股价值及溢价率,发现多数转债脱离“债底保护”,高价格或高溢价率透支空间,稳健属性大幅减弱。

2. 指数创新高的核心原因:当前可转债指数走高并非源于整体内在价值提升,而是“妖债”增多带动;妖债泛滥则因股市活跃度上升,市场更关注股票溢价与波动率溢价。

3. 当前参与逻辑转变:不再依赖转债内在价值盈利,而是类似期权交易,赚取股市波动率带来的溢价;虽预期波动率短期或提升,但明确该逻辑存在“波动率随时消退”的风险,且愿承担风险参与博弈。

二、近期可转债操作:减仓控风险,锚定溢价率决策

1. 整体仓位调整:通过减持(含ST天茂及当日20多万减仓),可转债持仓降至五成以下,且剩余持仓多选择股性较弱的转债,降低风险敞口。

2. 具体标的操作逻辑:以“溢价率”为核心决策指标,结合正股预期与强赎周期判断:

清仓高溢价标的:如章鼓转债(转股价值130、溢价率17%,即使正股周一涨停,140价格对应6%-7%溢价率仍被判断为过高)。

保留低溢价标的:如金轮转债(价格132、溢价率3.9%,且前期有盈利,暂可接受)。

现状:当前持仓难跑赢可转债等权指数,认可“想获超额收益需承担风险”,但选择“低仓位轮动”而非激进博弈。

三、后续策略转向:重心移至期权,弱化可转债

1. 转向期权的核心原因:

市场工具优势:期权容量大、品种多,避免可转债部分标的“规模小、博弈性过强”的问题。

策略灵活性:可覆盖多空、波动率、套利等多种策略,适配不同市场环境,优于可转债单一的轮动/溢价博弈逻辑。

收益目标匹配:当前期权策略预期年化收益15%以上,对自身有吸引力,性价比高于当前可转债市场。

2. 可转债定位调整:不彻底退出,仅做“弱化处理”,保留部分操作但不再作为核心,精力主要倾斜于期权研究。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号