所谓部分要约,是相对于全面要约而言,部分要约是指要约人仅向全体股东收购部分股票的行为,而不是收购全部股票,股东自愿参加要约,当参加要约的股票总数超过收购方拟要约的股票总数时,要约方按照同等比例收购全体参加要约的股东的股票。如果参加要约的股票数量低于拟要约股票数量,则全部参加要约股票会被要约人买走。还是以刘备和曹操举例说明,假如刘备持有香港上市公司蜀国控股20%股权,其他独立股东持股80%,曹操向蜀国控股全体股东发布部分要约拟收购蜀国控股40%股权,蜀国控股包括刘备在内的全体股东均可将自己的全部持股要约给曹操,假设要约期结束,包括刘备在内的全体股东有80%的股票都要要约给曹操,但是曹操说了我只收40%,按照公平原则就只能平均分配,包括刘备在内的全体股东只能把自己持有股票的一半卖给曹操。假设要约期结束,包括刘备在内的全体股东有35%的股票参加要约,因为曹操拟收购40%股权,那么就是这35%的股票将全部卖给曹操,曹操最终持股为35%。

我举两个香港上市公司部分要约的例子,说说如何通过参与部分要约套利,一个是广汇宝信(01293.hk),另一个是电视广播(00511.hk)。

广汇宝信(01293.hk)原名宝信汽车,主营业务是豪华汽车的4S店,该公司是宝马在中国最大的代理商。2015年9月15日,宝信汽车(01293.hk)发布公告称收到A股上市公司广汇汽车(600297.sh)的意向性要约收购请求,而且广汇已即时支付5000万港元的收购诚意金,宝信汽车2015年9月16日复牌,公司股价从停牌前的2.58港元/股涨至3.51港元,涨幅36.8%。之后股价浮浮沉沉,2015年12月11日,宝信汽车发布正式的部分要约收购公告 ,广汇汽车通过其香港全资子公司广汇汽车香港收购宝信汽车不超过75%的股权,收购价为每股5.99港元,宝信汽车原大股东杨爱华持有53.58%的股权与要约人签署了不可撤销承诺,表明一定会卖给要约人。

由于涉及两地上市公司和行业集中度提高等问题,该部分要约附带了前置生效条件,包括中国商务部、发改委、外管局、上海证券交易所、上海市商务委员会等有权机关的核准或备案程序,同时要求最低50%的股权卖给要约人,要约才成立,因为原大股东杨爱华的53.58%的股权已明确表示参加要约,因此50%的前置条件已经符合,但是因为政府机关的核准流程,预期本次要约的持续时间在半年至1年左右。

这次部分要约收购提出的收购比例是不超过75%,实际就是为了满足不退市的要求,因为港交所对上市公司的流通股有明确要求,就是不低于25%,所以广汇汽车提出的收购比例是不高于75%,实际上从广汇的角度看,就是在75%比例以内能要约到越多的股票越好,广汇是为了控股上市公司。

2015年12月14日,宝信汽车复牌,股价最高涨至5.2港元/股,相比于停牌前4.15港元最高涨25%,相比于5.99港元的要约价折价13%。在公布正式要约后,之后就是漫长的各种审批程序,宝信汽车的股价也开始下跌,2016年1月18日最低跌至4.34港元,相比于5.99要约价折价27.5%。2016年6月2日,宝信汽车公告称要约的所有前置条件均已达成,要约已成为无条件要约,广汇汽车香港称正式启动部分要约收购,宝信汽车全体股东均可在2016年6月3日至2016年6月21日期间将股票要约给广汇汽车香港。

2016年6月21日收盘后,要约期结束,宝信汽车公告称总计99.06%股权接受要约,也就是说除了忘记参加要约的,基本上宝信汽车的所有股票均参与了本次部分要约收购,最终结果就是所有要约股按照75%的比例被要约人广汇汽车香港收购。

在本次部分要约收购中,我认为存在至少4次套利机会:

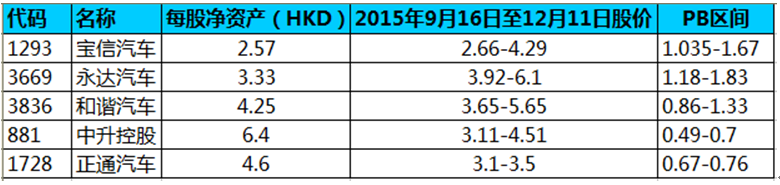

第一次套利机会就是2015年9月15日宝信汽车公告获得广汇汽车的意向性收购要约时,此时主要是要考察宝信汽车估值的安全边际,包括当时的同行业公司估值以及指数的估值,当日香港恒生指数点位是21500点,在9月16日复牌后至2015年12月11日发布正式要约公告前,宝信汽车的股价最低报2.66港元,最高报4.29港元,按照此价格区间,PB值区间为1.035倍至1.67倍,相比于同行业的其他汽车经销商上市公司永达汽车、和谐汽车、中升控股和正通汽车,和谐汽车的估值并不占明显优势,安全边际不高。

宝信汽车(1293.hk)历史PB:

广汇汽车香港针对宝信汽车的要约价是5.99港元,而且是部分要约,宝信汽车在要约期内的理论上最高价已经确定,除非有新的要约人报出更高的要约价,按照5.99港元/股的要约价,宝信汽车PB值高达2.33倍,已经大大高于要约时其他汽车经销商估值。若按照5.2港元/股卖空宝信汽车,理论上最大亏损15%,但是本次要约要经历漫长的要约期,尤其是国内各大政府机关的核准或备案程序,预估要约期半年至一年左右,时间长自然中间有变数,假设最终要约失败,理论上宝信汽车会跌至意向性要约公布之前的股价,也就是大约每股2.6港元,也就是假设要约失败,卖空可以理论上获利50%,要约成功理论上亏损15%,假设我们认为此次要约成功概率为70%,失败概率为30%,那么按照5.2的价格做空是不是一个正期望值的交易?按照计算期望值的数学公式:(5.2-2.6)×0.3+(5.2-5.99)×0.7=0.227,理论上按照5.2卖空宝信汽车收益率为4.37%(0.227/5.2)。而实际上,因为属于部分要约,最多只有75%的股份被要约人收走,所以宝信汽车最高股价5.99港元,理论上宝信汽车的合理价应低于该价格。而实际上,宝信汽车自正式要约公告后自2015年12月14日至2016年6月21日要约期正式结束,宝信汽车最低报4.2港元,相比于5.2港元的卖空价,收益率为19%,实际上,宝信汽车跌幅最大的两天发生在要约期结束前两天,分别是2016年6月20日和6月21日,其实逻辑也很好理解,因为参与套利的人都明白,要约期结束,要约人只收走75%,剩余25%的股权要在二级市场卖出,而二级市场的合理价格,应该参照意向性要约发布前的价格2.6港元/股,因此部分套利者此时选择在二级市场卖出获利,而不是通过参与要约获利。

如果按照正期望值的理论,其实在要约期这个阶段,还存在一种套利做法,我称之为传统套利,也就是根据期望值买入宝信汽车参与套利,假设随着政府审批或备案程序的推进,宝信汽车的要约成功概率提高到了80%,失败概率为20%,假设我们在要约期间以4.4港元价格买入,按照数学期望值公式:(5.99-4.4)×0.8×0.75+(2.6-4.4)×0.2×0.25=0.864,按照4.4元价格买入,收益率约为19%(0.864/4.4),也就是说在整个要约期内(从2015年12月14日至2016年9月21日),其实是存在两种套利思路,或者也可以说是两次套利机会,既可以做空也可以做多,当然还可以先做空后做多,如果是这样的话,部分要约的套利其实是4次机会。

第四次套利机会,我称之为“套套利者的利”,2016年9月21日,宝信汽车要约结束后复牌,套利者蜂拥卖出,当日股价开盘报2.3港元,最低报2.2港元,按照2.2港元的价格,宝信汽车PB值为0.85倍,估值基本是历史最低点。此时按照低估值买入实际就是“套套利者的利”,实际上宝信汽车在经历早盘短暂的大幅度抛售之后,股价当日开始迅速上涨,当日最高达2.99港元,相比于最低价上涨36%。

说完了宝信汽车,再来说说电视广播的部分要约,电视广播(00511.hk)就是TVB,就是我们儿时记忆中那个拍了N多热播香港电视剧的电视台,电视广播的创始人兼大股东是邵逸夫(已故),前几年邵逸夫的夫人方逸华让出了大股东地位,把26%的股权卖给了华人文化产业基金(实际掌舵人是大陆传媒界教父黎瑞刚)、王雪红(台湾前首富王永庆的女儿)、香港人陈国强(号称香港壳王)三家组成的财团Young Lion,方逸华还持有少数股权,当个小股东。

受互联网新媒体的影响,电视广播最近几年的营收和利润每况愈下,但是好处是公司账面现金多,还有好几处值钱的物业,但是股价长期低迷,黎瑞刚财团加上方逸华(一致行动人)总计持有1.3亿股,占总股权比例29%,虽然是实际控制人,但外界依然有人对TVB虎视眈眈,黎瑞刚为了加强控股地位,同时盘活TVB资产,在2017年的1月24日提出了一个股票回购计划,就是由电视广播回购除黎瑞刚财团之外的其他股东的股票,一开始报价30.5港元/股,总计最高回购1.38亿股,后来因为有其他要约方的介入,TVB把回购价调升为每股35.075港元,回购总量下降为不超过1.2亿股,总钱数不变,都是约42亿港币。

TVB总股本是4.38亿股,除去黎瑞刚财团加方逸华的1.3亿股,还剩下3.08亿股,如果3.08亿股都按照35.075港元参加要约,要约比例大约是39%,而实际上可能有部分机构或个人不会参与要约,比如持股14%(总计约6140万股)的英资基金Silchester就明确表示反对要约,扣除这部分持股,实际上参与部分要约的总股数不会高于2.47亿股,也就是说实际要约比例约为50%。在发布要约之前电视广播的股价约为每股26港元,截至2017年7月21日,电视广播的股价约为28港元,假设我们按此价格买入参与要约,假设要约成功概率为80%,按照数学期望值计算:(35.075-28)×08.×0.5+(26-28)×0.2×0.5=2.63,理论上以28港元价格参与部分要约的收益率为9.4%(2.63/28)。

同属部分要约收购,电视广播的部分要约与宝信汽车存在不同,宝信汽车是由外部投资者提出,而电视广播的部分要约是通过上市公司向部分股东回购股份,以达到部分要约收购的目的。由于回购1.2亿股之后,电视广播的总股本下降为3.18亿股,黎瑞刚财团持有1.3亿股在回购完成后占总股本的比例由26%上升至40%,从而触发了黎瑞刚财团(含一致行动人方逸华)对电视广播的全面要约收购义务,因此黎瑞刚财团向香港证监会申请豁免全面要约收购义务(香港称之为清洗豁免),但是因此次申请豁免又导致节外生枝,根据黎瑞刚财团向香港证监会提供的持股文件显示,在该财团中,黎瑞刚代表的华人文化产业基金在Young Lion中持有79%的股权,陈国强持有6%的股权,但是陈国强在该财团中拥有56.5%的投票权,而华人文化产业基金拥有32%的投票权,这个持股结构和投票权结构存在明显分离,持股6%的陈国强的反而占绝了绝大多数的投票权,原因就在于管理香港免费电视台的政府机构香港通讯局对控制香港免费电视台有严格的要求,就是要求香港免费电视台的实际控制人必须是香港本地人,黎瑞刚是大陆人,显然是不符合这一要求,在Young Lion财团中只有陈国强是香港本地人,因此这种诡异的投票权安排显然是为了满足香港通讯局的监管要求。但是,在Young Lion财团的持股协议中,虽然陈国强的投票权占绝对多数,但是在对于Young Lion财团的董事会,黎瑞刚却可以推荐多数董事,也就是黎瑞刚通过控制Young Lion财团的董事会,实际上控制了Young Lion财团在电视广播的投票权,这又间接违背了香港通讯局关于香港人才能控制香港免费电视台的规定。

因此,针对黎瑞刚财团申请豁免全面要约收购义务,香港证监会的的研究结论是两点,一是要求电视广播的回购式要约收购必须首先经过股东大会的投票通过,二是当股东大会投票通过后,香港证监会才考虑是否豁免黎瑞刚财团的全面要约收购义务,也就是说,即使电视广播的股东大会通过了部分要约,香港证监会也未必会豁免黎瑞刚财团的全面要约收购义务。对于这一结果,黎瑞刚财团和电视广播表示无法接受,已经向香港高等法院起诉香港证监会,要求其豁免黎瑞刚财团的全面要约收购义务。香港高等法院将于2017年9月27日进行聆讯,虽然香港最高法院判决香港证监会败诉,但最终是否向TVB授出清洗豁免,则发还证监会执行人员处理。TVB最终在2018年1月宣布放弃回购计划。

欲了解港股部分要约套利机会,请扫描以下二维码,或点击链接(https://t.zsxq.com/q37iaEQ),加入割总的知识星球。

我举两个香港上市公司部分要约的例子,说说如何通过参与部分要约套利,一个是广汇宝信(01293.hk),另一个是电视广播(00511.hk)。

广汇宝信(01293.hk)原名宝信汽车,主营业务是豪华汽车的4S店,该公司是宝马在中国最大的代理商。2015年9月15日,宝信汽车(01293.hk)发布公告称收到A股上市公司广汇汽车(600297.sh)的意向性要约收购请求,而且广汇已即时支付5000万港元的收购诚意金,宝信汽车2015年9月16日复牌,公司股价从停牌前的2.58港元/股涨至3.51港元,涨幅36.8%。之后股价浮浮沉沉,2015年12月11日,宝信汽车发布正式的部分要约收购公告 ,广汇汽车通过其香港全资子公司广汇汽车香港收购宝信汽车不超过75%的股权,收购价为每股5.99港元,宝信汽车原大股东杨爱华持有53.58%的股权与要约人签署了不可撤销承诺,表明一定会卖给要约人。

由于涉及两地上市公司和行业集中度提高等问题,该部分要约附带了前置生效条件,包括中国商务部、发改委、外管局、上海证券交易所、上海市商务委员会等有权机关的核准或备案程序,同时要求最低50%的股权卖给要约人,要约才成立,因为原大股东杨爱华的53.58%的股权已明确表示参加要约,因此50%的前置条件已经符合,但是因为政府机关的核准流程,预期本次要约的持续时间在半年至1年左右。

这次部分要约收购提出的收购比例是不超过75%,实际就是为了满足不退市的要求,因为港交所对上市公司的流通股有明确要求,就是不低于25%,所以广汇汽车提出的收购比例是不高于75%,实际上从广汇的角度看,就是在75%比例以内能要约到越多的股票越好,广汇是为了控股上市公司。

2015年12月14日,宝信汽车复牌,股价最高涨至5.2港元/股,相比于停牌前4.15港元最高涨25%,相比于5.99港元的要约价折价13%。在公布正式要约后,之后就是漫长的各种审批程序,宝信汽车的股价也开始下跌,2016年1月18日最低跌至4.34港元,相比于5.99要约价折价27.5%。2016年6月2日,宝信汽车公告称要约的所有前置条件均已达成,要约已成为无条件要约,广汇汽车香港称正式启动部分要约收购,宝信汽车全体股东均可在2016年6月3日至2016年6月21日期间将股票要约给广汇汽车香港。

2016年6月21日收盘后,要约期结束,宝信汽车公告称总计99.06%股权接受要约,也就是说除了忘记参加要约的,基本上宝信汽车的所有股票均参与了本次部分要约收购,最终结果就是所有要约股按照75%的比例被要约人广汇汽车香港收购。

在本次部分要约收购中,我认为存在至少4次套利机会:

第一次套利机会就是2015年9月15日宝信汽车公告获得广汇汽车的意向性收购要约时,此时主要是要考察宝信汽车估值的安全边际,包括当时的同行业公司估值以及指数的估值,当日香港恒生指数点位是21500点,在9月16日复牌后至2015年12月11日发布正式要约公告前,宝信汽车的股价最低报2.66港元,最高报4.29港元,按照此价格区间,PB值区间为1.035倍至1.67倍,相比于同行业的其他汽车经销商上市公司永达汽车、和谐汽车、中升控股和正通汽车,和谐汽车的估值并不占明显优势,安全边际不高。

但是,考虑到宝信汽车自己的PB历史估值区间,从2011年上市至2015年12月,宝信汽车的历史最低PB值为0.8倍,最高达44倍,平均值在两倍以上,因此按照2.66港元买进宝信汽车是有一定安全边际的,此时作为套利者可以进场买入,此时低价买入宝信汽车的逻辑,主要是博取广汇汽车最终会发布针对宝信汽车的高价要约,因为按照历史的PB区间,广汇汽车按照仅略高于1倍PB的估值发要约,显然是宝信汽车其他股东难以接受的,所以价格只会高不会低。最终广汇汽车的发布的部分要约价是5.99港元/股,12月14日宝信汽车复牌最高涨至5.2港元,若按此价格卖出,套利空间最高达95%。

宝信汽车(1293.hk)历史PB:

第二次和第三次套利机会是当广汇汽车香港公布正式的部分要约公告后,宝信汽车最高涨至5.2港元/股,此时可以通过做空宝信汽车套利。在很多人眼里,做空是一件风险极高的事情,因为股价可以无限制上涨,所以理论上做空的亏损没有上限,而做多的亏损仅限于买入的金额。那么假如一个股票的在某段时间理论上的最高价已经确定,那么做空的最高亏损值其实理论上也是确定的,宝信汽车就属于这种类型。

广汇汽车香港针对宝信汽车的要约价是5.99港元,而且是部分要约,宝信汽车在要约期内的理论上最高价已经确定,除非有新的要约人报出更高的要约价,按照5.99港元/股的要约价,宝信汽车PB值高达2.33倍,已经大大高于要约时其他汽车经销商估值。若按照5.2港元/股卖空宝信汽车,理论上最大亏损15%,但是本次要约要经历漫长的要约期,尤其是国内各大政府机关的核准或备案程序,预估要约期半年至一年左右,时间长自然中间有变数,假设最终要约失败,理论上宝信汽车会跌至意向性要约公布之前的股价,也就是大约每股2.6港元,也就是假设要约失败,卖空可以理论上获利50%,要约成功理论上亏损15%,假设我们认为此次要约成功概率为70%,失败概率为30%,那么按照5.2的价格做空是不是一个正期望值的交易?按照计算期望值的数学公式:(5.2-2.6)×0.3+(5.2-5.99)×0.7=0.227,理论上按照5.2卖空宝信汽车收益率为4.37%(0.227/5.2)。而实际上,因为属于部分要约,最多只有75%的股份被要约人收走,所以宝信汽车最高股价5.99港元,理论上宝信汽车的合理价应低于该价格。而实际上,宝信汽车自正式要约公告后自2015年12月14日至2016年6月21日要约期正式结束,宝信汽车最低报4.2港元,相比于5.2港元的卖空价,收益率为19%,实际上,宝信汽车跌幅最大的两天发生在要约期结束前两天,分别是2016年6月20日和6月21日,其实逻辑也很好理解,因为参与套利的人都明白,要约期结束,要约人只收走75%,剩余25%的股权要在二级市场卖出,而二级市场的合理价格,应该参照意向性要约发布前的价格2.6港元/股,因此部分套利者此时选择在二级市场卖出获利,而不是通过参与要约获利。

如果按照正期望值的理论,其实在要约期这个阶段,还存在一种套利做法,我称之为传统套利,也就是根据期望值买入宝信汽车参与套利,假设随着政府审批或备案程序的推进,宝信汽车的要约成功概率提高到了80%,失败概率为20%,假设我们在要约期间以4.4港元价格买入,按照数学期望值公式:(5.99-4.4)×0.8×0.75+(2.6-4.4)×0.2×0.25=0.864,按照4.4元价格买入,收益率约为19%(0.864/4.4),也就是说在整个要约期内(从2015年12月14日至2016年9月21日),其实是存在两种套利思路,或者也可以说是两次套利机会,既可以做空也可以做多,当然还可以先做空后做多,如果是这样的话,部分要约的套利其实是4次机会。

第四次套利机会,我称之为“套套利者的利”,2016年9月21日,宝信汽车要约结束后复牌,套利者蜂拥卖出,当日股价开盘报2.3港元,最低报2.2港元,按照2.2港元的价格,宝信汽车PB值为0.85倍,估值基本是历史最低点。此时按照低估值买入实际就是“套套利者的利”,实际上宝信汽车在经历早盘短暂的大幅度抛售之后,股价当日开始迅速上涨,当日最高达2.99港元,相比于最低价上涨36%。

说完了宝信汽车,再来说说电视广播的部分要约,电视广播(00511.hk)就是TVB,就是我们儿时记忆中那个拍了N多热播香港电视剧的电视台,电视广播的创始人兼大股东是邵逸夫(已故),前几年邵逸夫的夫人方逸华让出了大股东地位,把26%的股权卖给了华人文化产业基金(实际掌舵人是大陆传媒界教父黎瑞刚)、王雪红(台湾前首富王永庆的女儿)、香港人陈国强(号称香港壳王)三家组成的财团Young Lion,方逸华还持有少数股权,当个小股东。

受互联网新媒体的影响,电视广播最近几年的营收和利润每况愈下,但是好处是公司账面现金多,还有好几处值钱的物业,但是股价长期低迷,黎瑞刚财团加上方逸华(一致行动人)总计持有1.3亿股,占总股权比例29%,虽然是实际控制人,但外界依然有人对TVB虎视眈眈,黎瑞刚为了加强控股地位,同时盘活TVB资产,在2017年的1月24日提出了一个股票回购计划,就是由电视广播回购除黎瑞刚财团之外的其他股东的股票,一开始报价30.5港元/股,总计最高回购1.38亿股,后来因为有其他要约方的介入,TVB把回购价调升为每股35.075港元,回购总量下降为不超过1.2亿股,总钱数不变,都是约42亿港币。

TVB总股本是4.38亿股,除去黎瑞刚财团加方逸华的1.3亿股,还剩下3.08亿股,如果3.08亿股都按照35.075港元参加要约,要约比例大约是39%,而实际上可能有部分机构或个人不会参与要约,比如持股14%(总计约6140万股)的英资基金Silchester就明确表示反对要约,扣除这部分持股,实际上参与部分要约的总股数不会高于2.47亿股,也就是说实际要约比例约为50%。在发布要约之前电视广播的股价约为每股26港元,截至2017年7月21日,电视广播的股价约为28港元,假设我们按此价格买入参与要约,假设要约成功概率为80%,按照数学期望值计算:(35.075-28)×08.×0.5+(26-28)×0.2×0.5=2.63,理论上以28港元价格参与部分要约的收益率为9.4%(2.63/28)。

同属部分要约收购,电视广播的部分要约与宝信汽车存在不同,宝信汽车是由外部投资者提出,而电视广播的部分要约是通过上市公司向部分股东回购股份,以达到部分要约收购的目的。由于回购1.2亿股之后,电视广播的总股本下降为3.18亿股,黎瑞刚财团持有1.3亿股在回购完成后占总股本的比例由26%上升至40%,从而触发了黎瑞刚财团(含一致行动人方逸华)对电视广播的全面要约收购义务,因此黎瑞刚财团向香港证监会申请豁免全面要约收购义务(香港称之为清洗豁免),但是因此次申请豁免又导致节外生枝,根据黎瑞刚财团向香港证监会提供的持股文件显示,在该财团中,黎瑞刚代表的华人文化产业基金在Young Lion中持有79%的股权,陈国强持有6%的股权,但是陈国强在该财团中拥有56.5%的投票权,而华人文化产业基金拥有32%的投票权,这个持股结构和投票权结构存在明显分离,持股6%的陈国强的反而占绝了绝大多数的投票权,原因就在于管理香港免费电视台的政府机构香港通讯局对控制香港免费电视台有严格的要求,就是要求香港免费电视台的实际控制人必须是香港本地人,黎瑞刚是大陆人,显然是不符合这一要求,在Young Lion财团中只有陈国强是香港本地人,因此这种诡异的投票权安排显然是为了满足香港通讯局的监管要求。但是,在Young Lion财团的持股协议中,虽然陈国强的投票权占绝对多数,但是在对于Young Lion财团的董事会,黎瑞刚却可以推荐多数董事,也就是黎瑞刚通过控制Young Lion财团的董事会,实际上控制了Young Lion财团在电视广播的投票权,这又间接违背了香港通讯局关于香港人才能控制香港免费电视台的规定。

因此,针对黎瑞刚财团申请豁免全面要约收购义务,香港证监会的的研究结论是两点,一是要求电视广播的回购式要约收购必须首先经过股东大会的投票通过,二是当股东大会投票通过后,香港证监会才考虑是否豁免黎瑞刚财团的全面要约收购义务,也就是说,即使电视广播的股东大会通过了部分要约,香港证监会也未必会豁免黎瑞刚财团的全面要约收购义务。对于这一结果,黎瑞刚财团和电视广播表示无法接受,已经向香港高等法院起诉香港证监会,要求其豁免黎瑞刚财团的全面要约收购义务。香港高等法院将于2017年9月27日进行聆讯,虽然香港最高法院判决香港证监会败诉,但最终是否向TVB授出清洗豁免,则发还证监会执行人员处理。TVB最终在2018年1月宣布放弃回购计划。

欲了解港股部分要约套利机会,请扫描以下二维码,或点击链接(https://t.zsxq.com/q37iaEQ),加入割总的知识星球。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号