一、2021年的总结

今年,前3个季度研究 投资、最后1个季度放羊(沉迷 暗黑2重置版 不能自拔),总体收益为12%。详情参见下表:

1、资产配置(债券基金):

今年的主要失误是在国内债券上放置了较多的资金。

1)按照《基于咪大福基金组合的改进讨论》,构建了一个偏债的基金组合(基准对应 63%债券 17%现金 20%股票),按过往收益回测,预期获得7.5%的年化收益率;但实际收益率仅有4.8%并且走势与股指高度趋同。

2)懒和抠

今年2月份,可转债下跌到一个很安全的水平,但是由于刚刚买入债券基金不久,想着如果立即赎回的费用太高,错过了很好的资产配置调整机会。

2、可转债:

委托朋友管理。因为持仓以双低为主,所以总体收益不高,只有30%;但是Alpha非常稳健。截止年底,持仓债券的均价约为114元,而目前可转债价格的中位数是127.4元(真心不低了),相对具有较高的安全垫。

3、垃圾债:

年初开通了相关资格,算是做了一把2020年的尾巴行情。学习为主,投入资金不多、摊了个大饼,8月初清仓走人,收益率10%。后面感觉没有什么好机会,就把资金转入可转债,这个操作还是比较不错的。

4、股票(量化)

今年的股票风格非常分化,实盘的四合一组合(浅黄色背景的四个,高息、动量、便宜、超跌),相对收益的正负都很明显。基本上,大盘股亏、小盘股赚,所以,市场上说今年的基金经理跑输散户,从这个角度来看,似乎有些道理。

具体细节可以参见:《量化多因子组合 —— 六年之收官》

另外,需要提一下最后一列的策略,央企ST。这个策略,今年的收益很好,但也是绝唱了。随着退市新规的出台,*ST的带帽规则发生了变化,从过去的2年净利润为负,变成了1年的净利润为负且营收小于1亿元;然而,央企的公司很少有营收小于1个亿的,因此这意味着绝大多数的周期股性质的央企上市公司带帽的几率极大幅度减小。而我设计这个策略的初衷就是,央企是既有极强意愿又有极强能力避免上市公司摘牌的力量。

我个人非常喜欢研究这种规则的变化,一是规则带来的机会有较长的持续性,二是规则变化虽然会造成旧策略的消亡,但同样也会带来新的鲜为人知的机会。2020年的退市新规、2021年的公司法修订,都是非常值得研究的。(从我个人的回测结果看,也正是2006年的公司法和上市规则的变化,带来了小市值13年的超额收益)

5、PE基金

都是几年前的存量。越来越不喜欢一级市场,退出周期太长(流动性差)、不可控因素太多、长期看收益率也未必比二级市场好。等待陆续退出,将资金转入其他投资类别。

6、对冲基金(美元)

今年的绝对收益较差,毕竟这三只基金,在过往3年都是25%以上的年化收益;但是相比起中概互联、港股市场,今年的这个也还算可以接受了。

7、自己玩票

1)SPAC:学习为主;年初入场,晚了点。开始大赚,现在潜水,大约亏损50%。

2)好未来:膝盖斩(25美元)的时候,抄了一点;现在亏损85%。

二、2021年的研究

1、研报阅读个人认为最有价值的研报:

- 国盛证券的《A股收益预测框架》

基于它,我山寨构建了预测未来一年宏观环境对于股市影响的量化模型(后面做2022年展望时会用到)

- 天风证券的《10年策略研究凝聚30个经典逻辑》

对于梳理投资逻辑,很有启发

2、可转债

1)可转债双低策略的改进版——基于wanghc02分享的再开发

2)带着学生做了一个长周期(2005.1-2021.8)的可转债研究,比较有意思的结论,简单记录如下:

- 低溢价策略,历史上的超额收益和信息比率最高;但是,它的超额收益主要来自2017年之后,此前的超额收益是所有策略里面最低的

- 基于隐含波动率的策略,其超额收益和信息比率是第三高,且与其他策略的Alpha相关性都在20%以下。如果构建投资组合,是比较好的策略;但由于需要的数据多且计算麻烦,不适用于绝大多数的散户

- 最常用的双低策略(下图的dl_1,转股溢价率 转债面值)并不是最优的双低策略;还有更好的dl_2,它的超额收益和信息比率是第二高,且长期稳定——不像低溢价策略,只是在2017年之后才显著。此外,dl_2和低溢价的相关性只有0.09,两者也可以很好的构建投资组合

3、基于中证公司的指数基金研究

- 看了论坛上afg的投资策略,然后去刷了一遍中证公司发布的所有指数,具体的结果已经用于怼人,参见《就很不明白,为什么很多人在鼓吹股息率和持续稳定分红这件事情》的回复

4、研究了退市新规对于ST的影响、重整股的摊大饼做法

- 2022年是*ST的小年

- 重整股,如果摊大饼,这个策略也是 buy the rumor,sell the fact的打法

5、研究了美股的杠杆基金和交易策略

具体参见 基于牛年薄献,普通人可学可用的反脆弱风险控制理念和实践(主体施工完毕)的回复

三、2022年的展望

1、从基于价差的宏观分析框架看,中美的市场仍处于相对稳健的运行中,没有出现金融危机的临界状态。(这种观察经济临界点的方式并不是100%有效的;从过往的看,可以发现2000年8月处于金融危机爆发的临界点,但在2007年10月则显示一切正常、并未能预见金融危机爆发)2、从安全边际(EP-10年国债收益率)看,中美股市基本处于均衡的状态,没有哪个市场特别贵或特别便宜。

3、对于明年的A股谨慎乐观

对于国内资产的明年收益率,国盛证券给出了量化预测结果

此外,基于国盛证券的研报,我山寨了其股票的量化模型,结果相对粗略,但总体走势与研报基本一致。以中证500为例,个人认为2022年的股市走势总体向好,但具体而言,期间受到的正面影响主要来自于市场估值的提升、而ROE增速则会经历一个回落触底的过程。详情参见下图:

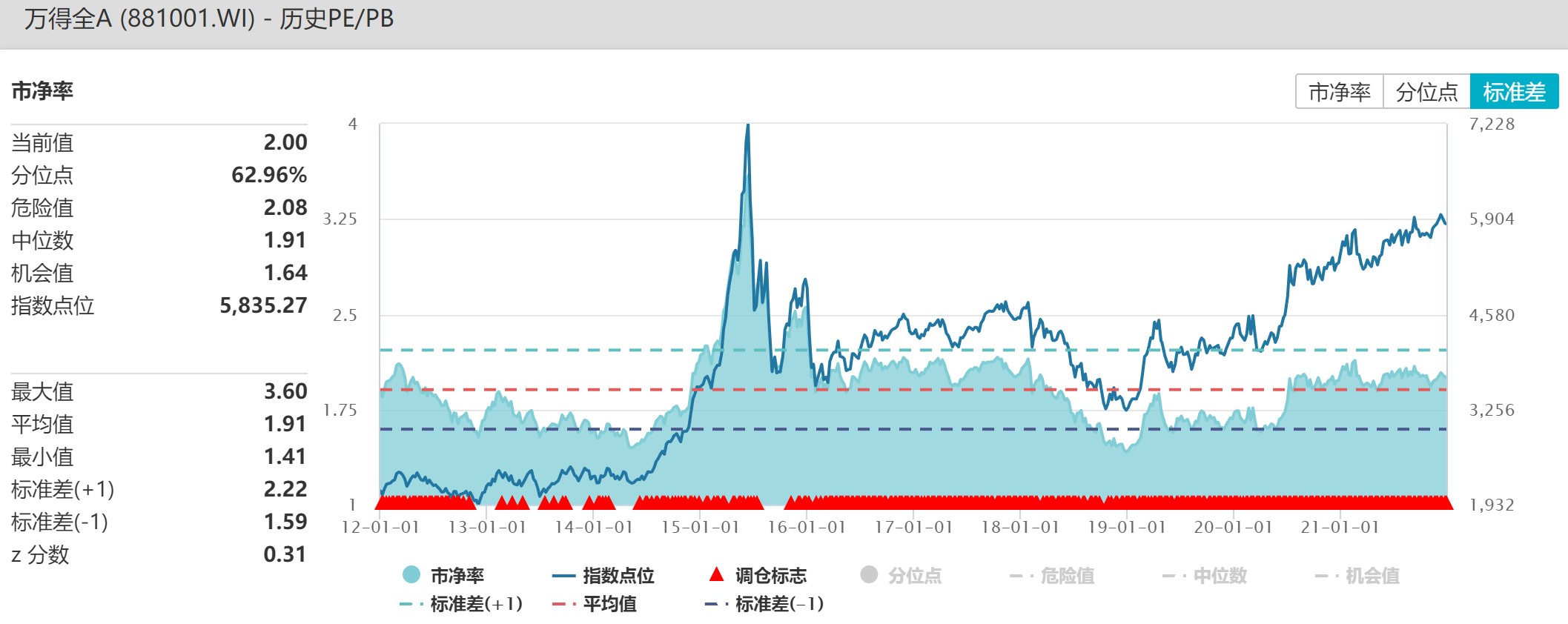

虽然,从量化模型看,未来1年的股市收益相对乐观、并且最近的中央经济工作会议也提出了面临“需求收缩、供给冲击、预期转弱三重压力”,因此可以预期相关政策会相对友好(参见中央经济工作会议,如何用来指导股市投资?,这个分析还挺有意思的);但是我们也要看到目前市场的估值水平仅处于历史中等水平,如果持续上涨可能会很快进入泡沫阶段,可能产生新的潜在风险。详情参见下图:

另外,从市场风格看,虽然2021年的小盘股似乎表现较好,但从长期看,小盘股仍处于相对便宜的状态;而券商股确实又已经处于一个底部的状态——只是不清楚,会不会向历史上的银行PB一样,不断的有新低出现(我个人并不打算参与这个菠菜)。

4、可转债的贝塔风险已经偏高,纯债到期收益率处于历史的极低水平

贝塔风险偏高,无论低溢价还是双低,都是要承受的。只不过一个距离“地面”很远,一个距离“地面”比较近。

5、石油虽然是老本行,但是没有极端的市场机会,不打算搞。

不过,有一点值得提示。之前,石油ETF的持仓滚动成本很高,特别是2020年3月被血洗了一把。

今年下半年,我查了一下USO的持仓收益基本和次年10月合约(基于过往的研究,我个人认为的长期持有最优解)的收益已经基本相同了。如果看多油价的话,买这个USO ETF就行。

四、2022年的配置

五、2022年的研究计划

具体项目就不写了。提示自己注意三点:0、少怼人;不要为了怼人去做研究、浪费时间

1、多做些观察资产的“雷达”

2、研究要有结果,结果就是可用的策略

用雷达随时警报相关市场机会,然后用研究出来的策略去干

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号