随着可转债行情的火爆,一些前期获利颇丰的投资者选择清仓或减仓,其中包含知名的大V。双低策略的择时到底有没有可靠的指标参考?是选择择时还是长持相信也是困扰很多人的问题。本文基于个人的理解,从几个角度出发对可转债策略的择时做个粗浅的探讨。

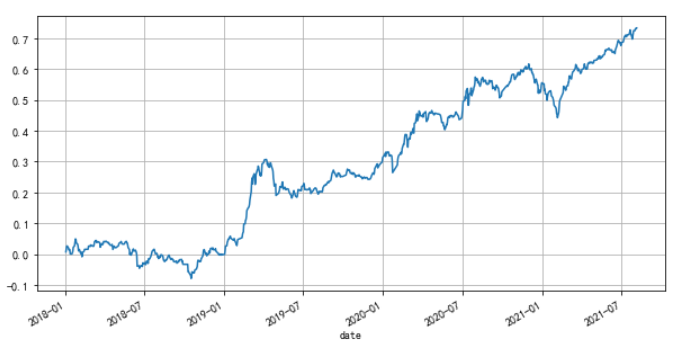

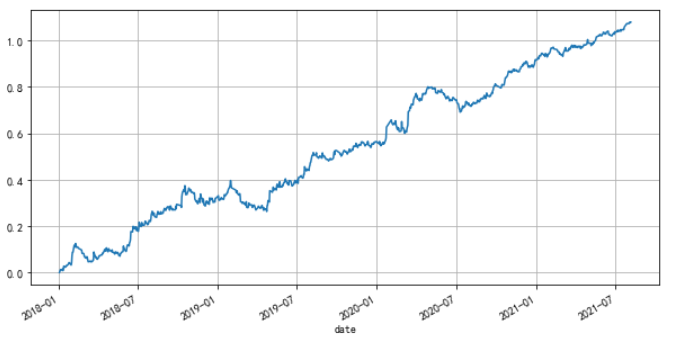

我们先看看双低转债策略2018年以来的历史走势

期间经历了3次较大幅度的回撤,2018年下半年、2019年中以及2020年底至2021年初。成功规避这三次大的回撤应该是择时的首要目标。

再从逻辑上思考一下,怎样才能做到成功择时。我们知道驱动转债价格的因素主要有两个:一是正股价格的上升,二是溢价率的上升。其中,正股价格的择时难度很大,这应该已是共识;溢价率则更多的体现了市场的情绪及预期,逻辑上可能体现为均值回归,是择时策略构建的更可行的方向。

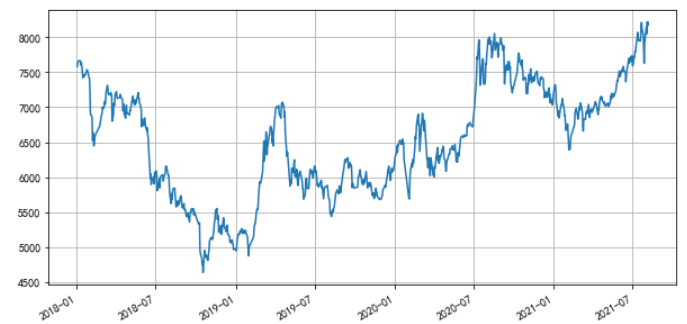

基于以上认知,我们再来看看这三次回撤中哪些是由于正股下跌导致的,哪些是由于溢价率下降导致的。我们先看看代表小盘股的国证2000的期间表现。

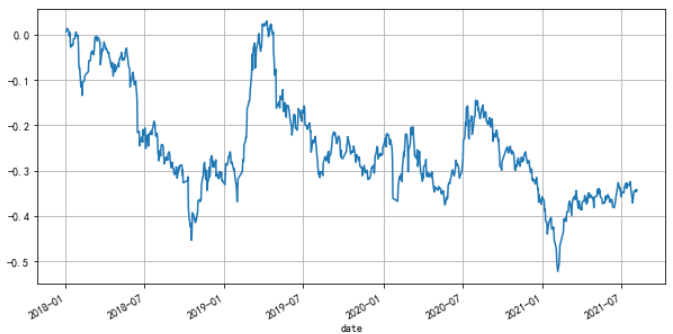

再看看双低持仓正股的期间表现

忍不住又要发出烂股好债的感叹,如果直接投资双低正股,那真是一个不折不扣的碎钞机。

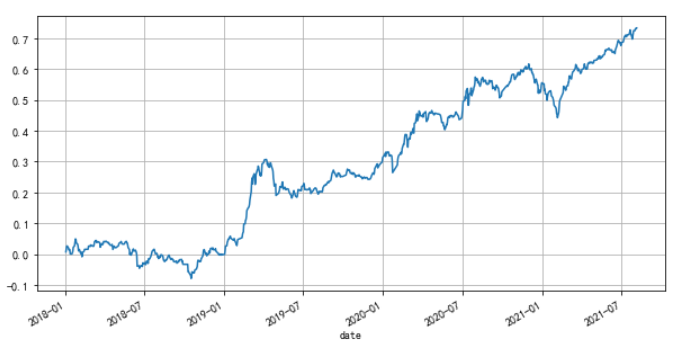

我们在转债收益里扣除正股的影响,得到了下图:

是的,还是一样的套路,我在前面分析低溢价转债的收益来源中用到了同样的方法。与低溢价转债类似,双低转债同样具有优秀的相对正股的超额收益。由于剔除了正股的价格影响,我们可以直接逻辑推导出以下结论:超额收益的走势完全体现了溢价率的起伏对双低转债策略的影响。

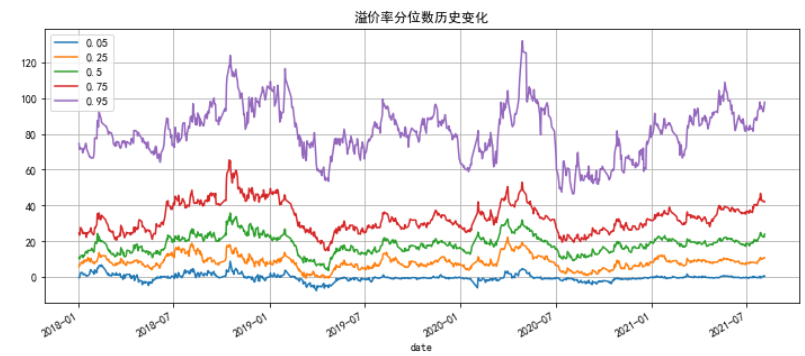

观察超额收益的回撤,可以看到两次较大的回撤,一次发生于2019年2-5月,一次发生于2020年5-6月。我们再观察一下溢价率的各个分位数的历史走势。

非常明显地与超额收益的走势相重合,进一步佐证了溢价率对超额收益的影响。

再来对比一下超额收益的回撤与双低策略回撤,我们神奇的发现,这两次回撤与双低策略的三次回撤基本没有重叠,反而正好对应了两次正股的强劲走势,使策略净值呈上升趋势。

到这里,我们可以下几个结论:

1、在历史上,双低策略的三次回撤均由正股回撤引起。

2、对溢价率的择时在双低策略的回撤控制上甚至起负向作用。

3、对正股的择时由于难度太大不在本文讨论范围,但可以下个结论,历史上对双低策略有效的择时,实际上是对正股的择时起了作用。至于为何有效,可能有两个原因:一是运气,二是这些指标也许真的对正股择时有一定作用也说不定。

现在,终于可以部分回答本文开头提出的问题:要不要对双低转债择时?我的观点是:没有必要,除非有好的正股择时策略。

我们先看看双低转债策略2018年以来的历史走势

期间经历了3次较大幅度的回撤,2018年下半年、2019年中以及2020年底至2021年初。成功规避这三次大的回撤应该是择时的首要目标。

再从逻辑上思考一下,怎样才能做到成功择时。我们知道驱动转债价格的因素主要有两个:一是正股价格的上升,二是溢价率的上升。其中,正股价格的择时难度很大,这应该已是共识;溢价率则更多的体现了市场的情绪及预期,逻辑上可能体现为均值回归,是择时策略构建的更可行的方向。

基于以上认知,我们再来看看这三次回撤中哪些是由于正股下跌导致的,哪些是由于溢价率下降导致的。我们先看看代表小盘股的国证2000的期间表现。

再看看双低持仓正股的期间表现

忍不住又要发出烂股好债的感叹,如果直接投资双低正股,那真是一个不折不扣的碎钞机。

我们在转债收益里扣除正股的影响,得到了下图:

是的,还是一样的套路,我在前面分析低溢价转债的收益来源中用到了同样的方法。与低溢价转债类似,双低转债同样具有优秀的相对正股的超额收益。由于剔除了正股的价格影响,我们可以直接逻辑推导出以下结论:超额收益的走势完全体现了溢价率的起伏对双低转债策略的影响。

观察超额收益的回撤,可以看到两次较大的回撤,一次发生于2019年2-5月,一次发生于2020年5-6月。我们再观察一下溢价率的各个分位数的历史走势。

非常明显地与超额收益的走势相重合,进一步佐证了溢价率对超额收益的影响。

再来对比一下超额收益的回撤与双低策略回撤,我们神奇的发现,这两次回撤与双低策略的三次回撤基本没有重叠,反而正好对应了两次正股的强劲走势,使策略净值呈上升趋势。

到这里,我们可以下几个结论:

1、在历史上,双低策略的三次回撤均由正股回撤引起。

2、对溢价率的择时在双低策略的回撤控制上甚至起负向作用。

3、对正股的择时由于难度太大不在本文讨论范围,但可以下个结论,历史上对双低策略有效的择时,实际上是对正股的择时起了作用。至于为何有效,可能有两个原因:一是运气,二是这些指标也许真的对正股择时有一定作用也说不定。

现在,终于可以部分回答本文开头提出的问题:要不要对双低转债择时?我的观点是:没有必要,除非有好的正股择时策略。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号