今天和大家讨论一个可能这两年已经逐步被大家关注到的量化指标:Fed指标。

Fed模型,本质上是衡量一个资产的隐含回报率以及其机会成本的模型,简单的公式和含义使得其成为帮助我们理解市场温度的重要指标。

指数的Fed指标公式=1/指数隐含市盈率-10年国债到期收益率

其中,指数隐含市盈率=指数所有股票总市值/指数所有股票总盈利

解读一下这个指标,1/指数隐含市盈率意味着该指数的(静态)隐含回报率,而10年国债到期收益率代表着当前的无风险利率(机会成本)。

两者之差就是你持有该资产相比国债,长期来看可以额外获得多少回报率。Fed模型可以用在各种生息资产上,我们一般将其用在指数上作为估值指标观察其水平代表价值(泡沫)程度。

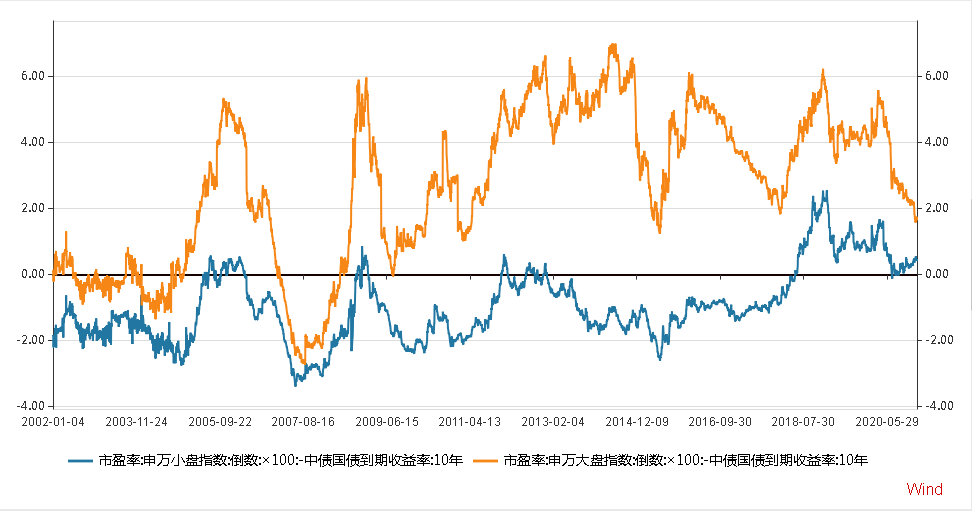

下面,我们采用申万大盘指数和申万小盘指数的Fed指标作为观察这个市场的工具。

首先明确大盘股和小盘股的定义,申万大小盘指数的选取标准如下:根据最近半年数据计算的日均成交金额按降序排名,剔除后5%的股票。其次根据最近20个交易日日均A股总市值按降序排名,选取排名前200名的股票作为大盘指数成份股,选取201-600名的股票作为中盘指数成份股,选取601-1400名的股票作为小盘指数成份股。用我们通常的指数理解其实小盘指数约等于中证500的后300+中证1000的前500名。

为什么用申万大小盘指数不用大家熟悉的上证50、沪深300和中证500做?因为这几个指数2005年才有,市盈率指标要再推迟1年,已经遇上06年牛市了。而申万大小盘指数2000年就有了,2002年就有市盈率指标,这样可以看到多个牛熊周期的长期情况。

当前的Fed指标如何?我们观察申万小盘指数与申万大盘指数的Fed指标:

Fed模型,本质上是衡量一个资产的隐含回报率以及其机会成本的模型,简单的公式和含义使得其成为帮助我们理解市场温度的重要指标。

指数的Fed指标公式=1/指数隐含市盈率-10年国债到期收益率

其中,指数隐含市盈率=指数所有股票总市值/指数所有股票总盈利

解读一下这个指标,1/指数隐含市盈率意味着该指数的(静态)隐含回报率,而10年国债到期收益率代表着当前的无风险利率(机会成本)。

两者之差就是你持有该资产相比国债,长期来看可以额外获得多少回报率。Fed模型可以用在各种生息资产上,我们一般将其用在指数上作为估值指标观察其水平代表价值(泡沫)程度。

下面,我们采用申万大盘指数和申万小盘指数的Fed指标作为观察这个市场的工具。

首先明确大盘股和小盘股的定义,申万大小盘指数的选取标准如下:根据最近半年数据计算的日均成交金额按降序排名,剔除后5%的股票。其次根据最近20个交易日日均A股总市值按降序排名,选取排名前200名的股票作为大盘指数成份股,选取201-600名的股票作为中盘指数成份股,选取601-1400名的股票作为小盘指数成份股。用我们通常的指数理解其实小盘指数约等于中证500的后300+中证1000的前500名。

为什么用申万大小盘指数不用大家熟悉的上证50、沪深300和中证500做?因为这几个指数2005年才有,市盈率指标要再推迟1年,已经遇上06年牛市了。而申万大小盘指数2000年就有了,2002年就有市盈率指标,这样可以看到多个牛熊周期的长期情况。

当前的Fed指标如何?我们观察申万小盘指数与申万大盘指数的Fed指标:

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号