昨天刚说亚药转债高估,结果今天亚药转债就暴跌-8.2%,这还是在亚药正股上涨封板的情况下发生的,对比如此鲜明。

我也没想到价值回归来的如此之快,才一天,亚药转债就又回到低估区间了。

今天写的文章就不说眼前这点小事了,说说大局吧。我一直觉得投资先要有战略定位,然后才是细节操作。

在我每周末发布的周报中,有两个重要数据,分别是沪深300的PE、PB分位。

这里的分位是当前数值在近5年中的排序百分位。比如当前的PE分位是99%,就是说在近5年中99%的时间里PE是低于现在的,只有1%的时候比现在高。

拿人话说,就是最近5年来,大盘几乎没有这么高估过。

这两个数据对我们看破股市泡沫有着重要参考价值,但很多人还是不够重视。今天我们来剖析一下PE和PB的历史曲线,小伙伴们看了会有更直观的感受。

一、PE估值。

首先来看这张图,下图是从2012年至今的沪深300加权PE走势。

当前最新的PE接近17倍。

从历史曲线我们可以看到,在2015年杠杆牛的顶端,有那么一小会是超过了17倍的,但也不到19倍。

2018年小牛顶端,PE是16倍。

而过去这些年的PE最低点是2014年,大约是8倍,这个超低的估值代表着市场情绪的冰点。

物极必反,紧跟着的2015年大牛市点燃了近年来最壮观的一次超级烟花。

当前的PE分位是99%,这是因为2015年杠杆牛的巅峰距离现在已经超过5年。但即使考虑2015年顶点,股市也处于非常高估位置。

二、PB估值。

在绝大多数情况下,PE是描述大盘估值最好的简单指标。但如果国家处于经济周期波动的低谷,PE中的E(利润)可能下滑,在市值没有增加的情况下也抬升PE。

比如刚过去的2020年,疫情导致经济减速,这种时候我们还可以结合PB来对大盘进行更全面的认知。

下面是近年来沪深300的加权PB走势图:

当前的最新PB是1.7倍,在过去几年中,还有2013和2017年底的小反弹达到了这个高度。

而顶点是2015年杠杆牛的巅峰,PB接近2.5倍。

从5年历史分位来看,当前PB是96%,这同样是因为2015年杠杆牛的巅峰距离现在已经超过5年。

总的来说,目前还不是历史高位,但已经触及PB阶段性高位。

但我们应该注意的是,三傻在沪深300中占有很大的权重。这波三傻还没拉升,意味着其它大盘股的估值还要高出一截。

三、ROE走势。

其实我大天朝真正的估值巅峰,是2008年6000点超级大牛市。当时的PE估值达到了50倍之高,PB估值也接近8倍。

有些一知半解的小伙伴在网上看到各种PE和PB分位数据,比我的周报要低,其实那些是覆盖了2008年的超长期历史分位。

为什么我的周报中只取近5年?是因为取太长时间段,并不合适。

我们知道股市的估值是挂钩于增长的,增长很快的国家或者个体企业,他的估值本来就应该高。

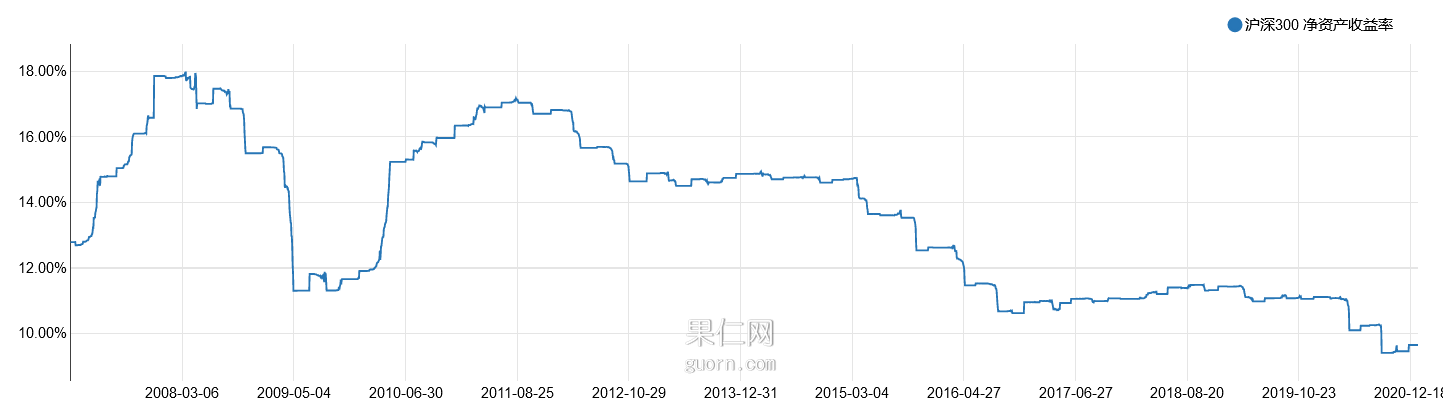

2008年的中国,和2021年的中国,在业绩方面简直就是两个不同的世界。我们来看看ROE的历史走势,就一目了然了:

2008年中国仍然处于高速发展期,沪深300的加权的ROE达到了18%之高。而2019年是11%,2020受到疫情影响更是下滑到不足10%。

业绩差了60%,估值应该一样吗?指望大盘现在回到2008年的50倍估值,只能是一个美好的愿望。

中国的经济已经过了高速阶段,未来大概率是一个缓慢减速的过程。这就是为什么用全历史分位来评估当下并不合适的原因,选择5年左右更好。

四、资金面。

说到这里,我知道会有一些资金党的投资者站出来说:泡沫是看资金的,情绪来了无所谓估值。

好,我们就来看看资金,这是我周报中另一个重要指标:A股市值/M2分位。

A股市值指的是流动市值,也就是股市这个水坑的的资金量,随着股市不断发行新股票和增发,就需要越来越多的资金来填坑。

M2是广义货币,也就是全社会这个大海的资金量。

股市上涨会让坑变大,如果国家印钞都跟不上了,还谈何资金牛?

当前的A股市值/M2分位是多少呢,是94%,也就是说即使从资金面来看,A股的坑仍然比历史上94%的时候要大。

这种情况下,哪怕你是市梦率信仰者,也不应该对资金牛过于乐观。

欢迎关注我的微信公众号『盛唐风物』,每天获取最新羊毛信息,交流价值投资、可转债、套利方法,发掘股市获利机会。

我也没想到价值回归来的如此之快,才一天,亚药转债就又回到低估区间了。

今天写的文章就不说眼前这点小事了,说说大局吧。我一直觉得投资先要有战略定位,然后才是细节操作。

在我每周末发布的周报中,有两个重要数据,分别是沪深300的PE、PB分位。

这里的分位是当前数值在近5年中的排序百分位。比如当前的PE分位是99%,就是说在近5年中99%的时间里PE是低于现在的,只有1%的时候比现在高。

拿人话说,就是最近5年来,大盘几乎没有这么高估过。

这两个数据对我们看破股市泡沫有着重要参考价值,但很多人还是不够重视。今天我们来剖析一下PE和PB的历史曲线,小伙伴们看了会有更直观的感受。

一、PE估值。

首先来看这张图,下图是从2012年至今的沪深300加权PE走势。

当前最新的PE接近17倍。

从历史曲线我们可以看到,在2015年杠杆牛的顶端,有那么一小会是超过了17倍的,但也不到19倍。

2018年小牛顶端,PE是16倍。

而过去这些年的PE最低点是2014年,大约是8倍,这个超低的估值代表着市场情绪的冰点。

物极必反,紧跟着的2015年大牛市点燃了近年来最壮观的一次超级烟花。

当前的PE分位是99%,这是因为2015年杠杆牛的巅峰距离现在已经超过5年。但即使考虑2015年顶点,股市也处于非常高估位置。

二、PB估值。

在绝大多数情况下,PE是描述大盘估值最好的简单指标。但如果国家处于经济周期波动的低谷,PE中的E(利润)可能下滑,在市值没有增加的情况下也抬升PE。

比如刚过去的2020年,疫情导致经济减速,这种时候我们还可以结合PB来对大盘进行更全面的认知。

下面是近年来沪深300的加权PB走势图:

当前的最新PB是1.7倍,在过去几年中,还有2013和2017年底的小反弹达到了这个高度。

而顶点是2015年杠杆牛的巅峰,PB接近2.5倍。

从5年历史分位来看,当前PB是96%,这同样是因为2015年杠杆牛的巅峰距离现在已经超过5年。

总的来说,目前还不是历史高位,但已经触及PB阶段性高位。

但我们应该注意的是,三傻在沪深300中占有很大的权重。这波三傻还没拉升,意味着其它大盘股的估值还要高出一截。

三、ROE走势。

其实我大天朝真正的估值巅峰,是2008年6000点超级大牛市。当时的PE估值达到了50倍之高,PB估值也接近8倍。

有些一知半解的小伙伴在网上看到各种PE和PB分位数据,比我的周报要低,其实那些是覆盖了2008年的超长期历史分位。

为什么我的周报中只取近5年?是因为取太长时间段,并不合适。

我们知道股市的估值是挂钩于增长的,增长很快的国家或者个体企业,他的估值本来就应该高。

2008年的中国,和2021年的中国,在业绩方面简直就是两个不同的世界。我们来看看ROE的历史走势,就一目了然了:

2008年中国仍然处于高速发展期,沪深300的加权的ROE达到了18%之高。而2019年是11%,2020受到疫情影响更是下滑到不足10%。

业绩差了60%,估值应该一样吗?指望大盘现在回到2008年的50倍估值,只能是一个美好的愿望。

中国的经济已经过了高速阶段,未来大概率是一个缓慢减速的过程。这就是为什么用全历史分位来评估当下并不合适的原因,选择5年左右更好。

四、资金面。

说到这里,我知道会有一些资金党的投资者站出来说:泡沫是看资金的,情绪来了无所谓估值。

好,我们就来看看资金,这是我周报中另一个重要指标:A股市值/M2分位。

A股市值指的是流动市值,也就是股市这个水坑的的资金量,随着股市不断发行新股票和增发,就需要越来越多的资金来填坑。

M2是广义货币,也就是全社会这个大海的资金量。

股市上涨会让坑变大,如果国家印钞都跟不上了,还谈何资金牛?

当前的A股市值/M2分位是多少呢,是94%,也就是说即使从资金面来看,A股的坑仍然比历史上94%的时候要大。

这种情况下,哪怕你是市梦率信仰者,也不应该对资金牛过于乐观。

欢迎关注我的微信公众号『盛唐风物』,每天获取最新羊毛信息,交流价值投资、可转债、套利方法,发掘股市获利机会。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号