现在内地在香港上市的房地产股不少,2014年以来,随着中国经济增长放缓、库存增长和地产调控等因素影响,地产股一路下滑,很多股票提供超过5%以上的周息率 ,虽然他们很多公司的派息比率 仅有15%—30%,很多公司的市盈率仅有5—6倍,股价相对于每股净资产折让高达50%以上,地产股和银行股成了难兄难弟,股价跌至难以置信的地步。

某一日,我正惊喜于有一只地产股的周息率高达8%,想想买来收息也比买余额宝强啊,突然发现恒大地产(03333.HK)2014年的周息率竟然高达近16%,我以为我的眼睛花了,赶紧去仔细查阅了一下,没错,就是16%,它的市盈率只有3.5倍,2013年净利润是126亿人民币,同比增长37.5%,市帐率大概0.7。许家印老板2014年很慷慨,他决定把近55%的净利润拿出来派给股东,总额大概是69亿人民币。我被感动了。

我决定仔细看看它的2013年的年报。2013年营收936亿元人民币,增长43.5%,毛利率29.5%,项目覆盖全国147个城市,拥有291个项目,土地储备1.51亿立方米,相比同样市值的公司,比如龙湖地产(00960.HK),恒大在全国覆盖的城市更多,土地储备也多的多,龙湖2013年底的土地储备仅有3949万平方米。

我自己动手做了一个表格以比较两家公司,试图揭开这个谜团,为什么恒大的营收几乎是龙湖的一倍,但是两家公司的市值却基本相同,甚至有时候恒大比龙湖的市值还低。

答案就是几个关键词:负债、资本化利息和物业的重估收益。香港的会计准则允许对利息进行资本化处理,那么我们中国的地产开发商就最大化的利用该政策,就像我们例子中的恒大和龙湖,基本是把99%的利息都资本化了,借贷利息资本化的结果是利息支出从损益表中的财务费用项目,摇身一变进入了资产负债表。这让上市公司的利润看起来很光鲜亮丽。

就恒大地产来说,公司2013年总借款是1088亿人民币,但是在损益表中不仅没有财务费用支出,反而显示当年收到3.52亿的融资收入,实际上,恒大2013年总计支出了大约81亿元用来支付借款利息。这还不包括公司发行了250亿元了永续债 ,该债券实际支付的利息成本是6.65亿元,因为按照香港的会计准则,永续债被作为一项权益按照永久资本工具列支。但是,万变不离其宗,企业不会因为会计准则而不去支付利息,按照实际支付的标准,恒大2013年的实际利息支出是87.65亿元,占全年净利润的70%。但是这些在利润表中你看不到,你看到的是恒大2013年实现了净利润126亿元。

除了资本化利息和永续债之外,香港会计准则还允许地产公司将持有的投资物业价值重估,比如恒大有一个用于收租的商场,2012年评估价值是20亿元,2013年地产市场畅旺,公司经评估后认为该物业价值应提升至30亿元,那么其中的差价10亿元就可作为公司收入的一部分,即使该物业租金没提高,没有产生更多的现金流也无妨。我的理解这里面有个重置成本或者说是可变现价值的概念,在同样地段盖同样的的投资物业确实现在需要30亿元了,公司想把这个物业卖了大约也能卖30亿,然后会计准则就允许上市公司把该物业的价值相应提高10亿元,因为若公司现在把物业卖掉的话,理论上能收到30亿元。但是,请注意是理论上,现实问题是,公司不会卖,很多情况下地产公司的投资物业是公司拿来收租的,以平衡公司的现金流和抵御经济周期的影响,所以公司不会卖物业,除了特殊情况,所以,在该物业的租金没有上涨,现金流没有增加情况下,物业重估对小股东有什么价值呢?

所以,我们在评价内房股的时候,也应该剔除物业重估的影响,就恒大来说,该公司2013年因物业重估的收益是58.2亿元,占公司净利润的46%,我们把利息资本化的金额和物业重估相加是145.85亿元,而恒大2013年的净利润是126亿元,如果扣除这两个项目,恒大应该是2013年亏损近20亿元。这就是真相。当然,这可以从恒大地产的运营现金流得到印证,该公司虽然公告2013年实现了126亿元利润,但是当年的经营活动所得用现金净额是—388亿元,利润与营运现金流严重背离,这就是公司需要持续大幅度举债的原因,当然,你也可以理解成结果。

现金流这么差,许家印老板还要给我们股民派69亿的股息,当然获益最大的还是许老板,因为他是持股近64%的第一大股东,本次派息许老板一人独得44亿元,或许是许家印老板需要钱继续发展他的足球事业,让我们小股民也能沾点高派息的光。当然,这一切相当于上市公司借钱给大家分红,这正常吗?我不知道。

再来看龙湖地产(00960.HK),龙湖的利息资本化比率虽然和恒大不相上下,但是它本身的借款只有377亿元,比恒大少的多,同时,它的平均利息成本也比恒大要低近3个百分点,当然他更没有永续债,龙湖物业重估的收入也比较少,就利息资本化金额和物业重估收益相加,总计占龙湖2013年利润总额的45%,该比例也不低,但是与恒大相比简直是天壤之别了,因此龙湖2013年的营运现金流是131亿元。

这些数据谈起来很枯燥无味,但是你看完后应该明白了为什么一个营收近千亿的公司与营收400多亿的公司的市值是一样的。

债务和物业重估收益是地产公司的两大关键,如果你要投资这些股票,你至少从财务上要明白这些数据,当然,你更需要懂得这些公司的发展策略、地块位置等其他信息。否则的,你看市盈率、PB、营收和净利增长,你很容易陷入价值陷阱,你感觉怎么天上的馅饼怎么无来由的惠顾自己来了,而它实际是个陷阱等着你跳。价值投资不是说仅仅会看PE或PB低估就行的。

相比与内房股的基金,香港一些老牌的地产公司,在利息资本化的比例方面相对比较慎重,比如,新鸿基地产(00016.HK)和太古地产(00962.HK)利息资本化比例不到20%。

高负债侵蚀了公司的多数利润,同时,内房股还面临着一个汇率问题,过去10年来,内房股发行了大量的美元债,因为自2005年央行开始汇率市场化改革以来,人民币兑美元累计升值了35%,像恒大、龙湖这样的内地地产公司,它们的收入在内地,获得人民币,到国际市场上借大量的美元债,等到还款的时候只需要将人民币换成美元还给银行,人民币兑美元的升值对内房股十分有利,因为他们还款的利息少了,假设2013年人民币兑美元升值5%,而当年地产公司的美元借款年利率也是5%,实际上基本相当于地产公司不用支付利息,人民币兑美元的升值幅度就已经覆盖了地产公司的利息成本,所以,内地地产公司的美元债就越发越多,仅2012年和2013年两年,内房股就发行了254亿的美元债。他们是国内公司发行美元债的主体。

如果人民币兑美元继续单边升值,内房股可以继续享受这种汇率红利,但是我们都知道,从2014年开始,人民币不再单边升值了,从年初至5月份,人民币兑美元贬值了3%,这对内房股不是好事,他们需要承担比以往多3%的利息,如果人民币继续贬值,他们的日子更不好过,甚至有的公司会被美元债压垮。如果我没记错的话,1997年的亚洲金融危机,直接原因就是马来西亚、韩国等企业借了大量的短期美元债务,因为当时这些国家也是经历了一轮本国货币相对美元的升值,借美元债利率低甚至不需要承担利息,不借白不借,你借我也借,最后,本国货币一旦受攻击大幅贬值,这些企业就岌岌可危甚至很快破产了。所以,我们投资内房股,也要关注汇率的变动,虽然我们不去预测它的变动。摩根大通的CEO杰米•戴蒙说,金融危机总是从房地产业开始,承受代价的却是金融业。这话一点不错。

借债买地盖房卖房,以往地产股的传统模式随着房价的上涨,即使在高负债的情形下依然能获得高速发展,但是房价不可能永久上涨,这是常识。我的看法是,地产公司要不断为股东提供回报并且可持续发展,未来他们要向传统制造业一样,适应产品价格(房价)不涨甚至下滑的格局,就是在房价下滑的情况下怎样保持利润率,2013年底,万科的总裁郁亮说他带着公司的高管去小米等科技公司学习,很有收获,像小米这样深处这种经常降价的消费电子行业,我以为可以为当前的地产公司提供有益的经验。

我会不会买地产公司的股票?恐怕很难,不过如果他们能做到以下这些,我会考虑。

某一日,我正惊喜于有一只地产股的周息率高达8%,想想买来收息也比买余额宝强啊,突然发现恒大地产(03333.HK)2014年的周息率竟然高达近16%,我以为我的眼睛花了,赶紧去仔细查阅了一下,没错,就是16%,它的市盈率只有3.5倍,2013年净利润是126亿人民币,同比增长37.5%,市帐率大概0.7。许家印老板2014年很慷慨,他决定把近55%的净利润拿出来派给股东,总额大概是69亿人民币。我被感动了。

我决定仔细看看它的2013年的年报。2013年营收936亿元人民币,增长43.5%,毛利率29.5%,项目覆盖全国147个城市,拥有291个项目,土地储备1.51亿立方米,相比同样市值的公司,比如龙湖地产(00960.HK),恒大在全国覆盖的城市更多,土地储备也多的多,龙湖2013年底的土地储备仅有3949万平方米。

我自己动手做了一个表格以比较两家公司,试图揭开这个谜团,为什么恒大的营收几乎是龙湖的一倍,但是两家公司的市值却基本相同,甚至有时候恒大比龙湖的市值还低。

答案就是几个关键词:负债、资本化利息和物业的重估收益。香港的会计准则允许对利息进行资本化处理,那么我们中国的地产开发商就最大化的利用该政策,就像我们例子中的恒大和龙湖,基本是把99%的利息都资本化了,借贷利息资本化的结果是利息支出从损益表中的财务费用项目,摇身一变进入了资产负债表。这让上市公司的利润看起来很光鲜亮丽。

就恒大地产来说,公司2013年总借款是1088亿人民币,但是在损益表中不仅没有财务费用支出,反而显示当年收到3.52亿的融资收入,实际上,恒大2013年总计支出了大约81亿元用来支付借款利息。这还不包括公司发行了250亿元了永续债 ,该债券实际支付的利息成本是6.65亿元,因为按照香港的会计准则,永续债被作为一项权益按照永久资本工具列支。但是,万变不离其宗,企业不会因为会计准则而不去支付利息,按照实际支付的标准,恒大2013年的实际利息支出是87.65亿元,占全年净利润的70%。但是这些在利润表中你看不到,你看到的是恒大2013年实现了净利润126亿元。

除了资本化利息和永续债之外,香港会计准则还允许地产公司将持有的投资物业价值重估,比如恒大有一个用于收租的商场,2012年评估价值是20亿元,2013年地产市场畅旺,公司经评估后认为该物业价值应提升至30亿元,那么其中的差价10亿元就可作为公司收入的一部分,即使该物业租金没提高,没有产生更多的现金流也无妨。我的理解这里面有个重置成本或者说是可变现价值的概念,在同样地段盖同样的的投资物业确实现在需要30亿元了,公司想把这个物业卖了大约也能卖30亿,然后会计准则就允许上市公司把该物业的价值相应提高10亿元,因为若公司现在把物业卖掉的话,理论上能收到30亿元。但是,请注意是理论上,现实问题是,公司不会卖,很多情况下地产公司的投资物业是公司拿来收租的,以平衡公司的现金流和抵御经济周期的影响,所以公司不会卖物业,除了特殊情况,所以,在该物业的租金没有上涨,现金流没有增加情况下,物业重估对小股东有什么价值呢?

所以,我们在评价内房股的时候,也应该剔除物业重估的影响,就恒大来说,该公司2013年因物业重估的收益是58.2亿元,占公司净利润的46%,我们把利息资本化的金额和物业重估相加是145.85亿元,而恒大2013年的净利润是126亿元,如果扣除这两个项目,恒大应该是2013年亏损近20亿元。这就是真相。当然,这可以从恒大地产的运营现金流得到印证,该公司虽然公告2013年实现了126亿元利润,但是当年的经营活动所得用现金净额是—388亿元,利润与营运现金流严重背离,这就是公司需要持续大幅度举债的原因,当然,你也可以理解成结果。

现金流这么差,许家印老板还要给我们股民派69亿的股息,当然获益最大的还是许老板,因为他是持股近64%的第一大股东,本次派息许老板一人独得44亿元,或许是许家印老板需要钱继续发展他的足球事业,让我们小股民也能沾点高派息的光。当然,这一切相当于上市公司借钱给大家分红,这正常吗?我不知道。

再来看龙湖地产(00960.HK),龙湖的利息资本化比率虽然和恒大不相上下,但是它本身的借款只有377亿元,比恒大少的多,同时,它的平均利息成本也比恒大要低近3个百分点,当然他更没有永续债,龙湖物业重估的收入也比较少,就利息资本化金额和物业重估收益相加,总计占龙湖2013年利润总额的45%,该比例也不低,但是与恒大相比简直是天壤之别了,因此龙湖2013年的营运现金流是131亿元。

这些数据谈起来很枯燥无味,但是你看完后应该明白了为什么一个营收近千亿的公司与营收400多亿的公司的市值是一样的。

债务和物业重估收益是地产公司的两大关键,如果你要投资这些股票,你至少从财务上要明白这些数据,当然,你更需要懂得这些公司的发展策略、地块位置等其他信息。否则的,你看市盈率、PB、营收和净利增长,你很容易陷入价值陷阱,你感觉怎么天上的馅饼怎么无来由的惠顾自己来了,而它实际是个陷阱等着你跳。价值投资不是说仅仅会看PE或PB低估就行的。

相比与内房股的基金,香港一些老牌的地产公司,在利息资本化的比例方面相对比较慎重,比如,新鸿基地产(00016.HK)和太古地产(00962.HK)利息资本化比例不到20%。

高负债侵蚀了公司的多数利润,同时,内房股还面临着一个汇率问题,过去10年来,内房股发行了大量的美元债,因为自2005年央行开始汇率市场化改革以来,人民币兑美元累计升值了35%,像恒大、龙湖这样的内地地产公司,它们的收入在内地,获得人民币,到国际市场上借大量的美元债,等到还款的时候只需要将人民币换成美元还给银行,人民币兑美元的升值对内房股十分有利,因为他们还款的利息少了,假设2013年人民币兑美元升值5%,而当年地产公司的美元借款年利率也是5%,实际上基本相当于地产公司不用支付利息,人民币兑美元的升值幅度就已经覆盖了地产公司的利息成本,所以,内地地产公司的美元债就越发越多,仅2012年和2013年两年,内房股就发行了254亿的美元债。他们是国内公司发行美元债的主体。

如果人民币兑美元继续单边升值,内房股可以继续享受这种汇率红利,但是我们都知道,从2014年开始,人民币不再单边升值了,从年初至5月份,人民币兑美元贬值了3%,这对内房股不是好事,他们需要承担比以往多3%的利息,如果人民币继续贬值,他们的日子更不好过,甚至有的公司会被美元债压垮。如果我没记错的话,1997年的亚洲金融危机,直接原因就是马来西亚、韩国等企业借了大量的短期美元债务,因为当时这些国家也是经历了一轮本国货币相对美元的升值,借美元债利率低甚至不需要承担利息,不借白不借,你借我也借,最后,本国货币一旦受攻击大幅贬值,这些企业就岌岌可危甚至很快破产了。所以,我们投资内房股,也要关注汇率的变动,虽然我们不去预测它的变动。摩根大通的CEO杰米•戴蒙说,金融危机总是从房地产业开始,承受代价的却是金融业。这话一点不错。

借债买地盖房卖房,以往地产股的传统模式随着房价的上涨,即使在高负债的情形下依然能获得高速发展,但是房价不可能永久上涨,这是常识。我的看法是,地产公司要不断为股东提供回报并且可持续发展,未来他们要向传统制造业一样,适应产品价格(房价)不涨甚至下滑的格局,就是在房价下滑的情况下怎样保持利润率,2013年底,万科的总裁郁亮说他带着公司的高管去小米等科技公司学习,很有收获,像小米这样深处这种经常降价的消费电子行业,我以为可以为当前的地产公司提供有益的经验。

我会不会买地产公司的股票?恐怕很难,不过如果他们能做到以下这些,我会考虑。

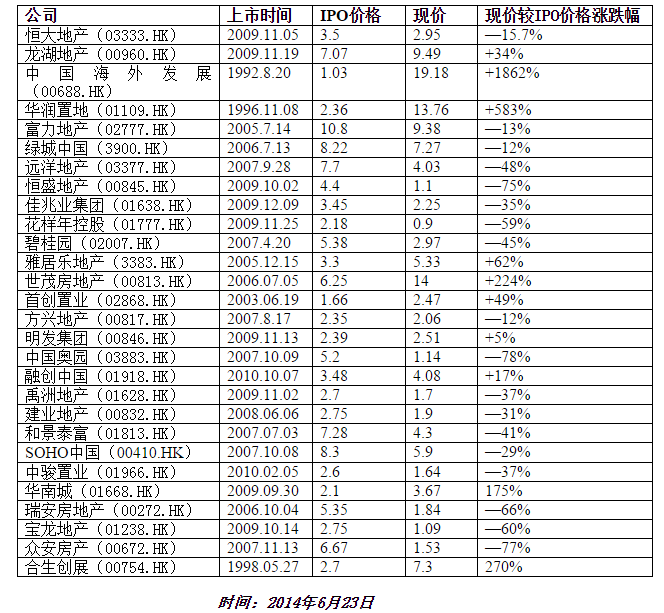

1、要降低负债率,高负债在严重摧毁公司的内在价值,最好是保持净现金,这对他们来说有点困难。部分内房股IPO以来的股价涨跌幅(未包括历年派息)

2、加快开发,缩短现金转化周期,及时把地和房子卖出去,囤地是土豪干的事,真正的地产商不应该干这个。

3、买地不要那么着急火燎,我喜欢冷静的开发商。龙湖地产是个很好的例子,他们一般很少凑热闹,在地产市场火热的时候跑去溢价200%拿地,2013年是地产市场的火热年份,龙湖仅仅在土地市场相对平和的一季度和四季度买了15幅地,且基本在一线城市,总体溢价率低于13%。

4、股价有足够的安全边界。

实际上,从长期的角度看,中国大陆在港上市的地产股,相对其他行业并没有什么特别的优势,很多公司上市以来股价起起浮浮,进一步退两步,市值长期低于IPO的融资额,不断摧毁股东的价值。你可以说市场短期是不理性的,但长期看,市场一定是公正的,好就是好,坏就是坏。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号